本文来自微信公众号“冯仑风马牛”,原标题为《欠债42亿深陷债务危机,昔日巨头缘何折翼?》。

继百丽在香港退市,达芙妮大规模关店之后,又一家鞋业巨头陷入危机。据媒体日前报道,曾经靠卖鞋年赚 4 亿的富贵鸟,因为转型失败、搞互联网金融与理财等原因,背上40多亿巨债。有分析称,某种程度上,富贵鸟算是被金融理财拖垮的。

早在2015年10月,富贵鸟入股叮咚钱包,成为大股东。自此,富贵鸟冲进互联网金融。两年半以来,在高杠杆的巨大诱惑下,富贵鸟的理财梦愈陷愈深,乃至无法自拔。然而,噩梦悄然降临,无声无息。国泰君安公告称,富贵鸟预计至少 49 亿元资产可能无法收回。债务危机严重打击了富贵鸟的实体经营。富贵鸟一位内部人士透露,现在工厂四个车间的工人不如 4 年前一个车间的工人多。2013、2014 年,富贵鸟总部工厂的员工上千人,而现在只有几百人。

债务黑洞曝光之后,作为富贵鸟主要合伙人之一的林国强,其子女宣布放弃继承父亲所有财产。现在回过头来看富贵鸟的困局,数年前就埋下了祸根,可以说是冰冻三尺非一日之寒。

祸起互联网金融

有分析总结富贵鸟的教训,指出其中的关键因素在于「互联网金融」。追溯源头,富贵鸟 2013 年赴港上市以后,开始涉足火爆一时的互联网金融与理财。当时,虽然有机构发出预警,但是并不能阻止富贵鸟的脚步。公开资料显示,短短几年富贵鸟旗下迅速发展出 10 家投资类企业,其中包括矿业公司、P2P 公司,甚至还有小额贷款公司。

2015 年 5 月初,港股上市公司富贵鸟以 1000 万美元战略投资深圳中融资本投资有限公司旗下的线上 P2P 平台共赢社。值得注意的是,此次富贵鸟参与共赢社 A 轮投资,是为以后全面涉足互联网金融业务奠定基础。2015 年 10 月,富贵鸟入股叮咚钱包,成为大股东。叮咚钱包运营主体是深圳中融资本投资有限公司,富贵鸟通过旗下子公司富银金融间接持有中融资本 80% 股权。

据了解,富银金融由富贵鸟出资 1 亿元注册成立,是一家以资产管理为核心的高科技金融公司,旗下形成资产管理、财富管理和互联网金融三大核心业务板块。除此之外,富贵鸟还有一家小额贷款公司——石狮市富银小额贷款有限公司。

两年半以来,富贵鸟的精力开始偏离主营业务,加大力度开发 P2P 业务。林国强生前曾因富贵鸟金融借款合同担保,而身陷 2.9 亿元债务纠纷。

与富贵鸟合作的互联网金融平台主要包括两家——共赢社和叮咚钱包,但其背后是同一批管理团队。共赢社自 2017 年 4 月 24 日发布最后一次还款公告后再无更新,平台已经停止运营。

叮咚钱包的运营主体是富银金融信息服务(北京)有限公司。目前,叮咚钱包的产品线涵盖上市公司供应链金融、消费金融、汽车金融、资管产品、海外基金等,主打短期产品,收益率 8%-12%。互联网金融平台叮咚钱包在富贵鸟爆发债务危机的时候,依然为富贵鸟全资控股。

债务还原:富贵鸟是如何被吞噬的?

6 月 12 日,富贵鸟在港交所发布公告,根据部分债券(14 富贵鸟)持有人申请,现将授权征集期截止日延长至 2018 年 6 月 15 日。此前,3 月 1 日国泰君安发布公告,富贵鸟至少存在 49.09 亿元资产可能无法收回。值得注意的是,目前富贵鸟债务总额约 30 亿元。

我们不妨解剖一下这个资产包,看看里面究竟包含了什么?1)包括货币资金 1.65 亿元;2)应收账款 2 亿元;3)存货 2 亿元;4)其他应收款 42.29 亿元;5)固定资产 1.15 亿元。

我们再来看一下债务包。目前富贵鸟的债务总额约 30 亿元,这 30 亿债务是如何构成的?1)包括本期债券本金 8 亿元及相应利息;2)「16 富贵 01」本金13亿元及相应利息;3)银行贷款约 5 亿元;4)其他经营性负债约 3 亿元。

可怕的是,若上述资产最终无法收回,将导致富贵鸟出现资不抵债的情形。

债务危机严重打击了富贵鸟的实体经营。2014 年以来,富贵鸟陷入经营不善,业绩连年下滑,颓势难遏,最终产生巨亏。

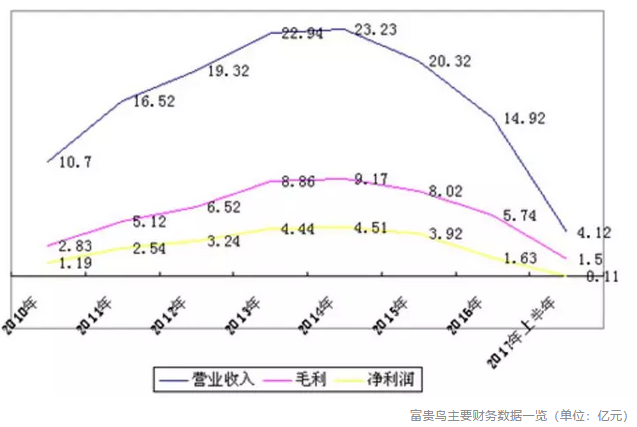

近几年的营业收入发出非常明确的信号,2014~2017 年上半年,富贵鸟收入规模逐年下降。同期,公司净利润大幅缩减。到 2017 年 6 月末,公司首次由盈转亏,净利润为 -0.11 亿元。与此同时,公司负债水平逐年增长。2014~2016 年,其资产负债率分别为 29.56%,45.18% 和 56.78%。

富贵鸟的资金链已崩盘,关键问题在于,富贵鸟是如何一步一步被债务黑洞吞噬的?显然,富贵鸟资金链断裂,再次为业界敲响了警钟。尤其是一些步子迈得太大的民营企业,受互联网理财的影响更大。

作为一家上市公司,富贵鸟的资金拆借却以多种违规形式出现。从 2014 年开始,富贵鸟通过担保、抵押等形式拆借资金。带息债务快速扩大,融资利率抬升,最终导致富贵鸟因前期违规担保过大而自身现金流不足以支付,只能被动依赖外部融资。

去年以来,金融去杠杆严重打击表外融资,逼迫企业选择银行贷款融资。但是,银行贷款更加偏向国企,进一步使得民企的融资渠道受到挤压。

富贵鸟接下来怎么办?

从年赚 4 亿到亏损千万,曾迷倒千万 70 后老男人的「县城鞋王」富贵鸟怎么了?反思富贵鸟的问题,我们梳理出来以下几个关键点:

1)行业竞争激烈,公司盈利水平大幅下滑,但负债水平逐渐增长,经营性现金流无法对流动负债形成足够保障,公司财务困境进一步加剧。

2)同质化的不止产品,还有销售模式。作为老牌鞋服企业,虽然富贵鸟建立了一整套成熟完整的供应链,但这种优势现在不再是核心竞争力。

3)尽管富贵鸟在 2011 年涉足电子商务,成立了独立的运营团队,并且在 2014 年底实现约 1.1 亿元的网上销售额,但销售模式的改变并不能从根本上解决品牌本身的问题。

4)公司对外担保规模较大,且多次出现未按规定披露相关信息的行为,被多家监管单位执行监管措施,并最终导致证监会立案调查。

作为一家生产皮鞋与服装的企业,富贵鸟的工厂仍然在正常运转。目前富贵鸟并没有完全停产,外界传闻富贵鸟申请破产的消息并不是真实的。但是,富贵鸟面临老员工留不住,新员工招不上来的尴尬局面。特别是薪资方面偏低,工资还是两三千的水平。

上述图表显示,2014 年富贵鸟的经营业绩达到顶峰,当年营收 23.23 亿元,净利润 4.51 亿元。随后,富贵鸟借助当时最时兴的门店销售模式加速扩张。截至 2015 年 6 月 30 日,富贵鸟的零售网络覆盖全国 31 个省、自治区及直辖市,门店数量 3127 家。其中,数量最多的是加盟店。据统计,一共 2879 家零售门店由经销商及第三方零售商拥有并经营,余下 248 家门店为直营。

然而,正是在 2014 年,富贵鸟的经营开始出现问题。一方面,营收增幅出现拐点,并急剧下滑。2014 年收入增幅从 2013 年的 19% 降低至 1%;在 2015 年上半年出现惊人的负增长。

另一方面,富贵鸟的利润出现下滑。2015 年上半年毛利率最高达到 41%,到 2017 年上半年为 36%。最终在 2017 年上半年,富贵鸟出现骇人听闻的亏损。财务数据显示,2017 年上半年富贵鸟营收 4.12 亿元,相比上年同期减少 48.09%,首次出现净利润亏损 0.11 亿元,年比下降 107.7%。

从产业发展而言,受线上销售挤压线下销售,以及消费升级等多因素影响,鞋服行业面临竞争激烈。行业内企业亟待进行转型升级,富贵鸟尝试通过改变销售渠道、增加产品多样性和涉猎金融行业,以谋求多元化发展来改变公司目前的困境,但均未获得成功。

显然,富贵鸟的案例已经形成血的教训:企业盲目选择热门但没有契合公司整体战略规划的领域转型,很容易失败。