本文来自“香港股讯”微信公众号,原文为凤凰国际iMarkets编译自零对冲网站,编译者“双刀”。

1月底,就在标普指数达到历史最高点的时候,美国银行宣布,由该行数量分析专家创建的美银独有“熊市”指标之一刚刚被触发,引起了轰动。

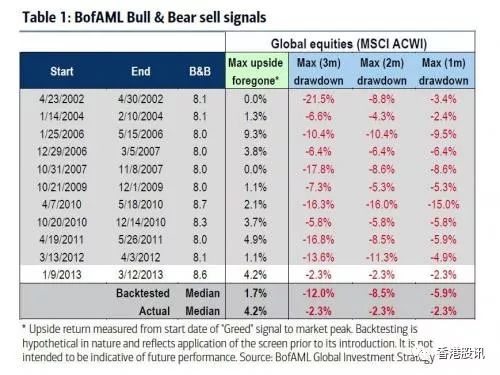

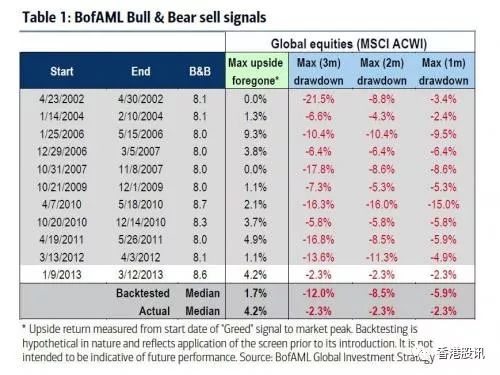

在当时曾有分析人士指出,这个指标值得关注,它不仅预测了即将到来的跌幅(平均为-12%),还预测了时间(在接下来的三个月里)。同样值得注意的是:这个指标还具有不可思议的精准度:在此前曾11次被触发,结果准确率达百分之百。

根据美银的预测,“熊市”正在步步逼近。在这个月,又有两个指标被触发了,这意味着在19个熊市信号中,至少有13个已经“亮红灯”。

这是美银对这个特定缓慢爬升的“非常晚周期”指标的看法:

美银编制了一份熊市信号的清单,这些信号通常是在熊市之前发生的。没有哪个单一指标是完美的,并且在这个周期中,有几个指标无疑会滞后或根本不会发生。不过,尽管单一指标对衡量市场时机没有绝对的指导意义,但也可以被视为一种保守的前提条件来预测熊市。现在,这19个指标已有13个被触发,警戒线到了68%的高位。 也就是说,我们距离下一个崩溃/衰退/萧条的到来尚有不足三分之一的进程。不过,还有一线希望,虽然有些勉强。

市场情绪依然是正向的,只是并不乐观。卖方指标离卖出门槛仍有一定距离,而基金管理人的调查显示,投资者开始减持。美银判断在1月份出现泡沫的大多数指标都重新回到了中性的领域,例如,迈克尔·哈特尼特(Michael Hartnett)的牛熊指标,已从峰值的8.6回落到4.6。美银的美国团队因此而保持了建设性,他们认为标准普尔500指数在年底前会有不错的涨幅。就风险而言,其政权模式表明,与晚期相比,现在更接近中期这个阶段,而且近期没有触发新的熊市信号。到目前为止,大约已有三分之二的信号被触发,通常会有80%或更多的信号是在市场高峰到来之前被触发的。

这意味着,在美银行“担保”的衰退触发之前,还有两个指标不能被触发。

以下是完整的19个牛熊指标清单:

具体而言,以下指标已被触发,最新触发的两项被加粗:

1. 从周期谷底算起,美联储的加息幅度至少为75个基点;

2. 牛市中过去12个月的最小回报率为11%;

3. 牛市中过去24个月的最小回报率为30%;

4. 9个月价格回报(最高十分位数)VS标准普尔500等权重指数;

5. 共识预测长期增长(最高十分位数)VS标准普尔500等权重指数;

6. 在此前的24个月里,没有出现安全级别100级被破坏的情况;

7. 在此前的6个月里,没有出现20级被破坏的情况;

8. 每股收益和销售跑赢大盘的公司的股价表现在过去的三个季度里,都比标准普尔500指数低了1个百分点;

9. 尽管这并不总是一个重大变化,但总体增长预期往往在牛市的最后18个月范围内上升;

10. 在此前的12个月里,滚动市盈率和CPI的年化增涨幅度超过20%;

11. 基于1个月和3个月的预估修订趋势;详情请参阅脚注

12. 滚动市盈率和CPI在过去12个月内的年化增涨幅度超过20%

13. 除1961年外,在所有牛市峰值之前的12个月里,股市至少经历了一次跌幅超5%的回调。

以下为尚未触发的6个指标:

1. 最近3次熊市都始于收缩信贷标准的银行数量比例仍偏低;

2. 标准普尔指数成份股评价在B级或更低级别的公司股票表现跑赢B+等高评级公司;

3. 预期12个月净收益率(最高十分位数)VS标准普尔500等权重指数;

4. 反向衡量卖方股权乐观情绪的指标:卖方信号在先前的6个月被触发;

5. 反向衡量买入方乐观情绪的指标;

6. 不是总能引领或赶上每一个高峰,除了1970年那次反转外,所有特征在24个月内都与熊市相吻合。

尽管美银逾三分之二的熊市指标被触发听起来有些不妙,但下面的图表显示,纵观历史,熊市开始的最低门槛为至少80%的指标“亮红灯”。

这意味着,当前距离“必将到来”的熊市只差两个触发点。

那么,在这个明显处于周期晚期的沉重市场该如何进行交易?也许正如美银股票策略师Savita Subramanian最近承认的那样,当前正处于一个基本面不再重要的阶段。

美国政权模式作为选股的定量框架,暗示当前正处于市场周期的中后期,在这个阶段,动能是最好的投资方式。作为反向投资者,这不是一个容易的决定。但如果这一轮牛市即将结束,我们对要素回报的分析表明,后期牛市已被强劲的价格动能和增长的股票所主宰,而价值、分析师忽视和股息收益率则是表现最差的因素。

换句话说,买任何别人也在买的东西,一定要在别人卖之前把它卖掉。(编辑:王梦艳)