本文来自微信公众号“雪涛宏观笔记”,作者为天风宏观宋雪涛。

最近我们在交流中发现,由于今年的原油供给具有较大的不确定性,大家(包括我们自己)在油价判断时都带有主观成分。上周油价突破80时,我们判断油价已经“充分定价”了地缘政治因素,将要高位回落,其实我们对“充分定价”的判断带有主观成分。类似的,油价突破80时,我们听到了不少声音对油价看到100,也说不出所以然。地缘政治的不确定性较大,因此我们尽量避免主观判断,力求从未来一年影响原油价格的几个主要因素入手,对原油基本面的变化和对美元的影响进行梳理和更新。

1.地缘政治、制裁伊朗与美国石油出口:原油价格的高点和中枢在哪儿?

1.1.地缘政治

今年以来,伊朗与其在中东地区的传统对头——沙特和以色列摩擦不断:沙特与伊朗为争夺地区影响力与控制权已然水火不容,3月30日沙特王储穆罕默德在接受采访时直接呼吁国际社会对德黑兰实施更为严厉的制裁;由于核计划实施带来的潜在威胁与伊朗在叙利亚的军事介入,以色列也视伊朗为心腹大患,并在5月1日的议会中通过关于授权宣战法律的修正案:在极端情况下,仅需要内塔尼亚胡总理和国防部长利伯曼批准就可以发动战争。

5月8日,特朗普宣布退出伊核协议并恢复为履行协议而放弃的所有对伊朗的制裁,中东产油区紧张局势到达高潮。2012年对伊朗的制裁导致伊朗每180天减少20%的产量,基于伊朗目前的原油出口量260万桶/天,此次制裁每180天的产量减少预计为50万桶/天(260*0.2)。

基于此前高盛对库存和布伦特原油期限价差的历史关系测算,估计到年底前这种0.5百万桶/天的供应减少,将支持布伦特油价上涨6.2美元/桶。美国退出伊朗核协议前一周的油价约为72.82美元/桶(5月2日数据),因此当布伦特油价达到79美元/桶以上时,我们认为油价就已经“充分定价”了伊朗原油出口受到制裁的因素。除非中东发生大规模局部战争破坏了原油供给或运输管道,否则80美元以上的布伦特油价将是年内高点。

美国对伊朗制裁宣布后,该协议的其他签署方包括欧洲,俄罗斯和伊朗重申支持该协议。这表明制裁最终对伊朗产量的影响可能比美国暗示的更为有限(2012-15年下降100万桶/天)。但欧洲和俄罗斯的支持既不足以抵消美国的强硬立场,也无法改变美国单边制裁的效果(尤其是考虑到美国制裁最近对俄罗斯铝业公司的影响)。

伊朗核问题对国际油价历来都有显著影响。2002年中旬,受伊朗核问题争端升级和OPEC减产影响,油价持续走高。2005年8月,2006年1月的上涨以及2008年8月的反弹都与伊核问题密切相关。其中,2005年8月伊朗拆除了国际原子能机构在其核设施上的封条,伊核问题紧张,引起油价上涨;2006年1月伊朗重启铀浓缩活动引发油价上涨;2008年8月由于伊朗拒绝签订所谓P5+1条款导致油价上涨。

但重要的是,即使伊朗原油出口大幅下滑,也不会减少全球原油供应量。美国财政部长姆努钦说美国已与各方进行对话,愿意增加石油供应以抵消伊朗的损失。沙特阿拉伯能源部发表声明说在美国决定退出后,沙特承诺支持石油市场的稳定,并将与欧佩克内外的主要生产国和消费国合作,以遏制任何供应短缺。而在上一轮对伊朗制裁期间(2012-15),沙特阿拉伯增加了石油产量。

1.2.美油出口和轻质油需求

在2018年全球出口放缓的情况下,美国出口依靠石油天然气等能源输出在今年继续保持较强动能。考虑到特朗普政府与各国的双边贸易谈判诉求,结合美国对伊朗原油禁运的制裁,用美国石油替换伊朗减产的原油出口份额作为美国对中、欧、日、韩等国的贸易谈判的条款,可能成为特朗普缩减贸易逆差的重要手段,而这将替代掉传统能源输出国家的出口份额。

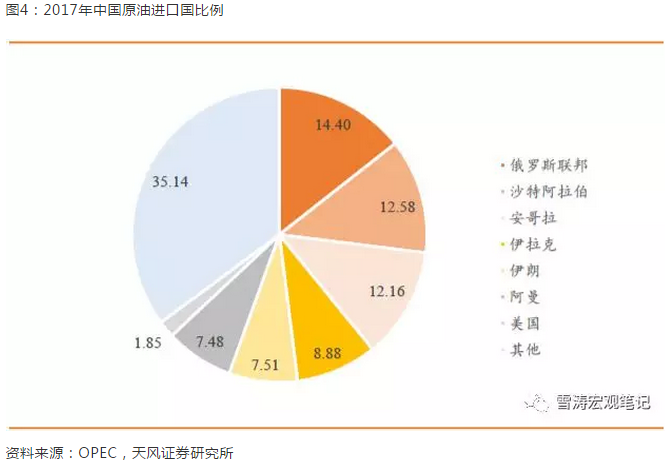

目前,中国是仅次于美国的第二大原油消费国家。依据OPEC预测,至2018年末,中国原油消费占世界原油消费比例将提升至13.08%。可是,2017年中国仅有1.85%的原油进口来自美国。根据5月15日至19日刘鹤副总理赴美进行贸易谈判的结果,未来中美双方将在能源领域加强合作,中国对美原油进口将大幅提升。美国财政部长姆努钦表示,未来3-5年中美能源产品贸易额将达到500亿-600亿美元之间。这意味着中美能源贸易将年均增长100亿-200亿美元。

在过去,美国原油出口的一个局限在于炼厂的现有结构并不能完全吸纳美国地区开采的低硫原油。页岩革命以前,全球炼油厂都致力于开发及改进将重油提炼成汽油和柴油的生产技术。

但是IEA(国际能源署)认为,当前石油消费需求发生的一些转变使得炼厂对重油的需求开始下降,美国低硫原油的增产将得到明显支撑。一方面,全球市场对重油提炼的柴油的需求大幅降低:中国LNG重卡及电动车的流行、欧美强制使用生物柴油混合燃料的规定均使市场使用柴油的比例下降。目前,中国炼厂正逐渐降低柴油的产量,进而减少重油的需求。另一方面,为顺应国际海事组织的《船用燃油硫排放》规定,船舶商必须使用低硫燃油。由于使用硫含量高的重油炼化低硫燃油利润率低,炼化厂,尤其是脱硫能力受限的炼化厂,更愿意直接选择低硫和残渣较少的原油,美国地区开采的低硫燃油恰为他们提供了一个良好的选择。

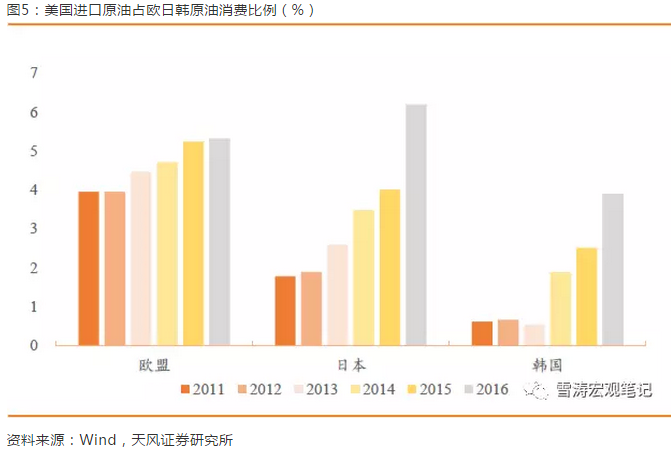

就目前而言,欧洲的炼化厂面临来自非洲的轻油进口减少的问题,而亚洲地区对于化工产品需求的不断增加也掀起了石油化工建设的热潮。作为一种优质的低硫且残渣较少的原料,美国增产的低硫原油最有可能出口到正在积极寻求化工原料的亚洲及欧洲市场。从数据来看,欧韩日自2011年起对美原油依赖度的确在不断上升。

1.3.美国页岩油生产能满足特朗普政府的石油出口政策吗?

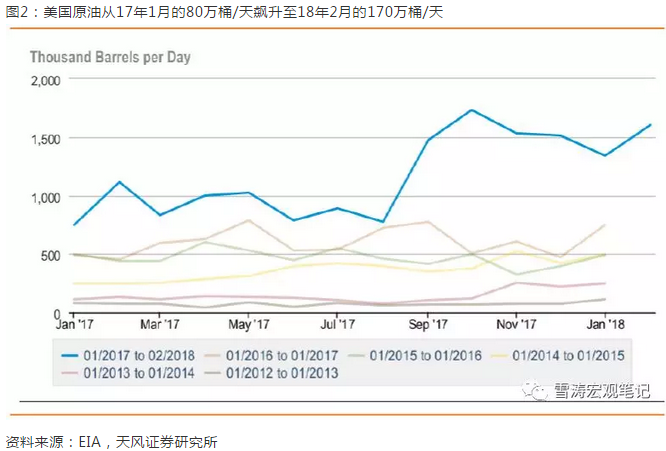

截止2018年3月份,美国原油产量达到1046万桶/天,较2017年12月份的949.2万桶/天,上涨96.8万桶/天,涨幅达到10.19%。美国原油产量已经超出2017年EIA及其它机构对2018年美国原油产量达到1000万桶/天的估计值。

1.3.1. 产量

各产区钻机数量均在增长,截至5月11日当周,美国钻机活跃数量创历史新高,日钻机数达820台;钻机效率在本身产量较高的区域如Eagle Ford,Bakken提升较快,而产量较低区域的钻机效率增长渐缓,但未见下降趋势。或与资本开支在高生产效率区域的投资更多有关。

因此七大页岩油产区产量增长迅速。

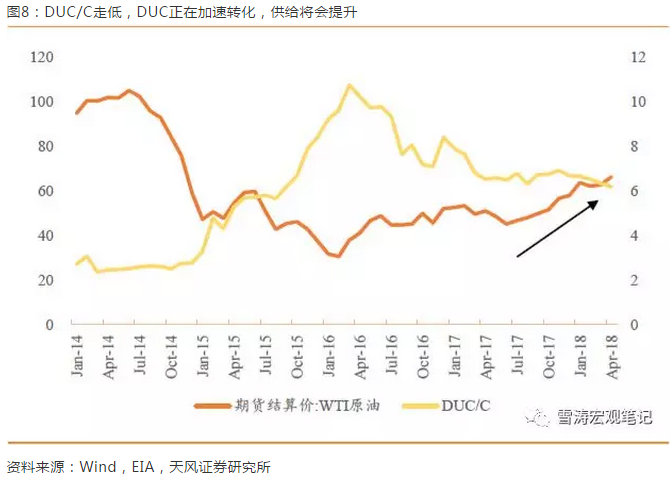

在油价走高的驱动下,DUC/C (页岩油井的未完井率)走低,DUC随油价上涨加速转化成页岩油的供给。

1.3.2. 页岩油企业资本开支

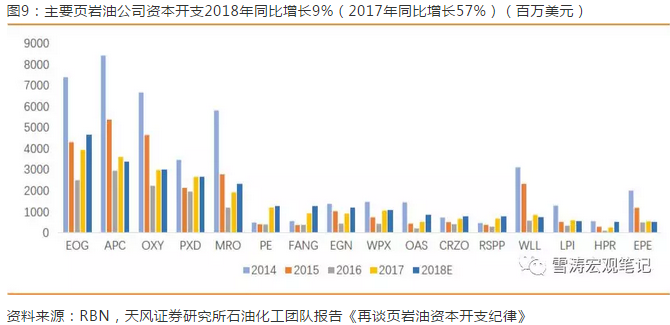

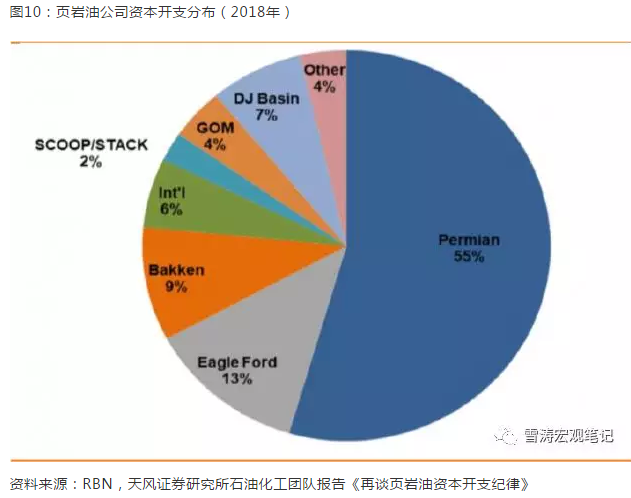

根据页岩油公司公布的资本开支计划,2018年页岩油资本开支将增加9%,达到257亿美金,增速显著放缓(2017年的增幅为57%)。资本开支主要投向生产效率较高的区域。

页岩油产量变化对资本开支变化有半年到一年的滞后效应。2015年,尽管页岩油公司的资本开支显著下降了40%,但受2014年资本开支高位支撑,产量仍有13%增长。进入2016年,因连续两年资本开支巨幅下降,产量终于出现下滑。2017年,在资本开支大幅增加57%的支撑下,当年产量出现一定恢复。

2018年,尽管预计今年页岩油资本开支增幅仅9%,但受2017年资本开支大幅增加的滞后效应拉动,全年产量预计有11%的增幅(根据页岩油公司计划)。但从钻机数量(rig count)的增加来看,原油企业现金流改善后,开采的热情很高。

1.3.3. 页岩油产量瓶颈:石油管道运输问题

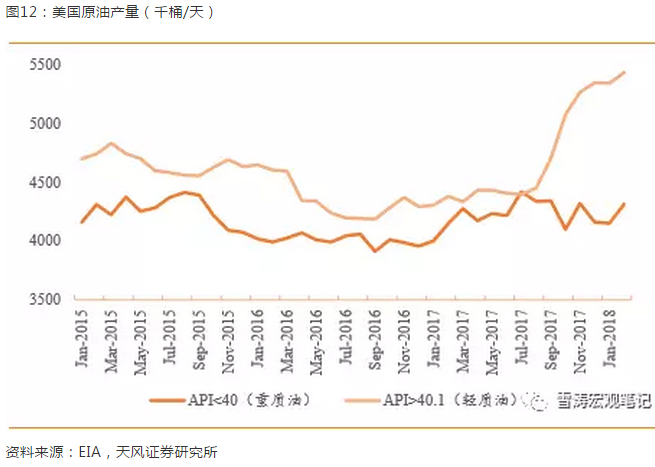

美国原油产量增长得益于技术进步降低了主要页岩油产区的钻井成本,页岩油开采效率大幅提升。但是增产原油主要属API Gravity大于40.1的轻质油,而这期间重质原油产量并没有增长。目前,本土炼油商所能消化的轻质油供给已经接近饱和,不断增长的页岩油产量不得不寻求海外买家。原油运输压力陡增。

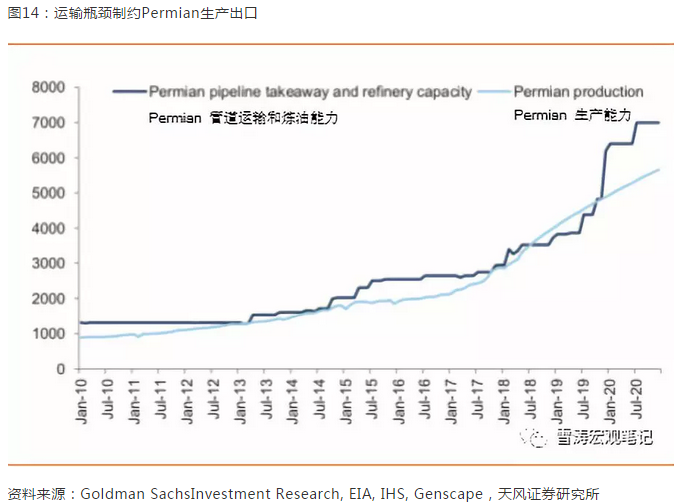

石油管道运力有限使得部分原油不得不采取更高成本的运输方式(如卡车),叠加轻质油相对折价,页岩油开采或因运输问题陷入产量瓶颈。中部的油运不出来,反映出来是Permian中部价格相对Cushing和Houston 价格10美元以上的贴水。管道运输公司业已意识到运输需求的激增。Midland盆地已经有一条长416英里的管道在2018年年初投入使用,目前每日可以运送54万桶。另有一条143英里的管道预计在2018年7月完工,还有几个管道项目可以在2020年前投入使用。二叠纪地区管道瓶颈将在2019年下半年得到缓解。

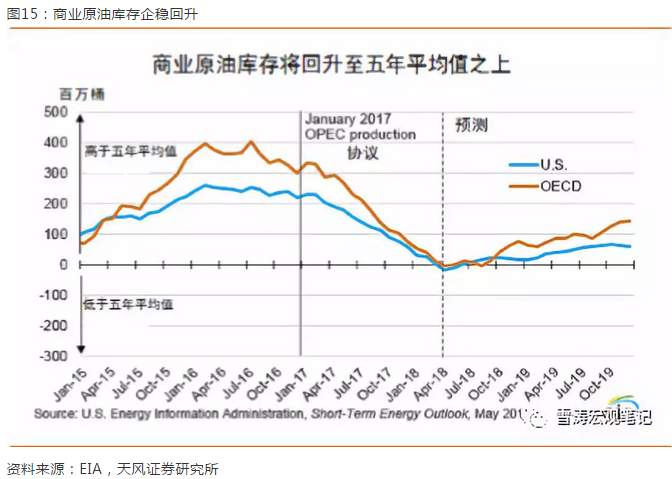

1.4. 全球原油库存

尽管页岩油面临着运输瓶颈,但其疯狂增长的产量已经反映在石油库存上。自2017年1月OPEC达成减产协议以来,世界原油库存不断走低,截至2018年4月份,美国和OECD国家整体原油库存均跌至历史5年期均值。但是依据EIA预测,世界原油库存已达低点并在未来3个月低位徘徊,四季度开始美国和OECD国家整体原油库存都将重回历史5年期均值之上,这预示着此轮油价上涨可能已达峰值。原油库存与期限价差(近月-远月)存在反向关系,据此,我们预计期限价差将在今年二至三季度收窄,油价将在三季度后高位回落。

2. 中长期来看,如果美国原油大幅出口,改变全球原油供给格局,未来会有哪些影响?

2.1. 全球贸易模型和石油美元循环的格局发生改变

石油仍然是发达国家主导消费的商品,发达国家对石油的消费带动原油价格上升,增厚了发展中国家特别是产油国的外汇储备,美元信贷的流动性增加带动其从衰退期中复苏,反过来又刺激新兴市场的需求并推动油价进一步上涨,继而增加新兴市场的消费和投资水平,并刺激更广泛的大宗商品上涨。

然而这个全球石油贸易-美元循环模型从2017年开始可能发生了一些变化。美国逆全球化和新兴经济体的贸易盈余持续下降,带来了美元短缺和新兴市场抛售,因此新兴市场恐怕无法再提供全球贸易模型正循环带来的额外石油需求。

本质来看,全球资本和流动性依托于金融(货币)和贸易两大循环:贸易赤字国向贸易盈余国支付贸易货款,带来经常账户的资金流动;贸易盈余国将积累的外汇资产重新投资于贸易赤字国的金融资产,带来金融账户的资本流动,两者形成一个完整的货币经济循环。这意味着全球贸易失衡越严重,衍生出的流动性就越多。

随着特朗普上台以及随之带来的逆全球化,新兴经济体贸易盈余持续下降,2016年新兴市场贸易盈余对GDP的比例降至2%左右,低于危机前的历史均值5%左右。据WTO发布的2016年全球贸易统计报告,1990年至2007年全球国际贸易增长6.9%,2008年至2015年平均增长约3.1%,贸易对GDP的创造效应大降,2015年全球新兴市场净资本流入更由正转负,为20多年来首次。尽管17年全球经济和贸易有一定程度复苏,但18年又回到了美国一枝独秀的情况。这是因为美国对能源产品由进口变为出口,15年后其消费走弱,制造业回流,简单而言,对外需求变少了,因此新兴市场对美国的出口很难重现危机前的繁荣。

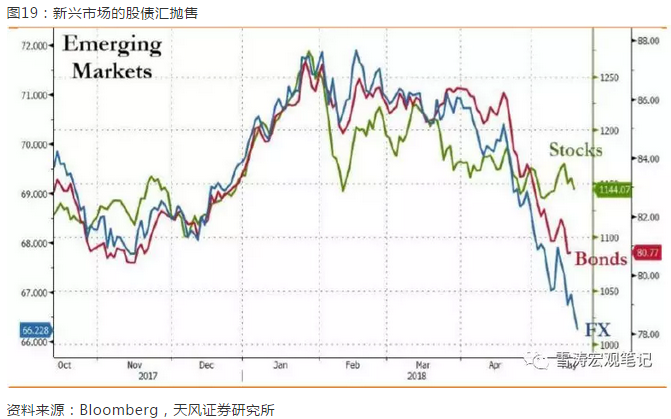

新兴国家出口趋弱,同时美联储加息缩表导致今年以来美元流动性短缺,使得全球投资者对新兴市场的资产作出了紧急风险重估:借贷成本增加影响了这些国家的经济增长前景和投资吸引力,从而导致新兴市场的货币、债券和股市短时间内卷入了一场猛烈的抛售潮。

最近以来,美元与石油的共同强势有悖于传统的观念中他们的反向关系。历史上这种同向变动并非首次,但原因不同。比如99-00年,当时的情况与现在的宏观环境比较类似:发达国家已经进入后周期,而新兴市场(除去中国)刚从衰退期开始复苏。这意味着新兴市场根本来不及形成更广泛的大宗商品的消费,就受到了美联储基于通胀隐忧开始加息并收紧的压力。但99-00年的原因是亚洲和拉美经济危机对新兴市场的需求形成较大冲击。而这一次的原因是美国的贸易模型发生了变化,原油和美国需求对新兴市场的需求带动没那么强了。

3. 下半年油价判断

根据IEA的库存估计,全球原油库存已达低点并未来3个月在低位徘徊。四季度开始美国和OECD国家整体原油库存都将重回历史5年期均值之上。

短期来看,今年油价高点可能是现在或是7-8月夏季用油高峰。地缘政治因素可能对油仍有向上冲击,但对全年的油价影响相对较小。美国退出伊朗核协议的冲击大概率已被“充分定价”,而美国页岩油和OPEC/俄罗斯的产量增长或将弥补伊朗产量削减。

中长期来看,美国石油出口削弱新兴市场出口,美元流动性短缺收紧美元对新兴市场信贷。传统的新兴市场为石油“添油加醋”模型可能失效。今年全球原油的增量需求可能更多靠美国经济支撑。目前裂解价差(下游价格与原油价格之间的价差)走低也显示出下游需求偏弱。

风险提示:地缘冲突加剧,OPEC减产政策不确定。