本文节选自微信公众号“EB海外策略”,作者为陈治中,陈彦彤,原标题为《关注基金持股风格向大消费板块切换——公募基金港股配置研究》。

截止5月14日,221只港股通基金的规模达到2250亿元(被动追踪指数型ETF基金规模为132亿元)。95只参与香港市场投资的QDII基金规模为671亿元(被动指数型基金规模为269亿元)。

整体配置角度看,港股通主题基金持有港股比例有所下降,主动型QDII基金较为稳定;持仓情况看,两类基金持有金融、TMT、可选消费以及医药板块的市值最大。

1.本期亮点:基金成立速度加快有望提供增量资金,风格切换至大消费板块值得关注

1.1、港股通南下规模放缓,但新发基金未来有望提供较多增量资金

今年以来香港市场的波动显著上升,资金博取超额收益的难度亦显著增加。在这一背景下,港股通资金流量出现了较快下滑,其中沪港通资金出现了较大净流出。投资者普遍对南下资金未来的流向表现出了担忧情绪,但是从当前产品的成立情况可以看出,新成立基金配置香港市场的热情不减,未来仍可能有较多的增量资金寻求香港市场。

2018年新发基金以港股通基金为绝大多数,共有81只,其中68只已成立,另有13只尚在募集中。68只已成立的基金规模达到789亿元,其中主动型基金新增规模727亿元,假设其整体基金资产的30%将投入香港市场,预计会带来218亿元增量资金,叠加追踪指数型ETF基金62亿元,有望为香港市场带来约280亿元的增量资金。

1.2、资金对于大消费板块(消费+医药)关注度的进一步提升

市场波动显著上升的大背景下,兼具防守价值与良好基本面的大消费板块(可选消费+医药)的关注度显著提升。分行业看,沪港通和QDII基金除金融和TMT板块外,持有最多的行业即为可选消费和医药板块。其中港股通基金由于新发量较大,建仓中的基金可能增配较多金融以及TMT板块,而从已运行较长时间的QDII基金持仓情况看,18Q1医药板块的加仓规模显著。

此外,如果将港股通视为一个大的机构投资者,从其持股市值变化(注:持股市值亦受到股价波动影响),可尝试找出其投资偏好。今年以来,南下资金持有大消费板块,特别是医药和必选消费的规模持续增长。5月以来,持有可选消费的市值出现了较大提升。

结合基金18Q1季报统计以及港股通分行业持股市值的变化情况,可以发现南下投资者对于大消费板块的关注与日提升,这一风格的变化值得关注。

向后展望,尽管2018年港股的波动较17年显著增加。但市场依然有望在政策红利以及优异业绩(2018增速有望达到15%)的支撑下获得不错表现,虽然近期波折加大,但港股市场行情依然可期。

2、港股通基金:港股投资占比下降但新增基金数量继续快速增长

2.1、新产品成立速度进一步加快,增量资金配置香港市场未来有望带来更多资金流入

港股通基金依然保持较快成立速度,2018年有68只新基金成立,此外还有13只基金尚处于募集中,整体数量已超过2017年。2018Q2当前已有21只新发基金,另有13只基金正处于募集中,新基金再次呈现出迅猛增长的态势。

截至2018年5月14日,港股通基金总规模增加至2250亿元,较17Q4 末增加了639亿元;其中主动管理型基金总规模2118亿,较17Q4末增加了563亿元。ETF基金规模为132亿元。

2.2、可投资港股的公募资金规模最大的三大基金公司为嘉实、东方红和兴全

截至2018年5月14日,内地公募基金中,可投港股资金规模最大的的三家基金公司为:嘉实基金、东方资管和兴全基金;而规模最大的三只主动型沪港深基金是:兴全合宜A、嘉实沪港深精选和东方红睿华沪港深。

值得注意的是,在可投资港股资金规模前十大的基金中,有5只为2018年以来的新发基金。港股通主题基金的热度依然不减,新发基金规模和数量均相当可观。

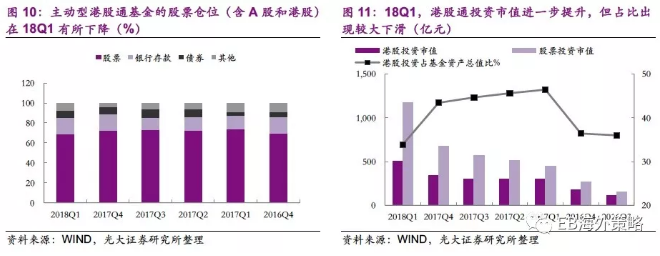

2.3、港股通基金18Q1港股持仓进一步下滑

主动管理型基金中,剔除成立不足3个月尚不需披露年报的部分,共有141只基金。而后剔除A/C份额后(A/C份额基金一般合并投资),余下111只基金。从资产配置角度看,股票仓位在18Q1下降至69%。整体港股投资市值进一步增长(新基金的成立带来增量资金),但港股投资占基金资产总值的比例有所下降。这意味着,港股通基金在A/H的分配上在18Q1给予了A股更多权重。

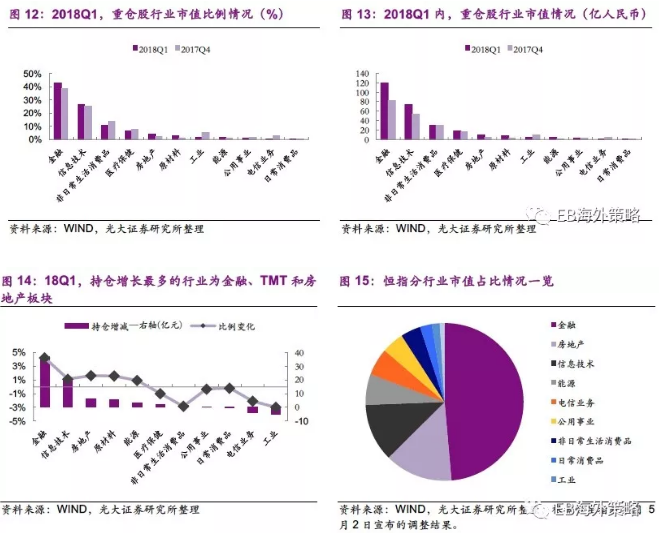

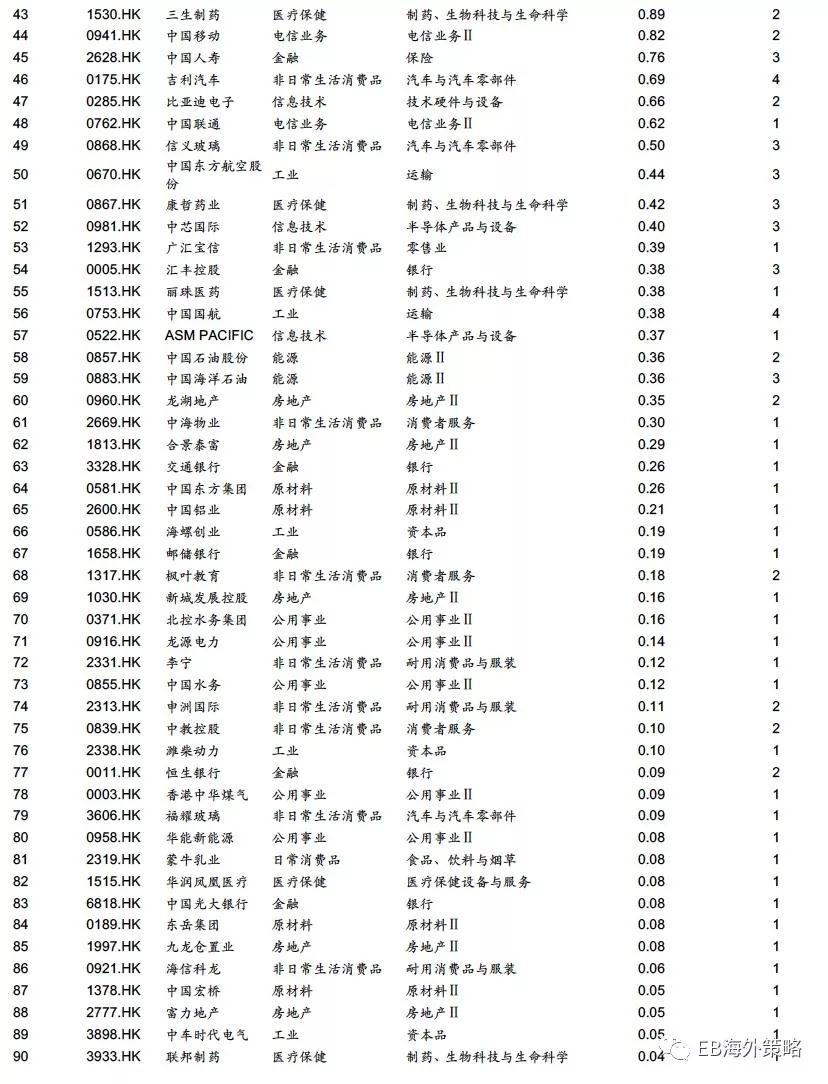

2.4、港股通基金18Q1增持中资金融,减持工业、电信

18Q1主动型港股通基金持有行业规模TOP3依然为金融、TMT以及可选消费板块。从持仓增长角度看,金融、TMT以及房地产板块的金额增长最多,背后的原因可能是新发基金建仓过程中底仓对金融以及TMT(腾讯)以及房地产的需求较大(假设业绩比较基准为恒指)。持仓规模下降比较明显的板块是工业和电信服务。

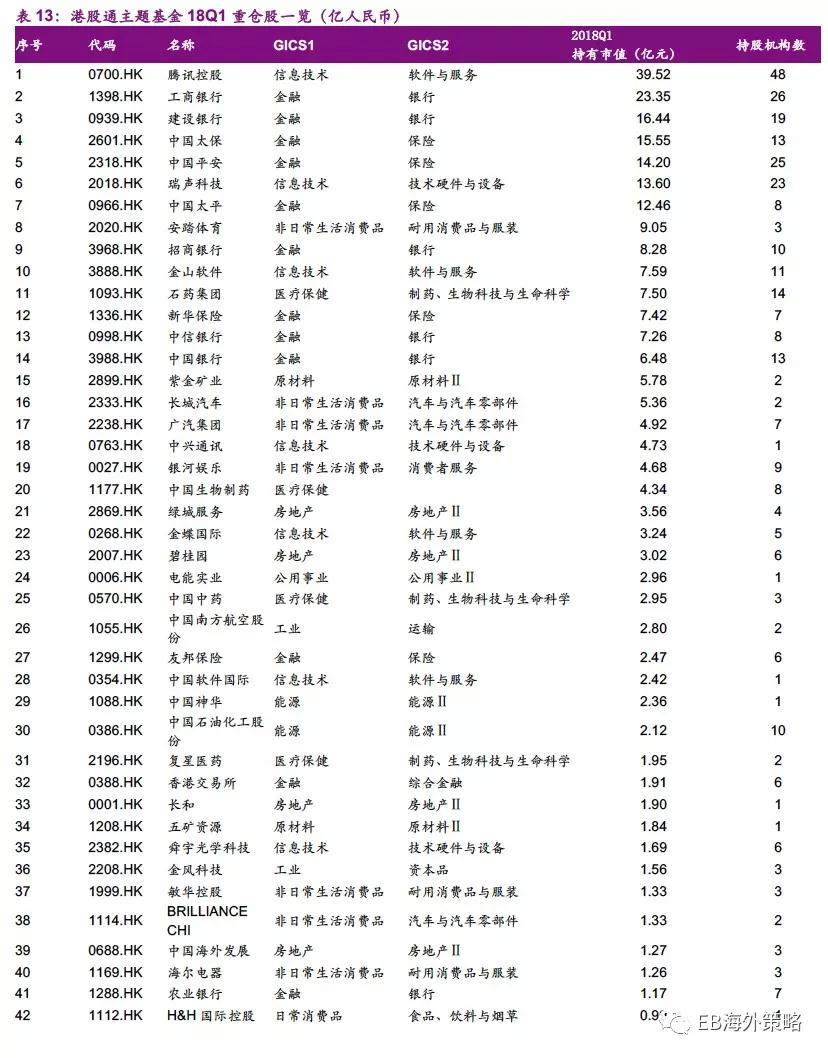

个股方面,港股通基金的重仓股中,腾讯控股(00700)、工商银行(01398)和建设银行(00939)的持仓规模居前;工行、腾讯以及中国太保(02601)的持仓增长最快。而新华保险(01336)以及瑞声科技(02018)的持仓下降最快。

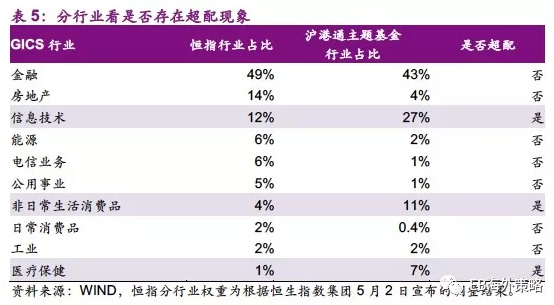

2.5、港股通基金超配TMT、可选以及医药板块

如果我们将港股通主题基金前十大重仓股的行业占比情况和比较基准(假设为恒指)对比,可以发现,TMT、非日常消费以及医疗保健板块出现超配。资金此前对TMT板块的追捧已久,而下游消费板块(非日常消费以及医药)与日俱增的关注值得关注。

另一方面,如果以个股在不同基金前十大重仓股中出现的次数作为个股热度的考量,金融和TMT板块最受青睐,各有21只和20只股票进入前十大重仓股,合计被重仓频次分别为161和102次。

市场关注热度上升最快的行业为能源,其次分别为房地产、原材料和医疗保健。关注热度下降最快的行业为电信业务和工业。

个股层面,腾讯控股仍是被重仓频次最高的个股,此外中国石化(00386)的关注热度有显著提升。

和3季度相比,腾讯控股和工商银行等中资金融蓝筹的关注热点上升最快。相对地,上季度备受追捧的新华保险的关注热度则下降极快。

3、QDII基金:新增产品数量依然有限,医药能源板块关注显著提升

3.1、关注QDII再开闸,新增QDII额度主要向公募基金倾斜

4月25日,国家外汇管理局公布的最新额度审批表显示,4月24日新增83.4亿元额度。这也是自2015年以来,外管局首次新增放出QDII额度。其中,15家公募基金获批额度55.5亿美元。

当前QDII基金情况总览:当前市场共有219只QDII基金,规模共计859亿元。其中股票型基金的数量最多,94只基金规模合计496亿元。

从区域分布上看,股票+混合型的港股基金投资以香港为主,占到总规模的近一半。

3.2、新增产品数量及规模依然有限

2018年投资香港市场的基金仅新增3只(2只主动管理型基金,1只ETF基金)。港股通主题基金占主导地位的局面依旧。

当前,市场上参与投资香港市场的QDII基金共有95只,包括25只被动追踪挂钩香港市场的指数型QDII基金和70只主动型QDII基金。截止5月14日,25只被动型QDII基金的规模合计269亿元,70只主动型QDII基金的规模为402亿元。

规模最大的三只主动型QDII港股基金产品为:嘉实海外中国股票、华夏全球精选、上投摩根亚太优势;前三大基金和17Q3季末情况完全一致。而合计管理港股产品(主动+被动)规模最大的三个基金管理人是:易方达基金管理有限公司、华夏基金管理有限公司和嘉实基金管理有限公司。

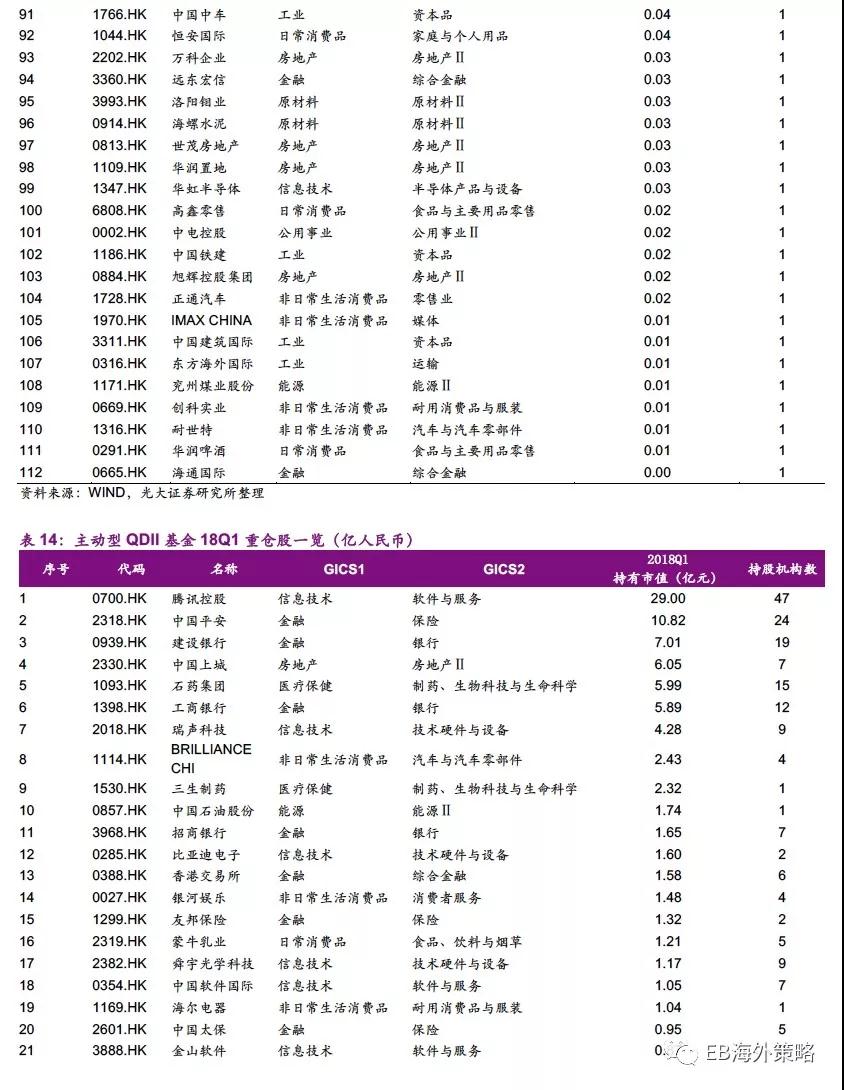

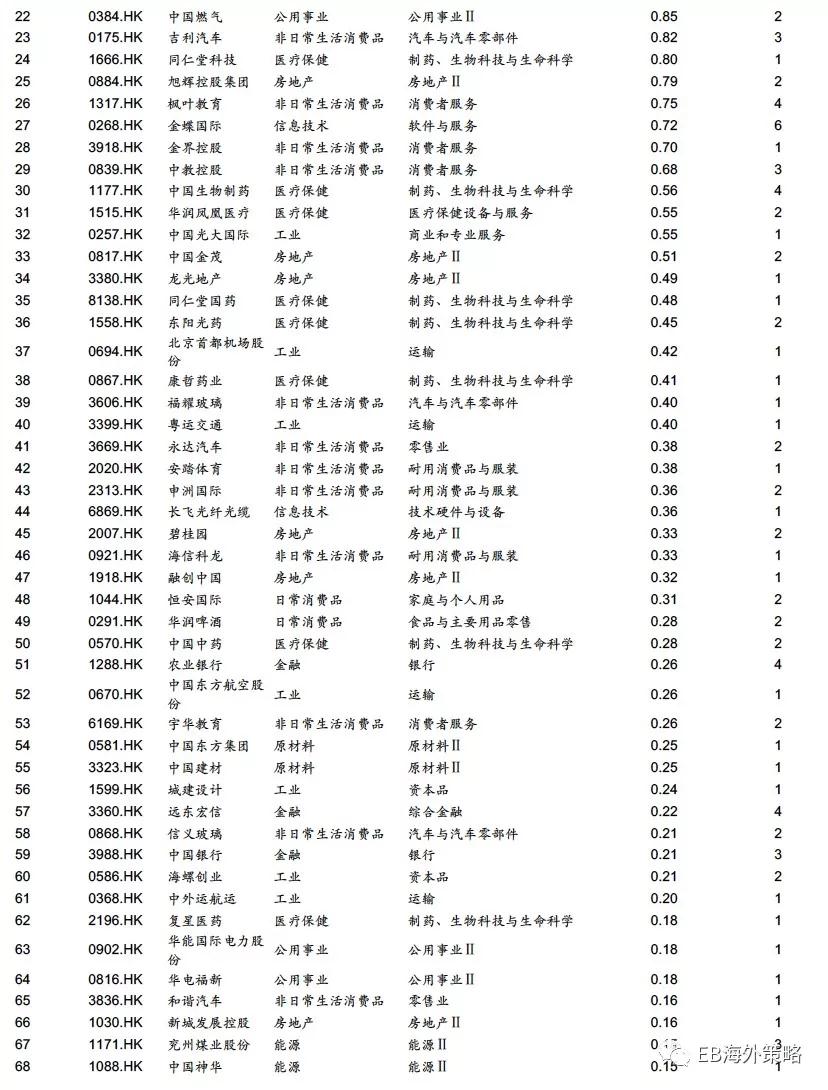

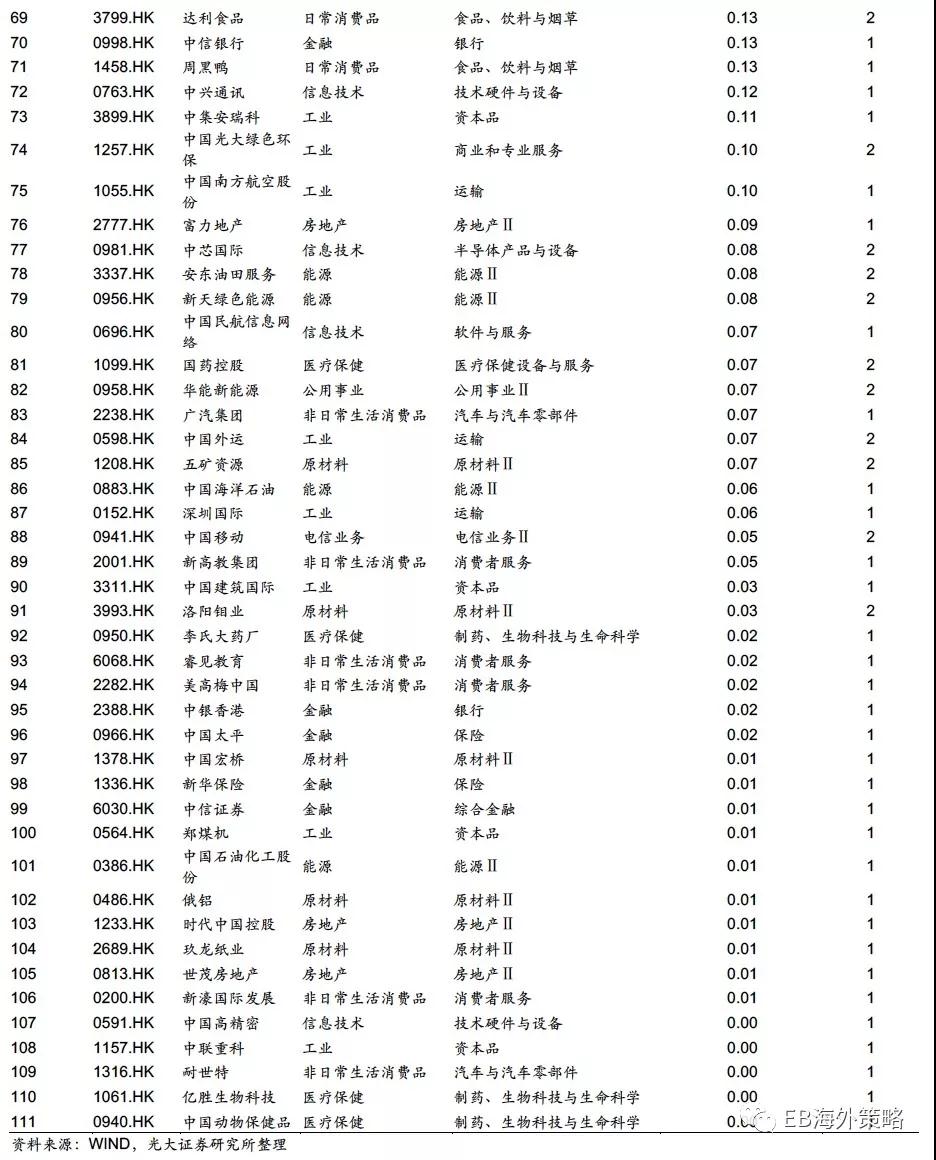

3.3、主动型产品总仓位未变,持仓转向医药及能源板块

股票仓位方面,截至2018Q1,QDII基金的平均股票投资仓位为78%,和2017Q4季末基本持平。持仓结构上,截至2018Q1,QDII基金持股市值前三的板块为信息技术、金融和非日常消费。一季度内,QDII基金在医疗保健、能源和金融板块的持仓增幅靠前;而电信、日常消费和非日常消费则是下降最快的板块。

对港股投资方面,主动型QDII基金投资港股占股票投资市值的比重从16Q3以来一直比较稳定,港股仓位继续维持在近60%的水平。行业层面(基于十大重仓股数据推算),对医疗保健板块的持有出现较大提升。此外,信息技术板块仍然继续最受QDII基金的青睐,机构累计持有市值39.3亿元,在全部十大重仓股持仓中占比36%。金融、医疗保健和非日常消费板块其次,占比分别为27%、11%和9.6%。细分行业层面(GICS二级行业),软件与服务、银行板块最受青睐。

个股层面,QDII基金偏爱的TOP3继续为腾讯控股、中国平安(02318)和建设银行。

3.4、QDII基金对医药的关注热度持续上升

行业方面(GICS一级行业),非日常生活消费品最受青睐,共计有21只股票在QDII基金的十大重仓股中频次靠前。金融、工业和医疗保健技术板块其次,其中医疗保健的持股数量较17Q4继续提升。细分行业层面(GICS二级行业),制药、生物科技与生命科学板块最受青睐,共计有12只股票成为十大重仓。

个股方面,QDII基金对于腾讯控股、中国平安和建设银行的关注热度排名继续靠前。

4、结论与建议:增量资金未来有望继续为香港市场提供弹药,风格切换大消费关注提升值得重视

亮点1:非主投港股基金增长迅速,未来可能成为港股通基金的主要模式

今年以来香港市场的波动显著上升,资金博取超额收益的难度亦显著增加。在这一背景下,港股通资金流量出现了较快下滑,其中沪港通资金出现了较大净流出。投资者普遍对南下资金未来的流向表现出了担忧情绪,但是从当前产品的成立情况可以看出,新成立基金配置香港市场的热情不减,未来仍可能有较多的增量资金寻求香港市场。

2018年新发基金以港股通基金为绝大多数,68只已成立的基金规模达到789亿元,其中主动型基金新增规模727亿元,假设其整体基金资产的30%将投入香港市场,预计会带来218亿元增量资金,叠加追踪指数型ETF基金62亿元,共将为香港市场带来约280亿元的增量资金。

亮点2:资金对于大消费板块(消费+医药)关注度的进一步提升

市场波动显著上升的大背景下,兼具防守价值与良好基本面的大消费板块(可选消费+医药)的关注度显著提升。分行业看,沪港通和QDII基金除金融和TMT板块外,持有最多的行业即为可选消费和医药板块。其中港股通基金由于新发量较大,建仓中的基金可能增配较多金融以及TMT板块,而从已运行较长时间的QDII基金持仓情况看,18Q1医药板块的加仓规模显著。

向后展望,尽管2018年港股的波动较17年显著增加。但市场依然有望在政策红利以及优异业绩(2018增速有望达到15%)的支撑下获得不错表现,虽然近期波折加大,但港股市场行情依然可期。

5、风险提示:中美贸易争端升级,以及美元货币政策超预期。

1、中美间贸易摩擦仍是市场当前最大的不确定因素,未来进展值得密切关注。

2、需关注未来美元政策方向,特别是对新兴市场的潜在压力值得重视。

【附录部分】

附录1:港股通及QDII基金重仓股一览

(编辑:胡敏)