本文来源微信公众号“轩言全球宏观”,原标题《调结构”替代“去杠杆”的原因及影响——一图一观点》。

核心观点

中国人民银行上周五发布了2018年1季度《中国货币政策执行报告》,与去年四季度报告相比,当前货币政策主要思路出现较为明显的调整,由“稳增长、去杠杆、防风险”转变为“稳增长、调结构、防风险”。主要政策思路的变化及其影响有以下四个方面:

第一,我国宏观杠杆率上升速度明显放缓。根据央行的测算,2017年我国宏观杠杆率为250.3%,较2016年上升2.7个百分点,比2012-2016年我国宏观杠杆率年均涨幅收窄10.8个百分点。

第二,外部政治经济形势更加错综复杂,央行更加关注贸易摩擦风险和国际金融市场波动性上升风险。央行提出“要综合考虑宏观经济运行变化”,在经济压力下行增大的背景下,货币政策重心将向“持续扩大内需”方向适度倾斜,通过结构性去杠杆政策维持宏观杠杆率趋缓的局面。

第三,货币政策与宏观审慎管理双支柱框架的建立以及人民银行与银保监双峰监管格局的形成在一定程度上减轻了货币政策在去杠杆方面所承担的责任,这为货币政策更加专注于“维护流动性合理稳定”,“促进结构优化”提供了条件。

第四,稳杠杆将成为下一阶段货币政策在去杠杆方面的主要诉求。在此背景下,货币政策将较去年相对友好,真正实现稳健中性的政策取向。这次报告中不再强调“削峰填谷”,这意味着流动性环境将延续此前较为平稳的状态,通过“削峰填谷”操作维护流动性合理稳定的必要性下降。为了缓解小微企业融资难、融资贵的问题,央行还将继续灵活使用准备金工具。

第五,需要注意的是央行稳健中性货币政策取向依然不变,宏观杠杆率先稳后降的紧箍咒依然不变。央行认为M2增速放缓为稳定杠杆创造了适宜的货币金融环境,这意味着M2增速未来回升幅度相当有限,进而也会导致社融增速的进一步放缓。若今年表外融资新增量为零,则保持全年10.5%的社融增速意味着表内信贷增速将达到16%,这显然与稳杠杆的政策诉求矛盾。因此,即使央行用“调结构”取代了“去杠杆”,今年社融增速也将出现较为明显回落。换言之,稳杠杆并不意味着未来货币金融环境出现趋势性的扭转。

一图一观点

一、 “调结构”替代“去杠杆”的原因及影响

中国人民银行上周五发布了2018年1季度《中国货币政策执行报告》,与去年四季度报告相比,当前货币政策主要思路出现较为明显的调整,由“稳增长、去杠杆、防风险”转变为“稳增长、调结构、防风险”。主要政策思路的变化及其影响有以下四个方面:

第一,我国宏观杠杆率上升速度明显放缓。根据央行的测算,2017年我国宏观杠杆率为250.3%,较2016年上升2.7个百分点,比2012-2016年我国宏观杠杆率年均涨幅收窄10.8个百分点。并且,宏观杠杆率的结构变化方面也符合中财委结构性去杠杆的要求。2017年,企业部门杠杆率为159%,较2016年下降0.7个百分点,实现2011年以来的首次下降。政府部门杠杆率为36.2%,较2016年下降0.5个百分点。家庭部门负债率虽然仍在上升,但涨幅也较过去5年略有收窄。总之,当前我国宏观杠杆率快速上升的趋势已经得到遏制。

第二,外部政治经济形势更加错综复杂,央行更加关注贸易摩擦风险和国际金融市场波动性上升风险。当前中国经济稳中向好受益于全球需求复苏,进入2018年外需向好的趋势受到中美贸易摩擦、发达经济体宏观经济政策不确定型等多方面影响,而国内投资需求也出现大幅萎缩的不利局面。继续全面推进去杠杆,既不符合宏观杠杆率先稳后降的政策思路,也可能对国内经济的稳定造成明显的不利影响。因此,央行提出“要综合考虑宏观经济运行变化”,在经济压力下行增大的背景下,货币政策重心将向“持续扩大内需”方向适度倾斜,通过结构性去杠杆政策维持宏观杠杆率趋缓的局面。

第三,货币政策与宏观审慎管理双支柱框架的建立以及人民银行与银保监双峰监管格局的形成在一定程度上减轻了货币政策在去杠杆方面所承担的责任,这为货币政策更加专注于“维护流动性合理稳定”,“促进结构优化”提供了条件。

第四,稳杠杆将成为下一阶段货币政策在去杠杆方面的主要诉求。央行在报告正文和专栏中多次提到稳杠杆或稳定宏观杠杆率,在此背景下,货币政策将较去年相对友好。这次报告中不再强调“削峰填谷”,这意味着流动性环境将延续此前较为平稳的状态,通过“削峰填谷”操作维护流动性合理稳定的必要性下降。为了缓解小微企业融资难、融资贵的问题,央行还将继续灵活使用准备金工具。但是,需要注意的是央行稳健中性货币政策取向依然不变,宏观杠杆率先稳后降的紧箍咒依然不变,因此稳杠杆并不意味着流动性环境不会出现根本性的变化,商业银行负债端承压局面不会改变,广义信贷增速及市场收益率难言乐观。

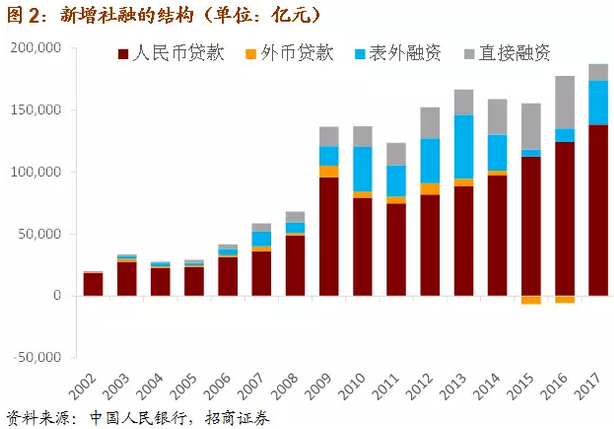

二、年内社融增速预计仍将持续下行

受制于监管维持高压的影响,今年1-4月份表外融资累计增长-1456亿元,其中委托与信托贷款两项累计增长-4131亿元,资管新规等监管政策的影响显著。年内表外融资规模大概率将呈现负增长状态,从历史数据来看,全年表外融资规模负增长仅在2002年出现过一次。

反映到对社融增速的影响上。2017年表外融资新增规模约为3.6万亿,假设今年新增表外融资规模降为0,如果仅要求维持社融增速保持在今年4月份的10.5%,那么今年全年新增社融规模应当在18.3万亿,再假设直接融资项能由去年的1.3万亿回升至过去十年均值2.3万亿,那么表内信贷需由去年的13.8万亿大幅抬升至16万亿,这也意味着社融口径下的今年表内信贷增速需要达到16%。这与当前稳杠杆的政策诉求不一致,因此我们预计年内社融增速继续回落的可能性较高。

三、美欧日分部门杠杆率的最新变化

部门杠杆率=部门信贷余额/名义GDP。杠杆率增加表明相应部门正在以超过名义经济增速的速度扩大债务融资,属于扩张性的经济行为(无论主动或被动),反之则是收缩。2018年3月21日,BIS更新了2017Q3的非金融部门信贷数据。根据规模排序,美国、欧元区、日本位居前列。

(1)美国:总杠杆率同比下降3.3个百分点,其中政府-4.0,居民-0.2,非金融企业+0.8。就趋势而言,非金融企业杠杆率继续着始于2012Q1的上升趋势;政府杠杆率仍高位波动,虽然2017Q3同比下降,但2017年以来出现了环比连续增加的情况;居民部门杠杆率逐渐趋稳。

(2)日本:杠杆结构变化与美国类似,都是企业加杠杆而政府去杠杆,但企业加杠杆幅度更大,所以总杠杆率降幅较小:非金融企业杠杆率于2016Q3之后加速上升,已从2016Q2的98.6%升至2017Q3的103.2%;同期政府杠杆率从218.3%下降至212.2%。家庭杠杆率仍然稳定在始于2012Q1的57%至59%的狭窄区间之内。

(3)欧元区:各部门全面去杠杆,但总杠杆率水平仍然高于中美两国。分部门来看,广义政府部门去杠杆的程度最显著,当前杠杆率水平已经接近美国(2015Q1时高于美国8.1个百分点);非金融企业杠杆率在2015Q1从之前的102%以下跳升至108%以上(可能与欧央行扩大资产购买计划有关),之后缓慢下降,目前已接近跳升前的水平。欧元区家庭部门仍然处于长期的缓慢去杠杆过程之中,2016年以来每年平均下降0.5个百分点。

按照BIS口径,我国去年3季度的总杠杆率为256.8%,与人民银行计算的结果较为接近。其中,政府+2.2,居民+4.7,非金融企业-3.9。非金融企业杠杆率已连续5个季度下降(峰值为2016Q2的166.9%),成效显著;但水平仍然远高于美欧日。居民部门杠杆率继续上升,且速度较快——从2008Q4的17.9%持续上升至2017Q3的48.0%,虽然相对于欧美日偏低,但追赶势头较快。政府加杠杆则始于2013年,幅度平均每年2.5个百分点,使政府杠杆率从2012Q4的34.4%升至当前的46.3%。

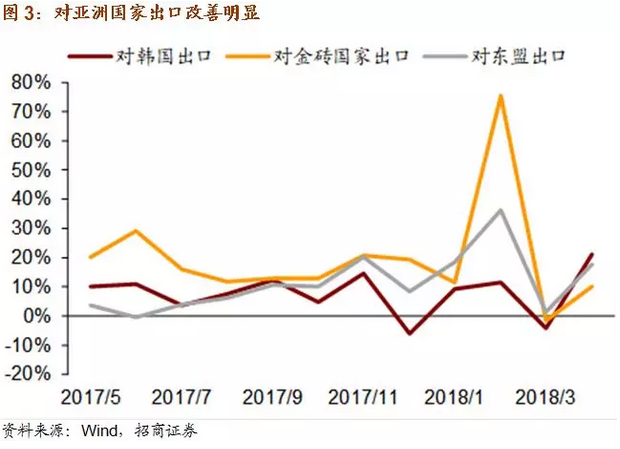

四、海外基本面和4月出口印证了外需的“韧性”

对于3月出口负增长以及出现逆差的情况,虽然我们认为季节性能够充分解释这样的变化,但市场始终存在疑虑。上周公布的4月出口数据显示同比增速为12.9%,略好于我们预计的9.8%,人民币值同比增速为3.7%,整体好于市场预期。分国别来看,4月对美、欧、日出口增速分别为9.7%、10.9%、9.6%,对东盟、巴西、印度、俄罗斯出口同比分别为17.7%、15.5%、6.5%、12.7%,整体对亚洲国家出口更加强劲,体现了贸易链条复苏的积极影响,对印度、俄罗斯出口增速有所回落。4月是春节后第一个基本摆脱季节性影响的月份,其出口增速的强劲对二季度有比较强的指向意义,虽然“中美贸易战”阴云仍在,虽然海外经济基本面虽未加速走强但也较为平稳,这些因素支持二季度出口维持较高增速。

从国别结构看,对亚洲国家的出口强劲也与基本面指标相符。前期欧美经济强势复苏的势头已有所放缓,但从景气指标看,日本、越南、印尼、中国台湾能亚洲国家/地区景气度仍然较为强劲;从目前公布的经济增长看,一季度新加坡经济同比增长4.3%,高于去年第四季度3.6%的增速。制造业是超预期增长的重要动力。新加坡金管局发布半年一次的货币政策声明,决定让新元汇率政策从长达两年的对一篮子货币不升值调整为稳步升值,金管局这一举措是对经济复苏的认可和对通胀压力的担忧。越南GDP同比增长7.38%,为10年来最高增幅。农林水产业同比增4.05%,贡献0.46个百分点;工业及建筑业增长9.7%,贡献3.39个百分点;服务业增长6.7%,贡献2.75个百分点;工业和建筑业增长同样最为强劲。

欧美经济基本面目前也仍然不弱,美国第一季度GDP年化季环比初值为2.3%,同比为2.9%,私人投资是主要支撑力量;亚特兰大联储GDP模型预计美国经济第二季增长4.0%。但从PPI和CRB指数看,除油价外,名义价格较为平稳,导致其同比增长相对去年下降,这对名义经济增长、全球贸易规模(是名义值)、PMI和市场对经济的预期存在影响。因此,我们认为外需和出口存在韧性,但出口再创新高的概率也较低。(编辑:刘瑞)