本文节选自“安信国际研究报告”,作者李艾蔚,原标题《三生制药(01530):国内领先的生物制药企业》。

安信国际发表研究报告,看好医保目录覆盖给三生制药带来的核心产品销售增速提升;中长期内,艾塞那肽周制剂(预计18年开始销售)、益赛普预充针、曲妥珠单抗类似物、长效EPO、人源化抗TNF-α单抗、重组假丝酵母尿酸氧化酶等重磅产品将陆续上市,长远发展动力十足。

安信国际预计公司18-20EEPS分别为0.50、0.63、0.75元人民币,CAGR22.7%。目前股价对应18年30.8倍PE。安信国际认为未来生物制药行业将进入高速发展期,公司在产品储备以及营销渠道方面均具有显著优势,给予目标价22.8元,分别对应18、19年37倍和29倍PE。

核心产品保持市场领先地位

公司是中国领先的生物制药公司,在研发、生产和营销生物技术产品方面拥有丰富的经验。公司于1993年在中国沈阳成立,经过多年发展,通过自主研发、外延收购与引入代理产品,已建立包括肾科、肿瘤、糖尿病、皮肤科等领域的产品组合。

公司拥有7个已批准上市的生物药,核心产品包括:

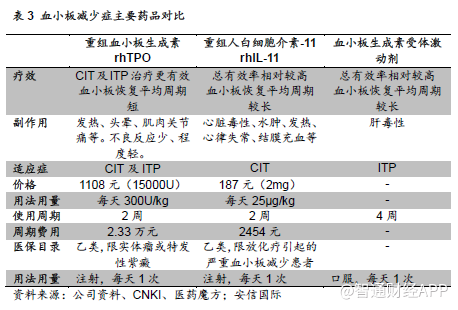

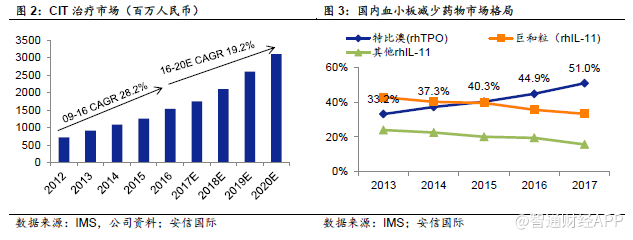

1. )特比澳,重组人血小板生成素(rhTPO),获批适应症包括化疗引起的血小板减少症(CIT)和免疫性血小板减少症(ITP),是由公司自主研发的全球唯一商业化的rhTPO产品。2017年在血小板减小症治疗药物中市场份额达到51.0%。2017年继续列为医保目录乙类药物,取消工伤限制。目前获得新适应症:肝功能障碍手术患者在围手术期的动员和儿科ITP适应症的临床批件;

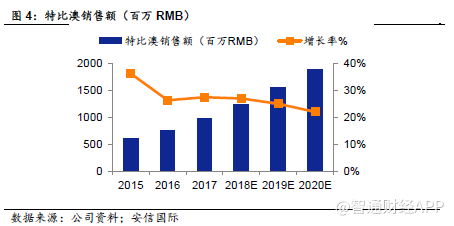

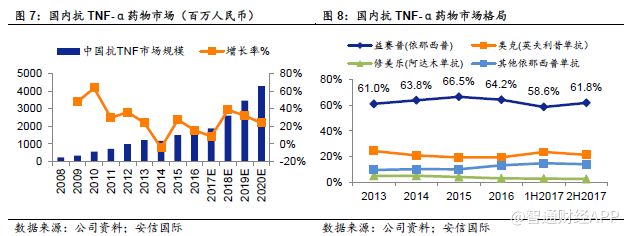

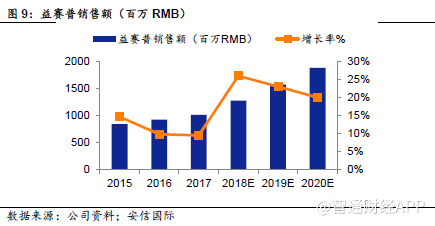

2. )益赛普,重组人II型肿瘤坏死因子受体抗体融合蛋白(rhTNF-α融合蛋白),获批适应症包括类风湿关节炎、银屑病和强制性脊柱炎。2017年纳入医保目录乙类药物。益赛普在国内TNF–α市场中常年保持绝对领先地位,2017年二季度市场份额61.8%;

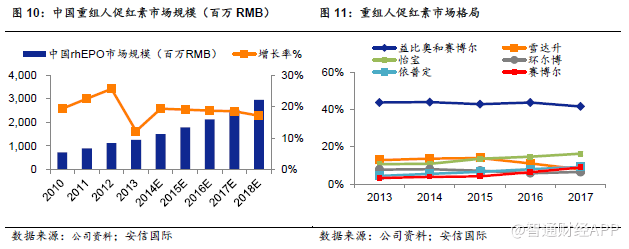

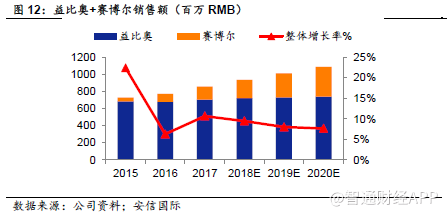

3. )益比奥和赛博尔,均为重组人促红素(rhEPO)药物。益比奥在国内重组人促红素市场排名第一,与赛博尔合并市场份额达到41.6%。2016和2017三个产品(组合)收入占比分别为82.7%和75.8%。

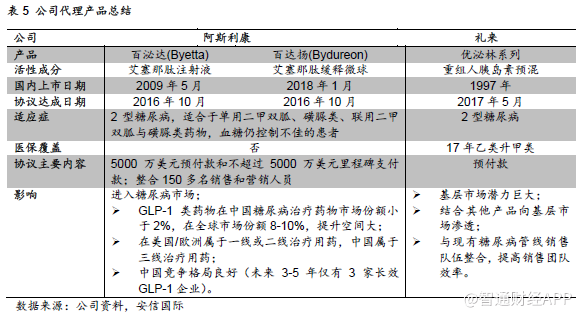

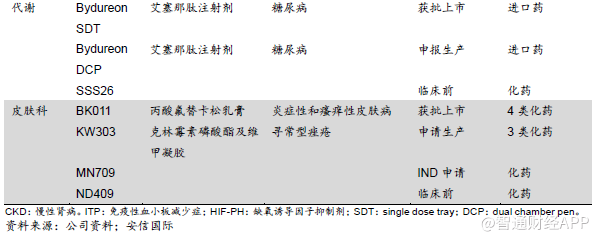

此外公司还获阿斯利康糖尿病产品Beyetta(艾塞那肽)和百达扬Bydureon(艾塞那肽微球),和礼来优泌林胰岛素产品在中国大陆的独家代理权。

在研储备丰富,长期发展动力十足

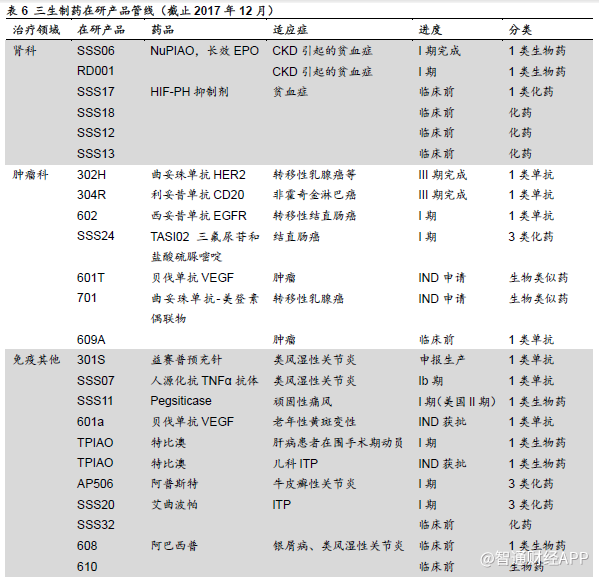

截止2017年底,公司在研产品31个,其中16个国家一类新药。适应症领域包括肾科、肿瘤科、自身免疫、代谢(糖尿病)和皮肤科。艾塞那肽微球百达扬已获批上市,年内开始上市销售;益赛普预充针已提交上市申请;曲妥珠单抗类似物预计在18年2季度提交上市申请;未来5年内预计还有长效EPO、人源化抗TNF-α抗体、Pegsiticase等产品陆续上市。

公司具有完善的生产制造能力

公司自有生产平台包括:

1)位于杭州的11条GMP标准的小分子生产线用于化学药产品生产;

2)位于沈阳的哺乳动物细胞培养生产工厂和细菌发酵生产工厂,用于生产特比澳和益赛普;

3)位于深圳的赛博尔和赛博利生产线;

4)通过收购三生国健,获得位于上海的年产能超过38000升的11个抗体生物反应器,以及中试规模抗体小分子偶联药物(ADC)生产线;

5)收购Sirton获得位于意大利的注射产品生产线。

销售网络覆盖全国,基层拓展打开新市场空间

公司注重通过学术推广与医学专家建立和保持稳固的关系,并加强产品的学术认可度和品牌知名度。通过内部销售营销团队推广特比澳、益赛普、益比奥、Byetta、蔗糖铁、皮肤科产品和芪明颗粒,其他产品依靠第三方代理销售。

截止2017年底,公司拥有共2136名销售和营销人员,260家分销商和1374家第三方推广商,覆盖约7900家医院和医疗机构,包括约2000家3级医院,6000家二级医院或二级以下的医院和医疗机构。

除此之外,公司的核心产品,包括特比澳、益比奥、蔗糖铁注射液、因特芬出口至16个国家,已经出口到美国、欧洲等海外地区,通过当地的第三方推广商进行销售。

内生与外延持续发力,保持高速增长

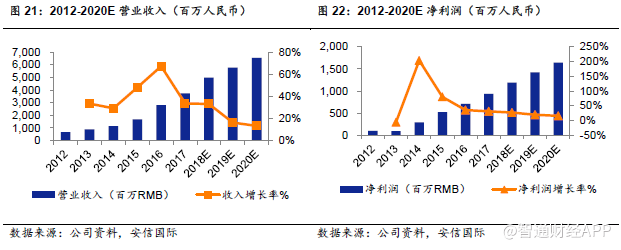

2012-2016年,公司通过自身增长和外延收购,营业收入从6.56亿增长至27.97亿人民币,CAGR49.6%;净利润从10.19亿增至7.14亿人民币,CAGR47.6%。2017年收入和净利润实现37.34亿和9.35亿人民币,同比增长33.5%和31.3%。

财务预测

预计2018-2020E营业收入和归母净利润的年复合增长率分别为16.8%和22.7%。

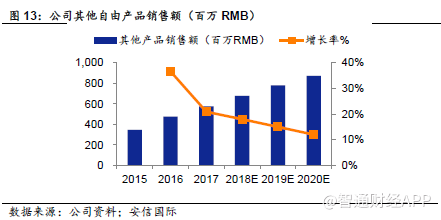

公司2015-2017年营业收入、毛利与净利润的年复合增长率分别为33.3%、46.2%和49.4%。其增长主要受益于:1)通过自主研发、对外收购和引进代理产品,构建肾科、肿瘤科、免疫科、代谢科和皮肤科等领域的丰富的产品组合;2)持续建设高质量的营销团队,营销网络覆盖面不断扩大。注重学术推广,核心产品常年保持行业领先地位。

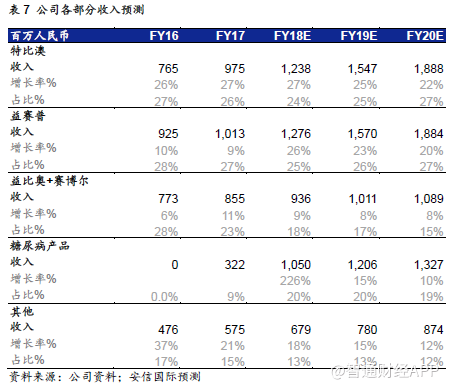

2017年,特比澳、益赛普等自有产品被新列为国家医保目录产品,代理产品优泌林(重组人胰岛素)系列由乙类升为甲类目录产品。特比澳、益赛普的适应症目标人群中渗透率低,有非常大的提升空间。重组人胰岛素在基层市场可实现较快增速。安信国际认为医保目录覆盖可大大提高产品的可支付性,并促进渠道扩张。根据公司数据,17年四季度特比澳和益赛普分别实现约60%和28%的增长,显著高于全年27.4%和9.5%的增速。安信国际认为随着2018上半年各省医保目录陆续执行,核心产品可继续保持高速增长,预计2018年特比澳、益赛普、糖尿病产品收入增速分别可实现27%、26%和226%(包括并表因素)。预计促红素产品组合益比奥和赛博尔、其他产品,可分别预计实现9%和18%的增长。18年营业收入总体增长38.7%。

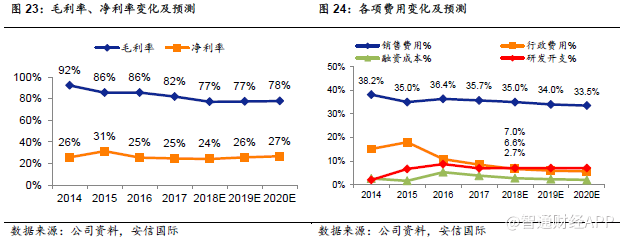

毛利:公司核心产品毛利率维持在90%以上,2015年由于毛利较低的赛保尔、Sirton的CDMO业务并表,毛利降低至85.5%。2017年由于较低毛利的糖尿病代理产品并表,毛利率下降81.9%。2018年糖尿病代理产品将全年并表,安信国际预计收入占比将由17年的8.8%上升至20.3%,故安信国际预计公司2018-19年毛利率为77.2%和77.4%。

营销费用:公司营销队伍与渠道不断扩大,未来将致力于开拓基层市场以及提高已覆盖医院的销售额。同时由于收入快速增长,安信国际认为营销费用率将由2017年的35.7%略微下降,预计18-19年营销费用约35.0%和34.0%。

管理费用:公司管理费用每年逐步下降,2017年管理费用占比为8.4%,同比下降2.4个百分点。安信国际预计18-20年将继续下降,达到6.6%和5.9%。

财务费用:公司2017年融资成本约1.4亿人民币,较2016年减少640万。财务费用主要包括1.1亿银行利息以及公司全资附属公司2017年7月发行的3亿欧元零息票可换股债券带来约0.3亿债券的非现金利息。财务费用下降主要由于归还部分银行贷款。

投资建议

短期内,安信国际看好医保目录覆盖带来的核心产品销售增速提升;中长期内,艾塞那肽周制剂(预计18年开始销售)、益赛普预充针、曲妥珠单抗类似物、长效EPO、人源化抗TNF-α单抗、重组假丝酵母尿酸氧化酶等重磅产品将陆续上市,公司长远发展动力十足。

安信国际预计公司18-20EEPS分别为0.50、0.63、0.75元人民币,CAGR22.7%。目前股价对应18年30.1倍PE。安信国际认为未来生物制药领域将进入高速发展期,公司在产品储备以及营销渠道方面均具有显著优势,给予目标价22.8元,分别对应18、19年37倍和29倍PE。

风险提示

i)药品价格下行压力增加;

ii)国内外同业竞争加剧;

iii)核心产品销售不及预期;

iv)研发失败或进度不及预期;

v)商誉减值。

(编辑:姜禹)