如果说,2017年是港股医药市场元年,那2018年绝对是医药“检验”年。毕竟在去年诞生了多只大牛股,过热的资金也将医药板块整体估值拉高了至少10倍左右。

以中国五官科及心脑血管急救细分市场领导者、深港通标的的远大医药(00512)为例,该股去年暴涨1.5倍,市值从2017年的初的35亿港元跃居至当前的135亿港元,估值也从约15倍飙升至29倍,顿时让人高攀不起。

可就是这样一只成长性颇强的票,却每每喜欢在良好业绩面前“搞回调”。智通财经APP观察点,如2017年中期,面对营收同比增27.7%,净利润同比增85.8%的傲娇业绩,远大医药当日股价硬是回落3个点;再到2018年3月中旬发布全年业绩时,该股更是在早间开盘便大幅杀跌,全日暴跌10.69%。

不过,好在依靠1个多月的“增持”修复,远大医药的股价终于回到正轨,截止5月10日,该股总回暖近5个点。

行情来源:富途证券

增持戏码就是管用

谈及药企增持、回购,最牛的无疑是四环医药(00460)。因“内部事故”,四环医药股价跌倒“泪始干”的窘境,该公司管理层立即启动大规模地回购。

据智通财经APP观察,四环医药自2016年6月23日首次启动大规模、高频次“回购战”,到截至2017年4月19日的最后一轮,该公司共计做了61次回购,涉及金额约17.04亿港元,累计回购股份近8.931亿股。回购期间,该股区间暴涨111.37%,从最低点的1.46港元直接拉到3.43港元(后在2017年5月16日冲至3.76港元)。

四环医药后,后面越来越多的药企开始“学习”这一技能,比如康臣药业(01681)、绿叶制药(02186)等。

就拿绿叶来说,时间退回至2017年9月4日,绿叶制药在香港交易所回购663.75万股,耗资2700.637459万港元,回购均价为4.0688港元,最高回购价4.1200港元,最低回购价3.9800港元。占于普通决议案通过时已发行股本0.2%。

按公告披露,回购是出于信心,于是5日,该公司再回购100万股,占有关股份发行前的现有已发行股份数目0.0301%,每股价格介乎4.13至4.18港元,总代价417.39万港元。

“二一添作五”,6日,该公司又发起回购,用总代价2092.12万港元拿回500万股,每股价格介乎4.15至4.23港元,占有关股份发行前的现有已发行股份数目约0.1506%。

数据来源:智通财经APP

三次回购累计1263.75万股,涉及金额约5210.2万港元,这样的一笔资金赶得上半个抗议药物的收购费了。

当然,“高投入自然高回报”,在玩了一遍回购后,其股价这几天也是回暖不少。智通财经APP了解到,自回购至当前的4个交易日,绿叶制药涨了近5个点,总量9774.29万股,均价4.15港元,涉及总额约4.06亿港元。此后的故事大家也就一目了然,加上新药、潜力药物研发加快,股价一路高歌。

回购可谓是救股价的绝好手段,但除回购,增持也同样能起到同样效果。回到主角——远大医药,在面对“业绩好,股价暴跌”的尴尬局面,在无利好可发的背景下,该公司开始做增持,只不过,此次增持并非主席、执董、非执董,而母公司中国远大集团总裁胡凯军的配偶亲手“操刀”。

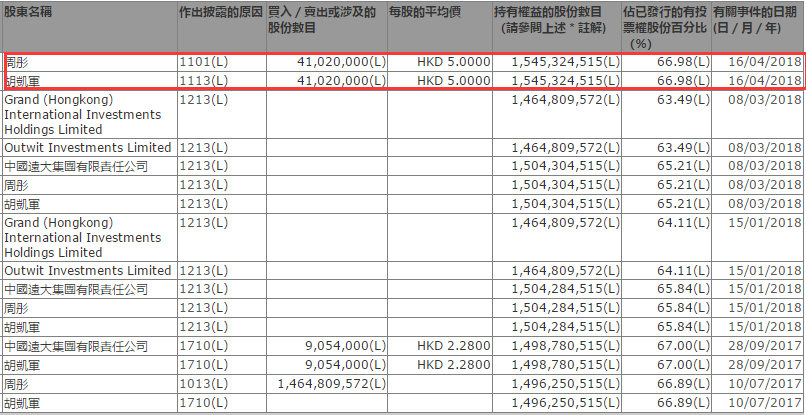

港交所最新资料显示,远大医药获控股股东胡凯军之配偶周彤于4月16日在场外以每股平均价5港元增持4102万股,涉资约2.051亿港元。增持后,胡凯军及周彤共同持有最新持股数目为15.453亿股。

用2亿多真金白银增持,不得不说胡氏夫妇“不差钱”,并且,要知道增持不同于回购,前者是实打实的买股份,后者是需要注销的。如此一来,胡氏持股比例由65.21%升至66.98%,属远大医药绝对的“控盘”大股东。

面对胡氏夫妇信心,在发酵后,果不其然赢得了市场资金的再度青睐。4月19日开始,该股迎来一波回冲,7个交易日内涨了近24个点,活跃度被激活,期内成交量约3132.04万股。不得不得让人惊叹,回购、增持都是“护盘利器”。

行情来源:富途证券

五官科药物霸主

不过,除增持戏码,远大医药的业绩的确较好,这或许也是让资金回心转意的重要因素。

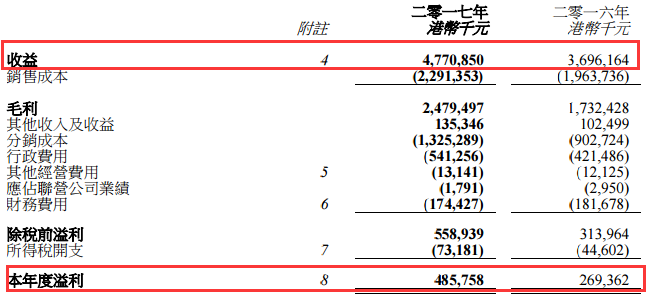

智通财经APP看到,2017年,远大医药收益同比增长29.1%至47.71亿港元;股东应占溢利同比增长71%至4.61亿港元;每股收益20.6港仙。

细看业绩增长,如过去几年一样,盈利点仍旧在五官科药物。五官科药物及器械的收益约为人民币13.06元(单位下同),较去年同期增长了约40.8%。

其中,眼科产品的收益约为5.59亿元,增幅约29%。具体来说,西安碑林的“和血明目”系列的收益约为1.64亿元,“复明片”的收益约为8998万元,分别较去年增加119.0%和145.0%。此外,自己的“白内停”系列拿到了7977万元,较去年增加56.6%。

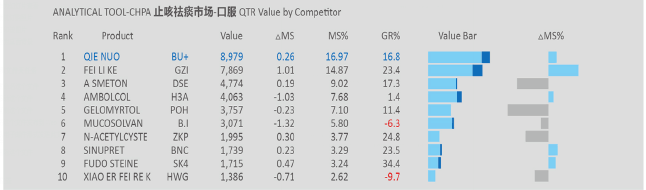

而呼吸及耳鼻喉科产品的总收益约7.47亿元,同比增长了约51.1%。重点产品“切诺”(九和制药)取得了4.58亿元,同比大幅增长52.4%。“金嗓系列”(西安碑林)也实现了2.2亿元的收益。

“切诺”的确猛于虎,其实,智通财经APP早前就分析过,九和制药本身在口服治疗急慢性鼻窦炎和呼吸疾病领域具有领导地位,相关产品已经进入20多个省市的公费医疗保险药品目录。其中,独家产品“切诺”更是鼻窦炎和呼吸疾病领域的绝对领头羊,市场占比高达16.97%,且在IMSDDD全国重点医院的资料中,“切诺”(桉柠蒎肠溶软胶囊)在大部分医院的市场份额占比已经突破35%。简单来说,就算不被远大医药收购,九和制药的营业额也不会太差,何况远大医药的渠道布局更好呢,不如虎添翼才怪。

另外,远大医药的心脑血管急救产品在稳步放量。期内取得了6.11亿元的收益,较去年同期增长了约18.9%,其中,“欣维宁”、“诺复康”、“瑞安吉”及“利舒安”等核心产品合共带来约5.6亿元的收益,同比增加了约21.6%,光“诺复康”这一单品就获得销售额就超过5580万元。

至于生物及营养品和API业务也继续保持高速的发展,同比增长分别达到 28.5% (约12.08亿元)和 30.1%(约6.76亿元)。

手头产品都处于高速放量中,考虑远大医药核心产品期内的平均毛利率提高至约52%,较2016年同期的约46.9%大幅提高了约5.1个百分点,预计这一增长势头仍将让增厚2018的总业绩。

资产负债比率仍旧高

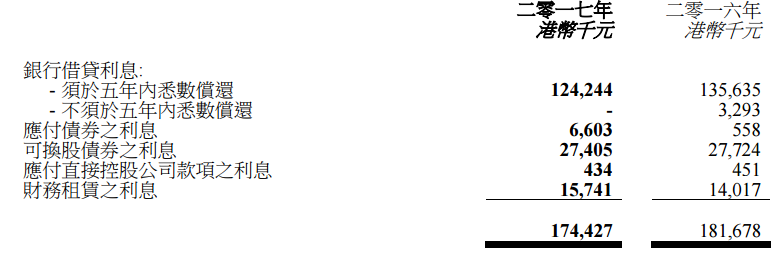

从上述营收、净利润、每股收益同比增幅来看,估计2018年的远大医药将有正现金流入,但其截止期内,现金流也背负着压力。

截止2017年,该公司的流动资产为29.47亿港元,其现金及银行结余为6.40亿港元,其中约12.4%以港币、美元及欧元列值,87.6%以人民币列值。而因为一年内期满的银行贷款较多,其流动负债为40.06亿港元。

流动比率约为0.74,而于2016则约为0.79;但智通财经APP也注意到,期内,该公司资产负债比率(按银行借款 占股东权益之百分比计算)虽然较去年同期的135.8%下降了27.4%至108.4%,当杠杆率仍旧处于高位。

毕竟,通常公司的资产负债率应控制在50%左右,而从公司经营者角度来看,如果资产负债率过高,超出债权人的心理承受程度,公司就借不到钱,继而存在配股的可能性,破坏小股东的“心情”。

综上所述,鉴于远大医药五官科的龙头地位、各业务板块的增长潜力以及新版医保目录带来的红利,预计该公司的相关产品在未来一段时间内仍将保持高频的增长率,未来若继续能减低杠杆,让财务更加健康,该公司的无疑大有作为。(田宇轩/文)