独角兽虽好,可在“理性”的A股资金运作下也容易被“玩坏”。

智通财经APP了解到,作为首个回A的独角兽——药明康德就在“新股认购”时遭遇了尴尬。5月1日晚,该公司公告显示,药明康德此为首次公开发行1.04亿股,发行价格人民币21.6元/股(单位下同),回拨机制调节之后,网下发行数量为10%,网上发行数量则占了90%。

值得注意的是,联席主承销商根据上交所和中国结算上海分公司提供的数据,对本次网上、网下发行的新股认购情况进行了统计,结果却发现网上投资者放弃认购股份数量为32.28万股,放弃认购金额697.24万元;网下投资者放弃5634股,对应放弃认购金额12.17万元,合计金额超700万元。

独角兽遭“弃”,真令人想不通。因为参考A股新股市场行情的回暖趋势,龙头公司上市首日往往都会创下“一字板”,据统计,最近两个月开板的23只新股的平均涨停板数量为5.74个。就算不提涨停板,首日拿到44%的涨幅,也是能够让“中标”者开心一整月的事。

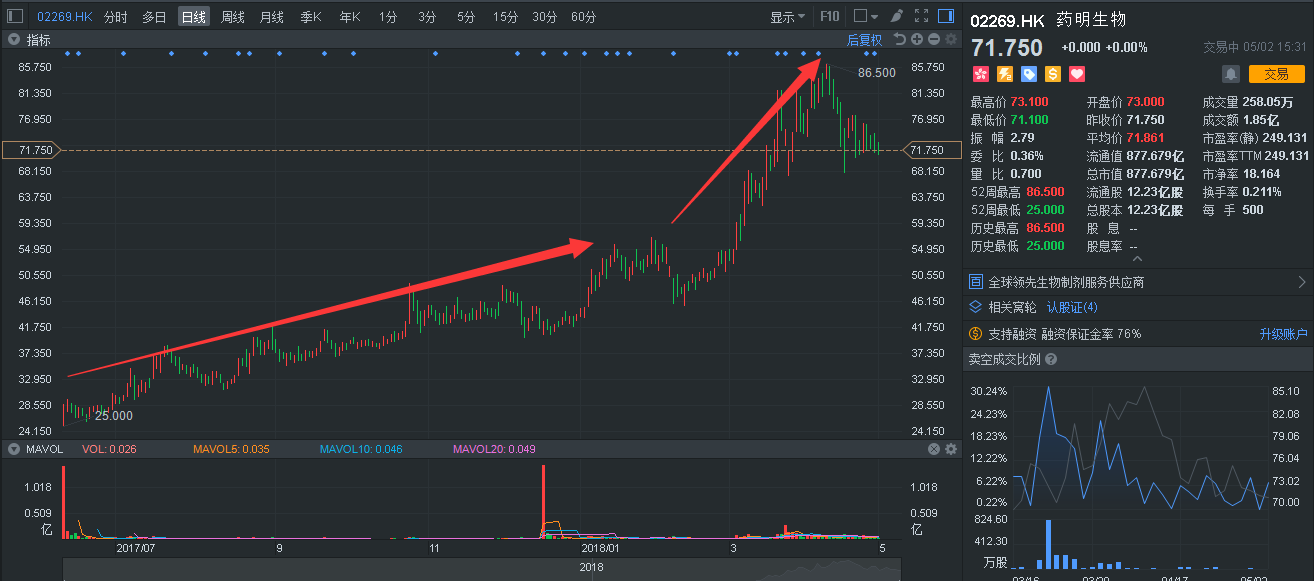

可面对这样诱惑,居然还有不少打新者“弃购”,难道是真的不看好CRO业务幺?要知道,仅一河之隔的关联公司药明生物(02269)早已在香港得到了“正名”,堪称白马股。而从某种层面,其业绩便代表了CRO业务的前景。

行情来源:富途证券

三家公司市值超千亿

8年前,药明康德险些以16亿美元卖身查士睿华。彼时查士睿华是全球第四大CRO公司,药明康德美股市值约为12亿美元,收购价溢价幅度超过30%。对药明康德而言,不但卖了个好身价,又嫁了个好婆家,可说是既有面子又有里子。

不过,尽管两家公司已发表联合声明,但数月后查士睿华的股东以价格过高为由否决了这笔交易。

2015年底,药明康德在美股完成私有化退市,彼时市值约33亿美元,是此前查士睿华报价的两倍有余。如今,药明康德比肩A股医药第一股恒瑞医药,摇身变为“药圈”华为。而时过境迁,查士睿华的股东们恐怕是肠子都悔青了。

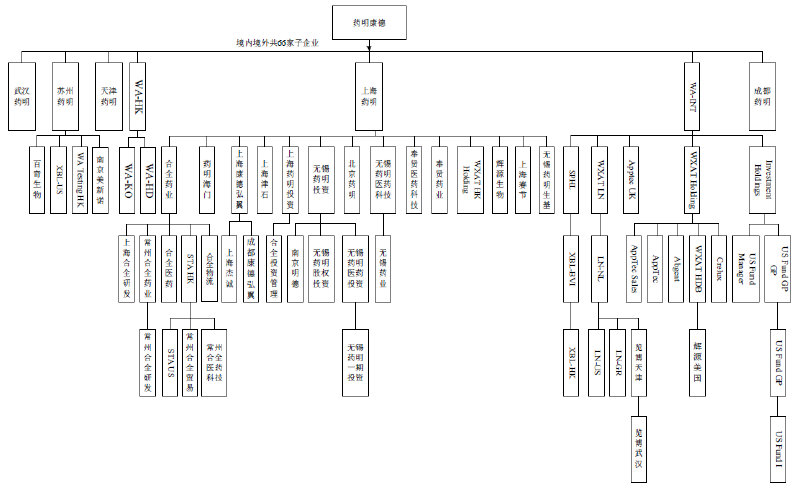

地位显赫,药明康德也像魔术师一样“一变三”:将主营小分子药物中间体、原料药和制剂的CRO服务业务系统划分为三大类业务,并将其分别在新三板(合全药业,目前市值约201亿元)、港股(药明生物,市值约878亿港元)以及A股资本(药明康德,估算市值约200多亿元)市场上市。

个个都是百亿市值,不可谓不牛。与此同时,其业绩也是颇有“保障”。

智通财经APP亿药明康德招股书中披露的业绩为例,2014年,该公司营业收入41.40亿元,到2017年营业收入已经达到了77.65亿元,2014-2017年的营业收入的CAGR为23.33%;净利润方面,该公司2014年净利润4.62亿元,2017年净利润12.27亿元,2014-2017年的净利润的CAGR为38.54%。

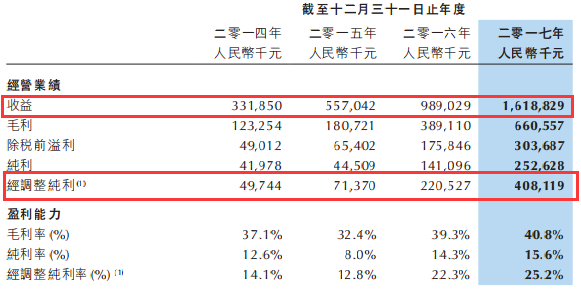

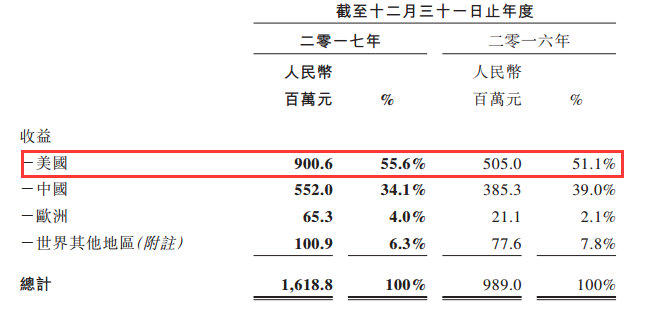

而港股的药明生物变现能力也不俗。2017年,该公司实现收益约16.19亿元,同比增加63.7%;毛利6.61亿元,同比增加69.8%;毛利率由39.3%增至40.8%;经调整纯利4.08亿元,同比增加85.1%;纯利2.53亿元,同比增加79.0%;每股基本盈利0.24元,不派末期股息。

CRO订单快速增加

药明生物收益同比增加63.7%,纯利同比增加79.0%,其实多亏“跟随药物分子发展阶段扩大业务”的策略。

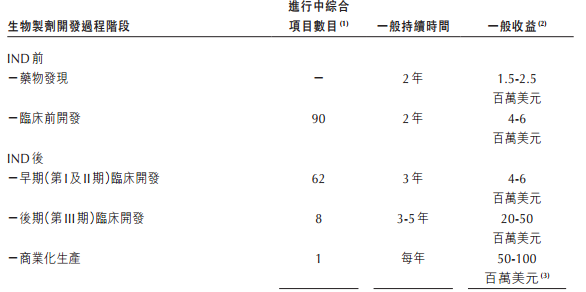

截至2017年,该公司共有161个综合项目,要求在不同生物开发过程中提供服务,较截至2016年12月31日的103个项目增加56.3%。

而未完成订单总量(包括未完成服务订单及未完成里程碑付款)更是实现了惊人增长,未完成服务订单由2016年的约2.41亿美元劲增97.5%至2017年的约4.76亿美元,未完成里程碑付款由2016年的约2400万美元剧增至2017年的约10.02亿美元。

同时,药明生物IND前至IND后阶段的项目取得巨大成功,有90个项目处于临床开发前阶段及62个项目处于早期临床阶段(第I及II期临床),2017年约有29个项目由临床开发前阶段成功发展至早期临床阶段。

其中,这些项目和收益主要来源于美国市场。智通财经APP观察到,2017年,美国市场的收益达到9.01亿元,同比增长78.3%,2014-2017年CAGR为103%;欧洲市场的收益达0.65亿元,同比增长209.5%,2014-2017年CAGR为192.9%;中国市场的收入为5.52亿元;其他地区(包括加拿大、以色列、日本、印度、韩国及澳大利亚)收入为1.01亿元。

从2016、2017年收入细分来看,该公司美国和欧洲市场的收益占比有增长的趋势,中国市场也越发重要。

各区收入增长,药明生物的客户也在急速增加。2017年,该更是已与全球20大制药公司(按2017年各自的药品销售额计算)中的13家开展合作,全年服务202名客户,前十大客户中的每名客户平均收益从2016年的6590万元增至2017年的8840万元。

CRO成生物医药发展趋势

药明生物何以在2017年取得如此多客户?据智通财经APP分析,这是由全球倡导生物制剂所带来的利好所致。毕竟当前生物制剂领域是最易出重磅药物的。

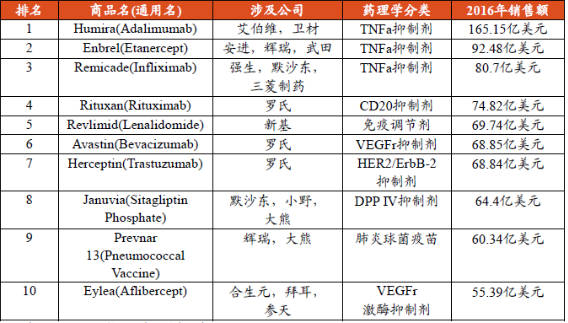

如2016年全球销售TOP10的药物分子,2款小分子药物,Revlimid和Januvia,其余8款是生物药物,以单克隆抗体为主。而2017年,我国人社部确认的36种药品经谈判被纳入医疗保险报销方案中,就有8个产品为生物制剂,且均为“重磅”产品。

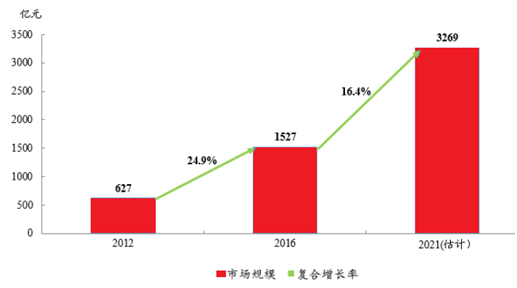

生物制剂备受“重视”的背后,也意味着该市场的庞大。数据显示,全球生物制剂市场由2012年的1642亿美元增长至2016年的2208亿美元,复合增长率约为7.7%,预计2021年将增长至3501亿美元,增速远超过非生物制剂市场。而国内的生物制剂市场由2012年的627亿元增长至2016年的1527亿元,复合增长率高达24.9%,预计2021年将达到3269亿元,增速显著高于全球其他地区。

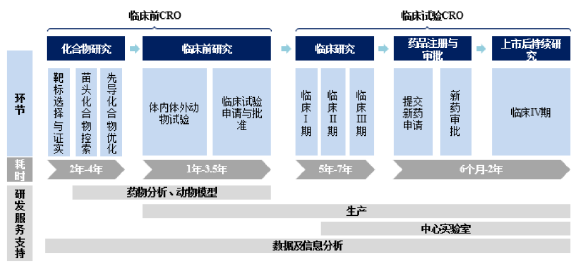

当然,因生物制剂开发的过程具有资本密集性、复杂性及高度技术性;加上研发投入成本加大、研发周期变长、研发成功率降低的困境等特点,所以并非所有药企都有能力去做。这种情况下,全球有超过50%的药企开始选择专业CRO企业协助进行新药研发服务,以境地自身研发费用并控制风险。

按市场估算,全球CRO行业2011年规模为213亿美元,2015年已经达到了293亿没有,2011-2015年4年CAGR为8.30%。在未来5年,全球CRO行业仍将保持较快的增长态势,预计2016年行业销售额达到317亿美元,并保持7.35%的年复合增长率,并于2020年达到421亿美元。

市场无限大,但药明生物的实力不用小觑。按2017年收益排名,前七位的参与者共占有约30%的市场规模。其中,Lonza、Boehringer Ingelheim、Samsung biologics、Catalent、Wuxi biologics、CMC biologics和Patheon的市场份额分别达为11.3%、7.3%、3.5%、2.9%、2.4%、1.9%和1.5%。药明生物排名第五,市场份额由2016年的1.8%增长到2.4%,提高0.6个百分点。

按收益排名,2017年,药明生物在中国生物制剂研发服务市场排名第一,市场占有率达63.5%,相比2016年大提升了15.5个百分点。

此外,全球市场份额不断提升,药明生物在无锡、上海及苏州的三个营运基地在某些领域也处于“领先”水平。

无锡基地为临床生产设施的一部分(临床后期)及商业化大生产设施,质量体系已达到了世界级标准,并确立了使用一次性生产技术作为商业化生产的领先地位;上海基地设有药物发现及临床前开发设施以及cGMP临床生产设施的一部分;苏州基地已于期内完成一系列营运优化,按设计,该地基的产能将会进一步扩大。

并且,4月30日,药明生物还在爱尔兰投建了首个海外新生产基地。根据该公司的初步开发计划,新基地于未来五年可能涉及投资总额约3.25亿欧元,且预期新基地将容纳多个用于生物药商业化生产的一次性生物反应器,该基地总计新安装4.8万升流加细胞培养反应器与6000升灌流工艺生物反应器,有望在投入GMP运营后成为世界上规模最大的使用一次性生物反应器的生物制药基地。

简单理解,因为这些领先的基地,让国内的CRO服务市场半数落入了药明生物手中;而欧洲的也即将进入该公司口袋。

终上所述,从市场真实容量、财务数量表现等方面考虑,CRO的确是门好生意。所以,那些“弃购”药明康德的司机们或将哭晕在厕所。(田宇轩/文)