近日,欣泰电气(300372)因欺诈发行被证监会勒令退市,成为创业板强制退市第一股事件,成为资本市场关注的焦点,也引发了关于A股、港股退市机制问题的大讨论。

其实不管是A股市场还是港股市场,都各有各的毛病:一个“只生不死”,“壳”资源炒作成风;一个退市奇慢,“壳股”、“老千股”、“僵尸股”横行。

今天,智通财经借此机会和大家一起研究一下,A股市场和港股的退市机制。

A股:曾连续五年无公司退市

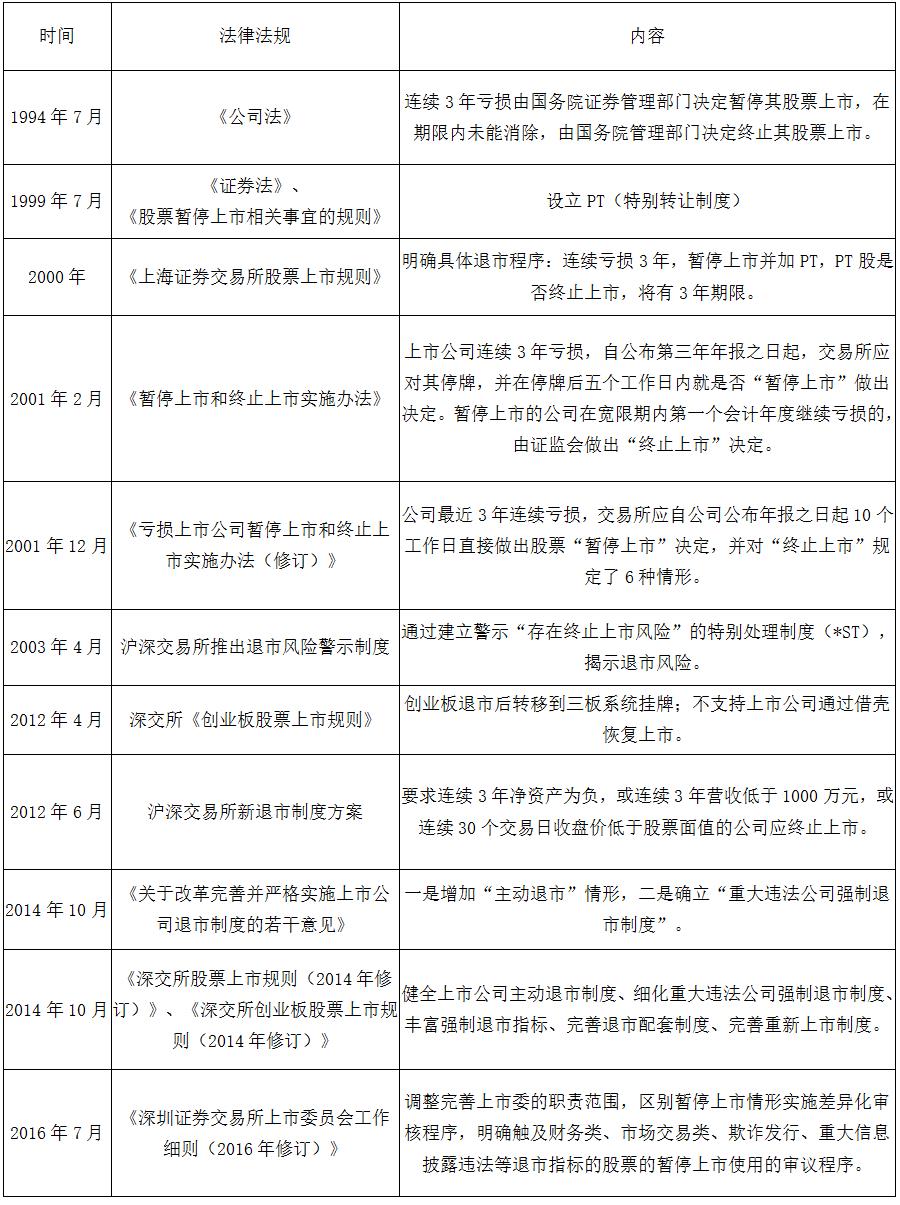

A股市场退市制度,有一个相对比较清晰的发展过程。请看下表:

尽管退市制度一直在完善,但是A股上市公司退市率过低,仍然是一个难以回避的话题。

据《信息时报》援引同花顺数据,自2001年A股启动退市制度以来,15年间沪深两市因业绩连续亏损而被退市的公司仅有33家,相比现在超过2800家上市公司的数量来讲,这个比例明显偏低。

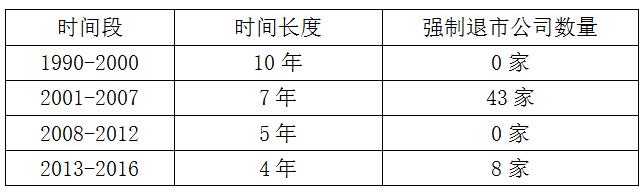

甚至在2008年到2012年的五年间,A股市场竟然没有一家公司退市:

这里智通财经列举几个有代表性的,被强制退市的案例:

2014年启动的退市新规,关于“重大违法退市”没有一个明确的标准,ST博元成为第一个撞到枪口上的。

一旦进入退市程序,根据深交所退市规则,退市要经历以下步骤:收到证监会处罚决定;公司股票复牌并交易30个交易日;深交所作出股票暂停上市的决定;深交所作出股票终止上市的决定;公司股票进入退市整理期,公司股票复牌并交易30个交易日;上市公司股票终止上市。

其中可以清楚看到,有两个步骤是可以实现交易的。在这两个步骤实现逃离,则割肉止损;不到黄河心不死的,则趁低狂吸,赌多年后公司重新上市。

港股:退市流程冗长致“僵尸围城”

再说港股市场。

港股退市机制由《主板上市规则》、《创业板上市规则》,及相关指引所构成。从法理上说,港交所可以对不再满足上市和交易条件的公司行使“除牌”权力。

而按公司意愿划分,则有“自主退市”与“强制退市”两种方式。

“自主退市”包括:私有化、强制性收购、创业板转板,及撤回上市地位等;“强制退市”则包括:公司财务或业务状况不再满足上市要求,严重违反《上市规则》或影响市场公平秩序,及停牌公司无足够措施推动复牌等。

我们以案例来说明:

总体而言,港股市场退市率也不高。

据智通财经获得的资料,在港股主板,2008至2013年累计上市(含创业板转板)392家,退市45家,退市/上市比率或1:9。

在所有退市案例中,只有10例为强制退市。公司被强制除牌的主要原因是清盘、资不抵债或失去持续经营能力,及资讯披露严重违规等。

综合而言,港股年退市率不足1%,而且主动退市多,强制除牌少。在2008至2013期间,主板与创业板被强制退市公司总数仅为15例,年均2.5家,明显低于其他海外成熟市场。

同时,香港退市机制中,并未设置如A股转三板市场或美股“粉板”的场外市场,供退市股票流通。“一退到底”对公众投资者利益损害巨大,使得监管部门对待退市异常谨慎。

在境外市场,如美国股市中,1995年~2002年的8年间,就有高达7000多家上市公司被扫地出门,其中由于财务指标不达标或信息报告违法而强退的公司大约占了一半。

香港退市率低,主要原因在于退市标准模糊,以及退市程序复杂。

在退市标准上,交易所有权在认为发行人不再适合上市、缺乏足够业务或财务运作条件,以及已停牌公司的复牌计划不足以维持上市等情况下,决定将该证券除牌。

但这种退市定义宽泛,缺少可量化标准的决定却容易引起争议,曾引发诉讼。

在退市流程序上,所有强制性退市案中,从公司停牌到发出退市通知,一般需要经过2年以上的监察期,加上复牌补救以及行政复核等,有可能长达数年时间。如牡丹汽车退市程序,从2005年3月到2013年3月,时间长达60个月。

而在美国纳斯达克,从发现公司不符合持续上市条件至决定发出退市通知,一般不超过75天,就算严格规定走完全部流程,也会在360天以内,不存在退市程序延期的情况。

这种问题导致的后果,就是港股市场鱼龙混杂,尤其是长期滞留在市场的“壳股”、“老千股”和“殭尸股”横行,投资者切要小心鉴别,不要冒冒失进了套还在苦苦等待。