本文来自于华尔街见闻(微信ID:wallstreetcn),作者为祁月,原标题为《摩根资管许长泰:无需过度担心美债利率升穿3%,还不到减仓股票增持现金的时候》。

摘要:十年期美债收益率突破了“新债王”所认为的股市下跌警戒线。而摩根资管许长泰认为,无需过度忧虑,它更多反映了市场对美国经济的乐观预期,美股波动也只是回归正常而已,“投资者需要的是安全带,而非救生衣。”

美国国债正遭遇勐烈抛售,收益率集体上升,曲线结构骤然陡峭起来,十年期美债收益率甚至突破了3%这一关键心理关口。

北京时间4月25日,十年期美债收益率触及3.033%,创2014年1月以来最高水平。2年期收益率触及2.508%,创08年9月以来新高。5年期收益率报2.854%,创09年8月以来最高。7年期收益率报2.966%,创七年新高。

此前,“新债王”Jeffrey Gundlach等人将3%的收益率水平视为“红线”,警告称一旦突破,股市将转向下行。

也有资深金融人士认为,这次不一样,没必要过于担心。摩根资产管理亚洲首席市场策略师许长泰4月24日准确预料到美债利率将很快突破3%。他对华尔街见闻表示,不需要对收益率上升过度忧虑,因为这更大程度上反映了市场对美国经济和通胀相对乐观的预期。

许长泰还表示,今年以来的美股波动是正常的,因为原因是个别经济事件,而非全球或者美国的经济衰退。因此,现在还不是降低投资、增加现金的时候,“投资者需要的是安全带,而不是救生衣。”

那么,在美联储逐渐回归正常化货币政策的背景下,这一次美债市场变动及其意义真的不一样吗?

短期美债利率前景将如何?

市场人士的采访总结结果显示:华尔街一致认为,尽管美债利率走高,但也许并不会急速大幅冲高。

摩根大通预计,十年期美债可能在今年年底位于3.15%左右,这与56位分析师的调研预测中位数相同。NatWest Markets美洲策略部门负责人John Briggs认为,收益率将总体上升,但随着3%被突破,不太可能马上冲到3.5%。

毕竟,现在基准美债收益率尚未真正开始测试3.0516%这个2014年1月2日创出的近年峰值。在高盛看来,3%只是一个相对关键的关口而已。

需要注意的是,投资者正重仓做空美债。美国商品期货委员会(CFTC)最新的持仓报告显示,上周,对冲基金等持有的投机性十年期美债期货净空头仓位一度攀升至2014年1月以来最高水平,空仓较多仓超出371689手。其中,空仓多达1019443手。

股市下跌的预兆?

通常而言,很多市场人士认为,美债利率达到3%以上的高水位,将促使投资者将资金撤出股票等风险相对较高的资产。“新债王”Jeffrey Gundlach就警告称一旦突破,股市将转向下行,市场可能更有信心押注收益率进一步走高,从而进一步推高美债收益率。

GSAM国际业务首席执行官Sheila Patel认为,如果当前这种速度是合理的,如果背后的推动力是美国经济增长,那就不会意味着一场股市崩溃。

此前有分析人士称,油价升至每桶70美元上方、金属价格走高等大宗商品价格上涨,助燃了对通胀的担忧,从而使得美债的吸引力减弱,令其遭遇抛售。对此,摩根资产管理亚洲首席市场策略师许长泰对华尔街见闻表示, “这并不是可以持续下去的状况”。

许长泰进一步表示,考虑到油价的前景,预计接下来一段时间美债收益率会下降。“我们对美债利率上升不会过度忧虑,因为这更大程度上反映了市场对美国经济和通胀相对乐观的预期。“

Albion Financial Group投资官Jason Ware表示,考虑到回报,股票看起来仍相对有吸引力。目前正值美股财报季,业绩有望获得七年多以来的最佳表现。

“我不觉得3%有多神奇,”Baird投资策略师Willie Delwiche称,”如果收益率由此开始快速上升,那才是股市与经济的阻力。但如果缓步走高,未必就一定是阻力。”

除了美债之外,今年以来美股市场的波动也让一些投资者怀疑美股还能否维持强势,是否需要降低持仓。对此,许长泰认为,“市场波动是正常的,现在还不是降低投资、增加现金的时候。”

他举了一个例子。MSCI综合亚太(除日本)指数今年的回撤是10%左右。但在2010年、2012年回撤分别是19%和16%,但它们当时的全年回报是15%到19%。反过来看2017年4%的回撤是1988年到现在亚洲股市幅度最低的。

所以,“是去年的股市波动特别低,而不是今年的波动特别大,今年是回归正常的一年。“许长泰这样说。

另一个忧虑:美债收益率曲线倒挂

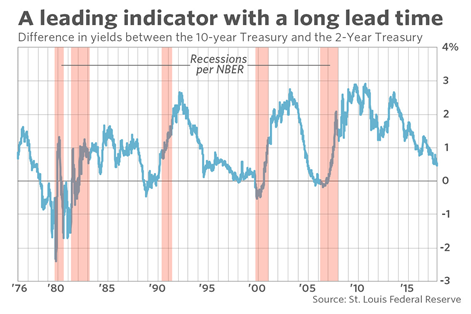

在这波曲线变陡之前,随着美联储渐次加息,美债收益率曲线趋于平坦化,长短债息差也越收越窄,被视为指标的两年期与十年期美债收益率差上周触及2007年来最低,令人担心收益率曲线有倒挂的危险。

通常而言,曲线倒挂是经济衰退的先兆。过去四十年间,指标美债收益率曲线只有8次比现在更为平缓,其中有6次在之后都进入倒挂状态,而且每一次美国经济都陷入了衰退,包括08年金融危机及2001的短期衰退。自从上世纪60年代以来,该指标只有一次失灵的记录。

连美联储官员都对此事表示担忧。圣路易斯联储主席James Bullard上周就对趋于平坦化的美债收益率曲线提出警告,认为美联储现在应该严肃讨论这个问题。他称,如果美联储过于激进加息,而长期利率又不配合的话,可能会在6个月内见到收益率曲线倒挂的现象。

对此,许长泰认为,无需过于担心,理由有两个:

第一,经过这么多年的QE量宽以后,收益率曲线能不能准确反映市场对于经济的预期,我是有一些保留。现在的曲线跟以往QE之前的曲线,理论上是应该比较平坦的。

第二,万一曲线倒挂,倒挂跟标普500指数触顶的中间会有一个时间差,最短是3个月,最长是19个月,中位数是10个月。假如明天就出现曲线倒挂,不意味着美国经济会立即开始衰退,也不意味着股票明天就见顶,市场还有一段时间做调整。一般股市见顶后的3-5个月,经济开始衰退,从曲线倒挂到经济衰退可能会有一年多时间,那时才该拿出‘救生衣’的时候。

至于“救生衣“是什么,许长泰补充说,到那时,首先应提高投资组合中的债券比重,还要从企业债、新兴市场债转移到国债,股票的配置要从增长型转为防御型或高派息的股票。

而现在,美国经济增长还没有到达尾声,现在还不是做这个准备的时候。

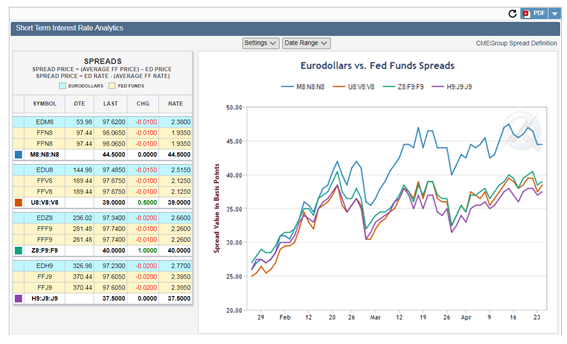

芝商所在今年便根据市场需求推出了欧洲美元/联邦基金期货跨商品价差合约(ED/FF ICS),或许也可以被视为其中一件用于减少风险的“救生衣“。该产品可以有效减少交易风险,同时形成有价值的价差流动性,其标的是伦敦银行间同业拆借利率(LIBOR)对联邦基金实际利率。该价差合约利用两个高流动性的资金池,包括芝商所旗下的联邦基金期货合约和欧洲美元期货合约,自3月12日推出以来,ED/FF价差合约成交量稳步增长。芝商所旗下QuikStrike最新提供的短期利率价差分析工具令投资者可以对相关利率价差一目了然。

芝商所利率产品投资策略主要是包括看利率小幅回升,但空间有限,收益率曲线平坦化或将持续很长一段时间,这样可以做空长短端期货价差,买入低执行价的看涨期权卖出高执行价的看涨期权。

好消息和坏消息

好消息是:就算未来几个月美债收益率曲线果真倒挂了,股票熊市和经济衰退也要经过很多个月之后才会真正到来。而熊市通常比经济衰退来得快。

比如2008年-09年金融危机,美债收益率曲线在2006年1月30日呈现倒挂,这比2007年10月9 日股票进入技术性熊市要提前了整整20个月,比2007年12月的经济衰退更是早了22个月。

坏消息是:此前“新债王”Jeffrey Gundlach已多次提醒,长达30年的债券牛市将告终,熊市将要到来。(编辑:张鹏艳)