近来投资者常常十分恐慌:美股估值过高了吗?是不是该囤现金了?这已经是老生常谈的问题,需要投资者考虑的有以下几点。

投资有两种基本选择:持有低风险资产(如美国国债),并获得相当可靠的回报(如利息支付);或持有较高风险资产(如股票),并获得相当不确定的回报(比如企业收益的一部分)。考虑到所有因素,大多数投资者都更倾向于获得可确定的回报,除非高风险资产能得到的回报高出很多。低风险回报和高风险回报之间的差异被称为“风险溢价”。

股票投资回报率等于公司每股收益除以股票价格。例如,如果一家公司每股收益1美元,股价为10美元,那么收益率为10%。多数情况下,由于收益波动(使股票更具风险),股票收益率与美国国债利率相比溢价较高。也可以说溢价越低,这个股票与其次最好的替代品(低 风险美国国债)相比就越贵。

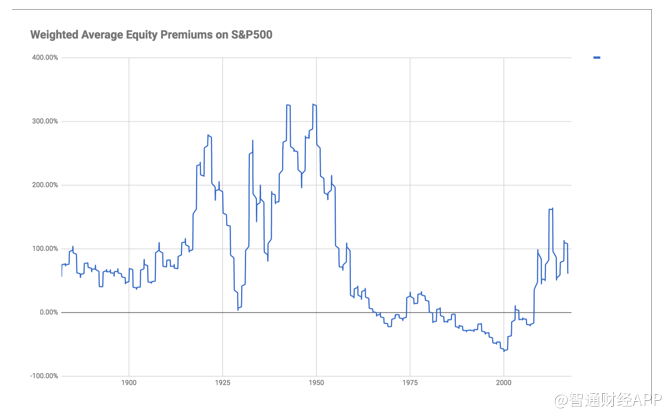

由于收益随着时间推移而波动,可以把平均过去几年的收益作为计算股票收益的基础。有分析师将自1881年以来标普500指数10年的平均收益用来计算自1881年到现在的标普500指数每月收益率。将每个收益率与当时的10年期美国国债利率相比,得出之前一个半世纪的收益风险溢价。由于风险溢价大幅反弹,通过对每月风险溢价进行滚动平均,并将每个数据点在一年内分摊来平滑数据。还需对数据进行加权,以使更多的最新数据得到更多权重,而早期的数据则给予更少权重。

以下就是追踪标普500指数自1881年以来平均收益溢价的图表,与当时美国国债利率相比,且在分析中给予近期数据更多权重。

这张图表说明了什么?

首先,1950年时发生了戏剧性的变化,当时股票突然变得比以往任何时候都更加昂贵(除了上世纪20年代末),之后慢慢下滑,到20世纪70年代时跌至历史低点,之后又开始上涨,然后涨涨跌跌,2000年前,美股越来越昂贵,2000年开始,则似乎变得越来越便宜。

其次,今天美股的价格大约和20世纪60年代或20世纪初的价格差不多。就估值而言,分析师认为当前处于20世纪60年代中期以来的最佳位置。

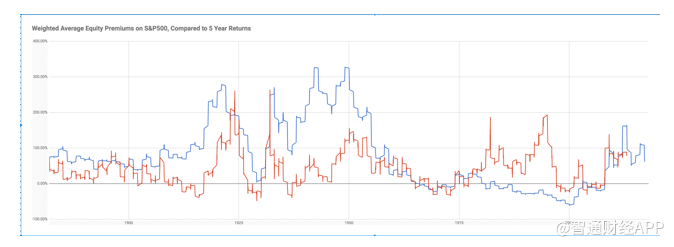

以下图表除了每一个日期,还增加了投资者在接下来五年期间的总回报(总红利加上任何资本收益,如红线所示)。不出所料,当股价便宜时,股票回报率要高得多;而当股价昂贵时,回报率则不是很高。但并非总是如此。尽管按历史标准衡量,上世纪80和90年代的股票价格相当昂贵,但当时5年期收益率非常强劲。在过去的45年里,估值似乎并不具备多少短期预测能力。

即使当你展望未来十年的回报时,股价便宜与否和回报之间的关系仍然相当紧密。