本文选自“张忆东策略世界”微信公众号,作者张忆东,原标题《风雨间不稳定的喘息——港股策略报告》。

摘要

一、回顾:年初以来多篇报告持续提醒上半年的调整风险。

二、短期展望:中美“贸易战”白热化及其导致对“中美大博弈”的担忧,短期对股市的冲击将边际递减,4月份有望出现一段“快跌之后的反弹”喘息期。3月22日《潜龙在渊》分析了贸易战的两种情形,提醒要对中美贸易战保持警惕,要防止超预期的情况出现,待4月份见分晓后再做对策。截止当下,贸易战沿着超预期的激烈对抗演绎,中美两国相关股市特别是港股出现了明显调整。

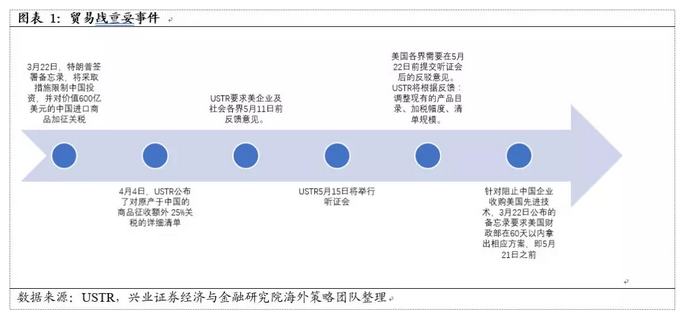

从风险偏好来看,4月上旬中美贸易战阶段性白热化,港股市场对中美贸易战和两国关系的前景已陷入悲观预期,后续到5月中旬中美贸易战有望进入磋商谈判阶段,一旦预期稍改善,港股随时有望反弹。时间节点上看,

1)美国贸易代表办公室的关税清单随后将进入公示及征求意见期,将于 5月15日举行听证会。

2)针对阻止中国企业收购美国先进技术,3月22日公布备忘录要求美国财政部在60天以内拿出相应方案,即5月21日之前贸易战有望见分晓。

三、中期展望:即便4月有反弹,仍需保持对二季度后期全球宏观风险的警惕,特别是全球流动性风险仍未到警报解除时。首先,警惕港股二季度后期资金面环境不佳,关注美国加息以及维护港币联系汇率制的综合影响,特别是美元回流的趋势超预期的风险。其次,警惕二季度后期市场对于宏观基本面风险的担忧及其对市场的冲击,关注美国通胀、中国防范化解金融风险,

1)二季度美国核心CPI超预期的风险仍未释放。考虑到美国减税、基建、严格限制移民、名义产出缺口转正,美国通胀或超预期,导致美国加息、境外美元回流可能超预期,影响全球流动性。

2)二季度中国经济下行风险仍会压制港股市场。中美贸易战影响外需,叠加中国战略定力强,4月2日中央财经委员会第一次会议已为打好防范化解金融风险攻坚战指明“结构性去杠杆”的基本思路。

四、投资策略:短线反弹难操作,长线价值是王道,围绕核心资产防守反击

——4月份港股行情有望短线反弹,但牛市调整期没有结束,仍建议防守反击,基于择时的反人性和策略的前瞻性,围绕核心资产、仓位中性、动态调整。

——投资机会:

1)看好持续受益内需消费升级的教育、互联网消费、休闲娱乐、医药、食品饮料、创新生物医药、TMT等行业,精选最优质公司且在估值合理时增持。

2)中美贸易战潜在受益的机会:石油和天然气、新能源、国企改革。

3)便宜是硬道理,银行、保险、地产等优质价值股在风险释放后布局。

风险提示:贸易战、中美通胀、美国加息、中国去杠杆等风险超预期

正文

1、回顾:《梅花香自苦寒来,牛市进入调整期》《多变的春天》《潜龙在渊》

2018年初以来,我们在看好港股大牛市逻辑不变的同时,也持续提示了2018年上半年调整的风险、行情恰如春天的天气般多变,2018年上半年大概率仍将处于“底部的顶部”或第二阶段,是震荡蓄势的牛市调整期,下半年好于上半年。

1月2日深度报告《探讨港股2018年节奏,需要抓牢牛市性质》中我们提出:)2018年上半年欧美复苏导致货币政策正常化加速,叠加中国继续金融去杠杆,因此,主要经济体的利率易上难下,港股估值阶段性较难继续抬升。2)上半年国际油价、中美通胀有上行风险,而中国经济有下行压力。3)地缘政治有变数。

2月4日发布《短期波动骤升及长期价值重估》,在年初全球股市大跌之前提醒:全球股市波动率回升,或加大港股的波动风险。引发波动因素:美国通胀魅影浮现,货币政策紧缩预期上升。中国金融去杠杆、治理金融乱象的力度加码。

2月12日《梅花香自苦寒来,牛市进入调整期》深度报告提醒:牛市进入调整期,积极防御,强调安全边际,运用多空策略。1)建议相对排名的投资者及仓位较高的投资者,短期趁急跌之后出现反弹,仍需调整仓位,至少要将持仓转向成长性确定且估值安全边际高的股票。2)有条件的投资者,可以采取更灵活的多空策略。

2月25日《多变的春天》强调中期风险并未消除。对于2月份的全球股市大调整,投资者不应该自欺欺人地认为“啥事儿都没有发生”,而应该客观、理性地分析中期应该股市的诸多风险是已经price in还是尚未充分释放。港股中期面临资金面和基本面的不确定性。1)中国“去杠杆”产生的不确定性,尚未充分释放。2018年,随着金融监管的深化,落后产能、地方融资平台、房地产企业等资金链将受影响,甚至一定程度导致经济增速有下行压力。2)三月中旬之后,特别是二季度欧美货币政策正常化有望加速,欧美股市波动或再次加大,而美股与港股的短期联动性很有效。

3月7日《多变的春天----2018年兴证春季策略会PPT》:上半年行情恰如春天的天气般多变。港股牛市今年上半年总体处于震荡蓄势的牛市调整期,节奏上3月“乍暖还寒”2季度“夏日寒风”。

3月22日《潜龙在渊》:短期市场对于中美贸易战的担忧会集中反应,不排除出现恐慌性踩踏;中期,继续关注中美货币政策变化对流动性的影响;长期,中国核心资产重估的大趋势不变,港股长牛主升浪可期。

2、短期展望: “贸易战”对股市冲击边际递减, 4月有望迎来“快跌之后的反弹”

3月22日《潜龙在渊》分析了贸易战的两种情形,提醒要对中美贸易战保持警惕,要防止超预期的情况出现,待4月份见分晓后再做对策。截止当下,贸易战沿着超预期的激烈对抗演绎,中美两国相关股市特别是港股出现了明显调整。

——第一轮:3月22日,特朗普签署备忘录,将采取措施限制中国投资,并对价值600亿美元的中国进口商品加征关税;3月23日中国商务部拟将对原产于美国的7类、128 税项产品中止关税减让义务,并在现行适用关税税率基础上加征关税。

——第二轮:4 月 4 日,美国贸易代表办公室(USTR)公布了对原产于中国的商品征收额外 25%关税的详细清单,清单涵盖 1324 项商品,价值总额约为 500 亿美元;同日,中国决定对原产于美国106项商品加征25%关税,涉及金额约500亿美元,涵盖飞机、汽车、大豆等。

——第三轮:4月5日,特朗普要求美国贸易代表办公室考虑,在301条款下追加1000亿美元关税是否适当;中国商务部回应,如果美国公布新增1000亿征税产品清单,中方已经做好充分准备,将毫不犹豫、立刻进行大力度反击。

从风险偏好来看,4月上旬中美贸易战阶段性白热化,港股市场对中美贸易战和两国关系的前景已陷入悲观预期,后续到5月中旬中美贸易战有望进入磋商谈判阶段,一旦预期稍改善,港股随时有望反弹。时间节点上看,1)美国贸易代表办公室的关税清单随后将进入公示及征求意见期,将于 5月15日举行听证会。2)针对阻止中国企业收购美国先进技术,3月22日公布备忘录要求美国财政部在60天以内拿出相应方案,即5月21日之前。

3、中期展望:即便4月有反弹,仍需对二季度后期风险保持警惕

3.1、警惕港股二季度后期资金面环境不佳

关注美国加息以及维护港币联系汇率制的综合影响,特别是美元回流的趋势超预期的风险。

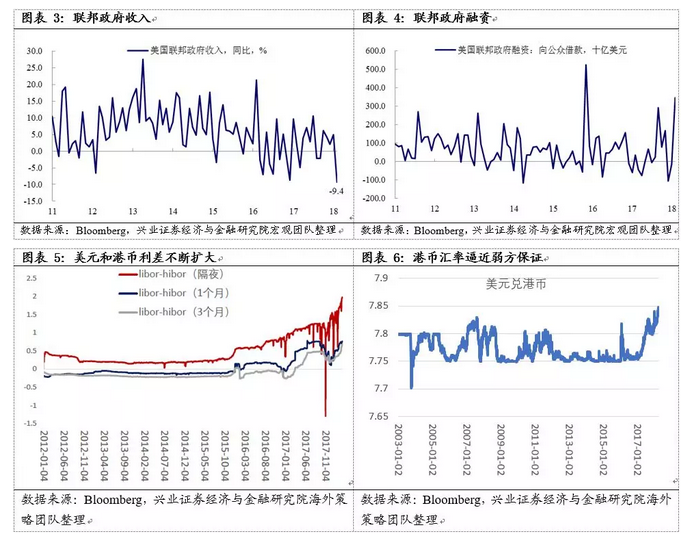

二季度美国货币政策紧缩有超预期的可能,警惕全球流动性收紧,以及美元回流趋势超预期。1)美国货币政策继续紧缩,二季度加息至少25个BP;2)美联储缩表美债需求增加,叠加特朗普减税及新基建带来美债供给增加,将推升利率水平。全球流动性趋紧,不利于新兴市场。

在美国加息、港币贬值和维护联系汇率制的综合影响下,提防金管局被动收紧的力度。作为全球配置型资本市场,港股资金面更需关注其配置吸引力。如果联储加速收紧流动性,香港的流动性也将受到冲击,近期港币hibor和美元libor利差不断扩大、港币汇率向弱方靠近,已经在反映流动性的压力,金管局二季度可能被迫收紧。

3.2、警惕二季度后期对于宏观基本面风险的担忧及其对市场的冲击

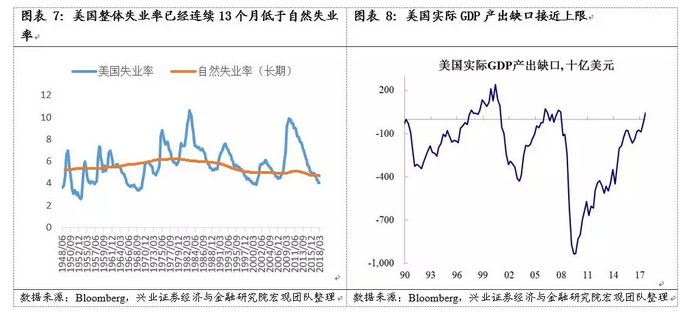

二季度美国核心CPI超预期的风险仍未释放。考虑到美国减税、基建、严格限制移民、名义产出缺口转正,美国通胀或超预期,导致美国加息、境外美元回流可能超预期,影响全球流动性。

——美国经济显现出扩张后期的特征,产出缺口已经弥合,带来通胀上行的压力。——劳动力市场的趋紧,美国整体的失业率已经是连续13个月低于自然失业率,美国剩余劳动力供给较以往更加接近上限,工资增速面临上行拐点。

——美国税改推进和未来加大基建投资、严格限制移民等也会增加美国通胀上行的风险,导致货币政策进一步紧缩。

二季度中国经济下行风险仍会压制港股市场。首先,中美贸易战争持不下,将对外需产生阶段性的影响;第二,中国战略定力强,继续推进国内改革力度。4月2日中央财经委员会第一次会议举行,为打好防范化解金融风险攻坚战指明基本思路,“要以结构性去杠杆为基本思路,分部门、分债务类型提出不同要求,地方政府和企业特别是国有企业要尽快把杠杆降下来,努力实现宏观杠杆率稳定和逐步下降”。央行、银保监会、证监会分别开会传达学习会议精神,后续去杠杆可能进入加快落实阶段。而防范化解金融风险的攻坚战的节奏和力度,将成为影响中国基本面预期的关键变量,从而导致二季度不断risk on/risk off。

4、投资策略:短线反弹难操作,长线价值是王道,围绕核心资产防守反击

4月份港股行情有望短线反弹,但牛市调整期没有结束,仍建议防守反击,基于择时的反人性和策略的前瞻性,围绕核心资产、仓位中性、动态调整。

投资机会:1)看好持续受益内需消费升级的教育、互联网消费、休闲娱乐、医药、食品饮料、创新生物医药、TMT等行业,精选最优质公司且在估值合理时增持。2)中美贸易战潜在受益的机会:石油和天然气、新能源、国企改革。3)便宜是硬道理,银行、保险、地产等优质价值股在风险释放后布局

5、风险提示

贸易战、中美通胀、美国加息、“中国去杠杆”超预期,引发剧烈波动。

(编辑:姜禹)