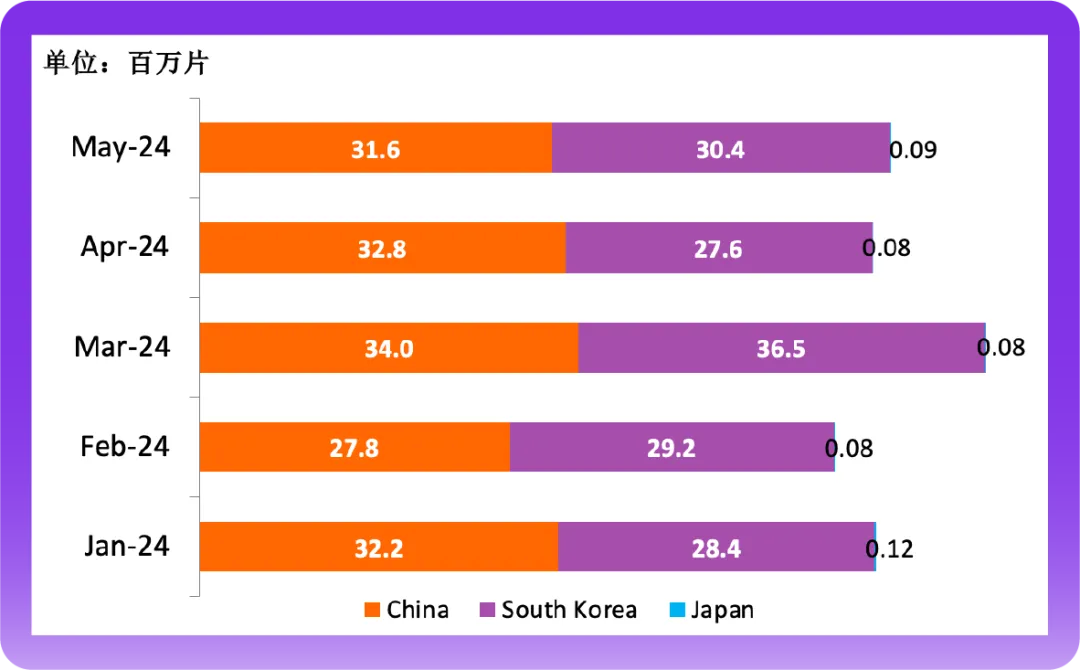

智通财经APP获悉,Omdia发文称,面板厂商开启大规模OLED投资已经有接近10个年头,距离iPhone X开始采用OLED屏幕,以及国内第一条六代OLED产线宣告点亮,也已经过去了7年,OLED在其最大最重要的应用领域——智能手机市场终于突破50%的市占:2024年Q1,OLED的市占为51%,终于突破2022年Q4触及50%的历史高位,预计2024年全年OLED在智能机屏幕的份额将会达到56%,成为主导智能手机市场的屏幕技术。

将FHD级别及以上分辨率的屏幕升级到OLED,已经是各品牌的共识,虽然升级到OLED的道路也多次发生过回退到LTPS LCD的情况,但此次升级,除了品牌之间内卷,供应层面的变化才是根本原因:第一是中国OLED厂商的产能得到充分释放,普通产品良率大幅提升至与LCD接近的水平;第二是OLED产出效率也得到大幅优化和提升,产出在逼近当初产能设计的理论值,有助于大幅降低单位产品的固定成本;第三是上游材料的逐步多元化,有助OLED厂商大幅降低变动成本。因此虽然中国面板厂商的OLED业务仍全面亏损状态,但2024年的亏损幅度相比2023年会有显著收窄。

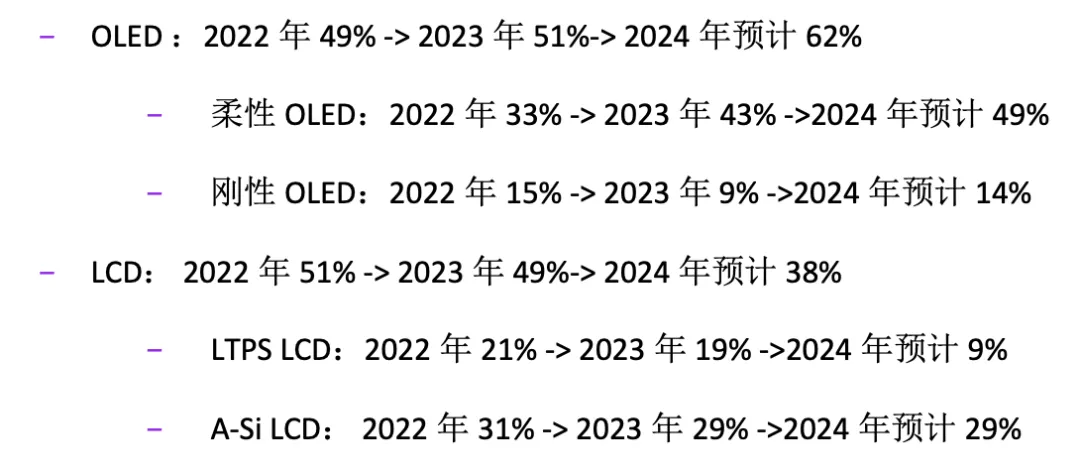

稳定的供货大大增强了品牌屏幕升级的动力,尤其是向柔性OLED升级。Omdia预计2024年智能手机屏幕需求为14.5亿片,年需求量在5000万级别的九大手机厂商苹果(AAPL.US),三星,小米(01810),OPPO(含一加和Realme),传音(688036.SH),vivo,荣耀,华为和联想(00992)(含Motorola)的需求约为11.85亿片,这其中对OLED的需求会达到7.4亿片,柔性OLED需求会达到5.8亿片。图1中统计了这九大手机厂商的显示屏分技术别需求,几种技术类别需求逐年的份额变化如下:

图 1: 5000万以上量级的TOP9智能手机厂商分技术别屏幕需求

备注:以上屏幕需求统计仅针对年需求在5000万级别以上的手机制造商,包含的手机厂商有:苹果,三星,小米,OPPO (含OPPO,一加和Realme),传音,vivo,荣耀,华为和联想(含Motorola)

来源:Omdia

需求量级大的品牌厂商的产品路径,相对全市场需求,更加具有方向和趋势的代表性,他们之间在产品规格上相互竞争,也在显示屏资源上互相争夺,尤其是中国手机品牌之间,具有极大的同质化竞争特点,因此每一次产品路径的选择,都是一种品牌共振的结果。2023年,中国手机品牌采用国产柔性OLED屏幕取代三星的刚性以及柔性OLED,使得三星显示的OLED的市场份额迅速萎缩,2024年,三星手机将中低端产品线由原本由中国厂商主力供应的LTPS LCD升级到刚性OLED,快速了挽救了自家的刚性OLED市场份额,而中国的手机厂商,接下来将要把LTPS LCD和刚性OLED持续升级到柔性OLED,在海外市场同三星手机比拼性价比,这是一场手机品牌之间的内卷式升级,也造就了中国的面板厂商不同工厂之间的需求转移。

中国厂商柔性OLED的市场份额大大提升,同时也伴随着LTPS LCD工厂的手机订单迅速流失,但这对于同时拥有LTPS LCD和OLED产能的厂商来说,是乐见其成的,因为完全inhouse的OLED业务,大大扩大了公司的现金流,即便目前无法盈利,面板厂商也会义无反顾地促使品牌由LTPS LCD向OLED升级,而LTPS LCD工厂,则可转移产能去IT和车载等更加多元化的应用领域。虽然面板厂商距离OLED业务能够盈利的产品报价尚有不小的空间,并且价格会持续出现季节性波动,但是随着手机LCD 的订单萎缩,公司整个管理资源向OLED倾斜,OLED业务所要承担的公司管理费用增加,使得面板厂再难以出现如2023年那样大规模逼近现金流成本的报价现象。

虽然OLED的份额增长取得了关键性突破,但是这种升级只是在FHD分辨率及以上的屏幕中,面对由8.6代线和8.5代a-Si LCD线主导的HD的手机屏幕,产品升级也只是在持续缩小边框,提升亮度,前置摄像头区域由水滴形状改成打孔形状等优化, 并未发生需要产线技术变更的分辨率升级,也就是从HD升级到FHD级别的分辨率。虽然a-Si LCD厂商也推动a-Si LCD手机屏幕有目前的720 line升级到介于HD和FHD之间的900 line,来避免品牌向LTPS LCD升级,从而将需求留在8.5代线和8.6代线,但实际上,手机品牌对于a-Si LCD的坚持,最重要的原因就是来源于高世代线的成本优势以及充足的供应,在出现类似三星策略性地将LTPS LCD升级到刚性OLED那样的事情之前,品牌是不会主动将a-Si LCD向LTPS LCD升级的。

柔性OLED厂商都采用模组厂自建模式,不太可能出现像LCD那样外放玻璃给代理商和模组厂的模组,OLED业务也基本都由品牌直接采购,供应链大大缩短,随着OLED开始主导手机显示屏市场,原本LCD模组厂将要面临转型,转向其它非应用,或者转向维修和翻新市场。这也会促使维修和翻新市场的玻璃需求增加,而这部分的需求,目前还是集中在a-Si LCD,但也不排除日后对LTPS LCD的需求会增加的情况,因为用于维修和翻新的手机,多还是二手的中高端机型,其原生屏幕其解析度也是FHD为主。但是这个市场虽然规模庞大并且增长,但终究属于低端市场,不符合企业升级转向的方向,因此原来的模组厂向面板厂的供应链上游升级成为一种大势所趋。

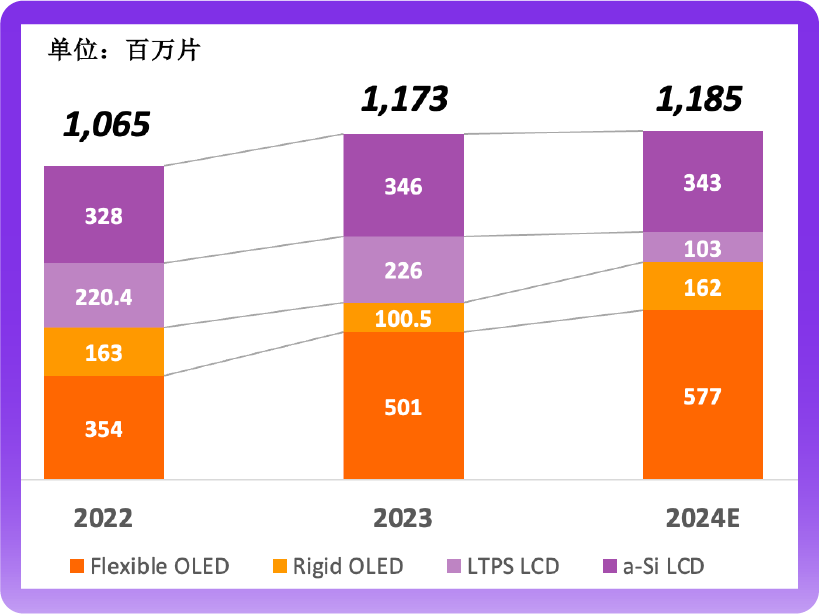

图 2: 2024年月度智能手机OLED(含刚/柔性OLED)分区域出货

备注:由于和辉光电不在Omdia月度智能手机面板出货调研范围之内,以上中国OLED出货只包含包含京东方,华星光电,天马和维信诺四家厂商;韩国OLED出货包含SDC,LGD两家厂商;日本OLED出货来自于Sharp

来源:Omdia

在OLED的份额提升的背后,还有一个结构性的变化,就是中国厂商的智能手机OLED份额已经跟韩国厂商比肩,甚至在今年前五个月,有三个月的出货数量是高于韩国厂商(见图2),而且Omdia的月度智能手机出货调研没有涵盖和辉光电的出货数字,加上和辉光电的出货,中国的OLED出货数量是大大超过韩国厂商的。但是随着iPhone 16系列的屏幕在Q3开始量产,韩国厂商的份额会有所提升。当中国厂商的OLED份额超过50% ,并且以柔性OLED为绝对主导,再加上中国手机品牌的柔性OLED需求也超过苹果和三星的需求之和,就会带来一个必然的结果:中小尺寸的柔性OLED产业的主导权,将转移到中国OLED厂商手中,届时,如何避免恶性价格竞争,挣脱亏损泥淖,如何平衡同上游材料和设备厂商的话语权,以及如何提升面对下游客户的议价能力,将会成为中国的OLED厂商的策略重点。