一、放眼全球,都是龙头、好公司在跑赢

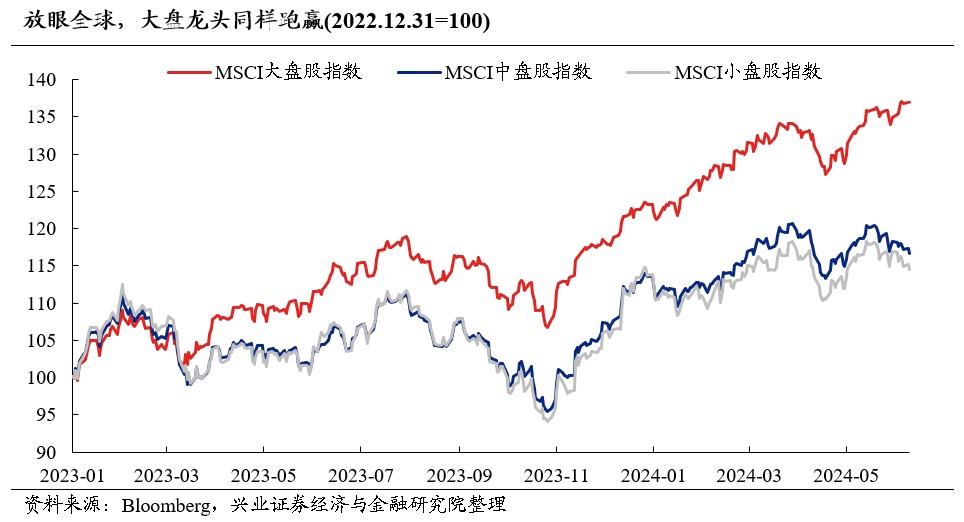

今年大盘、龙头风格成为全球市场重要的超额收益来源。以MSCI指数为参考,2023年以来MSCI大盘股指数累计上涨36.90%,远高于同期中盘、小盘股指数16.64%和14.45%的涨幅。

二、为何全球都是龙头跑赢?

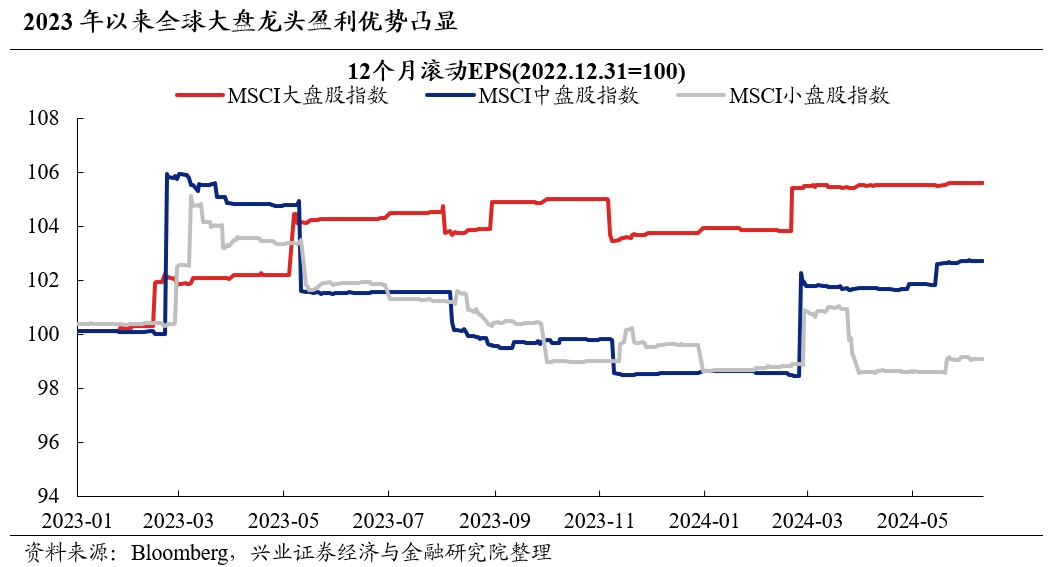

一方面是全球较为疲弱的宏观环境下,龙头企业相对其他股票的基本面优势不断扩大。我们看到,美国2024年一季度实际GDP年化季环比1.3%,明显低于预期的2.5%,也较前值3.4%显著回落。经济疲态逐步显现。欧元区更已为呵护经济降息。与之相对的,2023年以来龙头企业基本面却在持续改善,相对其他股票的盈利优势不断扩大。

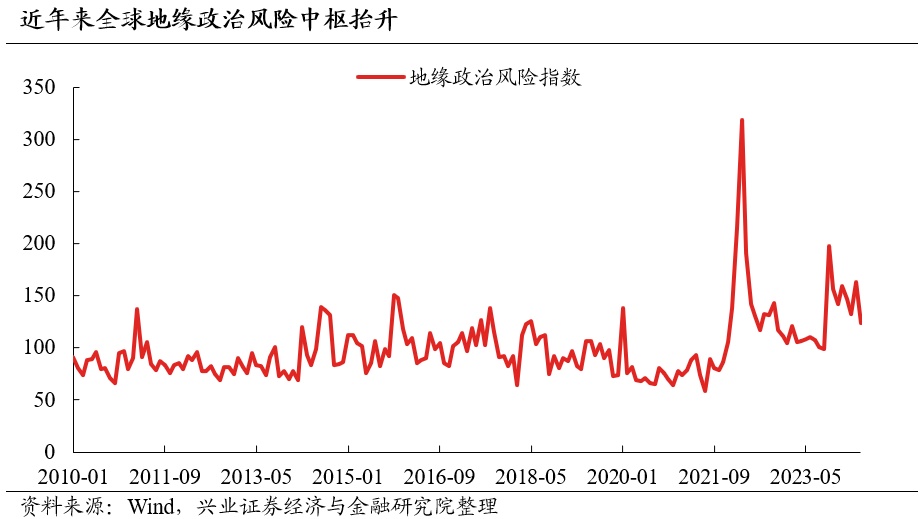

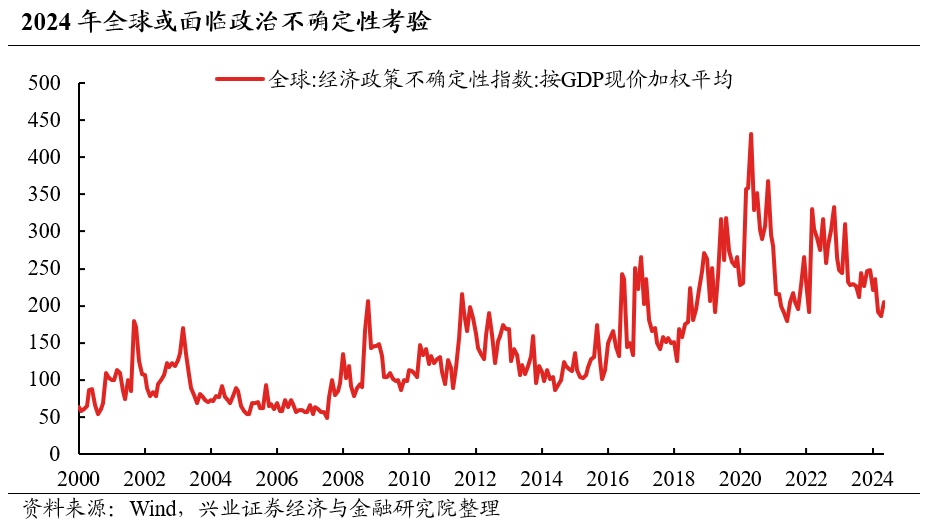

更重要的是,在全球经济、政策和地缘政治风险不确定性加大的时代背景下,高胜率投资、对确定性的追求已经成为共识。这其中,龙头作为天然的高胜率资产,也因此被全球资金拥抱。

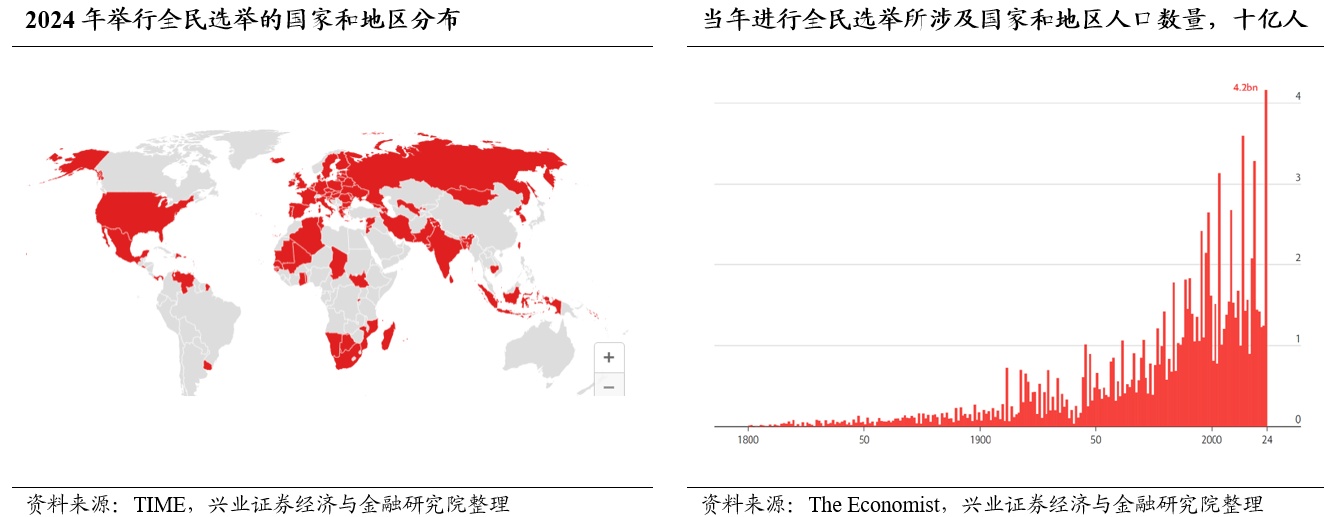

近几年,随着俄乌冲突、巴以冲突爆发,全球地缘政治格局日益复杂化,地缘政治风险中枢上移。与此同时,后疫情时代下的全球经济增速放缓、债务激增、极右翼和极端民族主义抬头甚至上台等背景下,政治层面也面临不确定性考验。

尤其是今年,更是全球“超级选举年”。据《经济学人》统计,2024年预计将有78个国家和地区举行总计83场全民性选举,涉及人口数量达42亿人,占全球人口的60%。其中,40个国家和地区将举行以领导人选举为代表的政府选举,或以议会、国会选举为代表的立法机构选举,占世界总人口的41%,GDP规模的42%。

经济疲软、地缘动荡,不确定性加大的时代背景下,对确定性的追求、高胜率投资因此成为全球的共识。这其中,龙头作为天然的高胜率资产,也因此被全球资金拥抱。以美国为例,美股流通市值前20%的个股涨跌幅中位数,长期高于流通市值后20%的个股,指向龙头长期跑赢非龙头,是经得起时间检验的高胜率资产。

三、同样是大盘龙头跑赢,不同的宏观环境和产业趋势,带来结构侧重上的差异

以美国、日本、欧洲为参考,尽管全球主要市场同样呈现鲜明的大盘风格,但由于其宏观经济与产业趋势上的差异,结构侧重上仍存在明显的区别:美股侧重高景气,欧洲侧重高质量,日本侧重高股息。

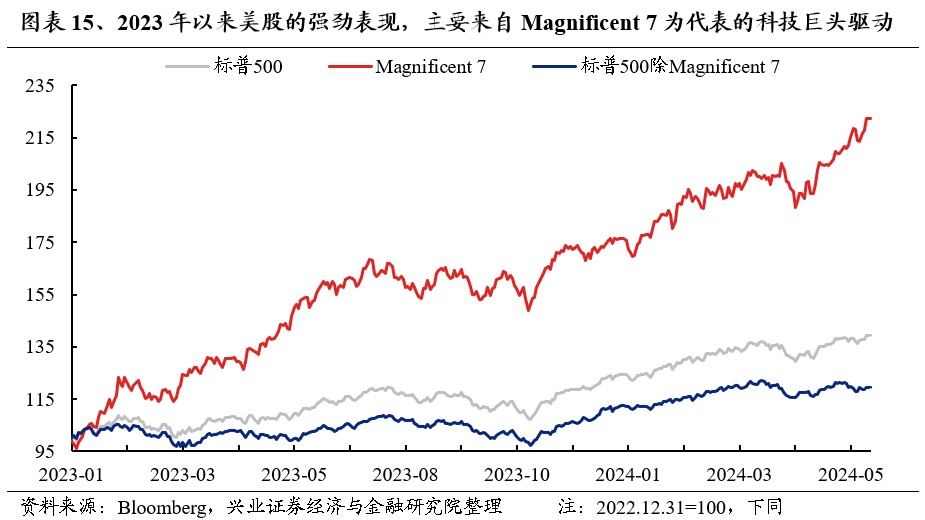

1、美国方面,以Magnificent 7为代表的高景气龙头驱动美股持续走牛。2023年以来,标普500指数和纳斯达克指数分别上涨39.26%、63.70%。而细究其上涨的原因,我们发现主要来自于以Magnificent 7(包括苹果、微软、谷歌、特斯拉、英伟达、亚马逊、Meta)为代表的科技巨头驱动,至今加权涨幅达122.25%。而当我们将这些龙头个股剔除后后,以标普500指数为参考,可以看到标普500指数剩余成分股市值加权收益水平仅为19.42%。

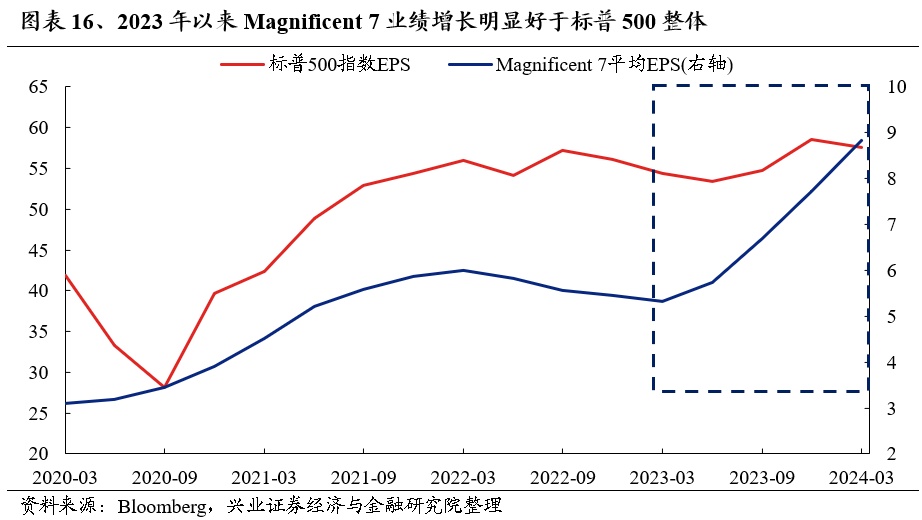

而美股Magnificent 7超额收益的背后,则是其持续兑现的高景气。我们看到,受益于AI产业浪潮驱动,2023年以来Magnificent 7业绩增长明显好于标普500整体。持续兑现的高景气,成为美股Magnificent 7持续领涨的最强基石。

2、对于欧洲市场,则主要受到欧股“十一骑士”为代表的高质量核心资产拉动。2023年以来,以“十一骑士”(分别为葛兰素史克、罗氏、阿斯麦、诺华、雀巢、诺和诺德、欧莱雅、路威酩轩、阿斯利康、SAP和赛诺菲)为代表的欧股特色核心资产、权重龙头大幅上涨、持续领跑,并直接拉动欧洲股市大幅上行。而若我们剔除这些龙头企业,欧洲市场整体以震荡为主,收益并不明显。

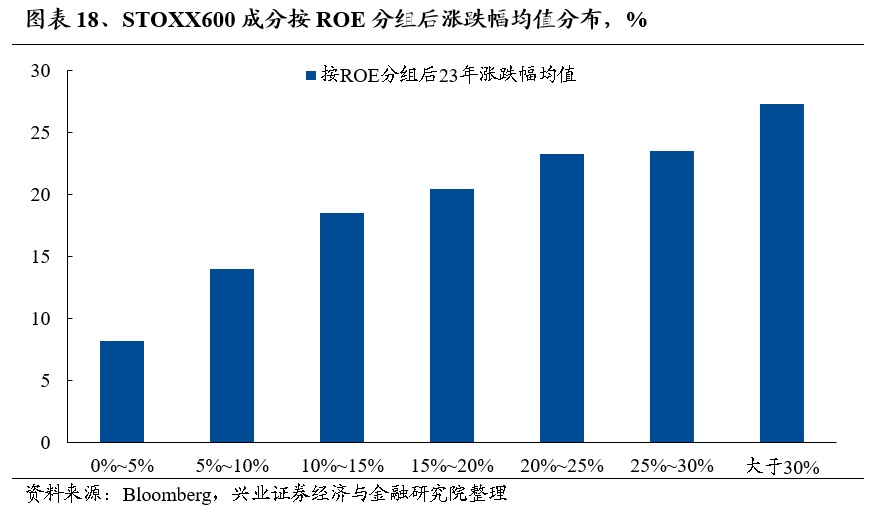

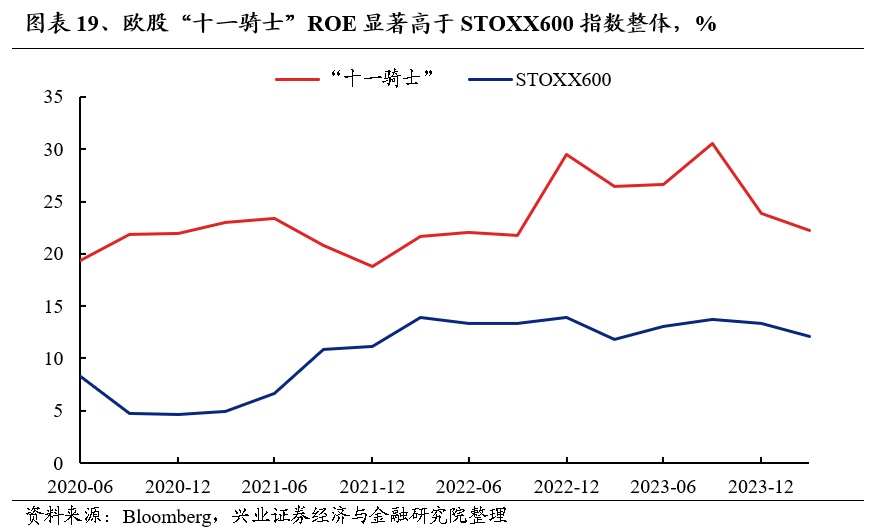

欧洲核心资产的本质是高ROE资产,具备更高的盈利质量和更强的盈利稳定性。在欧洲市场上,2023年的个股表现与盈利质量高度相关,ROE越高股票涨幅越大。我们将欧洲STOXX600成分股根据ROE分组后发现,不同ROE分组下的涨跌幅中位数呈现出非常明显的单调性,即高ROE个股的市场表现大概率较好。市场倾向于给予高ROE个股更高溢价,显示出对高盈利质量资产的偏好。

而这其中,以“十一骑士”为代表的欧股龙头ROE长期维持在20%以上,远高于STOXX 600整体,盈利质量明显占优。高盈利质量的背后,则是这些龙头企业凭借垄断的市场地位和出海的方式使其毛利率持续提升,相对其他股票盈利能力的优势不断扩大。

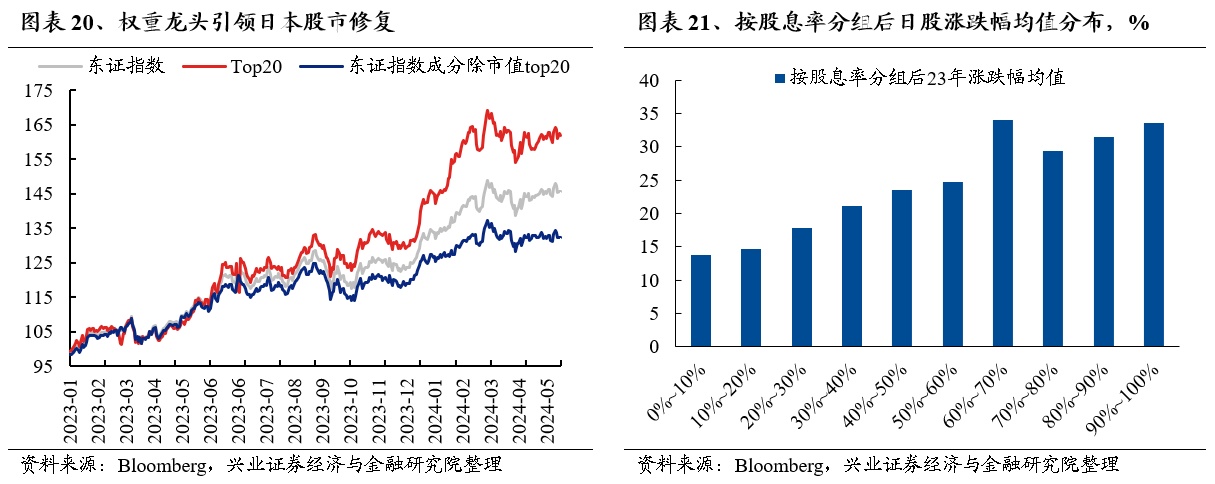

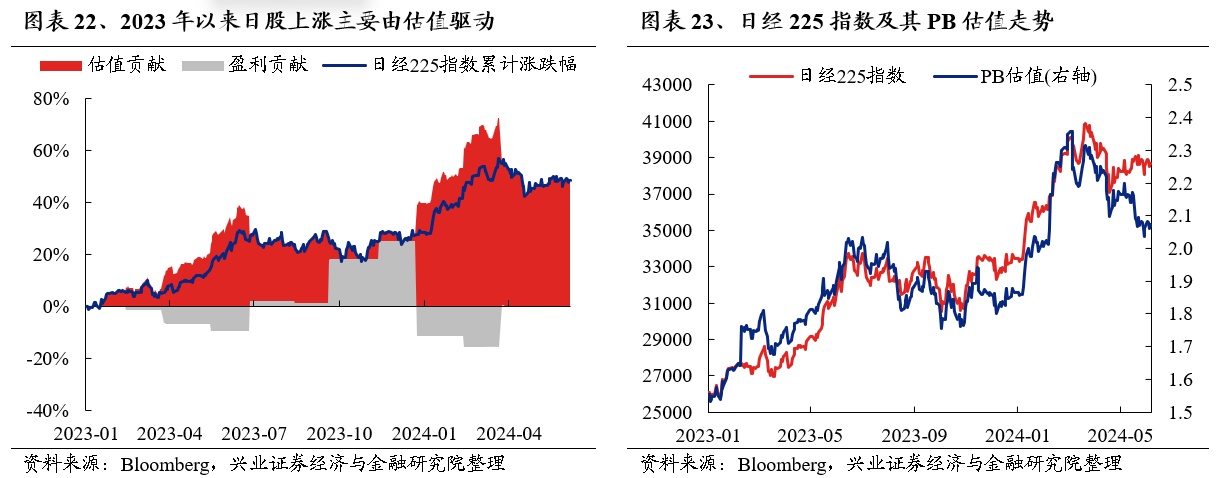

3、日本股市表现强势,核心是低估值、高股息龙头引领的估值修复。2023年以来日股表现与股息率呈明显的正相关,股息率越高,个股表现越好。与此同时,我们也看到作为日股2023年以来上涨最重要的增量资金来源,外资持股占比高的个股大多具备高股息率的特征。如巴菲特增持的三菱商事、伊藤忠商事等日本商社,2023年初时股息率分别在3.8%和3.2%左右,远高于当时不足0.5%的日本10年期国债利率。

四、小结

放眼全球,今年都是龙头、好公司在跑赢。但另一方面,同样是大盘风格,在不同宏观经济与产业趋势下,也有侧重:

1)高景气:当市场有确定性景气方向或产业趋势的时候,拥抱高景气是最优选择,进攻就是最好的防守。其典型,即美股及其AI浪潮驱动下的科技巨头。

2)高ROE:即便如欧洲市场,增长乏力、缺乏高景气,但只要经济不存在系统性风险,龙头维持优势甚至“剩者为王”,依然能够凝聚共识。

3)高股息:当市场如日本股市这样,既缺乏增长,甚至有出现系统性风险的可能性(如债务风险、汇率崩盘等),那么只能退而求其次,进一步缩短资产的久期、把握当下的确定性,去拥抱低估值类债资产。

本文转载自尧望后势,智通财经编辑:陈雯芳。