智通财经APP获悉,中金发布研报称,此次欧央行降息后,欧元区股、债、汇均反应异常平淡、甚至背道而驰,市场的充分博弈和提前抢跑,都使得市场不仅完全计入甚至有些过度博弈的提前计入。其实美联储面临类似、甚至更为显性的问题。降息开启需要金融条件先收紧以压制需求,即美债利率抬升,美股和大宗商品下跌,如果不收紧或难以开启。降息次数少和降息频率低,意味着降息交易被大量前置,降息兑现时可能是降息交易结束时。

中金主要观点如下:

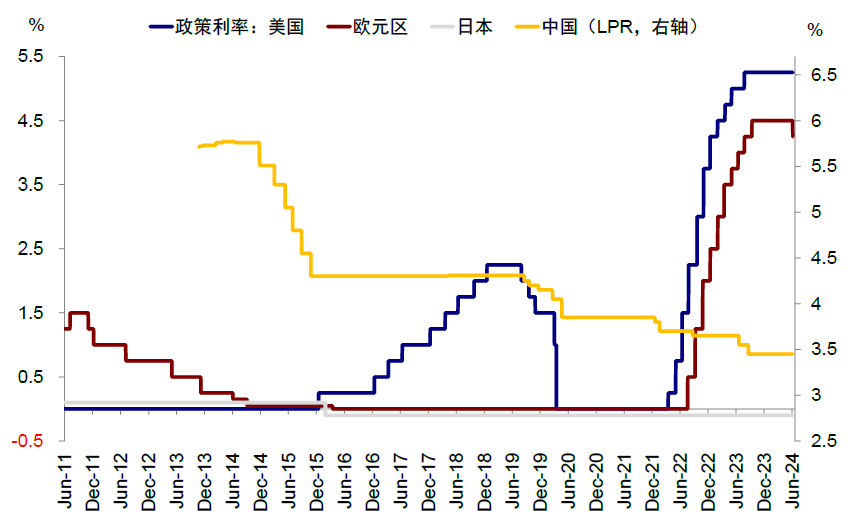

北京时间6月6日晚,欧央行如期降息25bp(基准利率,存款便利、主要再融资、边际贷款利率),这是2019年以来首次降息,也是全球主要央行中第二个打响降息的央行,就在一天前加拿大也如期降息25bp,引发市场关于全球开启降息潮的期待。

图表:欧央行如期降息25bp,为2019年以来首次降息

不过,与市场如此期待不相称的是,资产的反应却异常平淡,甚至背道而驰,例如决议公布后,欧元走强,欧洲股市回调,欧债利率上行。市场如此反应的主要原因,一是此次降息已基本被市场充分计入并反应,二是欧央行虽然降息,但却上调通胀路径预测,强调后续降息没有定数的不确定性。

因此,相比市场预期的降息开启就意味着连续降息,降息开启就意味着资产大幅反应,此次欧央行降息也给我们描绘了另外一种“剧本”和可能,即鹰派降息、非连续降息、以及市场毫无反应的降息。具体来看,

首次降息等于连续降息?欧央行在此次声明中努力淡化市场对于首次开启降息就会连续降息的预期,不仅上调了今明两年通胀和核心通胀的预测,还调整了此前会议声明中偏鸽派的措辞,替换为“不对任何特定的利率路径做预先承诺”、“只要有必要,就会把利率维持在足够限制性的水平”这种偏鹰派的措辞。再加上此次降息已基本被充分预期,这些解释了为何市场不仅对此次降息几乎毫无反应,反而还背道而驰。

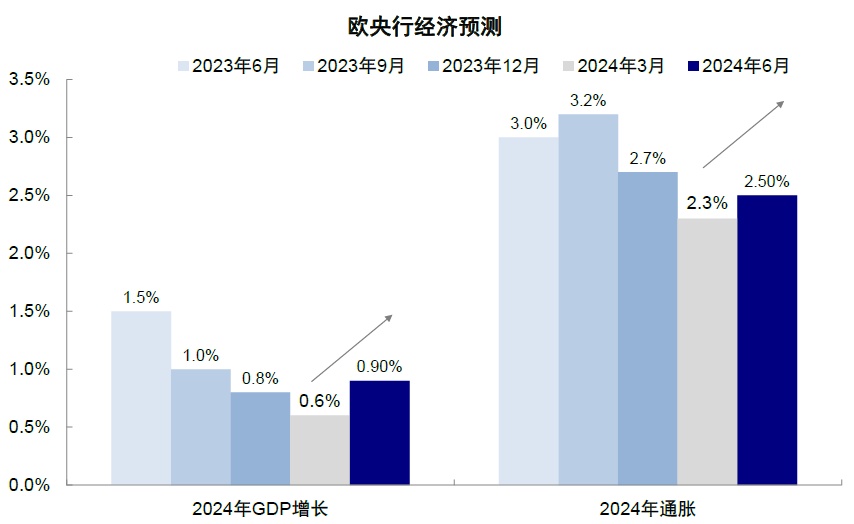

图表:欧央行分别上调2024年GDP增长至0.9%,上调CPI至2.5%

资料来源:ECB,中金公司研究部

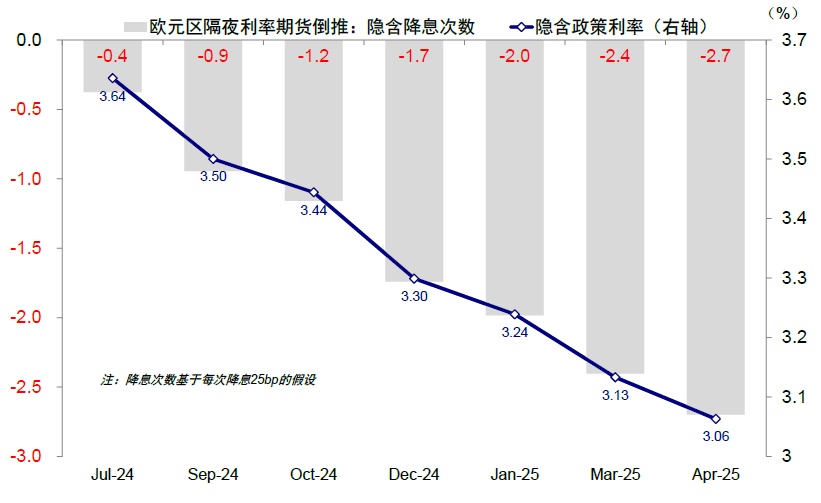

图表:OIS隔夜利率期货隐含欧元区年内降息1~2次

资料来源:Bloomberg,中金公司研究部

欧央行降息等于其他央行?降息相比美国,欧洲的增长和通胀都要更弱,而且欧元区通胀与美国通胀的差异是整体通胀更高(受地缘局势和能源价格影响)、核心通胀反而更低(内需更弱),因此偏弱的通胀和更容易解决的通胀也自然使得欧洲可以领先降息,哪怕本轮加息时,欧央行是滞后美联储的。因此,美联储降息的门槛比欧央行更高,时间和幅度大概率也会偏晚。此外,如果欧央行降息都能上调经济数据、不承诺后续连续降息的“鹰派降息”,是否意味着美联储也可能如此?

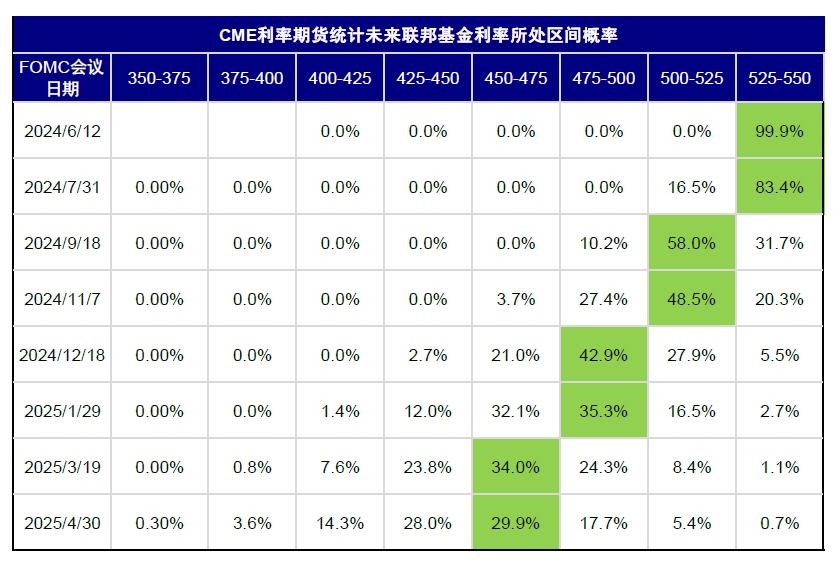

图表:CME利率期货隐含9月降息,全年降息两次

资料来源:CME,中金公司研究部

降息后市场反应剧烈?此次欧央行降息后,欧元区股、债、汇均反应异常平淡、甚至背道而驰,也给我们提供了一种充分计入毫无反应的降息剧本。当前,市场的充分博弈和提前抢跑,都使得市场不仅完全计入甚至有些过度博弈的提前计入。

如果后续降息幅度不大、且后续路径不清晰的话,我们在试想一种可能性,有没有可能市场在降息前充分博弈和计入,降息兑现反而就是降息交易进入尾声、甚至基本结束之时?

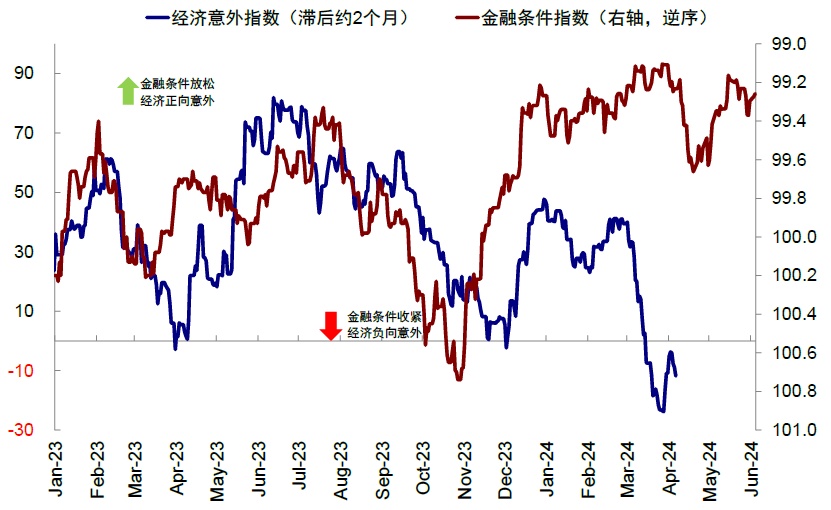

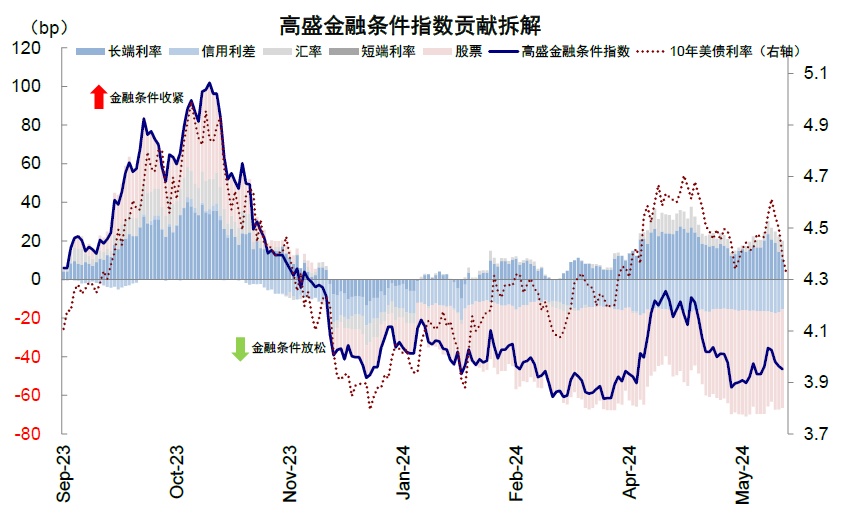

对比来看,其实美联储面临类似、甚至更为显性的问题。由于美国各部门融资成本与投资回报率“基本打平”,导致金融条件略微宽松就刺激需求重新修复,类似于去年四季度市场博弈美联储降息导致美债利率快速回落带动地产、库存和投资的边际改善。再加上市场太容易抢跑,更是使得这种情形容易反复上演,不断反复与折返。因此,美联储仍能降息,但这一抢跑和折返可能会导致降息被推后或幅度被减少,而且资产预期提前计入。

换言之,我们需要适度逆向思考,降息开启需要金融条件先收紧以压制需求,即美债利率抬升,美股和大宗商品下跌,如果不收紧或难以开启。降息次数少和降息频率低,意味着降息交易被大量前置,降息兑现时可能是降息交易结束时。

图表:去年四季度市场博弈美联储降息,金融条件宽松带动需求边际修复

资料来源:Bloomberg,中金公司研究部

图表:降息开启需要金融条件先收紧以压制需求,即美债利率抬升,美股和大宗商品下跌

资料来源:Bloomberg,中金公司研究部