美国小盘股的整体价格可以说已经跌至近年来的最低点附近,但由于未来5年将有超过5000亿美元的巨额债务,美联储需要发出一个重要的风险偏好信号,即关于降息的确切预期,才能吸引投资者们将资金不断投入小盘股。近期降息预期不断降温,市场期待已久的小盘股反弹未能出现,并且华尔街对冲基金们所持有的空头头寸达到历史最高级别水平之一。

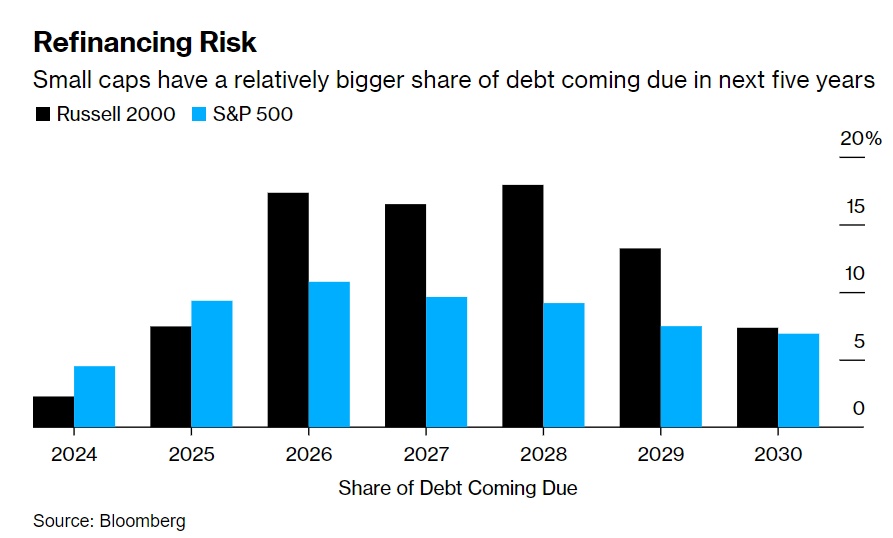

机构汇编的数据显示,美股小盘股基准指数——罗素2000指数成分公司总共持有高达8320亿美元的债务,其中75%(即6200亿美元)需要在2029年之前进行再融资。相比之下,美股基准指数——标普500指数(S&P 500 Index)成分公司中届时的总计到期债务只有不到50%。

再融资风险——小盘股成分公司在未来五年到期的债务规模中所占比例相对较大

来自道富环球市场(State Street Global Markets)高级多资产策略师Marija Veitmane表示:“尽管估值颇具吸引力,但我们还不会选择买进。”“我们不喜欢小盘股,因为它们对经济放缓程度要敏感得多,并且融资成本要高得多,利润率可能将会受到更大规模挤压。”

特别是,较小规模的公司往往有相当数量规模的浮动利率债务,通常以贷款的形式,因为它们的规模往往不够大,无法在债券市场上借到钱。这意味着,它们的利息支出通常在美联储加息后不久就会重新调整,而持有固定利率债券债务的大型企业可能需要等待更长时间,美联储加息政策才会对其借贷成本产生重大影响。

此外,小型企业的股价表现通常与整体经济的表现息息相关。因此,随着经济状况的不断变化和不确定性成为当前市场的主题,华尔街的投资专业人士对堪称“买入风险最高”的小盘股票普遍持怀疑态度——即使估值看起来非常低。

有数据显示,罗素2000指数相对于标普500指数的市销率指标接近2003年以来的最低水平,其中不包括2020年全球新冠疫情期间的触底走势。但市场参与者们仍表示,该指数的定价目前来看是完美的,需要经济增长强劲回升才能引发小盘股大反弹。

“规模更大、基本面质量更高的大型公司股价更贵是有原因的,”Zurich Insurance首席市场策略师Guy Miller表示,“它们往往没有任何融资方面的问题,对利率政策的依赖程度也相对较小。”

小盘股落后的表现

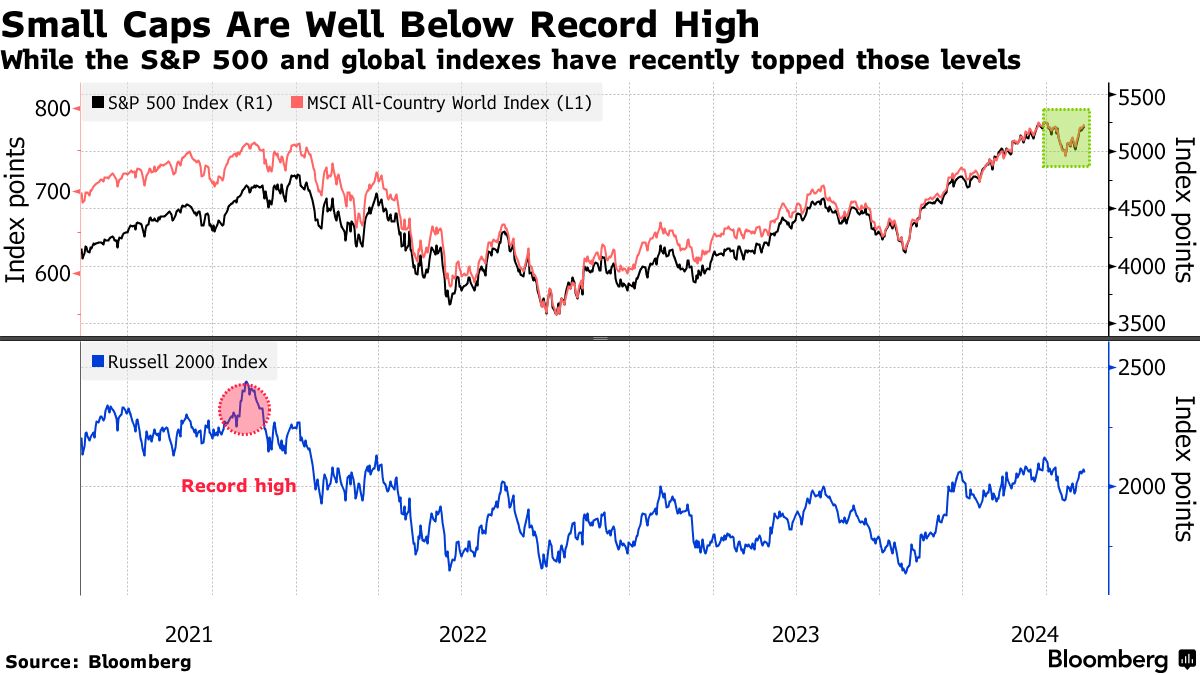

今年以来,作为美股小盘基准的罗素2000指数仅上涨1.6%,主要因为利率市场对美联储降息的预期近期急剧降温,降息预期从1月份的六次降息总计150个基点的预期,大幅降温至降息仅一次的25个基点预期。

但是,今年以来聚焦于大盘股的标普500指数则上涨9.5%,4月期间还经历了因降息预期降温导致的大回调。但长期一段时间以来,小盘股的表现一直落后于大盘股,自2023年初以来,标普500指数的涨幅表现是罗素2000指数表现的两倍多。

事实上,根据机构汇编的数据,小盘股指数已经有两年半时间没有出现突破前阶段高点的表现了——这是自全球金融危机以来持续时间最长的一次。另一方面,标普500指数在2024年创造和刷新了22次历史新高纪录。

小盘股目前面临的最主要挑战问题是利率和经济的走向,因为美国通胀仍比年初预期的更为持久,并且韧性十足的劳动力市场使得通胀难以降至美联储2%目标。

美股仓位数据显示,投资者们对4月底开始的股市反弹普遍缺乏信心。投资者纷纷涌回所谓的“七大科技巨头”(Magnificent Seven)为主导的低风险大盘股,以及以电力股为主的公用事业股,它们被认为在经济不确定时期更安全,这推动彭博七大科技巨头总回报指数(Bloomberg Magnificent 7 Total Return Index)在过去三周上涨约9%。相比之下,Ned Davis Research数据显示,对冲基金持有的罗素2000指数期货净空头头寸达到了有数据记录以来的最高水平之一。

利润数据对小盘股也没有帮助。机构统计数据显示,罗素2000指数成分股在第一季度的总营收可能仅增长0.3%,而标普500指数的同期总营收增幅为4%。策略师Michael Casper以及Gina Martin Adams表示,2024年剩下的时间可能会出现“跌宕起伏的经济复苏,而这一潜在趋势可能将使得罗素2000指数也随之波动”。

华尔街大行美国银行(Bank of America Corp.)的一项分析数据显示,即使基准利率保持在当前水平,考虑到近一半的债务是短期债务或浮动利率债务,金融行业以外的小盘股未来五年的营业利润也可能急剧减少大约32%。

小盘股亏损情况似乎越来越严峻

此外,小盘股的成分公司似乎越来越亏钱,据机构汇编的数据,罗素2000指数中目前大约有42%的成分公司每股收益(EPS)这一指标为负,而上世纪90年代中期这一比例甚至还不到20%。

来自Premier Miton US Opportunities的基金经理Hugh Grieves表示:“罗素2000指数成分公司的基本面质量明显不如20年前。”“现在确实有更多的公司能够上市,但它们从未盈利,而且可能永远也不会盈利。”

但Hugh Grieves也是警告不要放弃所有小盘股的市场预测人士之一。另一位是来自瑞银全球财富管理(UBS Global Wealth Management)的美国股票主管David Lefkowitz,这位股票主管认为,到今年年底,美联储基准利率将不断下降,这将支持小盘股走势,而商业活动的预期回升有望转化为更强劲的盈利指标。

“我们并不是说小盘股不好,”Lefkowitz表示,他在去年12月转为增持该股。“只是相对而言,大型公司确实做得更好。”

来自美国银行的策略师Jill Carey Hall告诉客户,股票市场投资者们“有选择性”是有道理的,这是因为能源、材料和工业板块对经济放缓的敏感程度非常有限,再融资风险相对较低,这些板块颇具吸引力。但事实证明,一部分投资者很难接受这一点。

她表示:“我们的感觉是,他们正在等待对通胀放缓的信心逐渐增强,而届时美联储将能够开始降息。”

对于Premier Miton的基金经理Grieves来说,这有可能不是小盘股本身存在的问题,而是市场没有理由回避一直以来都是股票市场大赢家的科技巨头们。他表示:“人们总是会想到Magnificent Seven。”“一旦它们不再跑赢大盘,你就会看到基金经理们开始对小盘股更加感兴趣。”