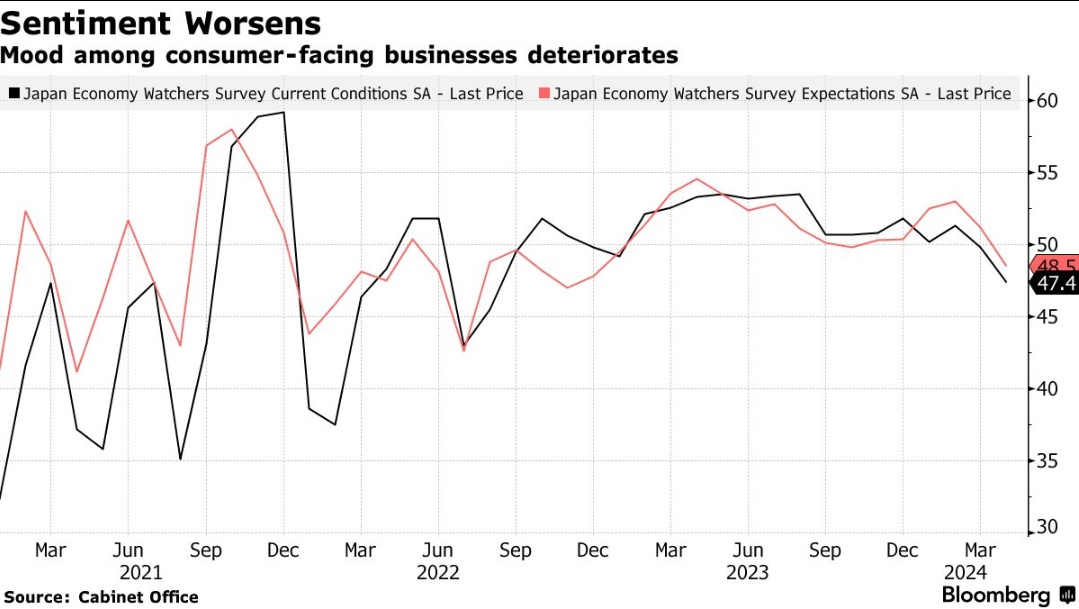

智通财经APP获悉,日本商业信心在4月份遭遇重挫,降至20个月以来的最低点,主要原因是市场对日元贬值带来的进口成本上升和消费者压力的担忧加剧。根据日本内阁府经济观察者的最新调查,涉及零售、交通等多个领域的商业情绪指数在上个月下降了2.4点,至47.4点,这是自2022年8月以来的最低记录。

据了解,情绪指数低于50的读数表明,悲观情绪超过了乐观情绪,这一结果与分析师预期的50.3点的微弱乐观情绪相去甚远。同时,衡量未来预期的指标也出现了下滑,下降了2.7点至48.5,创下2022年12月以来的新低。

日元的贬值对日本经济产生了多重影响。一方面,它增加了进口原材料的成本,加剧了对通货膨胀和消费者购买力下降的担忧。另一方面,日元的走软也提升了入境旅游的需求,并增强了日本制造商在国际市场上的竞争力。

日本央行释放“救日元”信号

在日本央行于3月份宣布自17年来首次加息之后,该央行正在密切监测日元贬值对物价和消费的影响,并考虑其未来的政策方向。

日本央行预计,由于今年工人将迎来三十年来最大的工资增长,消费活动将得到提振。然而,日元的持续疲软可能会通过增加进口成本而引发成本推动型通胀,这可能会破坏消费回升的预期。

日元兑美元汇率在上周一度突破160的心理关口后,周五回升至155.67左右,这是自1990年以来的首次。为了支撑日元,日本央行的经常账户数据显示,日本政府上周在市场上投入了约9.4万亿日元(约合605亿美元)。

值得一提的是,日本央行行长植田和男周三表示,如果日元下跌对物价造成重大影响,日本央行可能采取货币政策行动,这是迄今为止最强烈的暗示,暗示日元下跌可能引发再次加息。

此外,日本央行前官员、日本知名通胀专家Tsutomu Watanabe在周四接受采访时也表示,日本央行必须避免通过加息来对抗日元疲弱,因借贷成本上升将打击消费和服务通胀。

Watanabe称,但从实际数据来看,服务业通胀在去年秋季见顶后一直在走弱,暗示消费不振令企业不愿上调价格。Watanabe表示,虽然近期日元下跌可能开始推高商品价格,但日本央行应避免加息,直到服务业通胀也加速。

市场似乎并不买账

尽管日本当局本周频频发出“干预”信号,但市场似乎不太买账:华尔街分析师与对冲基金仍在押注美元兑日元汇率将重回160关口。

其中,SBI流动性市场市场研究部门负责人Marito Ueda表示:“在2022年的干预之后,日元平稳走强,但这一次可能会更加困难。当时有人猜测美国加息即将结束,货币政策前景也不像现在这样不明朗。”他还补充道,日元兑美元有可能再次跌破160日元。

RBC Capital Markets驻新加坡的亚洲外汇策略主管Alvin Tan也认为,由于利率差距,日元可能会跌至160,如果美国利率不下降,“干预的影响将很快消散”。Tan也指出,美元兑日元将重新测试160的水平。

同样地,由于美国银行预计美联储将在12月降息,其预测日元今年将再次触及160水平。美国银行证券日本公司的日本货币和利率策略主管Shusuke Yamada表示,“考虑到在9月份之前可能不会有任何降息的迹象,日元贬值的压力将持续一个多季度。”

与此同时,对冲基金大举入场,正重新对日元发起进攻。据期权交易商称,在日本当局疑似出手干预,并支撑日元从34年低点反弹的数日后,杠杆基金又开始押注美元兑日元汇率将在未来几周内回归160点。短期基金本周开始买入一至三个月期的美元兑日元反向敲出看涨期权合约(RKO),若美元兑日元汇率上涨,这些合约将会增值。

野村国际驻伦敦全球外汇期权交易主管Ruchir Sharma称:“对RKO的偏好清楚地表明,市场对干预持谨慎态度,并因此认为美元兑日元汇率走高充其量仅是磨合。面对这一汇率缓慢走高,日本当局也依然可能不太热衷干预。市场押注美元兑日元汇率目前陷入区间震荡,区间上限将是日本当局所设的160。美元兑日元看涨RKO最能体现这点,市场已开始有目的地参与这些交易。”