本文来自中金公司的研报《石药集团(01093):成长为一线创新药企业》,作者为中金公司分析员朱言音,邹朋。

智通财经APP获悉,中金公司发表研报称,石药集团(01093)是中国药企中从原料药转型创新药非常成功的典范。公司凭借强大的生产和销售能力,高效的研发体系,跻身国内一流的研发型制药企业。重申"推荐"评级,上调目标价7.3%至23.6元。

行业:医保和药审政策向创新药和高端制剂倾斜

从2016年开始,中国医疗行业政策频出,落实力度也比以往大有增强。各监管部门从用药结构升级、招标频率和医保覆盖、行业准则的规范化三方面着手,对有研发实力和产品组合优秀的龙头制药企业提供了极大的鼓励。

用药结构升级:在医保基金余额不足、医保控费成为常态的大环境下,调整存量用药结构成为提高医保资金效率的最主要手段。用药结构升级将会带来现有企业竞争格局的变化,利好创新药企和高质量仿制药企。

招标和医保:随着最近一轮药品招标接近尾声,部分省份发布的招标文件中提出力图缩短招标周期、提高招标频次。此外,挂网、药品交易中心、二次议价等等方式已经带来了招标频次实际意义上的提高。国家医保目录谈判的模式为创新药和高价药的上市放量做好了铺垫,而更大的意义可能在于此项措施极大促进了对此类高价药的国产仿制。

行业标准提高:两票制,营改增,仿制药一致性评价,医药代表登记备案管理等政策,将行业规范和行业标准进一步提升,清除不规范的小厂商的同时也带来龙头市场份额的提升。

优先审评通道措施大大缩短药品的审批时间,石药的白蛋白紫杉醇从国家药审中心承办到获批仅花费了14个月。

公司:业务进入腾飞第二阶段

石药集团是中国药企中从原料药转型创新药非常成功的典范。我们可以把公司的发展历程分为三个阶段:

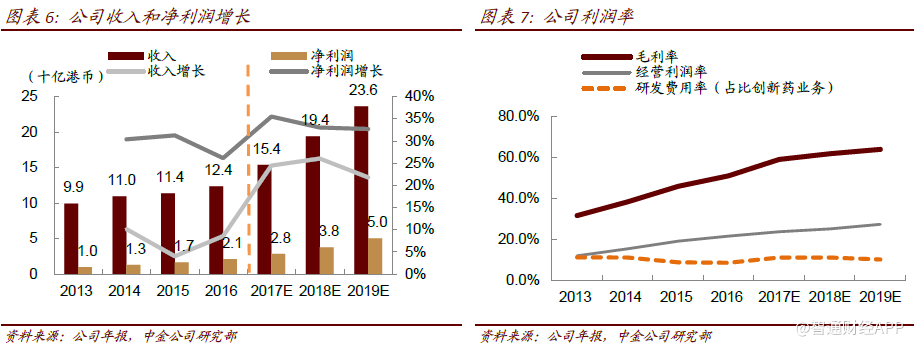

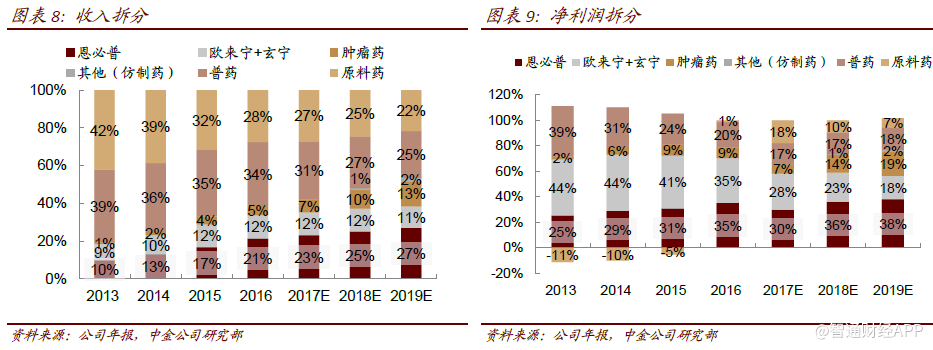

第一个阶段为2012-16年,石药集团经历了业务的重组(纳入创新药业务,出售原料药业务)和体制的转变(管理层MBO, 公司实现从国有转变为民营),成功从原料药企业转型为制剂企业。公司在2013-16年实现了8%和29%的收入和利润的复合增长。

第二个阶段从2017年开始,石药集团将进入专科药和创新药高速增长的第二阶段,主要由恩必普、肿瘤药和首仿药驱动,预计公司在这个阶段(2016-2019e)将实现收入和利润24%和34%的高增长。

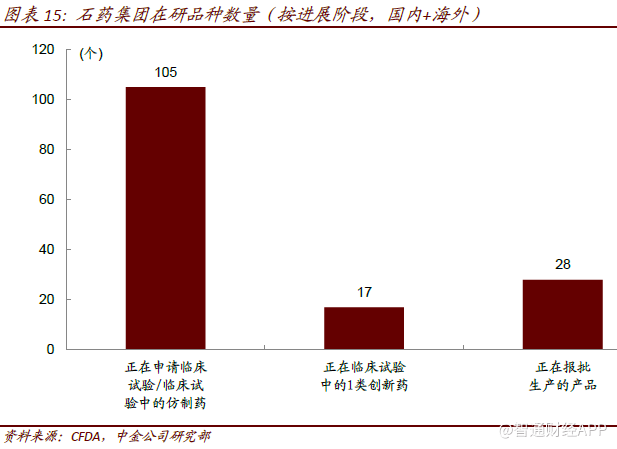

未来,随着研发继续大力投入(每年投入占比创新药业务8-10%),我们期待2023年以后,全新靶点的创新药将成为公司增长的主引擎。

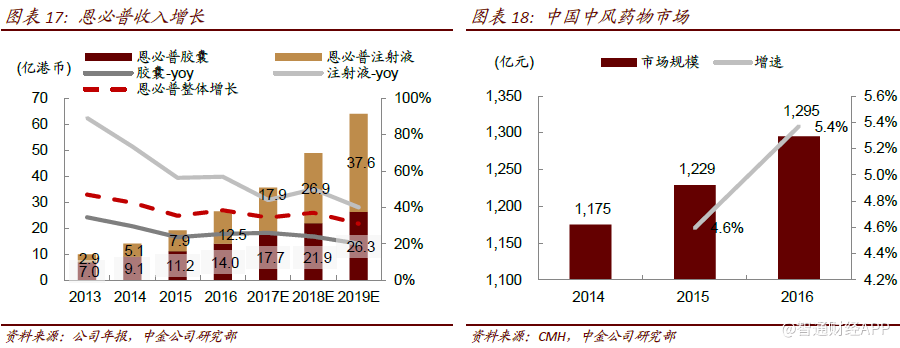

1.恩必普增长强劲,保证中短期业绩高增长

恩必普(丁苯酞),是用于治疗轻、中度急性缺血性脑卒中的国家1类新药。有软胶囊和注射剂两个剂型,分别于2005年和2010年上市,并分别于2009年和2017年进入国家医保乙类目录。

在2013-16年期间,恩必普达到了39%的复合高增长(其中软胶囊复合增长26%,注射剂62%)。受注射剂纳入新版医保目录、销售渠道下沉、快速增长的国内中风药物市场、以及辅助用药和中药注射剂监控,我们预计恩必普2016-19年仍可继续保持34%的收入复合增长。

预计恩必普整体销售规模在2019年将达到64亿港币,其中,软胶囊和注射剂分别为26亿和38亿港币,分别对应2016-19年复合增长23%和45%。

中风用药中,中成药大部分以中药注射剂为主,比如血栓通和血塞通。生物药中主要由神经节苷脂、小牛血去蛋白、脑蛋白水解物和鼠神经生长因子占据主体。化药主要是氯吡格雷、奥拉西坦和依达拉奉为最大的三个药。近两年受辅助用药监控目录的实施,以及中药注射剂的使用限制,这两类药在2016和2017年均有不同程度下滑,为治疗药物腾挪除了发展空间。

根据最新2014版中国急性缺血性脑卒中诊治指南中,“丁苯酞治疗急性缺血性脑卒中90天疗效随机、双盲临床研究”显示,使用丁苯酞90天序贯治疗(14天恩必普注射液+76天恩必普胶囊)要优于其他两个对照组(恩必普注射液+阿司匹林;奥扎格雷注射液+阿司匹林)。

如果按照90天推荐疗法,恩必普的费用在12690元,由于已经纳入医保,病人仅需承担3800元费用。考虑到病人的依从性和实际情况,预计病人在恩必普上的花费可能会在8000-10000元。那么,60亿元恩必普销售额将对应75万个脑梗病人。凭借公司强大的销售能力、恩必普的实际疗效和庞大的脑卒中人群,这个销售目标是短期可达的。

为应对专利到期(201年化合物专利到期,2022年注射剂专利到期,2023年胶囊专利到期),石药也积极开拓其他适应症、新的结构和海外市场,100亿销售峰值可期。需要注意的是,肌萎缩侧索硬化属于罕见病,国内和海外申报可以走加速审评通道。

2.肿瘤药板块成为新的增长点

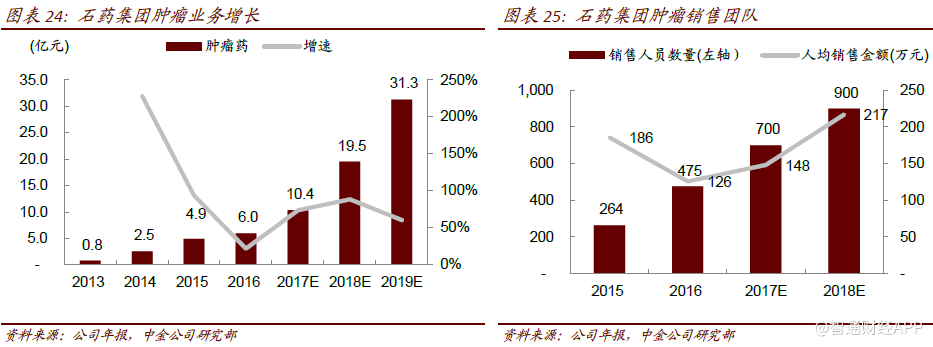

石药集团自2012年开始进入肿瘤领域,目前有5款产品已上市,其中有三款高端制剂(多美素、津优力和白蛋白紫杉醇)具有过10亿的重磅潜质。2016年,公司肿瘤板块贡献收入6亿港币,2013-16年的复合增速达到98%。未来,随着新产品上市和新版医保目录支持,我们预计该板块2016-19年复合增速仍可达74%,2019年收入规模达到31亿港币。

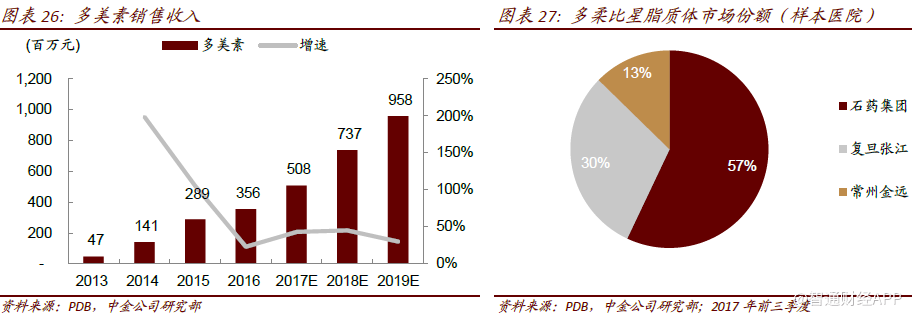

多美素(盐酸多柔比星脂质体)

盐酸多柔比星脂质体,又称阿霉素脂质体,是最常用的蒽环类抗肿瘤抗生素药物之一。作为一线全身化疗用药,主要用于淋巴瘤、多发性骨髓瘤、乳腺癌、卵巢癌、软组织肉瘤等。

多美素是石药第一款自主研发的肿瘤药,2012年在国内上市。石药是国内第二家上市多柔比星脂质体的企业,复旦张江的里葆多于2009 年上市。但公司凭借强大的销售能力和高质控产品,仅用了4年时间就赶超了复旦张江。相比原研和其他产品,公司的多美素具有热原低、粒径更均衡、残留溶剂少且有效期更长等优点。

2017年前三季度,多美素占整体多柔比星脂质体57%的市场份额,而复旦张江和常州金远分别为30%和13%。石药多美素在过去三年(2013-16)复合增速为96%,2016年达到3.6亿港币的收入规模。未来随着对蒽环类普通制剂的逐步替代,预计多美素2016-19年有望达到复合增长39%, 在2019年达到9.6亿港币的销售规模。

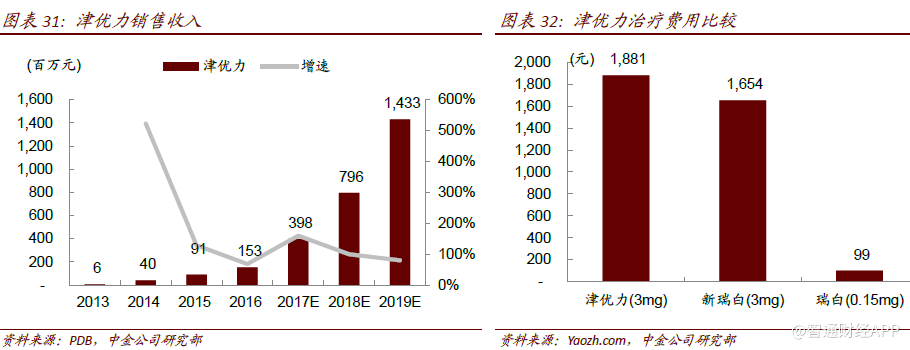

津优力(聚乙二醇化重组人粒细胞刺激因子)

聚乙二醇化重组人粒细胞刺激因子(PEG-rhG-CSF),是重组人粒细胞刺激因子(rhG-CSF)的长效制剂,用于防治非髓性肿瘤患者在接受放、化疗后引起的白细胞减少症,因此又称为“升白药”。

石药的津优力是国内首个上市的长效升白药,于2012年上市。齐鲁的新瑞白为第二家于2015年上市,但凭借其市场份额第一的短效制剂(瑞白),新瑞白在上市后迅速扩大市场份额。

2017年前三季度,齐鲁在长效制剂的市场份额略超石药。此外,恒瑞的19K(硫培非格司亭)目前正在CFDA申报生产。石药的津优力在过去三年(2013-16)复合增速达到188%,2016年实现1.5 亿港币收入。根据PDB,如果按销售金额,2017年前三季度短效制剂占了63%的份额,如果按销售量,短效制剂占比80%。

相比美国市场长效和短效8:2的比例,长效升白药在国内的潜力仍然巨大。未来随着长效对短效普通制剂的逐步替代,和新版医保目录的支持,预计津优力2016-19 年有望达到复合增长111%,在2019年达到14亿港币的销售规模。

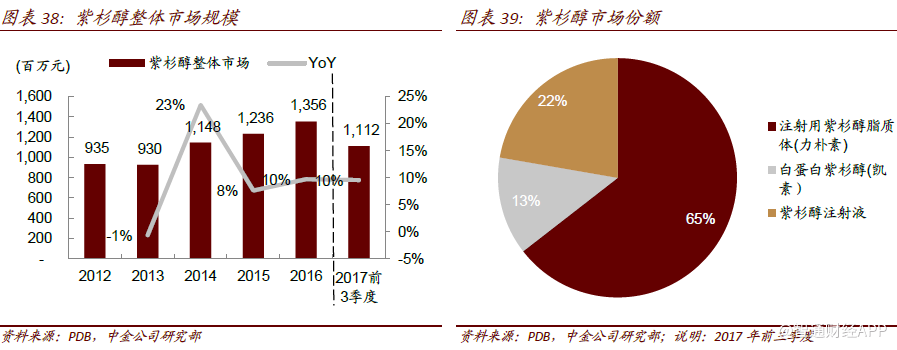

注射用紫杉醇(白蛋白结合型)

紫杉醇是最常用的化疗药物之一,被广泛应用于卵巢癌、乳腺癌、肺癌等。紫衫醇类药物主要有三种:普通紫杉醇、紫杉醇脂质体和白蛋白紫杉醇。

石药的白蛋白紫杉醇于今年2月获得生产批件,成为国内首仿上市。预计恒瑞大概率也将在今年内获批白蛋白紫杉醇的生产批件,成为第二家上市的国内企业。预计2017年中国整体紫杉醇市场规模约为25亿元人民币,其中绿叶的力朴素占据65%的市场份额,Celgene的凯素为13%的市场份额,而普通紫杉醇的市场份额为22%。

考虑到价格差异,按销售量的占比,紫杉醇脂质体、白蛋白紫杉醇和普通紫杉醇的市场份额为38%:1%:61%。凭借出色的产品质量和强大的销售能力,预计石药的白蛋白紫杉醇可以快速替代普通紫杉醇,2018年和2019年有望实现销售收入分别为2亿元港币和4亿元港币。

3.成长为国际化制药企业

国际化道路对国内领先的药企来说已经成为一个必不可少的战略。中短期来看,国际化战略的首要目的仍是帮助企业迅速提升国内的地位。石药集团在“走出去”和“引进来”两条道路上都有布局:

公司在2016年向4家知名海外药企授权4款产品,未来里程碑收入总计接近4亿美元。从侧面体现出了海外药企对石药的研发和生产技术的认可。预计多柔比星脂质体将最快上市的产品,预计2019/20年可能在美国上市。

公司获取ANDA批文,更多是为了快速回国内上市。根据CFDA最新的政策,在“中国境内用同一生产线生产并在美国、欧盟药品审批机构同步申请上市且通过了其现场检查的药品注册申请”可获得优先审评资格,若获批上市,则视同通过一致性评价。

2017年5月9日,石药公告以970万美元收购德丰的全部股权。德丰成为石药在美国加州的一个生物制药研发中心。目前石药在美国有3 个研发中心:1)德州的中心主要进行抗体药物新靶点筛选和前期研究;2)新泽西州的中心主要进行抗体药物的细胞和工艺技术开发;3)加州研发中心(德丰平台)主要进行抗体定点偶联技术。

公司目前有10个大分子品种(包括最新收购的友芝友的两个双抗)在临床前期/1期。公司计划近期收购几个3期品种,用3年时间把管线构建完善,并在3-5年内获得一个大分子创新药的生产批件。

4.原料药业务锦上添花

2016年底开始,受环保核查影响,大量企业停产或限产,原料药行业出现不同程度的供货短缺进而带来价格大幅上涨。石药的维生素C 业务也因此受益,扭亏为盈。我计该业务2017年贡献利润可达5亿港币。

从2018年开始,随着部分新产能进入,最新国内VC价格(3月12日)相比去年底下降16%。但预计公司仍可有所盈利,因为去年底签的长单可以锁住部分价格。

咖啡因的涨价主要是由于天津中安在大爆炸事故后停产,随着石四药接过天津的咖啡因牌照,2019年开始投产,预计咖啡因价格有可能会下降到以前60元左右的水平,但仍能贡献稳定的利润。

目前公司正在筹划将咖啡因和VC保健品业务分拆A股创业板上市。这将更有利于这块业务的发展,同时也可让石药更加聚焦创新药业务。

盈利预测与估值

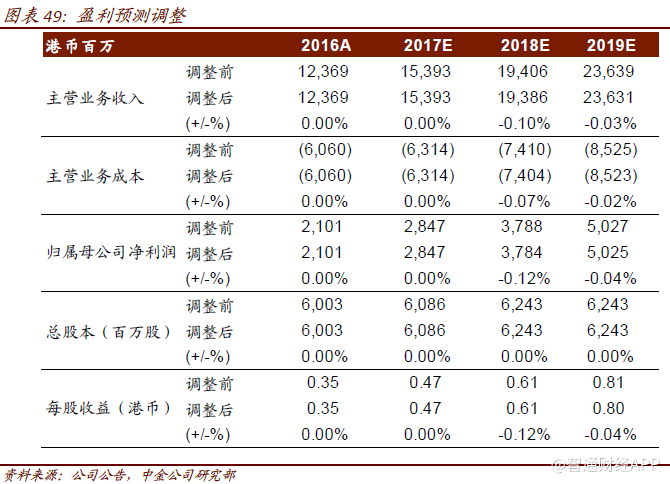

我们基本维持2017/18年EPS0.47/0.61港元不变,将2019年EPS从0.81港元略降至0.8港元。

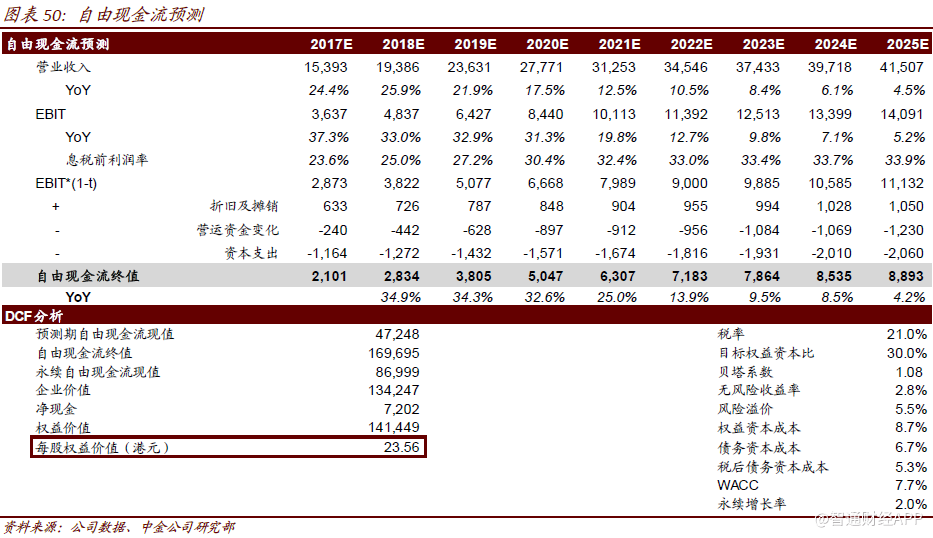

为反映公司的长期价值,我们使用DCF模型对公司进行估值。我们假设加权平均资本成本(WACC)为7.7%,永续增长率为2%,石药集团的合理估值预计为每股23.6港元。

上调石药集团的目标价7%至每股23.6 港元,对应当前股价有22%的上涨空间。目标价对应39倍2018年市盈率或1.2倍PEG(2016-19年EPS 复合增速32%)。当前港股医药板块2018年动态市盈率为30倍,石药集团未来业绩增速强劲且确定性高,作为港股医药龙头享有的估值溢价合理。

风险提示:1.新药研发和获批上市进展不及预期;2.存量产品二次议价带来降价的风险。(编辑:胡敏)