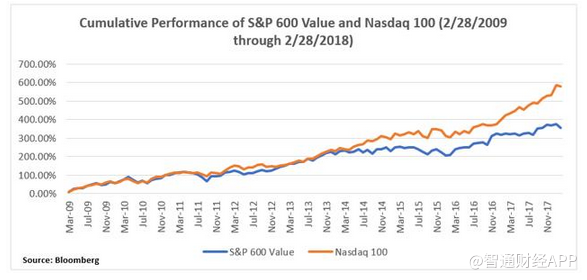

尽管目前美股牛市的“年龄”和市场估值都很高,但有分析师称其仍将继续。之前牛市七周年和八周年时,市场虽然有些警惕,但仍在当时估值很高的情况下看涨,认为美股会随着企业盈利增长而继续上行(图1)。

图1:标普500指数10年的强劲表现

在八周年牛市时,有分析师称:“盈利和股市关系密切,除了上世纪90年代末互联网泡沫的疯狂之外,很少有股票会与盈利状况脱节。如果获利前景不佳,要么是因为当前的经济周期最终让位于衰退,要么是提出的财政刺激/监管改革不符合目前的预期,那么股市可能会屈服于宏观背景,因为盈利将不再为股市上扬提供实质性的支持。”

尽管标普500指数过去一年(截至2018年3月9日)的回报率表现健康,为20.2%,但在股票或固定收益风险溢价方面没有太大变化。在2月初美股大跌之前,标普500指数在未来12个月(NTM)内的每股预估收益超18.3倍,略高于去年3月份牛市八周年时的18.3倍(目前约为17.8倍)。同样,彭博巴克莱高收益率指数显示,美国高收益率利差高于美国国债,与去年持平(约3.3%差价)。

在过去的一年里,企业基本面好转,收入同比增长7.7%。因此,美国股市和高收益固定收益资产分别实现了20.2%和5.2%的强劲同比回报,市场估值变化不大。市场的进一步发展将依赖于基本面,而不是估值的扩大,过去这一年证实了这一点。

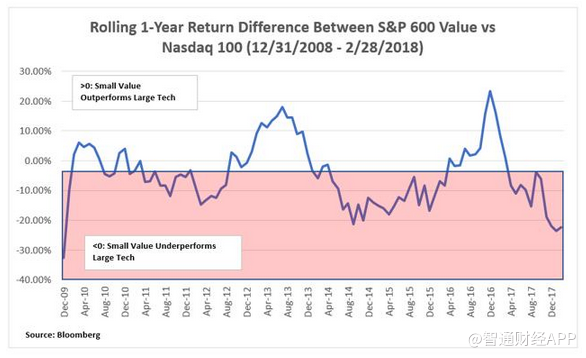

诚然,我们更看好小盘股和价值风险溢价(相对于增长、质量和势头),但短期市场情绪利好大盘股,尤其是科技股。偶尔小盘股和价值股会跑赢科技大盘股(从纳斯达克100指数的表现可以看出),但这对于青睐大盘股的投资者来说,牛市风格未变(图2)。

这是为什么呢?难道在美股普涨时,小盘股和价值股就不能跟涨吗?但这一次并不一定是这样。这个周期的特点是,美国企业的增长和盈利不均,仅科技和医疗保健等少数几个行业业绩改善。

估值至关重要,但必须先考虑盈利能力

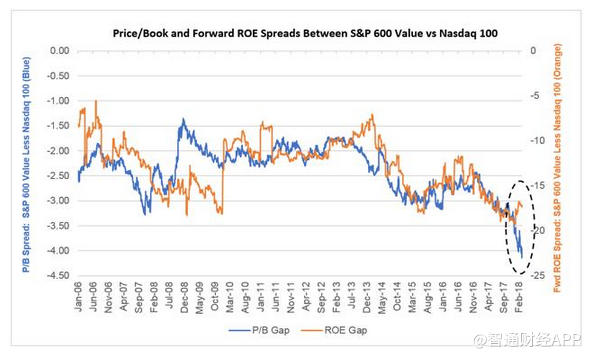

图3显示了标普600指数(小盘股指数)与纳斯达克100指数(成长股指数,已成为散户和机构投资者的热门投资标的)在市净率和净资产收益率(未来12个月)方面的差距。

小盘价值股相较大盘股存在结构性折价,但这是随时间变化的。从净资产收益率来看,小盘价值股的结构性利润较低,而资本效率较优,但这也是随时间变化的。在某些时期,这些“差距”较小,而其他时间则更大,但这些结构性折价肯定了合理的资本市场定价,以及为什么是小盘股和价值股被视为“高风险”股票,而不是大盘股和成长股。

不过,大盘成长股是否被高估,而小盘价值股被低估了?显然,两者之间的估值差距扩大,很大程度上可以解释为两者之间的盈利差距扩大。特朗普经济学似乎更利好跨国大型科技公司,而不是更以美国国内为导向的、周期性的小型公司(美元疲软,也普遍更利好前者)。然而,有人可能会认为,相对于2006年,估值和利润率的差距已经达到了顶点。

鉴于纳斯达克100指数的市净率达到了周期高点,估值差距已扩大到极端水平。

华尔街分析师预测了纳斯达克100只股票创纪录的盈利能力。小盘股和大盘股之间的盈利能力最近有所缩小,因为小盘股的盈利能力从原本极低的水平提高了。

图4显示了标普600指数与纳斯达克100指数在这轮牛市中的1年期回报率差距。大多数情况下,纳斯达克100指数跑赢标普600指数,因为科技大盘股的高利润率优于小盘股的低估值。就估值和盈利能力而言,相对表现的差距已经扩至阶段性顶点,科技大盘股更具优势。

2014年2月是个分水岭,代表牛市前期相对估值、利润率和业绩出现了极端水平,之后一段时间内出现了均值回归,小盘股和大盘股差距有所缩小。

值本轮牛市9周年之际,市场似乎再次出现类似的极端情绪,即倾向于大盘成长股而不是小盘价值股。投资者青睐前者,是基于在面临成本上升压力和监管审查的情况下,看好科技成长股利润率能持稳周期高位,而相对不看好小盘股盈利能力能提升。

考虑技术面,而不考虑基本面,那估值算不上一个判断投资时点的好工具。然而,一切可能已经达到了一个临界点:太多投资者蜂拥至船的一边时,就增加了翻船的风险。