本文来自广发证券的研报《保险行业2017年概况:发展稳中向好,回归保险本源转型持续》,作者为广发证券分析师陈福,鲍淼。

从当前角度看,寿险行业2018年保费增速或有所回落,行业步入实质性分化期,粗放式成长难以维系。

智通财经APP获悉,广发证券发表研报称,大型公司有深厚的销售渠道积淀,综合经营、管理水平更高,具备较强的竞争优势。当前板块估值水平较低,建议关注中国平安(02318)、中国太保(02601)、新华保险(01336)。

一、业务回归保险本源,资金运用稳健

1.寿险规模保费收缩,财险增长稳定

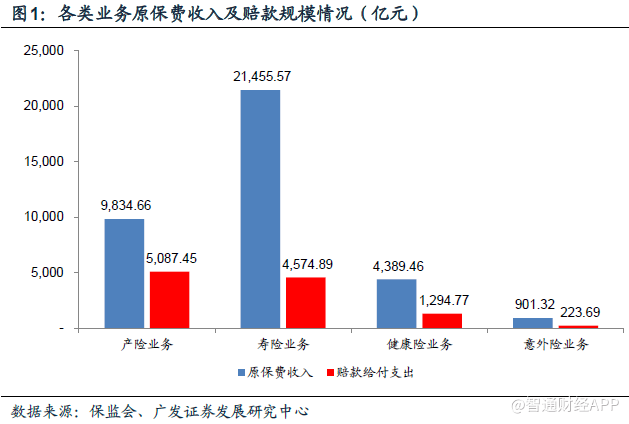

保险行业2017年数据公布,行业整体实现原保险保费收入36581.01亿元,同比增长18.16%。

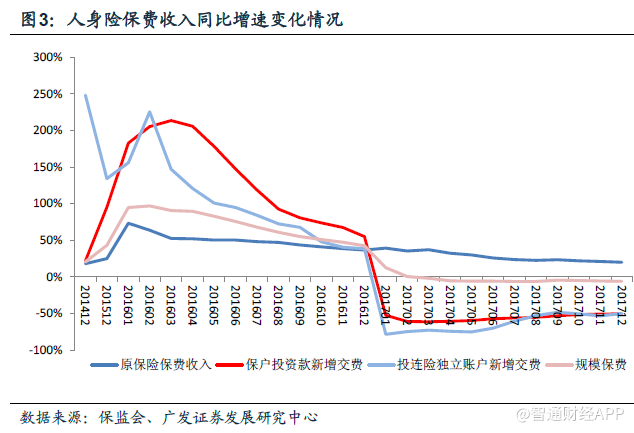

寿险公司规模保费同比下降6.06%,规模达32402.33亿元;其中,原保费收入约为26039.55亿元、同比增长20.04%、环比增长4.52%、占比为80.36%,保户投资款新增交费规模约为5892.36亿元、同比下降50.32%、环比增长6.44%、占比为18.19%,投连险独立账户新增交费规模约470.42亿元、同比下降49.90%、环比增长13.15%、占比为1.45%。

产险公司原保险保费收入10541.38亿元,同比增长13.76%;财产险业务同比增长12.72%。

赔款和给付支出11180.79亿元,同比增长6.35%。

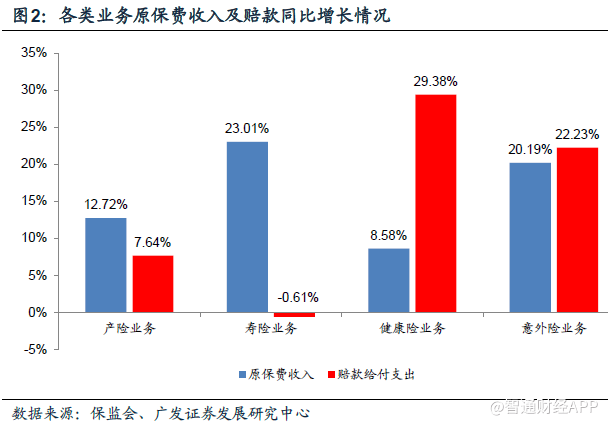

在业务同比增长方面,受中短存续期产品监管政策持续影响,寿险业务增速环比继续下降;健康险业务增速名义上有所放缓,但实际上保障型的健康险保持了高速增长(如果考虑和谐健康之前以销售理财型健康险产品为主,将其从2016和2017年健康险保费中剔除,则2017年健康险保费同比增速约为59.42%)。

产险业务增速环比略有下降、总体保持稳定,同时,由于中短期寿险产品规模逐步收缩,寿险给付支出情况有所改善,全年出现负增长。具体情况如下:

从寿险行业整体来看,原保费增速保持了相对稳定,但同比增速仍在2016年3月之后呈现出比较明显的下滑态势;对于万能险和投连险,在2016年增速出现了显著下降,在2017年进入中短存续期产品过渡期的第二年,此类保费收入增速继续出现阶梯式下滑。

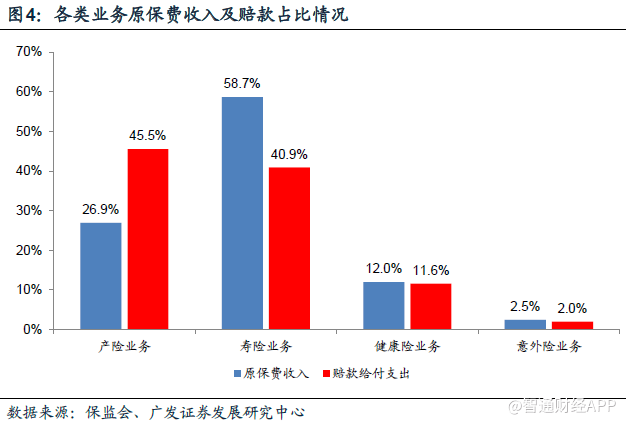

各类业务在整体保费和赔款的规模占比较为稳定。

2.资金运用结构总体稳定,投资收益率良好

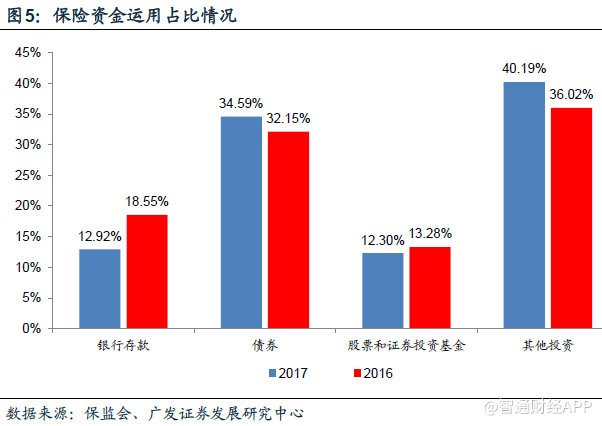

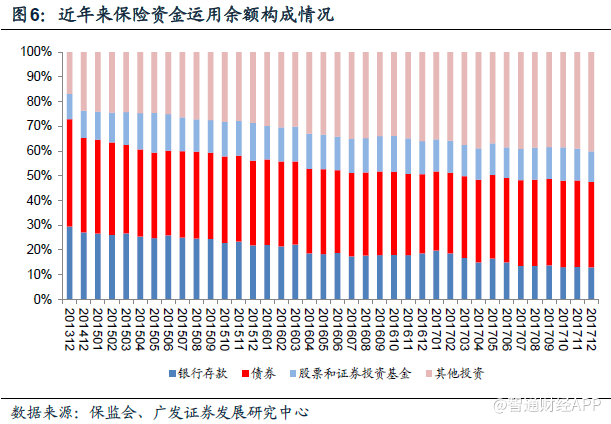

截至2017年末,资金运用余额为149206.21亿元,较年初增长11.42%;股票和证券投资基金占比较上年末下降0.98个百分点、环比略降;其他投资占比较上年末提升4.17个百分点。具体情况如下:

总体来看,近年来银行存款与债券的占比呈下降趋势;2017年末,这两类资产占比较上年末下降3.19个百分点。

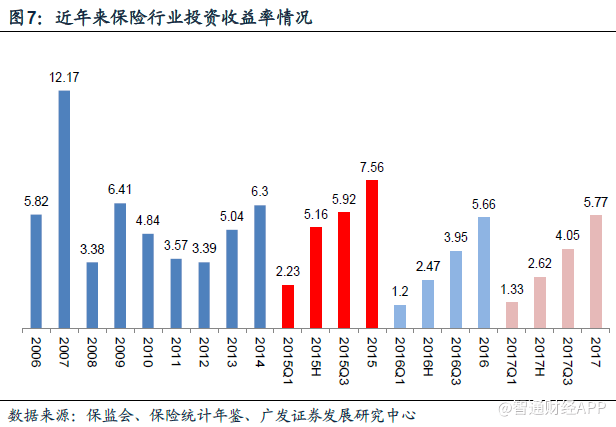

得益于年度权益投资的良好表现(股票收益1183.98亿元,同比增长355.46%),2017年保险行业实现了5.77%的投资收益率;总体来看,近年来由于投资政策的放宽、以及资产配置结构的调整,行业投资收益率保持在较为理想的水平。

行业总资产达167489.37亿元,较年初增长10.80%;行业净资产达18845.05亿元,较年初增长9.31%。

二、寿险公司分化调整,财险市场总体稳定

1.财产险市场格局稳定,龙头集中度略有提升

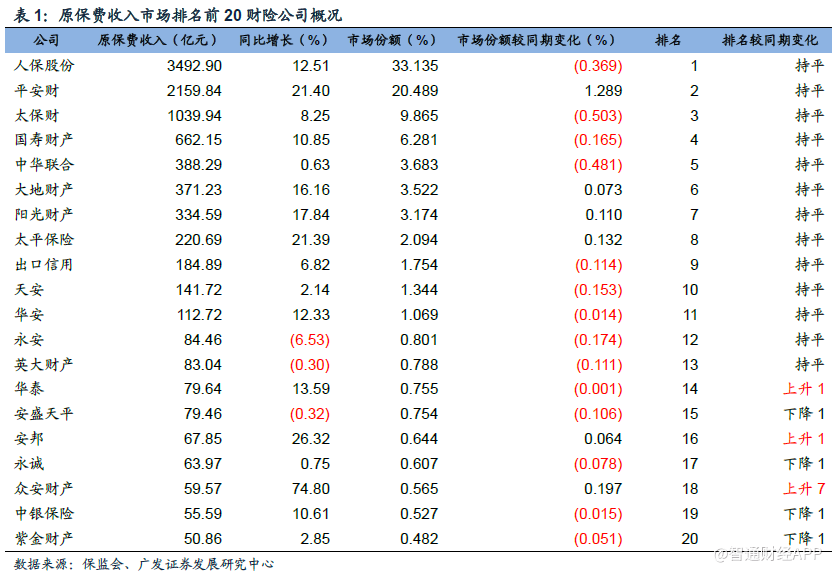

截至2017年末,财险市场共有85家公司,较同期增加4家。市场份额前三的人保财、平安财、太保财共占有63.490%的市场份额,较去年同期上升了0.418个百分点。

市场份额前十的公司占有85.342%的市场,较同期下降了0.181个百分点。排名靠前的公司位置比较稳定。

值得一提的是,作为互联网保险公司代表的众安保险(06060),排名上升7位、升至第18位。

2.人身险市场分化,保费结构持续调整

人身险市场持续受到中短存续期产品监管政策影响,保费规模增速仍有所下降、结构进一步调整。

国寿、平安寿、安邦寿、太保寿、泰康共占有52.234%的市场,较同期提升了3.960个百分点,市场集中度在从紧的监管政策下有明显回升;市场份额前十的公司占有71.313%的市场,较同期提升了1.853个百分点。

新华保险持续推行回归保障的转型策略、结构调整意图明确,保费增速受到较明显影响、市场排名有所下滑。部分中小型公司保费结构调整效果明显,原保费收入排名有较大提升,但整体规模与排名靠前公司有较大差距。

规模保费市场一方面受到政策影响整体上出现负增长,另一方面呈现更明显的分化特征;前期激进发展短期储蓄型保费的安邦人寿、和谐健康、前海人寿、恒大人寿、富德生命人寿等都出现了较大幅度的负增长,而同样曾经激进的华夏人寿则更加有效的实现了过渡和转型。

部分公司保费结构仍有待调整,如瑞泰人寿(27.73%)、弘康人寿(35.36%)、英大人寿(37.32%)等公司原保费收入占比依然较低。

投资建议

中长期来看,政策支持保险服务实体经济,保险产品和服务、包括资金在内的供给将更加丰富和完善,保险市场增长点将更加丰富;潜在健康、养老市场有广阔空间等待开发,将成为促进保费持续增长的重要动力;公司寿险业务价值转型的战略延续,未来因保险业务本身带来的价值成长将更加稳定。

从当前角度看,寿险行业2018年保费增速或有所回落,行业步入实质性分化期,粗放式成长难以维系。大型公司有深厚的销售渠道积淀,综合经营、管理水平更高,具备较强的竞争优势。当前板块估值水平较低,建议关注中国平安、中国太保、新华保险。

风险提示:寿险行业存在人力增员及保费增长不达预期,以及保费结构调整缓慢、价值提升幅度低于预期的风险。资本市场具有不确定性,投资收益的波动会给公司业绩造成影响。(编辑:胡敏)