本文来自微信公众号“张忆东策略世界”,作者张忆东。

港股牛市今年上半年总体处于震荡蓄势的牛市调整期,节奏上3月“乍暖还寒”2季度“夏日寒风”。

——2月初期的全球股市大调整,宣告低波动阶段结束,全球市场进入到中期预期分歧加大的高波动阶段。

——3月份进入港股业绩密集发布期,行情可能有“乍暖还寒”般回暖,因为中资企业业绩大概率会表现优异。

——3月底开始,港股市场预期可能重新出现变数。随着中国“两会”及美联储议息会议结束以及港股业绩季结束,警惕风险:

1)海外:美国阶段性通胀回升,美国加息节奏超预期,特朗普总统在中期选举年的各种政治经济折腾。

2)中国防控金融风险及改革可能导致短期震荡风险,包括,治理金融乱象、解决银子银行和地方隐性债务等等。

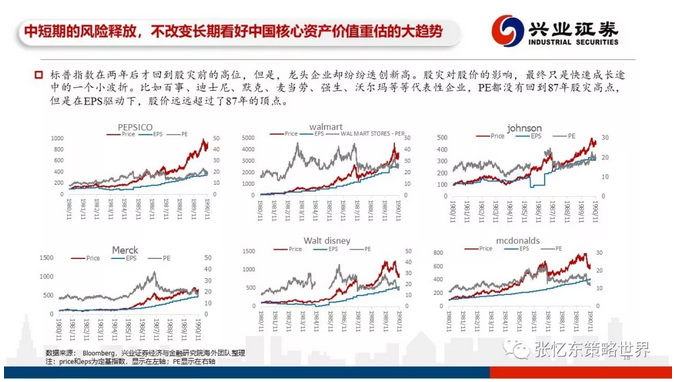

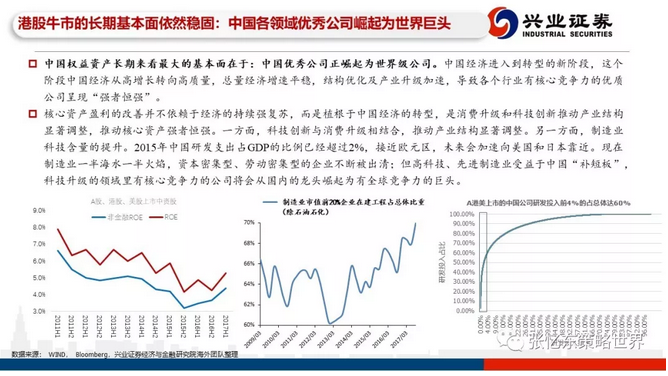

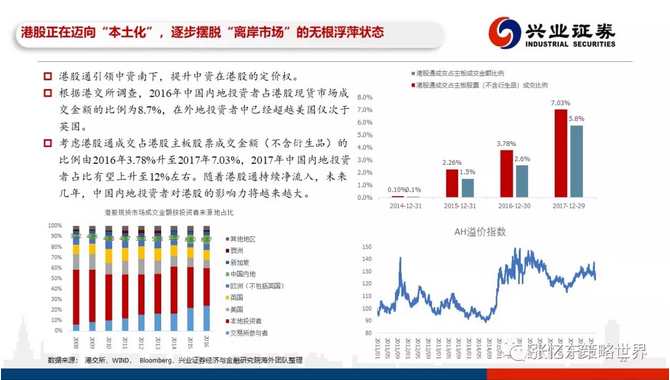

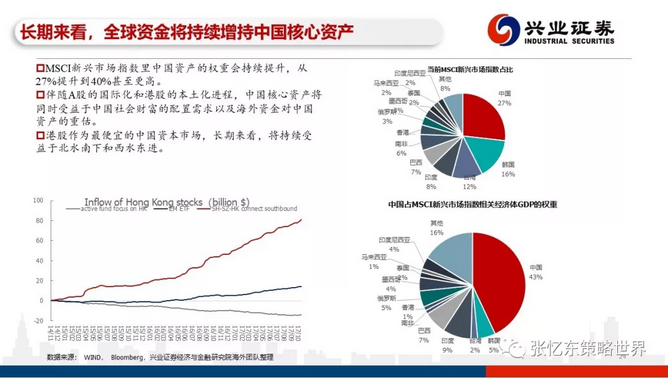

长期坚定看好港股牛市,长期基本面的逻辑依然坚固,调整、整固后的慢牛行情,反而走的更健康、更长远。

投资策略建议:长期坚定牛市、找最优质资产,中短期围绕“三性”、防守反击

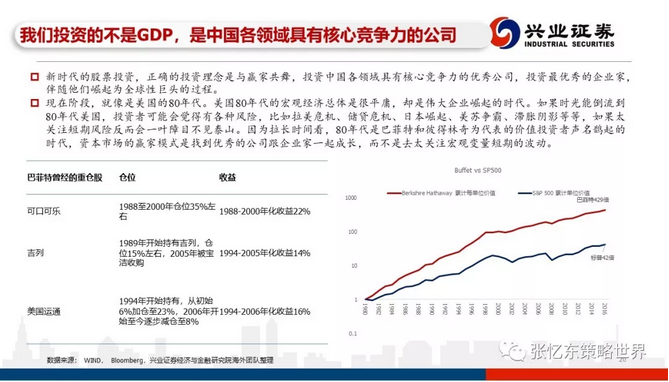

1)择时的反人性:中短期高波动是常态,但长期牛市逻辑稳固,今年上半年仓位不必太激进,多数时间保持中性仓位,少数时间进行逆向仓位调整,就是说,市场乐观时勇于降低仓位,市场过度悲观时敢于增持优质核心资产。

2)选股的重要性:侧重上市公司内生增长能力和健康的现金流,以低估值高分红收益率的优质价值股为基本配置,建议以“优质金融股龙头为盾牌,以优质成长股为长矛”,与赢家共舞。

3)策略的前瞻性:不能任凭市场情绪化波动进行追涨杀跌。有条件的投资者可以采取灵活的多空策略,包括利用期权等手段进行风险对冲,卖空高估值股票同时买入低估值股票的配对交易等等。

投资机会:

投资主线一:金融股龙头——长期看好;短期可逆向博弈。

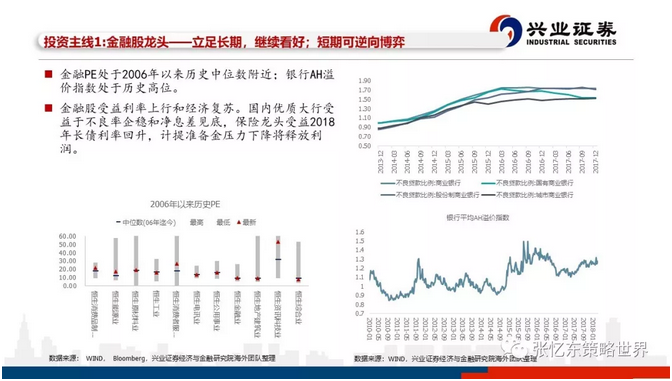

1. 金融PE处于2006年以来历史中位数附近;银行AH溢价指数处于历史高位;金融股受益利率上行和经济复苏。

2. 国内优质大行受益于不良率企稳和净息差见底,保险龙头受益2018年长债利率回升,计提准备金压力下降将释放利润。

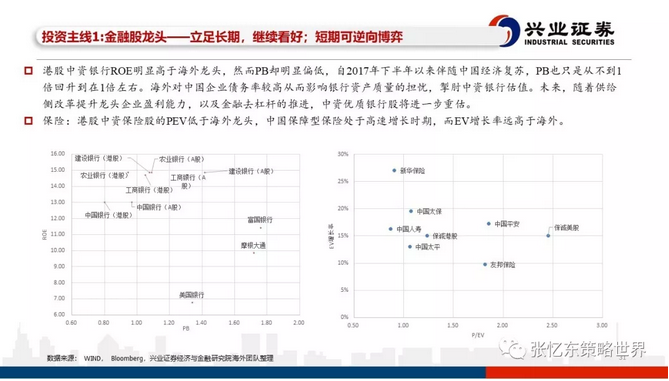

3. 港股中资银行ROE明显高于海外龙头,然而PB却明显偏低,自2017年下半年以来伴随中国经济复苏,PB也只是从不到1倍回升到在1倍左右。海外对中国企业债务率较高从而影响银行资产质量的担忧,掣肘中资银行估值。未来,随着供给侧改革提升龙头企业盈利能力,以及金融去杠杆的推进,中资优质银行股将进一步重估。

4. 保险:港股中资保险股的PEV低于海外龙头,中国保障型保险处于高速增长时期,而EV增长率远高于海外。

投资主线二:布局创新大周期,精选优质成长股并耐心地等待增持机会。持有中国最优秀的成长股龙头,逢低战略性布局医药科技、TMT等新兴行业。

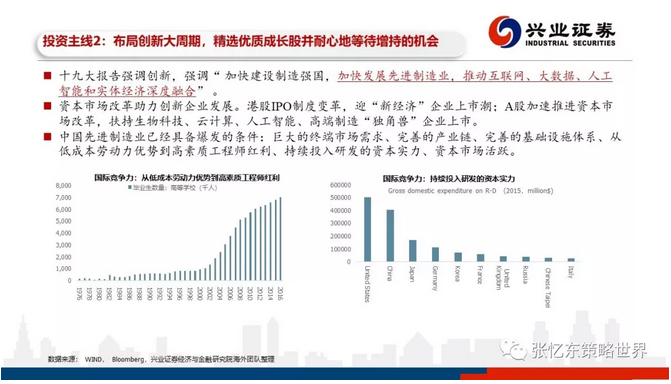

1. 十九大报告强调创新,强调“加快建设制造强国,加快发展先进制造业,推动互联网、大数据、人工智能和实体经济深度融合”

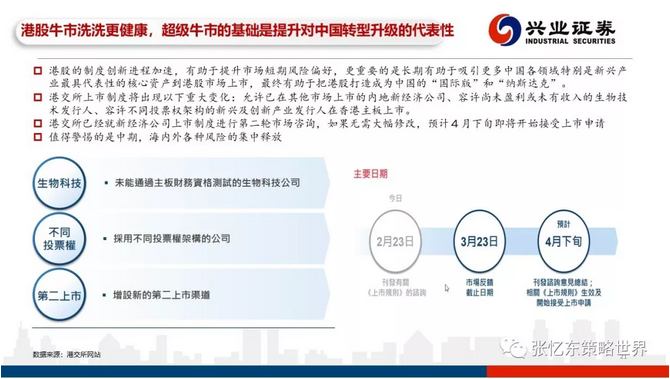

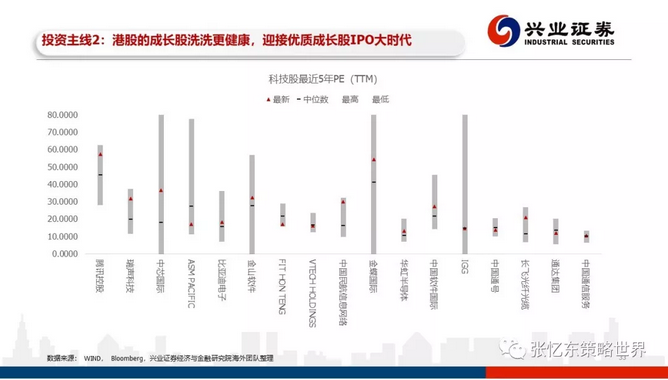

资本市场改革助力创新企业发展。港股IPO制度变革,迎“新经济”企业上市潮;A股加速推进资本市场改革,扶持生物科技、云计算、人工智能、高端制造“独角兽”企业上市。

中国先进制造业已经具备爆发的条件:巨大的终端市场需求、完善的产业链、完善的基础设施体系、从低成本劳动力优势到高素质工程师红利、持续投入研发的资本实力、资本市场活跃。

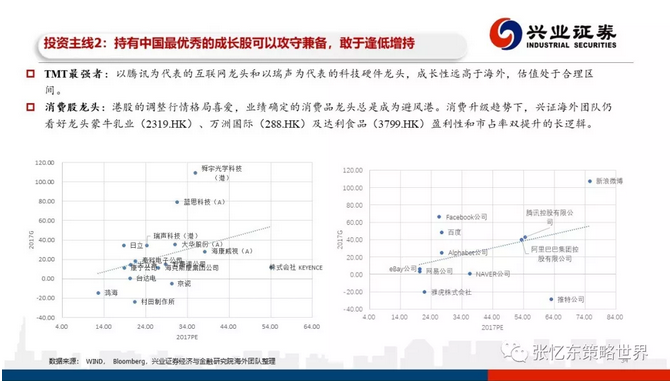

2. TMT最强者:以腾讯为代表的互联网龙头和以瑞声为代表的科技硬件龙头,成长性远高于海外,估值处于合理区间,

消费股龙头:港股的调整行情格局喜爱,业绩确定的消费品龙头总是成为避风港。消费升级驱使下,兴业海外团队仍看好龙头蒙牛乳业(02319)、万洲国际(00288)及达利食品(03799)盈利性及市占率双提升的长逻辑。

3. 利用调整期,精选并逢低耐心地战略性布局教育。

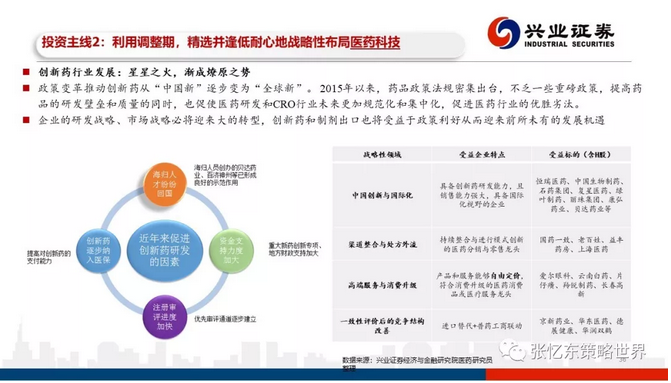

4. 创新药行业发展:星星之火,渐成燎原之势。政策变革推动创新药从“中国新”逐步变为“全球新”。2015年以来,药品政策法规密集出台,不乏一些重磅政策,提高药品的研发壁垒和质量的同时,也促使医药研发和CRO行业未来更加规范化和集中化,促进医药行业的优胜劣汰。

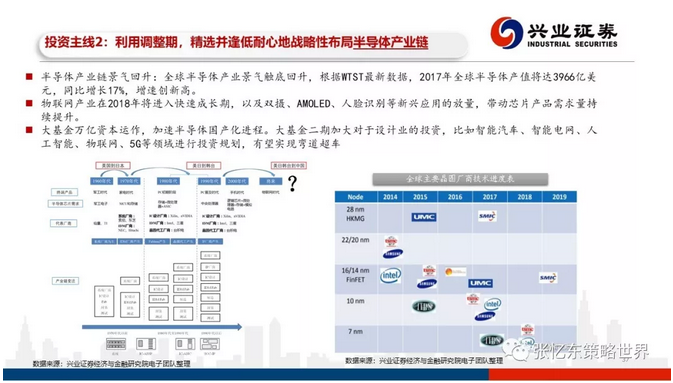

5. 半导体产业链景气回升:全球半导体产业景气触底回升,根据WTST最新数据,2017年全球半导体产值将达3966亿美元,同比增长17%,增速创新高。

物联网产业在2018年将进入快速成长期,以及双摄、AMOLED、人脸识别等新兴应用的放量,带动芯片产品需求量持续提升。另外大基金万亿资本运作,加速半导体国产化进程。

投资主线三:精选低估值高分红的地产股龙头,防守反击。

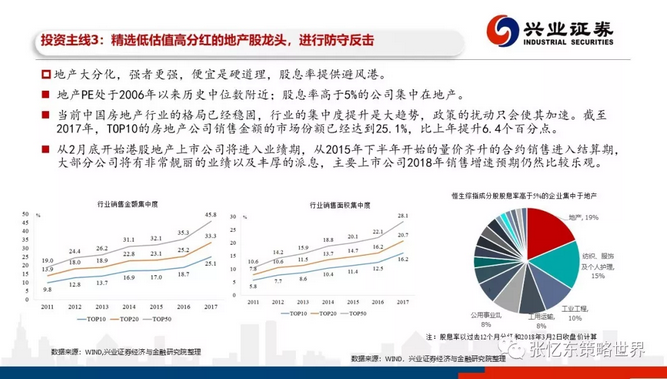

地产大分化,强者更强,便宜是硬道理,股息率提供避风港;地产PE处于2006年以来历史中位数附近;股息率高于5%的公司集中在地产。

当前中国房地产行业的格局已经稳固,行业的集中度提升是大趋势,政策的扰动只会使其加速。截至2017年,TOP10的房地产公司销售金额的市场份额已经达到25.1%,比上年提升6.4个百分点。

从2月底开始港股地产上市公司将进入业绩期,从2015年下半年开始的量价齐升的合约销售进入结算期,大部分公司将有非常靓丽的业绩及丰厚的派息,主要上市公司2018年销售增速预期仍然比较乐观。

投资主线四:周期股龙头,耐心等待成为其深度价值拯救者的机会

在供给侧改革高压及环保升级的背景下,周期行业龙头集中、剩者为王的逻辑持续强化,拥有低成本、低能耗、高品质、战略布局先进的产能将成为“传统领域的核心资产”。

周期整体风险偏好在下降,但部分龙头的估值和业绩匹配度仍然较好,不应过度悲观。短周期维度,要寻找行业景气底部回升或景气度仍在持续向上阶段的子版块,如电解铝、铜、玻璃、钴等。中期来看,坚守市场对某些行业景气度高位维持存较大质疑而估值收到明显压制的子版块,如煤炭、水泥等。长期看,拥有全球竞争力、具备全球化扩张条件的龙头公司有望走出内地“红海”,抢占海外市场份额,抵御中国单一市场风险,股指中枢有望稳步抬升,股价迎来戴维斯双击的机会,如信义玻璃、海螺水泥等。

风险提示:中美通胀、美国加息、“中国去杠杆”超预期,引发剧烈波动。

以下为兴业证券2018年春季策略报告:

(编辑:刘瑞)