事件

北京时间4月5日20:30,美国公布3月非农就业数据;近期黄金价格持续大幅上涨,不断刷新历史新高。

核心结论

美国就业依然强劲,美联储降息预期明显降温,但黄金仍上涨。通过详细复盘、以史为鉴、多维度对比:本轮黄金上涨最开始有基本面支撑,之后逐渐脱离基本面,最可能是交易性因素主导、也就是破新高后的动量效应和“逼空”效应;往后看,短期黄金应有回调风险,但年内整体依然偏多,可等回调后择机配置。

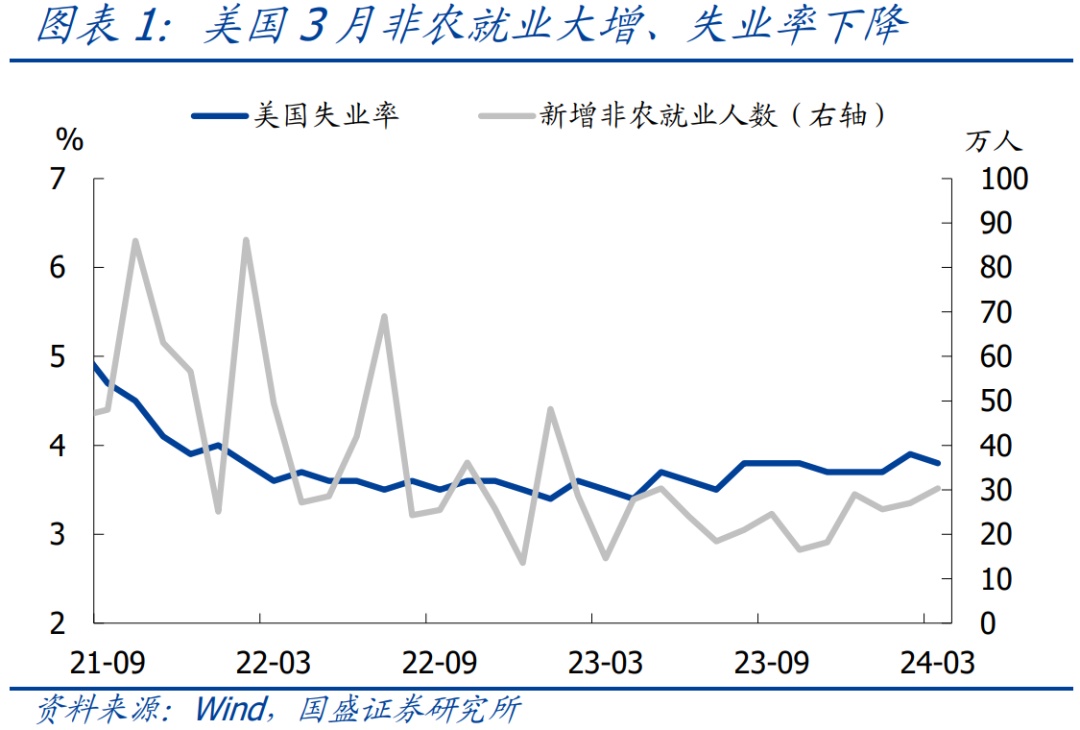

1、美国3月就业数据的信号:新增非农、薪资增速、劳动参与率等全面超预期,指向美国劳动力市场依然十分强劲。数据公布后,美联储降息预期明显降温,目前6月降息概率已降至50%左右,全年降息75bp概率降至60%左右。

2、本轮黄金上涨复盘:起步阶段有基本面支撑,之后开始逐渐脱离基本面。本轮黄金上涨始于3月1日公布的美国2月制造业PMI大幅低于预期,引发美联储降息预期升温、美元和美债利率回落。但3月下旬之后,美联储降息预期不断降温,美元和美债利率也持续反弹,黄金却脱离基本面继续上涨。此外,数据显示近期黄金上涨与避险情绪关系不大。

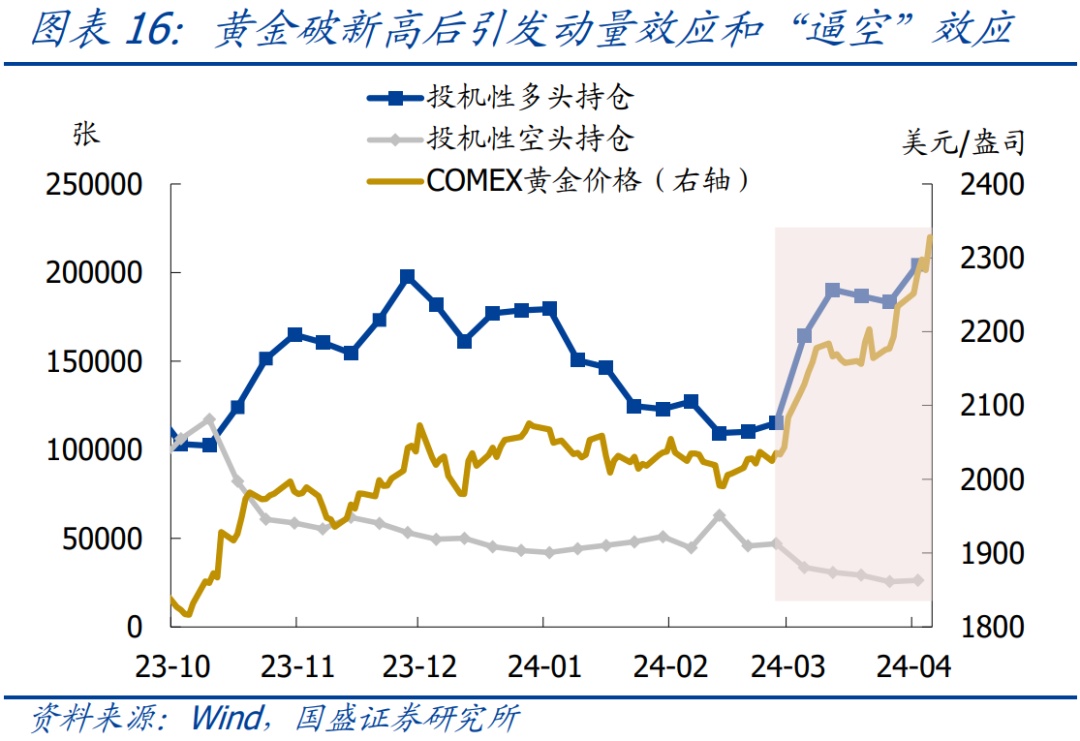

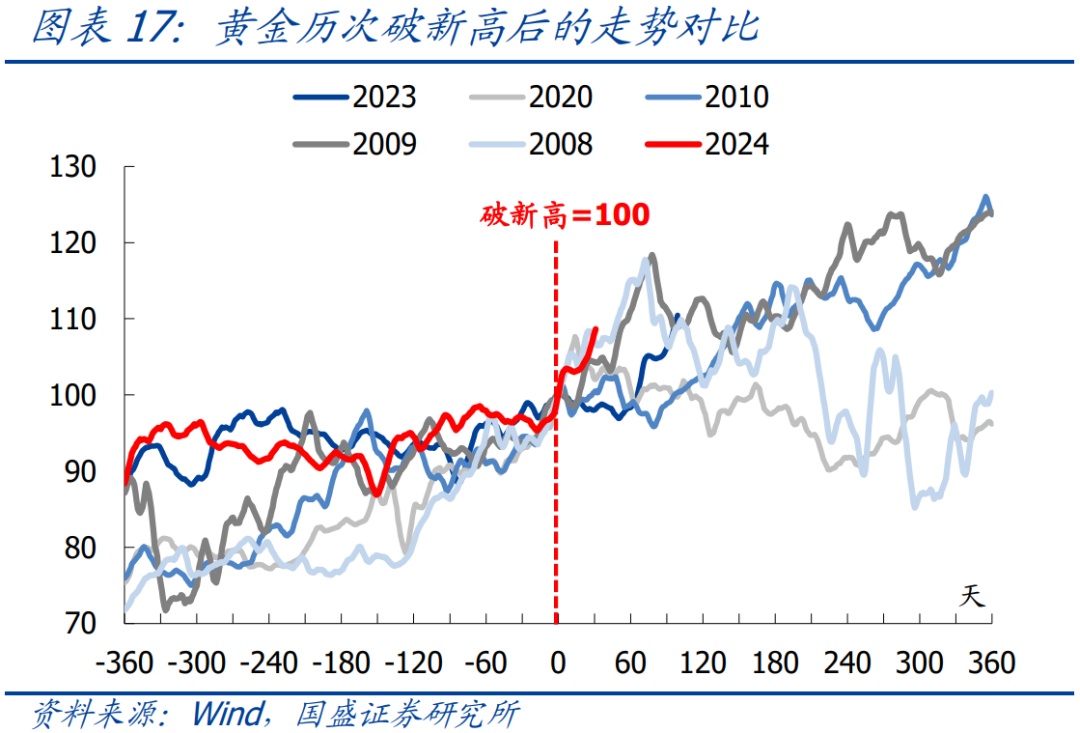

3、黄金价格为何脱离基本面?破新高后的动量效应和“逼空”可能是主因。3月初黄金价格创历史新高后,投机性多头头寸快速增加、空头头寸快速减少,可能是触发了动量策略大量买入;并且在这一过程中大量空头止损离场,“逼空”效应也扩大了黄金的涨幅。历史上看,黄金每次破历史新高之后,短期内通常延续快速上涨,也与本轮的表现相一致。

4、黄金后续走势怎么看?短期有回调风险,年内整体依然偏多。根据历史经验,黄金破新高后往往短期内都会经历一轮调整,并且目前持仓状况反映出做多交易已经较为拥挤。中长期看,美元指数大方向是下行,美国二次通胀将压低实际利率,同时地缘局势不确定性仍大,基本面对黄金仍偏利多,因此等黄金回调后仍可择机配置。

报告正文

1、美国3月就业数据全面超预期,薪资增速加快,劳动力市场依然十分强劲。

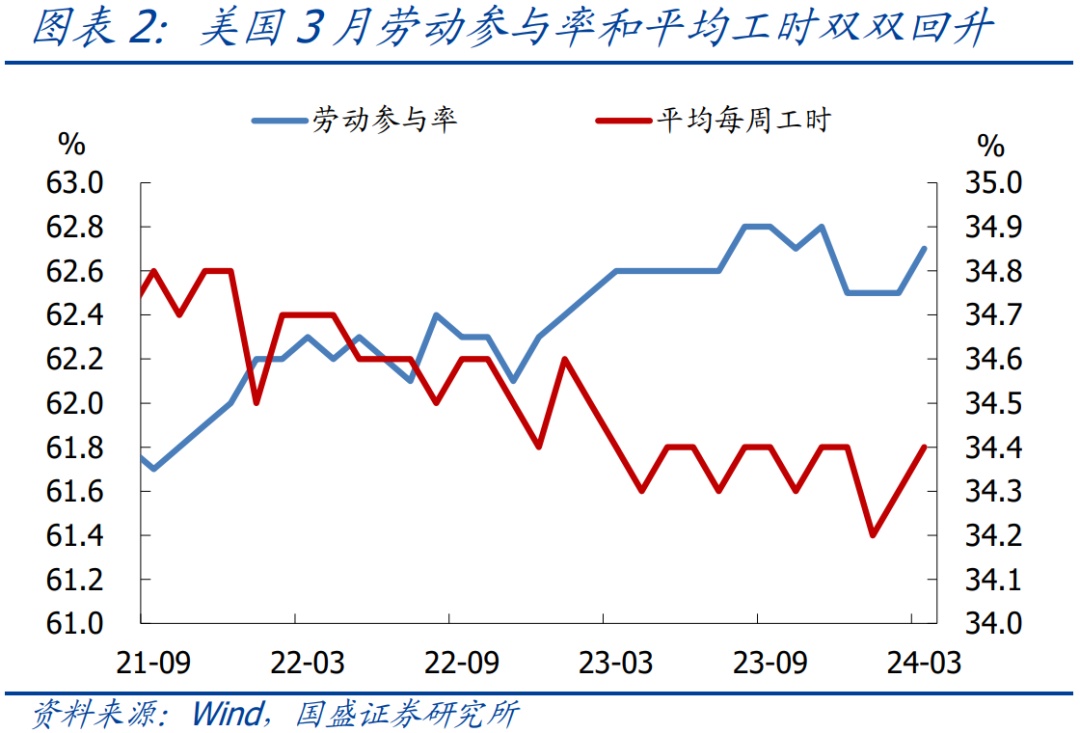

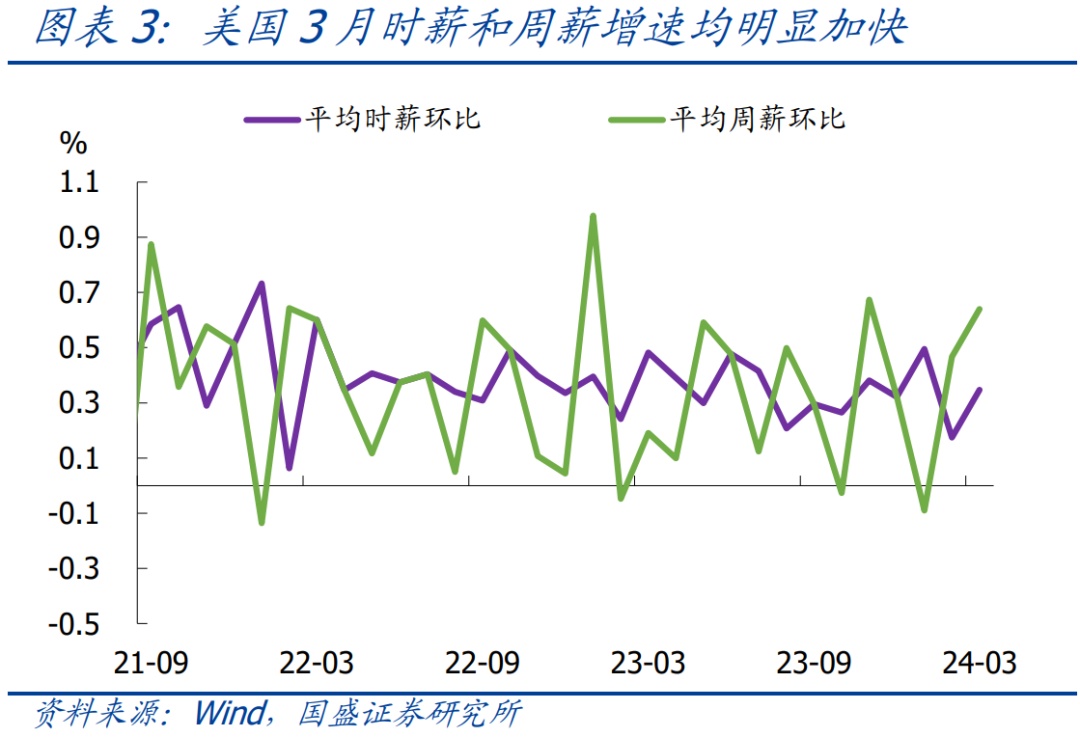

总体就业表现:美国3月新增非农就业30.3万,高于预期值20万,是2023年2月以来最高;2月新增非农就业从27.5万下修至27万,1月新增就业从22.9万上修至25.6万,前两月合计上修2.2万。失业率3.8%,低于预期值和前值3.9%。劳动参与率62.7%,高于预期值和前值62.5%,是2020年3月以来第二高。平均时薪环比0.3%,符合预期,高于前值0.2%。平均每周工时34.4小时,高于预期值和前值34.3小时。得益于时薪增速和工作时间双双改善,平均周薪环比由上月的0.47%提升至0.64%,大幅高于过去12个月的均值0.34%。

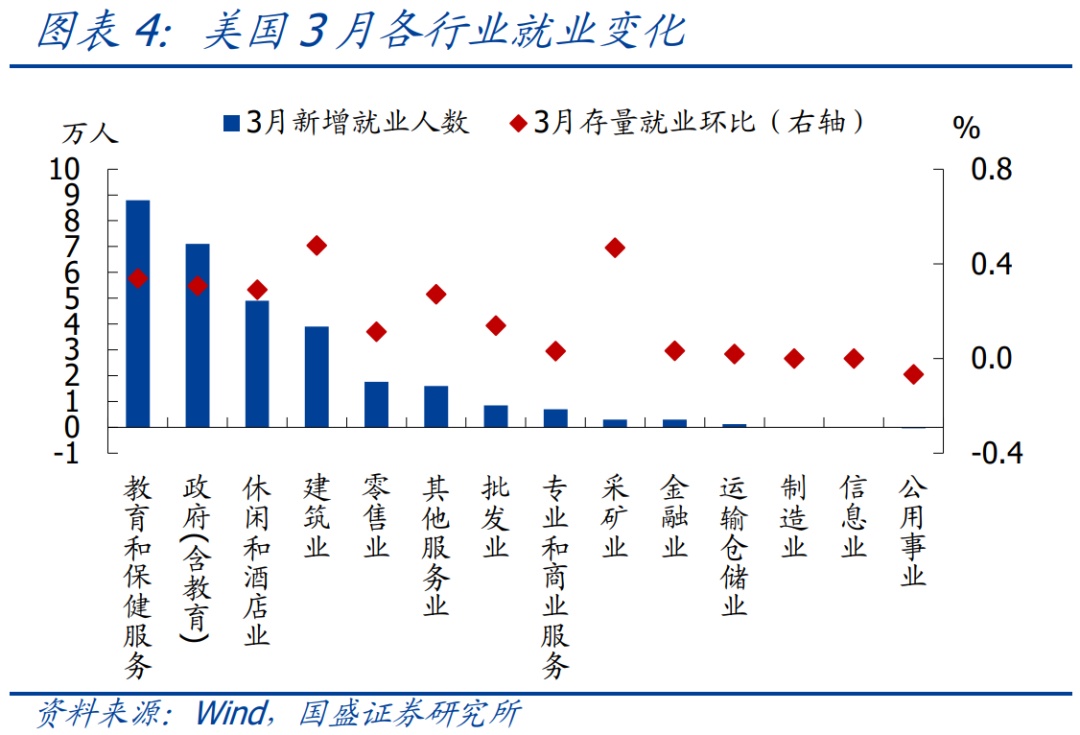

行业就业表现:3月美国整体非农就业环比提升0.2%,就业环比改善幅度较大的行业包括:建筑业0.5%、采矿业0.5%、教育和保健服务0.3%、政府部门0.3%、休闲和酒店业0.3%,其他服务业0.3%;表现较差的行业包括:公用事业、信息业、制造业、运输仓储业、专业和商业服务业、金融业,均呈现0增长或小幅负增长。

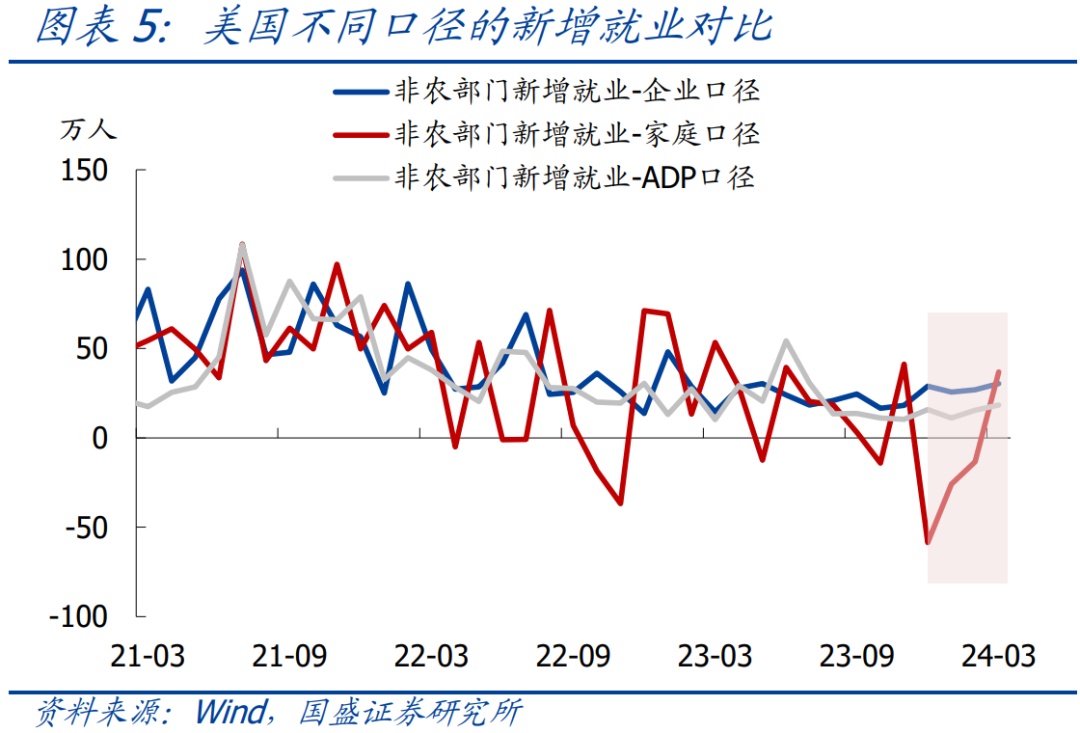

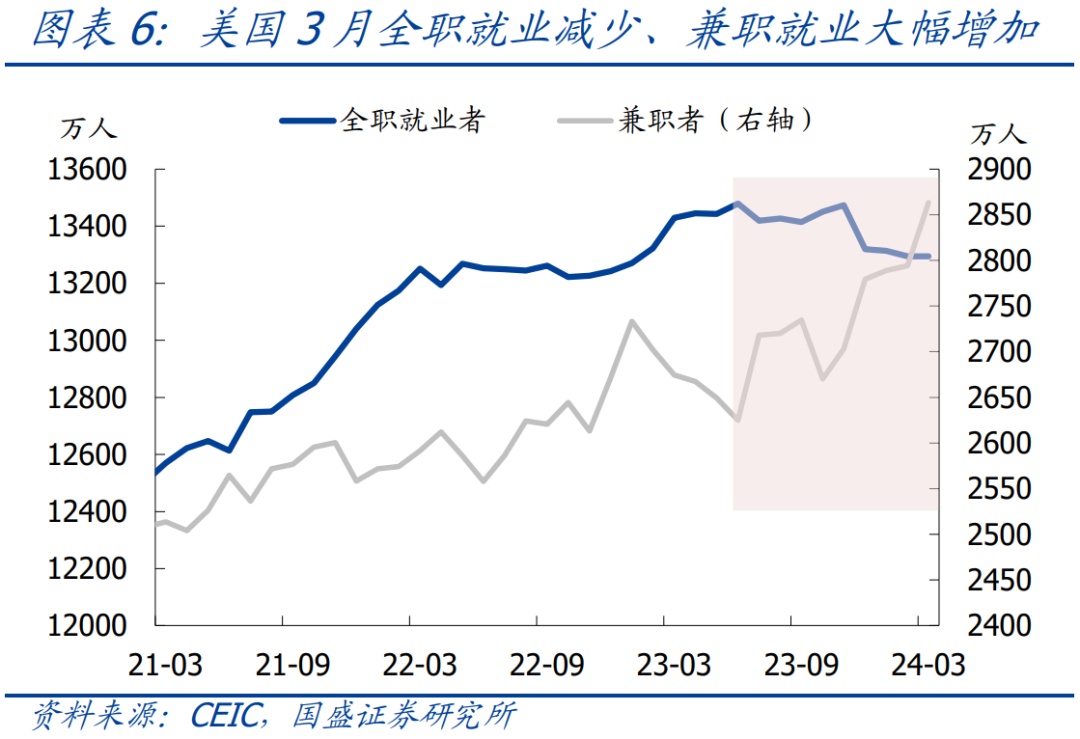

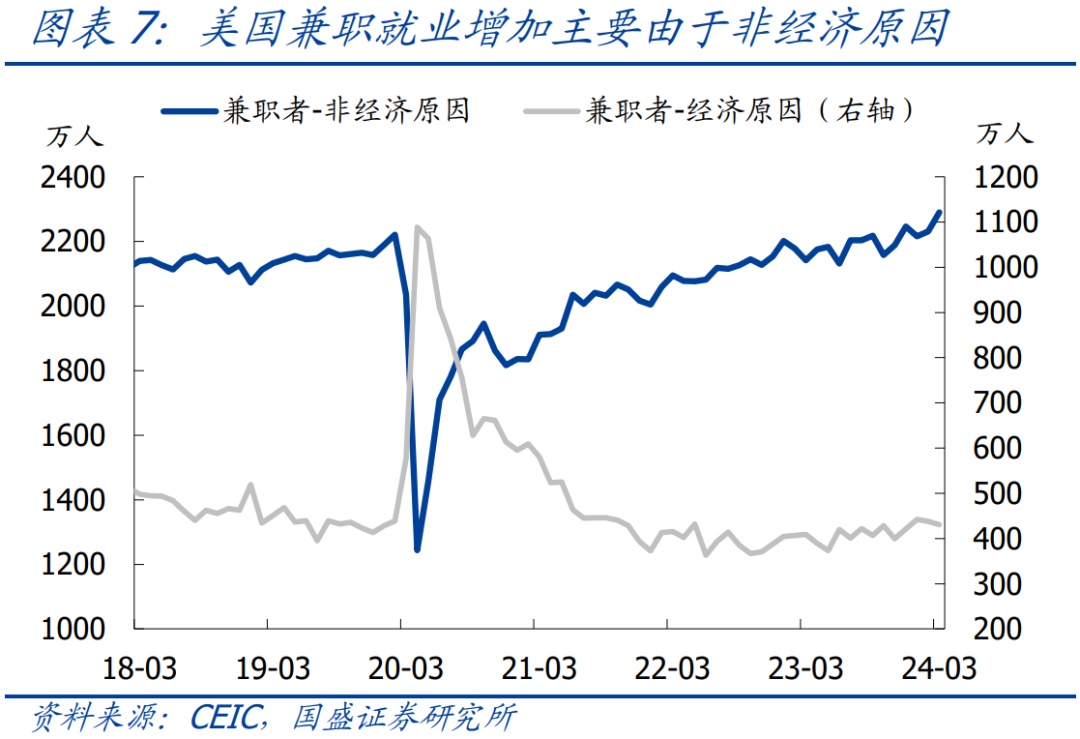

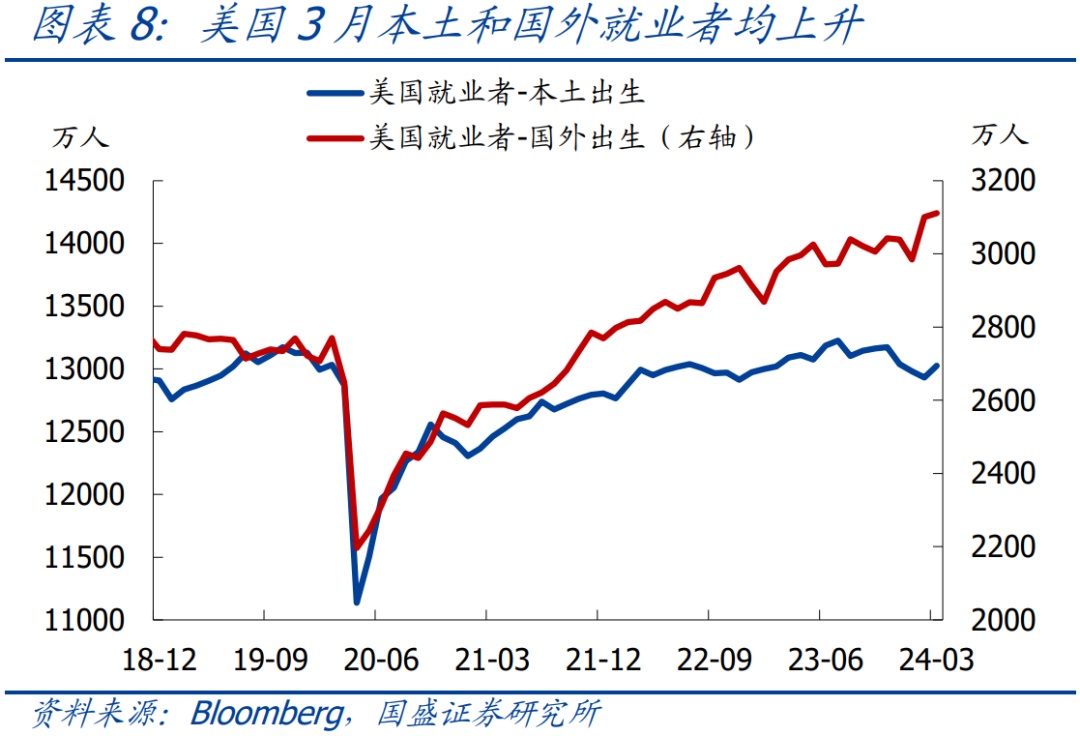

不同口径数据:3月家庭口径调查的就业人数增加36.9万人,是过去4个月首次正增长。全职就业者减少0.6万人,兼职就业者增加69.1万人(身兼多职会重复统计),反映出新增就业完全由兼职工作所贡献;新增兼职就业者中,因非经济原因从事兼职增加了59.3万人,因经济原因从事兼职下降了6.8万人,反映出兼职大幅增加更多是由于就业倾向的转变,而非经济环境恶化。本土出生的就业者增加92.9万,是过去4个月以来首次增加,过去12个月的均值为-7.3万;国外出生的就业者增加11.2万,与过去12个月的均值12.4万大体相当。前期报告中我们曾多次提示,当前非法移民已成为美国新增就业的主力军,本月数据表明,非法移民对就业的贡献仍大,与此同时美国本土劳动者的就业状况也明显改善,这反映出招聘需求十分强劲。

2、非农数据公布后,美股、美债利率、美元、黄金均上涨,降息预期明显降温。

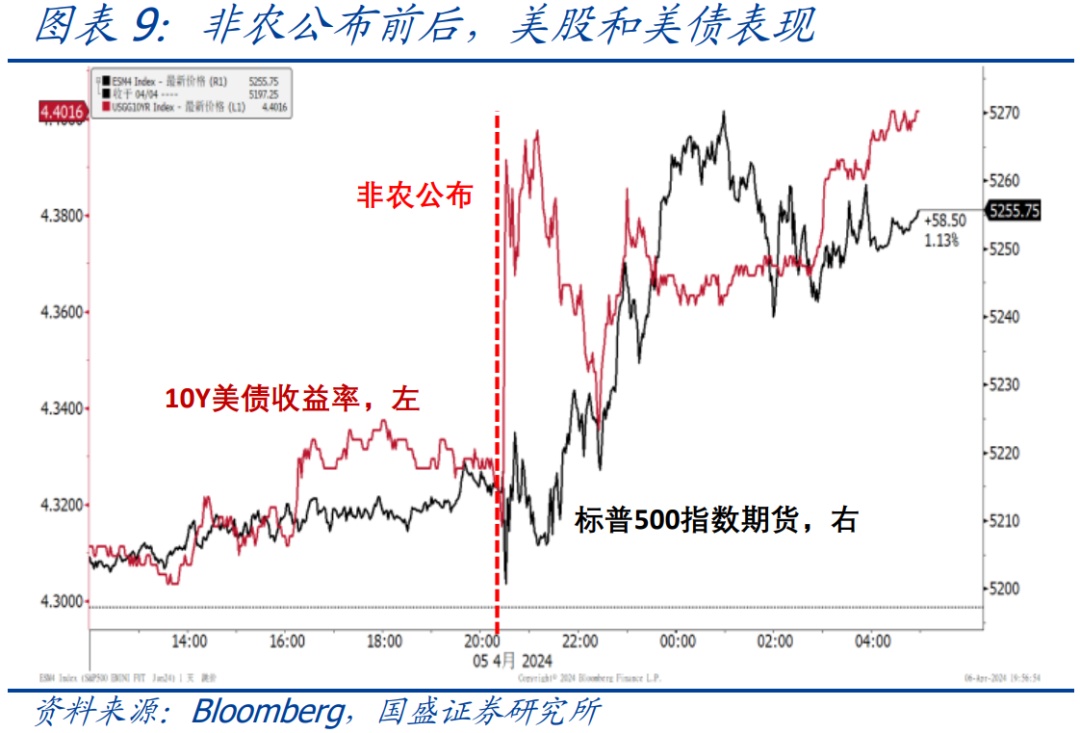

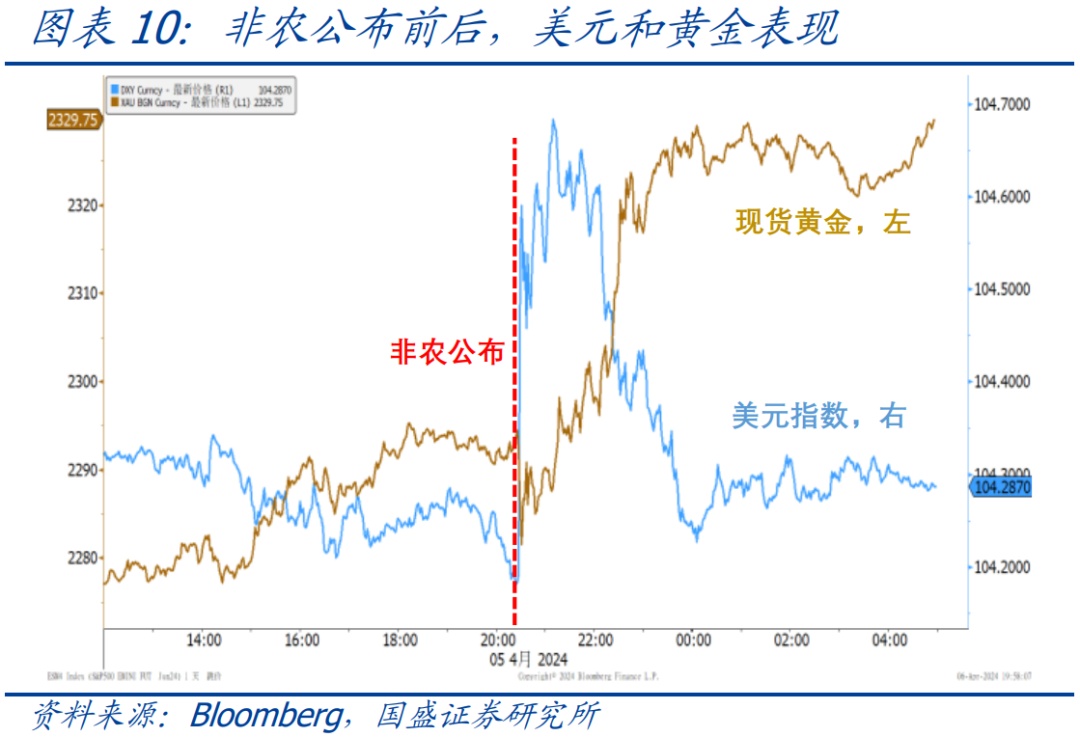

大类资产表现:非农公布后,美股上涨,标普500、纳斯达克、道琼斯指数分别收涨1.1%、1.2%、0.8%;10Y美债收益率震荡走高,最终上行8.3bp至4.40%;美元指数快速冲高后有所回落,最终小幅收涨0.1%至104.3;现货黄金短暂下跌后持续走高,最终收涨1.8%至2329.6美元/盎司,再创历史新高。

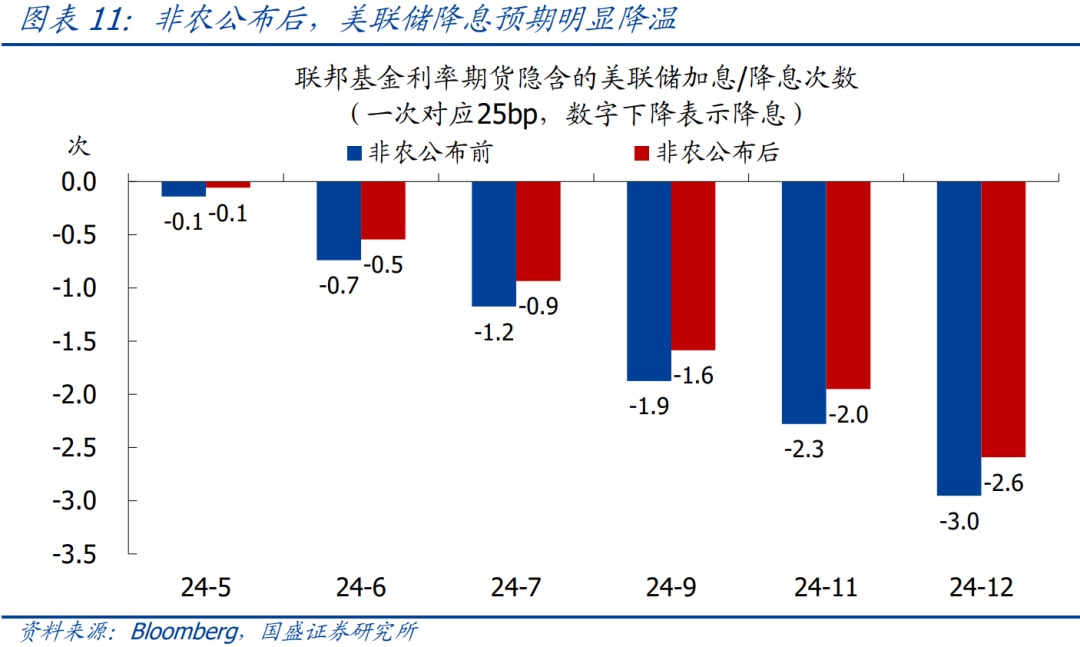

降息预期变化:非农公布后,利率期货隐含的美联储降息预期明显降温。5月降息概率从14%降至6%,6月降息概率从74%降至54%,7月降息概率从100%降至94%,全年降息75bp的概率从100%降至60%左右。

3、本轮黄金上涨复盘:起步阶段有基本面支撑,之后开始逐渐脱离基本面。

本轮黄金快速上涨始于3月1日,迄今现货黄金已从不到2050美元/盎司涨至最高2330美元/盎司,涨幅达14%。传统分析框架认为,黄金价格主要受美元指数、实际利率(美债或TIPS收益率)、降息预期、避险情绪的影响。按照这一框架对本轮黄金上涨进行复盘,我们发现黄金上涨的初期仍符合传统基本面框架,之后开始逐渐脱离基本面,具体表现如下:

美元和美债利率:3月1日公布的美国2月制造业PMI大幅低于预期,美元和美债收益率大幅回落,引爆了黄金上涨。至3月11日,现货黄金已涨至2180美元/盎司。随后3月12日公布的美国2月CPI超预期,美元和美债收益率持续反弹,黄金也出现小幅回调,最低时跌至2146美元/盎司。3月23日之后,黄金开启新一波上涨,在此期间美国公布的经济数据大多表现良好,美债和TIPS收益率持续走高,美元指数先升后降、整体变化不大,因此这一时期黄金的上涨无法被美元和美债利率所解释。

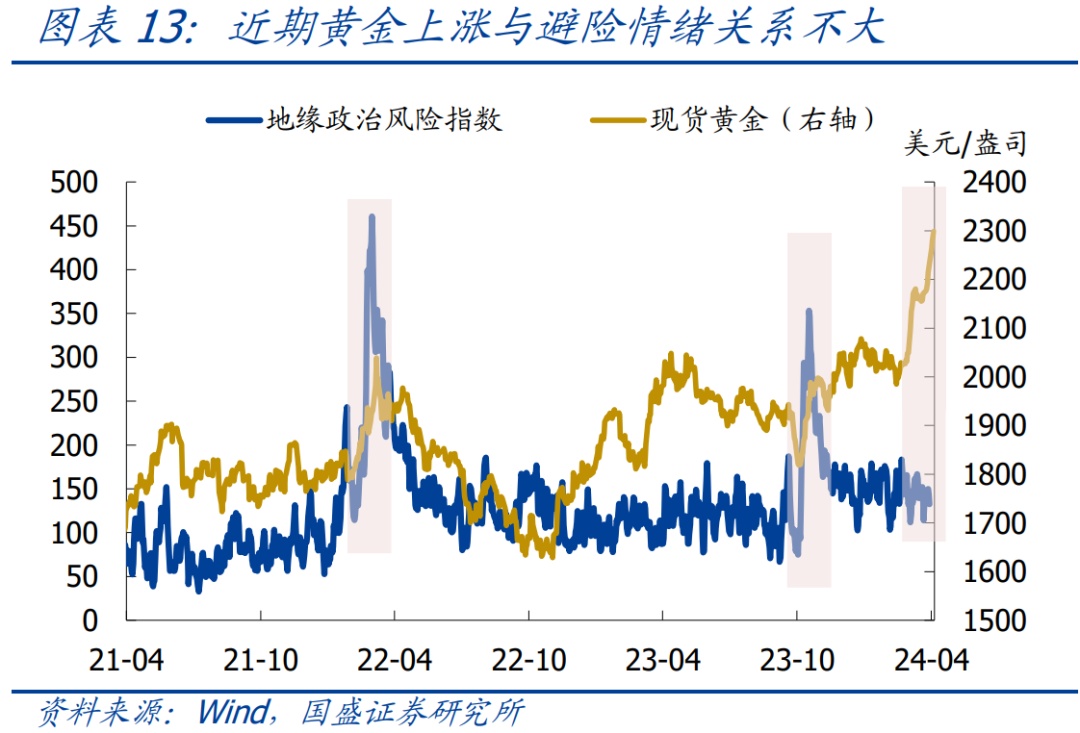

避险情绪:地缘政治风险指数对黄金价格有较强解释力,例如2022年2月俄乌冲突爆发、2023年10月巴以冲突爆发时,该指数均大幅走高,黄金价格也出现大幅上涨。然而,3月初至今,地缘政治风险指数呈现小幅震荡走势、并未大幅走高,换言之,地缘冲突等避险情绪难以解释近期黄金价格持续走高。

降息预期:3月初以来,美联储降息预期先是因PMI低于预期而出现升温,之后随着通胀、就业等数据超预期而持续降温。从走势看,本轮黄金上涨的初期受到了降息预期升温的驱动,但是3月下旬之后的上涨则与降息预期相背离。事实上,历史经验显示,美联储首次降息前2-4个月,黄金价格走势无明显规律。

4、黄金价格为何脱离基本面?破新高后的动量效应和“逼空”可能是主因。

本轮黄金脱离基本面出现连续大涨后,出现了不少“宏大叙事”的解释,典型的包括:美国财政扩张导致美元信用弱化、全球脱钩背景下各国央行增加黄金储备、对潜在的战争风险进行定价等,甚至有观点认为传统的黄金分析框架已经失效。

我们倾向于认为,传统分析框架并未失效,黄金短期脱离基本面可能是受交易性因素影响。根据前文分析,本轮黄金上涨的起点是由于3月1日公布的美国2月PMI低于预期,导致美元和美债收益率下行、美联储降息预期升温,因此在上涨之初具备基本面支撑。3月4日,黄金收盘价创历史新高,也正是从那以后,黄金投机性多头头寸快速增加、空头头寸快速减少,背后可能反映了破新高之后上方阻力消失,从而触发了一些动量策略大量买入,推动了黄金继续上涨;并且在这一过程中大量空头止损离场,“逼空”效应也扩大了黄金的涨幅。历史上看,黄金每次破历史新高之后,短期内通常延续快速上涨,也与本轮的表现相一致。

5、黄金后续走势怎么看?短期有回调风险,年内整体依然偏多。

短期有回调风险:历史上看,黄金在破新高后均会经历一段明显调整,快则从破新高的几天后开始,慢则从破新高的2个月后开始。本轮黄金破新高至今已满一月,按照历史规律推演,黄金最多再涨1个月左右就会经历调整。此外从期货和期权持仓情况来看,目前黄金多空比已达新冠后的最高值,高于俄乌冲突、巴以冲突、硅谷银行危机时期的水平,这也反映出做多黄金交易已经较为拥挤。后续若空头停止入场、多头逐步止盈,可能出现“多杀多”式的下跌。

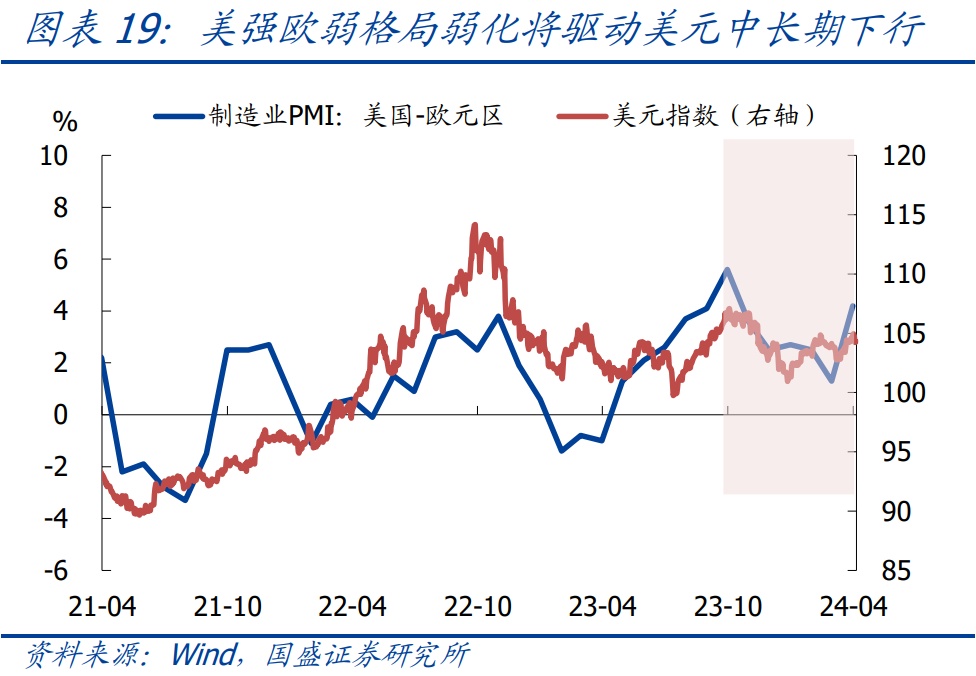

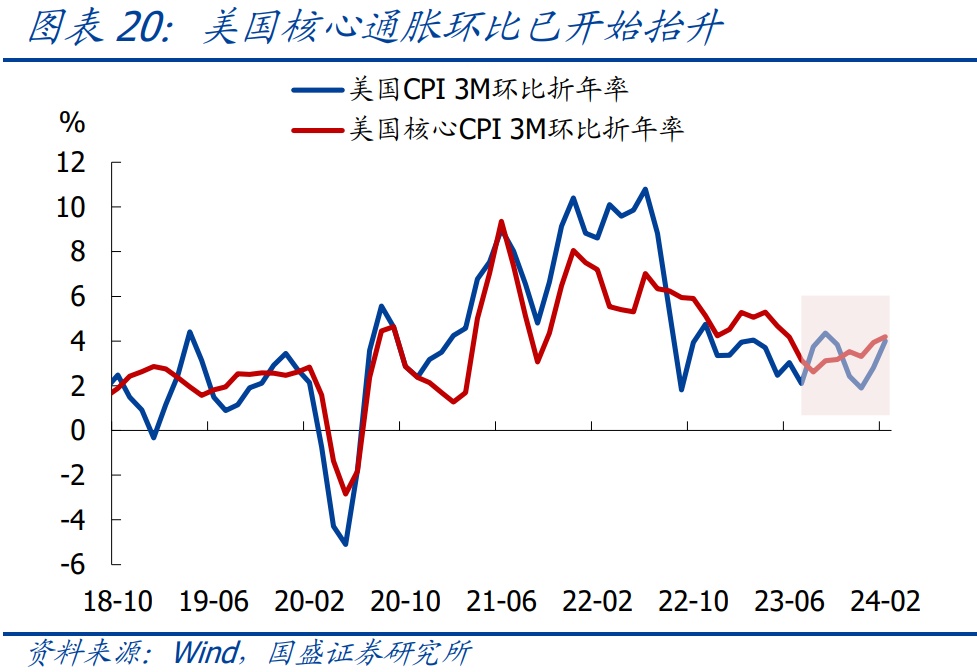

年内整体仍偏多:前期报告中我们曾指出,2024年美强欧弱的格局将会有所弱化,从而美元指数大方向偏下行;美联储年内降息仍是大概率事件,只是时点和幅度存在不确定性,与此同时,美国二次通胀的风险已开始显现,也会压低实际利率;俄乌和中东局势难以快速缓和,并且大选年中美关系的不确定性较大,避险需求始终存在。因此,年内基本面因素对黄金整体偏利多,若后续黄金出现回调,仍可逢低进行配置。

风险提示:美国经济与货币政策、地缘冲突等持续超预期,历史规律失效。

本文转载自“熊园观察”,作者:熊园、刘新宇;智通财经编辑:杨万林。