本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

美股财报季接近尾声。根据FactSet的数据,已发布财报的标普500成员公司中,74%盈利数据好于市场预期,78%销售收入数据好于市场预期,高盛将这个美股财报季称为——“史上最强财报季”。

优秀的业绩是对过去的总结,而各家公司在年报和业绩发布会中阐述的观点和判断则是对未来的预期。

身处商业第一线的它们对经济的春江水暖是否还继续乐观?特朗普的税改和商品价格的上涨对于企业部门又有怎样的深远影响?

云锋金融试图见微知著,从上百份公司业绩电话会录音中筛选出了四大主题,带你纵览本次美股财报季的核心热点。

一、公司对美国经济基本面仍然信心十足

诸多公司在电话会议中都开宗明义的表达了对美国经济基本面的看好。

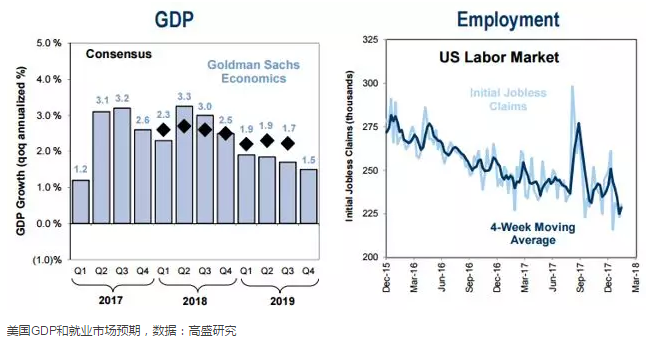

电信巨头AT&T公司(T)就大胆预测2018年美国经济将超出人们的预期,管理层表示:“大多数经济学家预计今年美国经济将有2.7%的增长,我们认为这个数值估计偏低。如果2018年经济增长没有超过3%,我们将非常惊讶。”

从发布的官方数据来看,AT&T的预测不无道理。高盛刚刚将美国GDP在2018年的增速上调至3%,劳动力市场也持续趋紧。

说到就业市场,专注于提供人力资源、薪酬、税务及福利管理解决方案的巨头Automatic Data Processing(ADP)非常有发言权:“事实上,我们(管理层)没有想到就业市场会如此的强劲,现在我们的人力管理系统采购需求十分旺盛,销售团队将全力以赴把握如此之强的经济基本面去推广业务。”

很多公司将强劲的经济基本面归结为税改政策的刺激。美国老牌农业和食品巨头邦吉(BG)就强调了税改对经济的催化作用:“美国税改以及宽松的金融监管是商业投资的催化剂。尽管劳动力市场供应十分紧张,但预计国内的就业依然可以保持增长。”

而联邦快递公司(FDX)进一步将经济加速增长和公司的发展挂了钩:“在税改的激励下,美国经济在明年可能会大幅增长。如果事实如此,我们愿意增加资本开支并雇佣更多的人力,以适应经济超预期增长带来的快递量增加。”

二、税改带来的盈余资金,公司有这几种处理方式

这一次特朗普政府的税改,最大的特点就是减税措施针对的是企业部门。

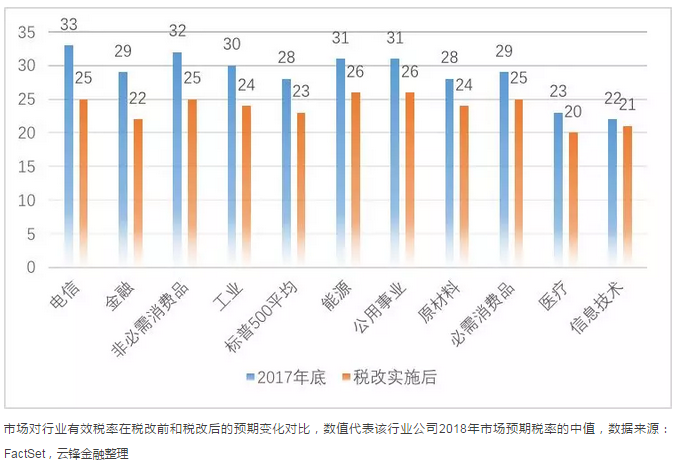

税改后,不同行业板块的有效税率将降低1%至8%,预计标普500成分股的平均税率将下降5个百分点。

市场对行业有效税率在税改前和税改后的预期变化对比,数值代表该行业公司2018年市场预期税率的中值,数据来源:FactSet,云锋金融整理

有利的减税政策加上强劲的经济基本面,让公司们的盈利迎来了快速增长。本次财报季,标普500所有行业均出现盈利增长,这是2012年以来的首次。

而除了盈利增长之外,税改更是直接让公司拥有了更充裕的资金,现金流明显改善。

据高盛估计,美国上市企业在2018年的现金支出将提高15%至2.5万亿美元。对于如何支出,公司们的意见主要分成两派:

1. 增加对未来的投资

最近几年发展迅猛的半导体公司英伟达(NVDA)选择了加大投资力度——“出于对未来商机和公司资本配置策略的考虑,我们会优先对公司业务进行再投资。低税率让公司得以在资本性支出(比如投入到人工智能业务所仰仗的超级电脑上)和运营成本(如引进工程师等高端人才)上有更多的投入。”

不仅是风头正劲的信息技术板块这么做,老牌的制造业企业也同样不甘落后。3M公司(MMM)就表示将资本开支的预期上限提升1个亿美金至18亿美金。麦当劳(MCD)也持同样的看法,“我们依然会将业务扩张放在第一位,其次才考虑增加派息和股票回购。”

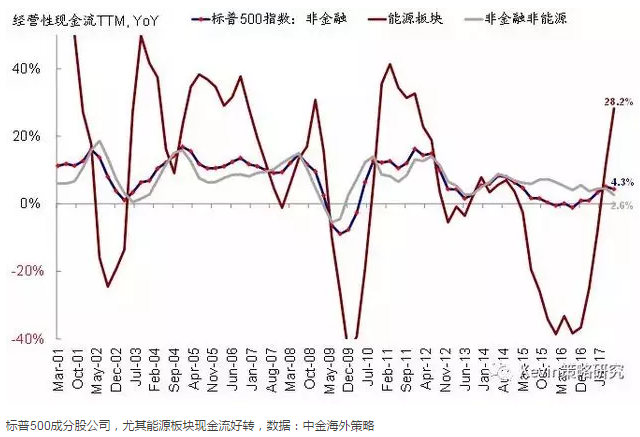

但在增加资本支出这个选项上,谁都比不过前两年受伤至深的能源行业。这个季度,能源行业终于从三四年前的噩梦中走出,开始大幅增加资本支出。

直接服务于能源行业的大型油服公司National Oilwell Varco(NOV)就表示,“原油行业在2018年将加大资本开支,油服行业的并购也依然活跃,在这一背景下,我们暂时不考虑增加对股东的回馈,而是选择更快的扩张业务,以便未来给股东带来更大的回报。”

2. 为股东谋福利

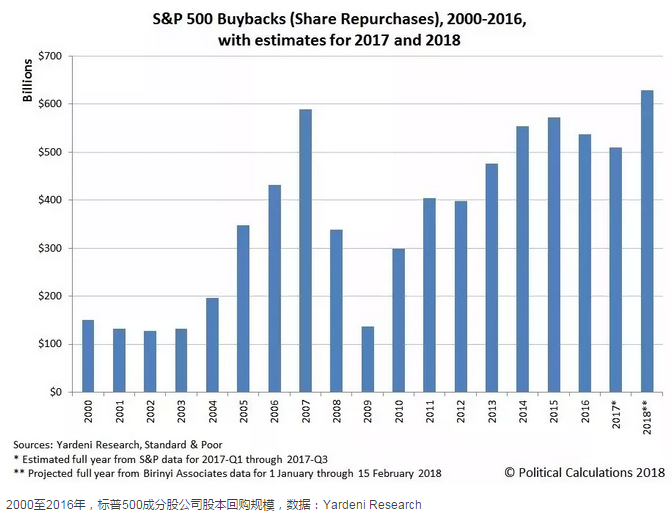

不过在能源行业之外,增加分红或扩大股票回购规模才是美国公司们“解决”盈余资金的王道。

标普500成分股公司们,尤其是科技公司,争相发起了股票回购热潮。苹果公司(APPL)预计在2018年进行600亿美元的回购,超过其目前市值的6%;谷歌母公司Alphabet(GOOG)计划回购86亿美元;而海外资金位于苹果和微软之后,位列全美第三的思科(CISCO)在电话会议里也表示:“公司将额外增加250亿美元进行股票回购,这会使得我们的总回购规模达到约310亿美元,并将在未来的18到24个月内完成。”

日化巨头宝洁公司(PG)也顺应了当下形式:“得益于强劲的经营现金流和税改得到的盈余资金,公司会提升2018财年的股票回购金额,从原来的40亿至70亿美元,上调至60亿至80亿美元。”

易趣公司(eBay)不但额外增加了60亿美元的股票回购计划,而且还表示已经利用加速股票回购机制,赶在董事会决议前在一季度完成了7.5亿美元的回购,充分利用了这次股市回调的机会。

巴菲特的重仓股Visa公司(V)不但将新增75亿美元的股票回购计划,还会再次增加季度分红的金额,以反映税改后公司强劲的盈利增长潜力。

2018年以来,美股回购规模已经达到1710亿美元,达到近10年来同期回购规模平均值(770亿美元)的两倍多。今年或将超越2007年,成为美国史上股票回购金额最高的一年。

三、工资增长加速,人力成本引关注

金融危机十周年之际,美国民众的工资终于开始上涨。这不仅表现在宏观数据上,更写在每家公司的财报中。

此次财报季中,公司们纷纷强调,为了增加公司竞争力,将提高员工的工资福利。而且受益于减税带来的现金流,很多公司还发放了一次性的奖金,或是采取提高基础时薪和增加退休补贴等措施。

发现金融服务公司(DFS)就表示,会对超过15000名非管理层的全职员工发放每人1000美元的“税改回馈”,并将时薪提高至15.25美元/小时。

无独有偶,西南航空公司(LUV)提到:“全体员工在庆祝税改通过的同时,也得到了公司在月初发给每个人的1000美元奖金。”

美国银行(Bankof America)选择了提高员工福利,表示将增加员工年假、家庭假、丧假以及健康险等。另外公司也称,将为70%的员工发放额外的奖金,以分享税改后公司将取得的更大成功。

有些公司虽然没有明确提到具体到每个员工的利益,但对人力支出的投入规模同样不可小觑。

波音公司(BOE)将在人力资源方面投入3亿美元,而作为全球最大的连锁咖啡公司,星巴克(SBUX)表示税改带来的盈余中只会有50%-60%体现在公司盈利中,剩余部分将通过工资福利的形式反馈给公司员工。

对于美国消费者来说,收入提升将带来信心提振,从而增加他们的消费支出。但对于公司而言,这可能只是为了提升公司竞争力而不得不做的事情。

纽约梅隆银行(BK)就表示:“我们将最低工资提高到15美元/小时,这是因为很多机构都这么做了,还会有更多机构跟上。将税改的收益与员工分享,是我们保持机构竞争力的重要一环。”

在经济扩张的大背景下,很多行业的竞争有增无减,这对公司利润产生了明显的挤压。

在这其中,金融行业首当其冲受到了影响,不少公司详细阐述了为什么税改的收益可能会被竞争所抵消。

摩根大通(JPM)的高管忧心忡忡:“我们需要思考减税带来的利益是否会被竞争抵消,这与不同产品的定价策略有关。我们所处的市场竞争激烈且运作透明,这意味着行业获得的税改收益必将通过某种形式转移到消费者手中...”

另一家消费信贷巨鳄Caipital One Financial(COF)则讲清楚了税改利益可能被市场竞争抵消的三大途径——营销费用的上涨、产品价格的下调以及员工工资的提升。

对于一些本身税率就偏低的行业来说,税改的受益会如何分配还很难说。以达美航空(DAL)为例,目前美国航空业由于之前的亏损局面,本来就没付过什么现金税,所以也谈不上税改收益。但公司表示,如果未来真的有税改收益,更主要的会拿来做再投资,以提振公司业绩。

四、商品价格持续上涨,不同板块反应各异

无论是经济的强力扩张,还是工资上涨带来的民众消费能力回暖,最终都可能推高大宗商品的价格。

从康菲石油拆分出来的炼油公司Phillips 66(PSX)道出了其中的逻辑:“无论是制造业还是消费者的信心指数,这些全球指标都处于多年高点,此外失业率还持续走低。主要经济体的经济运行良好对于能源的需求端来说,是个极大的利好消息。”

很多公司都表达了对商品价格上涨压力的担忧,因为这将大大压缩他们的毛利率。地面材料生产商——莫霍克工业公司(MHK)表示:“我们目前产品的涨价全部都是基于商品的成本上涨。去年几乎所有的原料价格都出现了上涨,这让我们不得不提高产品售价。今年,这种情况很可能将继续。”

3M公司(MMM)的产品中有八分之一以石油为原料。公司表示,之前对今年石油价格的预期是每桶50至60美元,随着近期油价突破这一区间,将对公司的磁带和电影胶片等石油衍生产品产生较大的成本压力。

对于大宗商品价格的上涨,有人欢喜有人忧。以商品为原料的企业,如科技、消费品还有医疗器械行业“笑不出来”的同时,作为原料供应商的能源行业、采矿行业却“乐开了花”。

除了像哈里伯顿(HAL)这种显而易见会受益的油服公司外,美国的金融和商品期货交易所Intercontinental Exchange(ICE)也前来报喜:“如你所见,我们公司的业务在2018年迎来开门红。随着布伦特原油在1月底冲击近几年来的新高,原油期货市场的总仓位(Open Interest)也同比增加了9%。”

结语:通胀袭来

税改是此次财报季的绝对关键词。

从现金收益的分配,到对行业竞争力的重塑,再到商品价格的传导,税改对美国经济的影响是全方位的,也值得我们继续观察。

而从公司的乐观态度来看,2018年美国的企业部门和居民部门都将迎来供需两旺的大年。这对经济来说当然是好事,但对通胀却可能意味着巨大的压力。叠加特朗普政府正在打响的贸易战,今年的通胀形势可能会比大家预想的更加严峻。(编辑:胡敏)