本文来自“克而瑞研究中心”微信公众号,作者为朱一鸣、贡显扬。

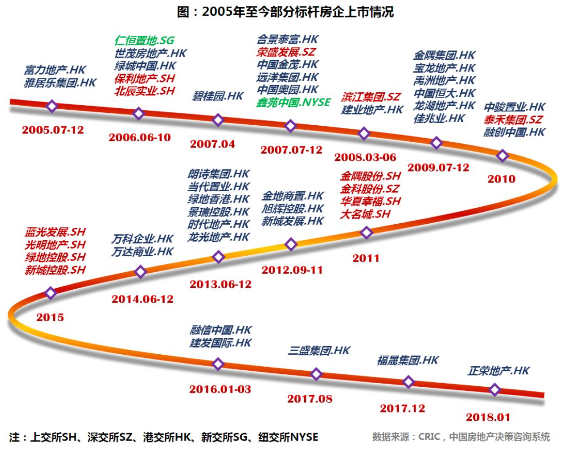

中国房地产市场发展至今,在经历了几轮房企上市潮后,目前绝大部分的TOP30房企都已完成上市,TOP50中上市房企数量也近8成。历年来通过IPO和借壳在A股、港股资本市场上市的房企,如今基本都已成为中国房地产行业的中坚力量。

通过梳理2007和2013年左右的两轮房企上市潮,我们发现登陆资本市场可以获取更便捷高效的融资渠道,对房企规模发展和业绩表现的重要性不言而喻。而2017年末以来随着三盛、福晟、正荣接连上市,标志着中国房地产市场或将迎来第三轮房企上市热潮。

前两轮上市房企已成为行业中坚力量

除了较早上市的万科、中海、招商、华润等房企多年来持续稳健发展之外,房企第一轮集中上市主要在2005年至2010年之间,其中2007年和2009年最为密集。2005至2010年期间27家房企中选择在港股上市的占到了19家。仁恒置地和鑫苑中国则分别在新加坡和美国市场上市。

而从这些房企上市至今的业绩表现来看,截止2017年末这27家房企中有13家房企在销售榜TOP30行列。其中如碧桂园、恒大、融创、保利、龙湖等房企已经成为了目前房地产行业领军,位列榜单TOP10。

值得注意的是,碧桂园和恒大自2007年和2009年在港股市场IPO上市后,业绩复合增长率分别达到了42.6%和42%。上市对房企业绩增长的影响可见一斑。

第二轮房企集中上市出现在2012年至2013年期间。2011年中国房地产市场经历调控,楼市成交量下跌。2012年A股上市通道关闭、房企无法在A股上市融资。在国家持续调控的背景下,内地房企为了募集资金集中赴港上市,以期在港股通过IPO或借壳上市打通境外融资渠道。

仅2012年末至2014年末两年的时间里,就有超过10家内地房企在港股上市。其中IPO的有旭辉控股、新城发展、当代置业、时代地产、龙光地产等。而万科、招商、金地等则通过在香港借壳上市,谋求拓宽海外融资渠道。目前这些房企中有相当一部分也已成为第二梯队房企中坚。

2016年以来,中国房地产市场持续深化调控。同时百强房企行业集中度不断提升,房企分化加剧。在经历了2007和2013年的两轮房企上市热潮之后,目前随着政策更加市场化,2018年开始,房企或将迎来新一轮上市潮。

2017年末,三盛集团、福晟集团相继通过借壳在港股完成上市。正荣地产也于2018年1月16日在港交所IPO上市,成为2018年内首家完成上市的房企。而恒大、富力、万达商业等目前也都在回A的进程中。此外,越来越多在百强房企中的非上市房企,也将谋划借壳或IPO上市。

当前房企谋求上市的五大原因

近年来百强房企集中度提升、行业竞争加剧。上市后,来自资本市场的直接融资可以为房企带来持续的资金支持,助力房企规模扩张、实现全国化布局。我们认为,房企选择在目前时点上市的原因主要有以下五点:

① 去年内房股股价上涨提升整体估值

首先,受益于2017年房地产板块的业绩表现,在当前阶段谋求上市有利于提高房企的估值水平。一方面,2017年大部分标杆房企业绩表现出色,目标完成率较高,市场对房地产行业信心恢复。同时,资本市场对房企2018年持有较高的盈利预期,以内房股为首的上市房企股价大幅上涨,其中股价涨幅最大的恒大和融创分别达到了458%和425%。在目前主流房企股价和市盈率走高的市场环境下,上市可以给房企带来更高的估值。

② 目前资本市场市场化程度较高

我们认为目前资本市场行政化干预较少,市场化程度总体较高,房企融资渠道较为畅通。2015年及2016年前三季度,受益于证监会关于公司债发行政策的放宽,房企公司债发行及境内融资占比提升显著。虽然2016年四季度以后,房企公司债的发行规模下降,但境外融资占比提升。到2017年中,公司债又重新开放审批。从房企的融资总量来看,近年来虽然房企的融资结构受政策影响有所变动,但融资总规模较为稳定。可见,目前资本市场仍保持了较高的市场化程度,房企可以自由寻求更低成本的融资渠道。

③ 降低融资成本,进一步提升业绩表现及资质评级

作为高杠杆行业,房企上市不仅是为了追求融资规模和融资便利。上市后房企更可以有效降低财务成本、改善资本结构,通过资本化的优势为企业发展分散风险、拓宽道路。一方面,从融资成本的角度来看,非上市房企资金来源单一,资产负债率高,抵御市场风险能力较低。融资渠道畅通以后可以有效降低融资成本和负债率。另一方面,房企融资利率的高低又与资本市场对企业的评级以及对企业业绩的预期紧密相关。业绩表现稳定、资质更为优质的房企可以进一步降低融资成本,为资金链带来良性循环,扩大自己的竞争优势。

④ 通过资产证券化产品融资更加便利

随着融资成本的上升,2017年以来房企一直在积极开拓更丰富的融资渠道。除了美元债之外,资产证券化已经成为房企融资的新风口。特别是在以长租公寓为代表的新业务上,房企更需要资产证券化等新型融资工具的支持。2017年10月,保利地产发行国内首单央企租赁住房REITs,总规模50亿元。近日,碧桂园的租赁住房REITs也正式获批通过,成为国内首单百亿规模的REITs产品。而目前监管层在资产证券化产品发行的过程中,对房企的资质评级和房企在百强中的排名都有较高的要求。除了以房地产为主业的央企之外,其他房企通过上市可以更易获取这类资金的支持。

⑤ 可转债等将使融资方式更多元

从融资方式来看,上市后可转债等融资工具的发行也可以为房企提供更多元化的融资渠道。2017年以来监管层对上市公司通过定增融资加大了限制,并鼓励上市公司通过可转债进行融资。对于房企而言,可转债具有融资成本低、存续周期长、可溢价发行等优势。从可转债的发行条件来看,房企需满足近三年净利率不低于6%,且溢价发行也需要未来更好的业绩配合股价上行。2018年1月,碧桂园和恒大就分别发行了156亿港元和180亿港元的可换股债券。其中恒大的发行利率为4.25%,换股价较当日收盘价溢价近40%。房企上市后通过可转债等多元化的融资渠道可以实现债务的低息换高息、长期换短期,进一步改善资本结构。(编辑:王梦艳)