本文来自“观点指数”微信公众号,作者为“中信证券”。

这是不是资金成本上升的周期?

企业的资金成本上升较快。部分企业融资渠道日渐狭窄,一方面既有的场内债券融资新增额度较为困难,存量债务面临回售的压力;另一方面非标融资管制越来越多。我们预计,对于大中型民企来说,本轮资金成本上升周期(超过一年)存量资金成本可能要上升200到300个BP。我们认为,民营房地产企业面临的不仅是资金成本上升的问题,还有逐渐失去长期稳定的信用负债来源的威胁。

不过,虽然金融监管趋严,但企业不至于面临“一刀切”式的融资收紧。我们预计,龙头公司增加债券发行规模虽然较为困难,但较长时间维持存量债券发行规模仍有可能。2015年之后A股地产板块的股权融资凤毛麟角,实际上也不存在股权融资继续收紧的问题。更重要的是,本轮资金成本提高并没有伴随着销售快速萎缩,企业有办法主动应对可能压力。

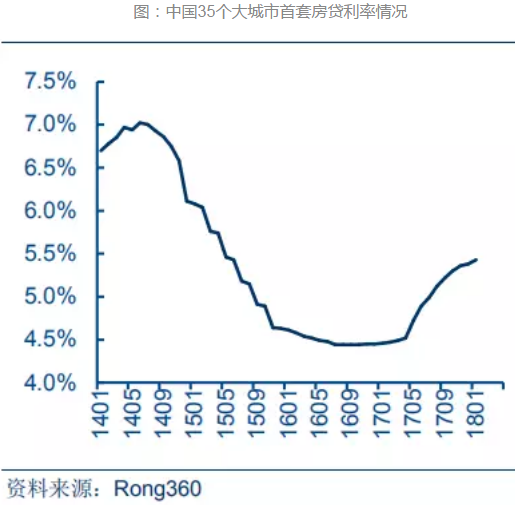

个人买房的资金成本上升趋势存在,但速度比较慢。融360显示,2018年1月全国首套房贷款平均利率为5.43%,相当于基准利率的1.11倍。

为什么一些地产企业的增量融资成本明显提升?

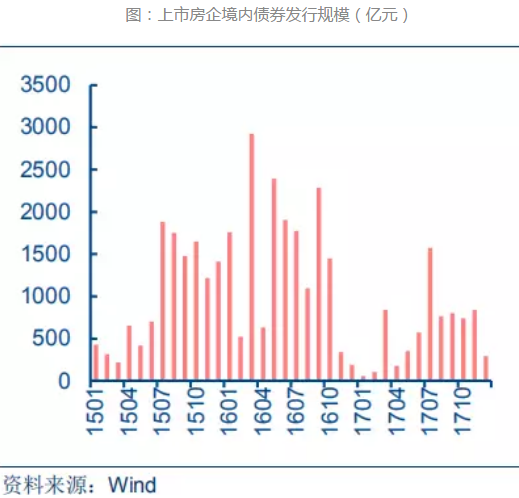

2015年到2017年,房地产开发企业享受较低的资金成本,广阔的融资渠道——这在历史上是极为罕见的。中国的房地产企业在2015年前是基本无法进入境内债券市场融资的,而2015年之后地产企业债券发行规模的确很大,有力降低了企业的资金成本,优化了企业的负债结构。然而从更长的历史周期来看,这种债券发行的便利并不是理所当然的。

推动去杠杆和防风险,就意味着需要警示一些房地产公司,避免企业盲目加杠杆。在2015年之后,的确有一些企业拿地高举高打,透过超常规的杠杆使用,获得了超常规的业绩增长。如果行业将此一模式奉为圭臬,就可能使得局部金融风险进一步放大。因此我们认为,限制高风险偏好的企业融资,是有必要的,也是正在发生的。

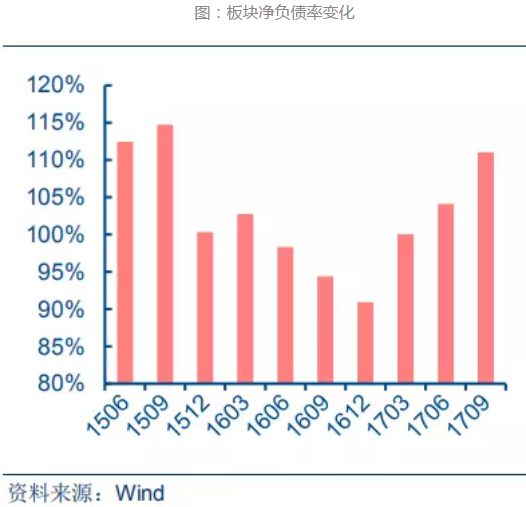

从板块整体的角度,最近一段时间净负债率的提高,说明未来板块有降杠杆的需求。如果要降杠杆,则既要维持一定销售增速,又要控制企业的融资渠道,避免土地市场劣币驱逐良币。在这一环境之下,企业资金成本差别化上升是大概率的。

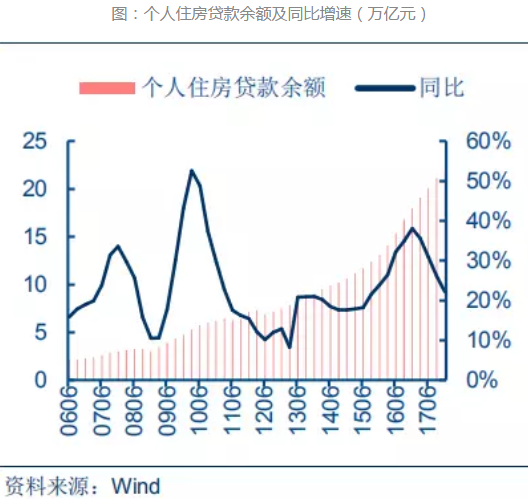

居民去杠杆意味着按揭贷款会大幅收缩吗?

我们认为,监管层提到的“居民去杠杆”,主要是规范“消费贷”的发放,是避免银行以不同名目推动楼市泡沫产生,并不是去压制正常合理的自住需求。中央经济工作会议指出,要促进形成金融和房地产的良性循环。我们认为,这就既有要避免企业杠杆率过高的考虑,又有避免房价大起大落的考虑。

我们认为,今年按揭贷款投放是平稳的,相比2017年并不会明显下降。我们预计,今年年内按揭贷款平均利率将维持在6%以内。

资金成本上升是否必然伴随着地产销售走弱?

历史上,房地产的销售和利率变化的方向高度相关,我们没有经历过利率向上但销售持续向好的情况。但本轮资金成本上升的具有独特之处。第一、紧信用,部分企业资金成本上升快,一些大国企资金成本上升较慢,个人按揭贷款资金成本上升慢。长期贷款基准利率没有发生变化,未来可能也不会发生变化。第二、资金成本上升没有伴随其它行政调控手段加码,未来行政调控可能也会保持稳定。

在2008年之后,这种紧信用,低利率(相对而言),稳政策的组合是初次出现。这可能意味着地产销售的表现和过往有所不同。

具体而言,各大公司2018年进取的销售目标可以达成吗?

我们判断大多数龙头公司的销售目标可以达成。当然,全国商品房销售额仍会出现小幅负增长。

以往房地产行业存在“需求热情高涨,供不应求——继续提价——需求出问题——去化速度下降——销售面积下降,市场僵持——企业资产负债表危机——企业被迫降价——需求端买涨不买跌——企业继续降价——资产价格下降倒逼政策掉头——需求开始复苏”这样的一个循环。这个循环既不利于企业的健康成长,也不利于宏观经济的稳定。

展望未来,我们认为行业不会陷入这样一个循环。监管层的调控智慧在提升,企业的经营智慧也在提升。从监管来看,2017年后热点城市限价的政策,等于给热点城市“预留”了需求下降的空间。对企业来说,资金成本上升威胁下,大多数龙头企业更愿意接受一个合理的价格,甚至提前下调销售价格,追求更丰裕的回款。

所以我们相信,大多数龙头公司对于2018年较为乐观的销售展望,是可以兑现的。我们认为,一些企业2018年全年销售额增速,的确可以达到30%甚至更高的幅度。

所以对龙头企业基本面的担心完全是多余的吗?

我们认为,企业对盈利能力的高度自信可能是缺乏理由的。一方面,在高净负债率的情况下,利润对于资金成本十分敏感,资金成本上升可能带动企业盈利明显下降。另一方面,限价严重损害了一部分企业的盈利能力。尤其是那些布局一二线城市为主,建安成本控制能力不强,但销售能力较强,产品品质溢价较强的公司,本轮受到冲击格外严重。

龙头企业对市场走势十分敏感,很可能提前降价应对市场变化,资产负债表健康的背后可能是利润表受到损害。因此,我们认为市场一部分民营地产公司的业绩增速可能是过于乐观了。

有没有盈利能力稳定的公司?

有。我们认为,龙头企业,尤其是国企龙头(含部分混合所有制企业)盈利能力将比较稳定。我们在之前报告中提出,国有龙头公司一方面受惠于地方出让土地态度的转变,报价高低不再成为决定土地归属的唯一因素,另一方面也受惠于市场化激励机制的补强(员工持股、项目跟投、股权激励)。当前的资金环境对于国企有利。

关于国企在拿地方面的优势,我们不仅可以透过一些国企(混合所有制企业)如万科、招商、绿地拿地规模较大,单块土地质量较高来证明,也可以透过民营企业近期的拿地表现来证明。一些龙头民企要么适度放慢了拿地脚步,要么新增土地储备下沉到三四线城市,要么增加了并购拿地的比例,这都说明民营企业在热点城市的土地竞争中不占优势。

我们不能用简单的“国进民退”来形容国企龙头的再崛起。因为在过去三年,由于超常规的融资渠道宽松,民营房地产企业普遍取得了较大的市场排名提升,而国有企业的份额不断下降。我们相信,未来一段时间龙头国企的再崛起,是一种周期运行的正常反弹。

棚改货币化比例会下降吗?

棚改是为了解决民生问题,而棚改货币化则是透过棚改办法的变化配合追求城市房地产市场平稳。当三四线库存比较大的时候,完全由理由通过货币化赎买的方式去库存。当三四线库存相对较小的时候,完全有理由兴建房屋来分流需求。所以说,有了棚改和货币化工具的市场,是一个更稳定的市场。

我们判断2018年棚改货币化的比例可能下降,但这不意味着未来棚改货币化就会彻底退出历史舞台。当未来一些城市再次出现库存过多的问题时,棚改货币化比例是有可能继续提升的。

对板块的判断?

我们一直认为,政策和基本面环境不足以推动行业反转,地产板块不存在政策放松,周期反转的行情。从基本面角度看,当前时间点继续大规模加杠杆和高价拿地可能是危险的。从估值角度讲,过于强调总货值,忽视资金成本和盈利能力,可能是不明智的。

但政策环境不是收紧的,也不是放松的。如果说2018年伊始市场对地产政策放松的判断失准,那今天对3月后政策可能不断收紧的判断也无依据。今天限制消费贷等做法,原意也并不是推动房价大幅下跌,而是避免未来风险累积。总而言之,政策意图在2017年下半年后一直是追求市场稳定,只是资本市场的预期在不断变化。1月底可能过于乐观,现在又可能过于悲观。(编辑:王梦艳)