本文编选自微信公众号“动脉网”,作者高康平。

港交所正迎来25年来最重要的上市制度改革,也日渐成为内地成长型企业登陆资本市场的首选地。

2月23日,港交所发布《新兴及创新产业公司上市制度咨询文件》(下称《咨询文件》),《咨询文件》显示,港交所将允许下列公司在港上市:

a)未能通过财务资格测试的生物科技公司,包括未有收益或盈利记录的公司;

b)拥有不同投票权架构的高增长及创新产业公司;

c)寻求在联交所作第二上市的和资格发行人。

内地企业,尤其是互联网公司和创新型医药生物公司对赴港上市热情高涨。小米、快手、陆金所等科技公司,平安好医生、微医、复宏汉霖等医疗健康类公司,均在近期传出赴港上市消息。

港交所在全球资本市场地位如何,过去它取得了哪些成绩?内地企业在港上市规则如何,将得到哪些待遇?已登陆港交所的内地企业尤其是医药企业表现如何,有哪些优质标的?

动脉网拟解答以上问题,剖析赴港上市潮背后玄机。

港交所:家门口的国际化资本市场

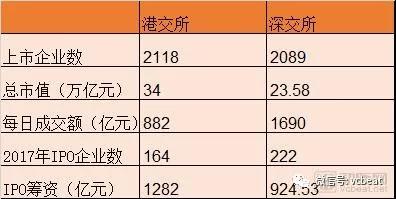

港交所是全球首屈一指的资本市场。按港交所2017年12月公布的市场概况数据:

截至2017年底,港交所主板及创业板上市公司数为2118家;市值约34万亿元,比上年增加37%。

2017年有164家公司登陆港交所,较2016年增加38%。IPO集资总额为1282亿元,比上年减少34.4%。

平均每日成交金额为882亿元,较2016年的669亿元上升32%。

作为对比,我们可以看下深交所的数据:

截至2017年底,深交所上市公司数为2089家,比上年增加219家;总市值为23.58万亿元,比上年增加5.69%。

2017年有222家企业IPO,比上年增加79.03%。IPO筹资总额为924.53亿元,比上年同比增加93.07%。

累计成交额61.69万亿元,比上年减少20.51%。(平均每日成交额约1690亿元)

以上数据说明,港交所和深交所在上市公司数量方面基本等同,但港股总体市值高于深市。从成交额看,港股的活跃度不如深市。

同时,两地均开放了IPO通道,2017年全年IPO企业数量均有大幅攀升,但港交所IPO筹资额下降,深市则呈较大涨幅。

港交所、深交所数据对比(2017年底)

港交所另外一大“看点”自然是中国内地市场。截至2017年12月,在港上市内地民营企业为640家,市值占整体市值66.2%,成交金额占比为78.4%。可以说,是内地企业撑起了港交所的“基本盘”。

港股通执行之后,南下资金进入港交所掘金,平均每日交易额在100亿港元左右,约占港交所每日总交易额10%。

除了证券交易市场之外,港交所集团旗下还有香港期货交易所、伦敦金属交易所两大市场。

作为中国的国际金融中心,香港具备独特的优势,是中国与全球投资者的重要连接。港交所作为全球最大的证券交易市场之一,实际上起到了中国企业国际化跳板的作用。

随着陆港通、港股通、债券通等一系列改革,香港交易所与内地及全球投资者的关系更加紧密,参与方式日趋多样化,这也是吸引内资企业赴港上市的重要原因。

改革:港交所新经济化

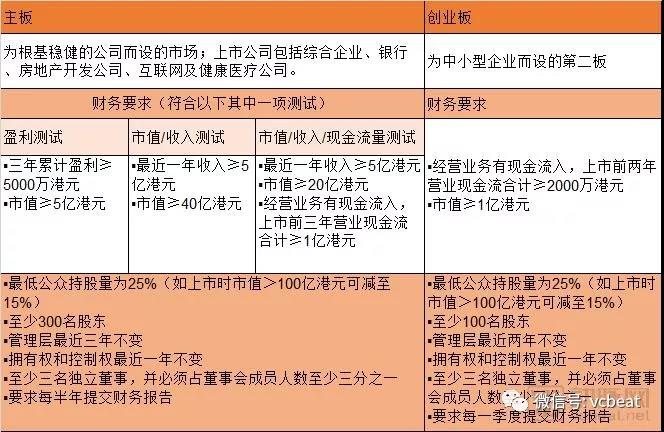

内地企业热衷于赴港上市,与港交所相对A股市场更为宽松的上市条件不无关系。

这其中,最为重要的一点就是盈利能力。

A股主板、中小板上市要求:

1.最近3个会计年度净利润均为正数且累计超过3000万元人民币,净利润以扣除非经常性损益前后较低者为计算依据;

2.最近3个会计年度经营活动产生的现金流量净额累计超过5000万元人民币;或者最近3个会计年度营业收入累计超过人民币3亿元。

即使是创业板也要求:最近两年连续盈利,最近两年净利润累计不少于1000万元;或最近一年盈利,最近一年营业收入不少于5000万元。净利润以扣除非经常性损益前后孰低者为计算依据。

收入及盈利能力,成为了挡在众多科技公司和医药生物公司上市前的最大障碍。即使公司经营规模非常大,且在持续持续成长中,不满足盈利条件依然不能获准上市。

港交所对拟上市企业没有盈利的硬性要求,企业可通过多种评价方式满足财务条件。

比如盈利测试,只要求企业上市前三年累计盈利超过5000万港元,市值超过5亿港元,这对于绝大多数高成长性企业实现起来相对较易。

港交所上市条件

同时,港交所正酝酿新的上市制度改革,拟定将以下三类公司纳入上市体系:

1.不同投票权架构的新兴及创新产业发行人——同股不同权企业;

2.尚未盈利/未有收入的生物科技发行人;

3.在海外上市企业到港进行第二上市申请。

港交所行政总裁李小加在2018年传媒午餐会上透露,上市制度改革将是港交所2018年的“头等大事”,“确保集资市场与时并进、股本市场更互联互通、衍生产品市场更具竞争力。”

2月23日,港交所如期发布《咨询文件》,上市制度改革稳步推进中。预计港交所上市规则修订将在2018年中完成,以上三类公司将驶入港股上市快车道。

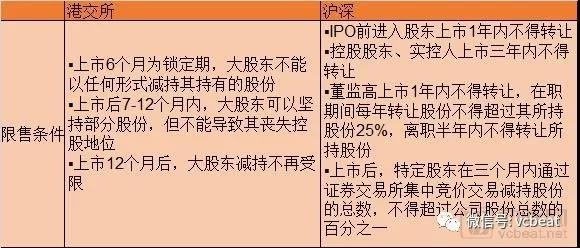

除了“进去”较为容易之外,港交所“出来”也更简单。其上市锁定期较A股更短,退出方式也更多样化。

港交所、沪深两市退出条件对比

这意味着投资者可以快速获得参投公司的成长回报,投资周期更短,投资回报与风险更加可控。在机构投资者的推动下,新型公司将很快踏上港股上市之旅。

港交所的这些变化,被称为“新经济化”。

港交所所称的“新经济”包括:生物技术、医疗保健技术、互联网软件与服务、电脑与周边设备等。

数据显示,港交所上市企业中新经济公司市值所占比重为3%,而纳斯达克、纽交所新经济公司市值所占比重为60%和47%,一隅之隔的深交所新经济公司市值比重亦高达12%。

全球知名交易所新经济公司市值数据

资料来源:港交所发《框架咨询文件——建议设立创新板》

此外,就全球增长最快的部分行业而言,香港市场的占比亦很低:制药、生物技术与生命科学(1%)、医疗保健设备与服务(1%),软件与服务(9%,剔除腾讯之后则只有1%)。

这反映出港交所过去偏爱蓝筹、投资者偏保守的特点,也让港交所与上一轮由互联网变革推动的新经济无缘。

一个非常有意思的案例是,港交所在2013年“错过”了阿里巴巴——同股不同权的科技型企业,被引为一时之憾。阿里巴巴之后,港交所即酝酿上市制度改革,对高成长的科技及创新型企业更加关注。

现今,港股较为知名的全球型新经济公司只有腾讯一家——腾讯于2004年上市。除了腾讯之外,其他新经济公司市值相对较小。

港交所的“新经济化”其实就是对下一轮经济风口的追逐——下一批大型公司可能在科技及医药生物行业出现。

表现:日渐受到重视的价值洼地

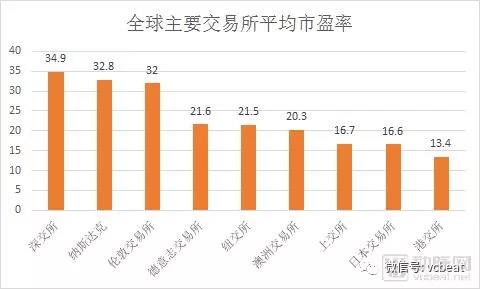

港交所多为机构投资者,他们更重视上市公司的“基本面”,对于高成长性公司估值偏低。

同样据港交所咨询文件,港交所的市场估值以市盈率计为全球主要交易所中最低,仅13.4倍,而同业平均市盈率为24.6倍。

高增长性行业在港交所市场估值偏低,可能导致市场停滞不前、投资者丧失兴趣,进一步拉低估值,从而削弱香港对潜在新发行人的吸引力。

港交所打下“新经济”强心针之后,相关公司及投资者正在融入这片价值洼地,重新发现港交所的投融资价值。

恒生指数在2018年1月29日盘中达到33484.08点历史最高位,从某种程度上印证了港股的崛起。

实际上,自2016年2月以来,恒生指数就处于持续爬坡中。2017年底,恒生指数报收29919.15点,较2016年底上升36%;2018年1月,恒生指数报收33154.12点,较2017年底涨约10.8%,远高于全球其他主要市场指数涨幅。

港股正迎来新一轮持续增长的“大时代”。随着内地险资、基金及各类资管资金南下掘金,和国际投资者对中国概念股的追逐,港股将持续繁荣。

港股医药公司扫描

日前,平安好医生提交赴港上市申请的消息持续发酵,引起医疗健康行业从业者的关注。

平安好医生从2014年11月成立,到正式提交招股书,3年多时间就走到了IPO,火箭般的发展速度创造了互联网医疗行业的一个奇迹。预计平安好医生最快会在2018年第二季度在香港上市,届时平安好医生将成为内地首家登陆二级市场的互联网医疗企业。

奇迹背后,还有更多医疗健康类企业传出赴港上市的消息,包括微医、复宏汉霖、华领医药等。

我们可以看下港交所上市的医疗健康类公司构成和市场表现:

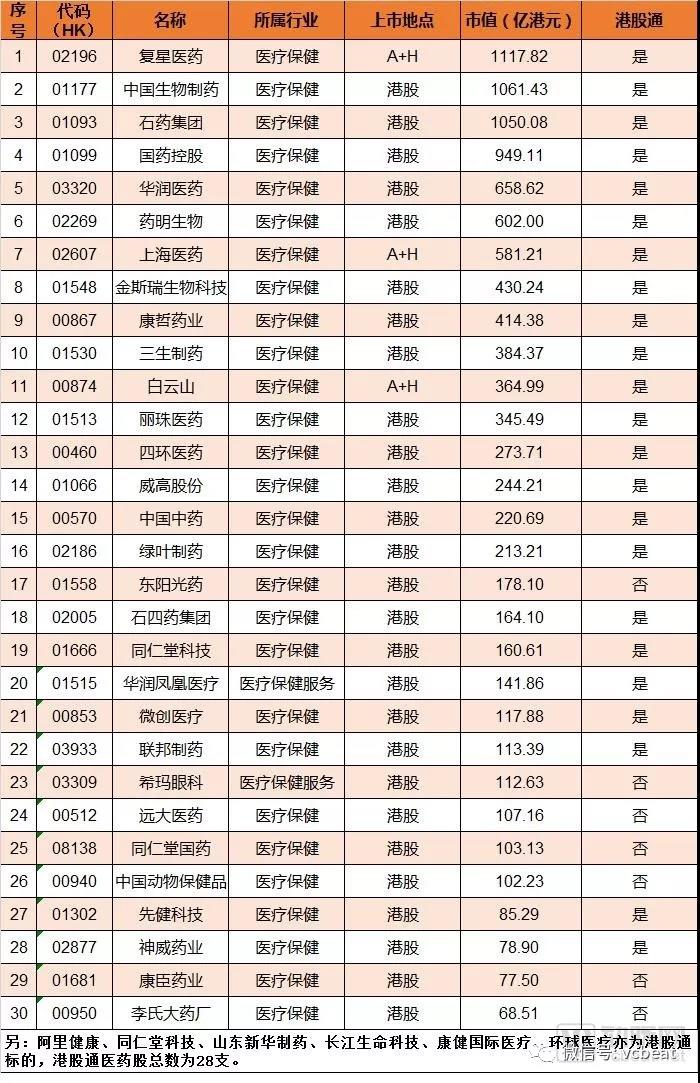

据Choice统计,港交所医疗保健及服务分类下共有117家公司,其中港股通为28支。A+H医药股共5支,分别为:上海医药、复星医药、白云山、丽珠集团、新华制药。

我们截取了港股市值排名前三十的医疗健康类公司,这三十家公司市值合计1.05万亿港元,占港股医药股总市值99%以上,基本代表了港股医药股的全貌。

恒生行业分类不如A股细致,港股医药股基本都被分类在医疗保健下。按申万行业分类,港股上市医药股构成比较全面,传统中药、化药、生物技术、医疗器械、医药流通、医疗服务等均有代表性企业。

我们统计,港股医疗保健板块盈利为正的公司平均市盈率为115倍,A股医药生物板块盈利为正的公司平均市盈率为80倍,这说明医疗健康公司在港股享受到了更高的估值——即使是在港股大盘估值水平低于A股市场的情况下。(按2月7日午盘市盈率TTM)

最近一年,业内知名度较高的药明生物、希玛眼科在港上市,均取得了不错的市场关注度。药明生物现市值约580亿港元,市盈率TTM约350倍;希玛眼科市值约111亿港元,市盈率TTM为214倍。

作为对比,A股新上市CRO企业昭衍新药市值约38.14亿元,市盈率TTM仅51倍;爱尔眼科市值约515亿元,市盈率TTM为71.35倍。

国信证券在“2018年港股医药板块投资策略报告”中指出,港股医药股的吸引力在于:

1)与A股相比,港股中同类型优质公司的估值更低——存在估值洼地;

2)香港市场拥有一些A股所没有的特色稀缺标的;

3)一部分中小市值公司因长期被忽视而显著低估,投资价值亟待挖掘和重估;

4)港交所上市新政将吸引更多海内外创新型生物科技公司赴港上市;2018年1季度开始H股全流通试点,若将来扩大范围,一批总市值超过50亿元的港股公司有望成为港股通标的并逐步实现全流通,将极大激发公司管理层积极性,并吸引国内机构投资。

港交所医疗健康板块优质标的包括:

(1)大市值创新药龙头公司

其长线投资价值突出,有望持续享受估值溢价。如研发投入大、在研药物储备丰富、未来可见业绩增长明确的大市值龙头公司——三生制药、石药集团、复星医药、中国生物制药。

(2)高成长性生物科技稀缺标的

基因合成和细胞免疫治疗(CAR-T技术)龙头公司金斯瑞生物科技(1548.HK),生物制药外包服务(CRO业务)龙头公司药明生物(2269.HK)。

(3)价值洼地、成长性确定的细分领域龙头

显著低估的中药配方颗粒龙头:中国中药(0570.HK);

迎来业绩拐点、进入研发收获期:李氏大药厂(00950.HK);

胰岛素高成长、抗生素业务迎来拐点:联邦制药(03933.HK);

受益行业深度整合,业绩快速弹升的大输液龙头:石四药集团(2005.HK);

核心产品高增长,在研产品潜力大的抗流感化药龙头:东阳光药(1558.HK);

技术领先,在研产品潜力大的心血管器械领先公司:先健科技(1302.HK);

稳健成长,估值洼地:白云山(00874.HK)、康臣药业(1681.HK)、同仁堂科技(1666.HK)。

(4)调整充分的医药商业龙头公司

医药商业长期来看将在政策助力下不断提升集中度,龙头企业长期受益于行业整合。短期来看,包括上海医药在内龙头企业受两票制政策对批发调拨业务影响,业绩增速放缓。

预计2018年中期之后影响减弱,增长有望提速,重点关注调整充分、估值较低的全国性商业龙头公司:华润医药(3320.HK)、上海医药(2607.HK)、国药控股(1099.HK)。

综合来看,港交所作为全球最大的金融证券市场之一,是中国公司进行国际募资走向国际化的重要通道。

港交所过去偏爱蓝筹、投资者理念偏向保守,但在新经济冲击下,这一情况正在得到重塑,港股的价值洼地现象正在改变,港股或迎来持续增长的“大时代”。

对医疗健康公司而言,港股具有门槛低、估值高、退出易的优点,在港交所“新经济化”改革之后,更多优质医疗健康、生物科技公司将登陆港交所。2018年,或见内地医疗健康企业赴港上市潮。(编辑:艾宥辰)