本文来自于华尔街见闻。

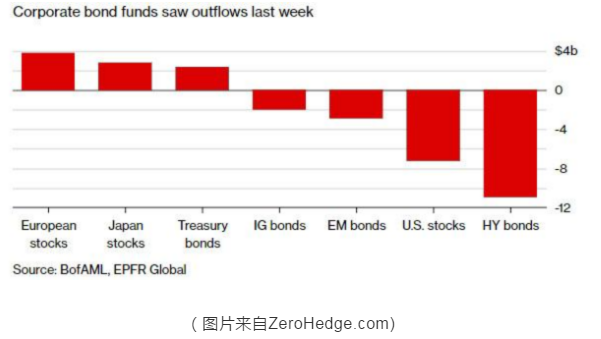

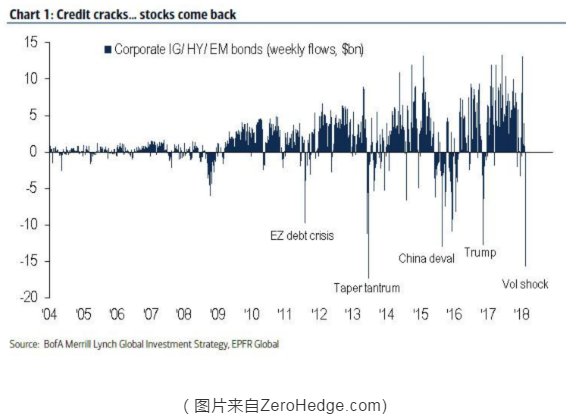

摘要:过去一周内,由于对加息的担忧以及避险情绪的上升,投资者纷纷从债券基金撤资。截止本周三的一周内,投资者从债券基金撤资141亿美元,赎回规模创历史第五。其中,高收益率债基金的净赎回总额为108.9亿美元,创历史上第二大赎回规模。

对通胀和加息的担忧情绪似乎从股市转移到了债市。

过去一周内,由于对加息的担忧以及避险情绪的上升,投资者纷纷从债券基金撤资。

根据美林美银的报告,截止本周三的一周内,投资者从债券基金撤资141亿美元,赎回规模创历史第五。其中,高收益率债券基金的净赎回总额为108.9亿美元,创历史上第二大赎回规模。

近期市场对美联储将加快升息步伐的担忧日渐增长,10年期美债收益率一度冲破2.9%,创四年来新高,美股也从1月的高位回落。从1月29日开始,十天内,标普500累计下跌12%。

投资级债券也没有幸免,美林美银报告显示,2月14日当周,投资级债券赎回总额达20亿美元,为60周来资金首次流出。

iShares LQD投资级公司债券ETF周三创下单日资金流出量的历史最高纪录,是美国上市跨资产类别被动型投资工具中最大的一笔。此外,新兴市场债券资金流出量达29亿美元,创64周以来最高。

基金研究公司Lipper的报告也证实了同样的资金逃离债市现象--截止2月14日的一周内,从高收益债券基金流出63亿美元,创历史第二大单周资金流出规模,为连续第五周出现资金逃离。五周流出的资金总额达150亿美元,打破了2014年8月以来的资金流出规模纪录。当时的资金流出量为70.6亿美元。

“投资者只有在不得已的时候才会大规模出售现金债券,就是当资金流出开始持续加快的时候。” 摩根斯坦利策略师表示。

摩根斯坦利的策略师认为,不断增加的杠杆正在为更广泛的市场崩溃做铺垫,而更高的利率会压低资产价值。 他们预计2018年欧洲和亚洲公司债券的收益率将为负数。他们警告说,随着央行收紧信贷条件(加息),高度杠杆化的公司将难以为不断上涨的债务再融资,而随着利率正常化,涉足高风险债券的“旅游”投资者(即缺乏投资经验,喜欢跟风的投资者)将失去兴趣。(编辑:张鹏艳)