本文来自“EBoversea”微信公众号,作者为陈佳宁。

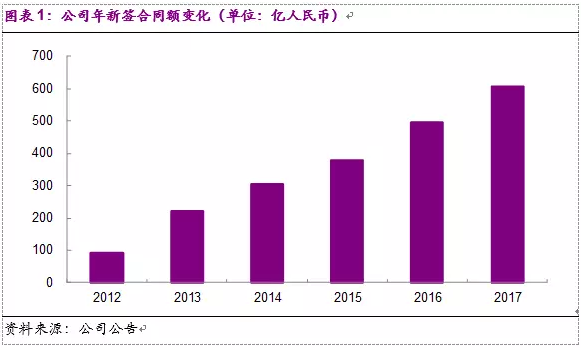

17年新签订单同比增长22.7%,符合预期

中国通号(03969)公布2017年外部合同数据,2017年累计新签外部合同总额607.3亿人民币,同比增长22.7%,符合预期。分板块来看,铁路领域新签合同173.2亿人民币,同比增长9.8%;城轨地铁领域新签合同109.1亿人民币,同比大幅增长40.6%;海外业务领域新签合同27.0亿人民币,同比下降2.5%;工程总承包和其他业务领域新签合同298.0亿人民币,同比增长28.6%。公司2012-2017年新签订单分别为91.2亿、220.4亿、304.2亿、378.2亿、494.8亿、607.3亿,呈逐年上升趋势。

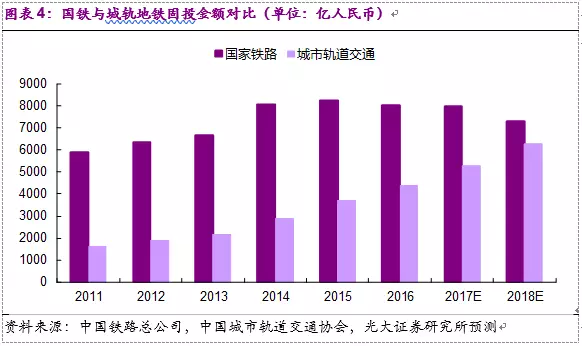

城市轨道交通市场高增长正由基建传导至信号控制系统领域

全国城市轨道交通市场正由基建高峰转向通车高峰。2017年全国城市轨道交通通车里程达869公里,较2016年增长62%。我们预计2018-2020年全国城市轨道交通年均通车里程将达到1000公里。2020年全国轨道交通总里程将超过8000公里,较2015年3600公里的总里程增长120%。

中国通号作为国内城市轨道交通信号控制系统领域的绝对龙头,将直接受益于该市场的高速成长。2017年公司城轨地铁领域新签合同同比增长40.6%,我们预计未来几年公司城轨地铁领域订单将维持快速增长的趋势。

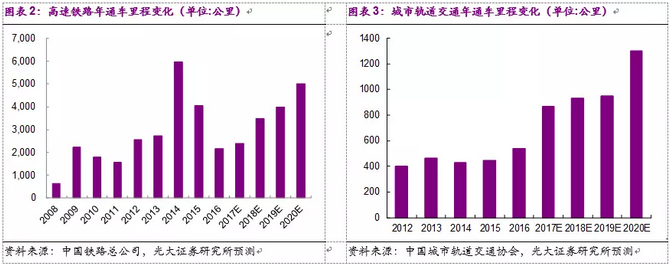

高速铁路进入新一轮通车高峰期

继2014-2015年的通车高峰期之后,随着“十三五”建设的线路进入通车高峰,我们预计2018-2020年时速200公里以上的高速铁路年均通车里程将达到4000公里,较2016-2017年的年均2200公里大幅增长。随着通车里程回升,我们预计公司铁路领域新签订单有望出现增速上行。

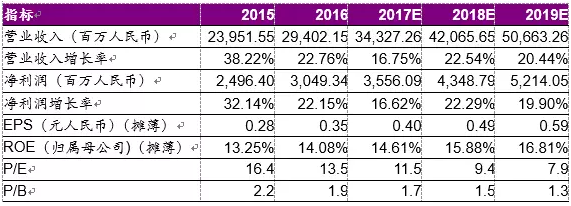

维持“买入”评级

根据订单情况,我们小幅上调公司18-19年收入预测,预计公司2017-2019年收入分别为343.3亿、420.7亿、506.6亿人民币;小幅下调净利润预测,以反映工程总承包等低盈利业务占比的提升,预计公司17-19年净利润分别为35.6亿、43.5亿、52.1亿人民币,对应EPS分别为0.40元、0.49元、0.59元人民币。维持2018年12倍PE估值,对应目标价7.20港元,维持“买入”评级。

风险提示:铁路建设进展不达预期、城市轨道交通产品降价、海外市场拓展不顺

(编辑:王梦艳)