本文来自于天风证券的研报《金蝶国际(00268):受益产业变革趋势,看好云业务实现持续高速增长》,作者为沈海兵、缪欣君。

摘要

前言:云计算板块,未来三年值得您的高度重视

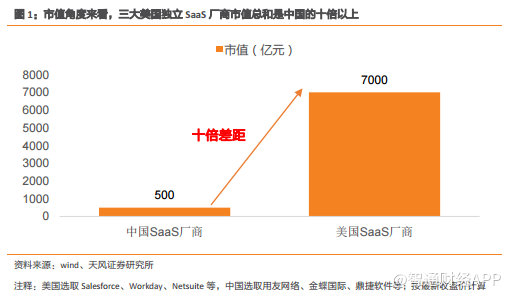

从市值角度来看,美国三大SaaS独立厂商的市值为中国厂商的十倍,这是 一个近万亿市值的产业。从发展阶段来看,中国SaaS落后美国约4~6年时间。中国SaaS行业未来四年有望迎来高增长期,相关龙头收入已经提速, 我们认为2018~2021年中国云计算有望迎来第一轮大牛市。

简介:锐意创新率先启动云转型,预计2017年云收入占比超过25%

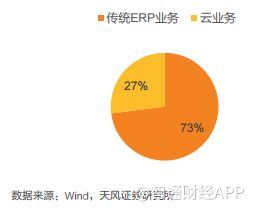

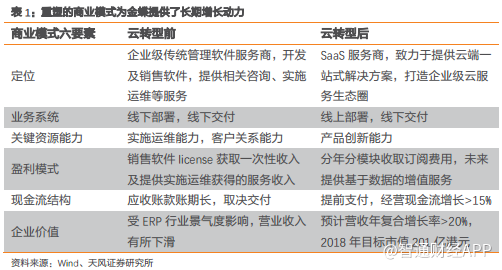

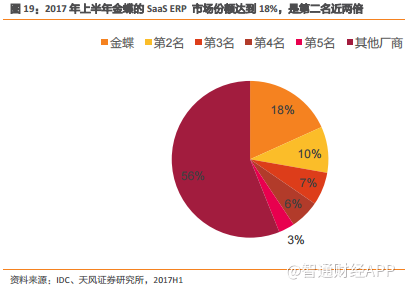

公司作为国产传统ERP领域领跑者之一,连续13年蝉联中小企业应用软件市场第一。云业务方面,公司在行业内自2013年开始率先坚定战略云转型。我们预计2017年云收入占比超过25%,增速超过65%。其中,针对中型企业的云ERP产品金蝶云在与海外云ERP龙头Oralce Netsuite的竞争中取得优势。根据IDC,公司占据18.25%的中国SaaS ERP市场份额。

行业:需求驱动+环境成熟,SaaS行业未来四年是高景气长周期

应用环境成熟为技术变革提供前提条件,而客户的需求为变革发展的根本驱动力。以往制约SaaS行业发展的两大瓶颈正在被突破。1)需求端,移动支付2016年后全面普及,市场教育使得用户重新认识云端安全。同时,伴随着互联网成长起来的80后逐渐走上关键工作岗位,进一步激发市场需求。2)应用环境端,以阿里云为代表的国内IaaS厂商技术逐渐成熟,阿 里云在2017年首次登上Gartner魔力象限,这为国内SaaS的应用开发和在大企业尤其是国企中的普及提供了条件。

优势:时代赋予迸发的机遇,预计未来四年云业务收入复合增速超过65%

云计算相比传统软件是颠覆式的创新,技术架构变革使得产品创新成为竞争制高点。经过四年的沉淀与打磨,公司产品如金蝶云实现基于 B/S 产品云架构,同时安全性能领先。腾讯、华为等标杆案例,为客户推广提供了保证。展望未来,公司有望持续在完善产品线,致力为大中小客户提供一站式服务。1)投资纷享销客,CRM产品模块提升ARPU值。2)针对大企业的云ERP产品,率先推出。从根本来说,这源于变革机遇到来时,公司上下转型的决心和坚定的执行力。我们看好,公司未来四年云业务收入复合增速超过65%(详细测算和假设条件,详见正文)。

估值:迎来戴维斯双击,2018年目标市值201亿港元

传统业务PE估值:海外ERP龙头SAP成熟期估值稳定在30X左右,考虑 港股市场保守给予PE2018 14X估值。云业务PS估值:海外云ERP龙头Netsuite高增长期估值15~25X,考虑港股市场保守给予PS2018年14X估值。基于此,我们认为,公司2018年合理市值在201亿港元。考虑估值切换和云业务竞争力得到进一步提升,我们上调公司目标价47%从4.7港元至6.9港元。

风险提示:金蝶云二代产品推广进度低于预期;中型企业云市场竞争加剧

投资要点

核心观点:1)对照美国IaaS和SaaS行业发展规律,中国SaaS行业未来四年有望迎来高增长时期。随着企业对云计算接受程度提高,80后逐渐走上关键工作岗位,国内底层IaaS技术初步成熟,以往制约国内SaaS行业 的需求和应用环境瓶颈正被突破。

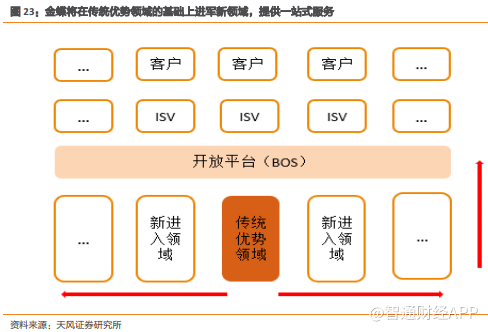

2)变革的时代使产品成为行业竞争的制高点,公司在市场、产品的优势构筑了中长期的竞争壁垒,展望未来,公司持续完善产品线,致力为大中小客户提供一站式服务,有望进一步扩大云业务领先优势。

3)公司市值迎来戴维斯双击,预计2018年目标市值201亿港元。

关键假设(乐观&悲观)

乐观:针对大企业的新一代云产品研发及市场推广顺利,中小企业云服务市场稳步拓展,云服务加速成长;传统ERP业务和云业务短期内不会出现明显“左右互搏”现象。

悲观:大企业云产品推广速度低于预期;中型企业云化市场竞争加剧。

估值分析

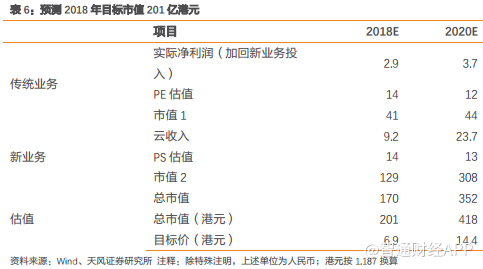

传统业务PE估值:海外ERP龙头SAP成熟期估值稳定在30X左右,考虑港股市场保守给予 2018 PE 14X估 值。

云业务PS估值:海外云ERP龙头Netsuite高增长期估值 15~25X,考虑港股市场保守给予2018年PS 14X估值。 基于此,我们认为,公司2018年合理市值在201亿港元。

与市场预期差

云业务收入加速增长,传统业务增长高于预期。

股价催化剂

大企业云产品研发及推广顺利,中小企业云市场份额进一步扩大,新增客户递延收入确认。 公司通过并购整合切入其他SaaS领域,平台效应显现。

公司简介

公司是国内领先的企业管理软件应用解决方案供应商,开发及销售企业管理及电子商务应用软件,并提供与软件产品相关的管理咨询、实施与技术服务。IDC权威数据显示,公司连续13年蝉联成长型企业管理软件应用 市场占有率第一,同时在中国企业级云服务市场排名第一。公司已帮助超过670万家的政府和企业转型移动互联网,是中国企业云服务领航者。

简要行业分析

国内企业级SaaS市场正处于快速发展阶段,以金蝶、用友为主的传统管理软件厂商,以及垂直领域SaaS创新企业都在迅速涌现,年复合增长率大于40%。由于SaaS企业客户的付费需分期确认收入,形成递延收入,导致SaaS企业普遍面临亏损的局面,行业龙头尚未出现。未来SaaS将进入并购整合阶段,企业将着力于打造平台生态。

重要图表:公司收入结构(2017H1)

一、前言:云计算板块,未来三年值得您的高度重视

对比海外成熟SaaS市场,中国SaaS行业存在巨大发展空间。中国SaaS行业仍然处于发展初期。直观体现是,尽管发展多年,但是中国企业对云的接受度与付费能力仍不强,行业大多数企业公有云收入只有几千万到几亿不等。而在美国,云的发展在中小企业层面已经相对成熟。我们认为,软件行业向云发展方向是确定的,两国间速度的不同主要与软件行业发展成熟度、企业付费能力和意愿、IaaS基础有关。

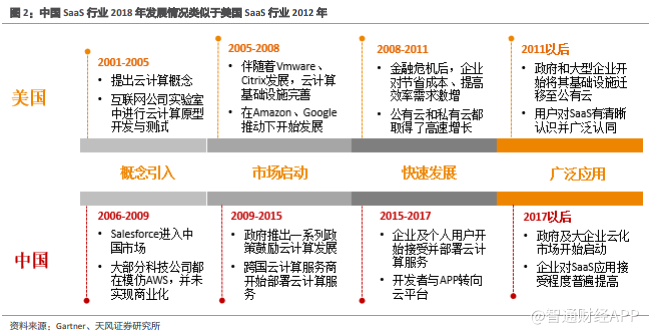

SaaS行业发展中国滞后美国约4-6年,2018年有望成为中国SaaS高增长元年。美国巨 大的空间,为我们提供了很好的标杆。而根据我们的分析,SaaS行业中国滞后美国大概4~6年的时间。以IaaS发展为例,美国龙头亚马逊08年左右迅速发展,而国内龙头阿里云在13 年左右迎来快速发展期。以SaaS应用为例,美国SaaS快速发展开始于金融危机后,08~11 年,正是Salesforce发展最快的时候,而中国快速发展期是从15年开始的。

二、中国企业应用软件TOP3 ,预计2017年云收入占比超过25%

1.中小企业细分市场龙头,收入进入高增长通道

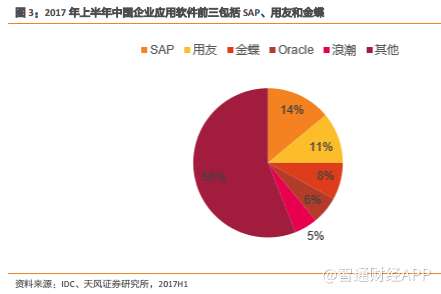

(1)国产传统ERP领域领跑者之一,中小企业市场优势明显。目前SAP、用友、金蝶位居国内 应用软件前三,2017年上半年公司占企业应用软件市场份额8%。相较于国外主要竞争对手,公司ERP软件具有本土化优势,实施简单,性价比高。而相较于国产ERP龙头用友,用友优势主要在政府、国企等大中型企业,金蝶则主要满足房地产、制造业、食品餐饮等行业中小企业财务管理需求,服务覆盖超过670万家客户,资源积累丰富。根据IDC,公司已连续13年蝉联中国中小企业应用软件市场占有率榜首,细分市场优势明显。

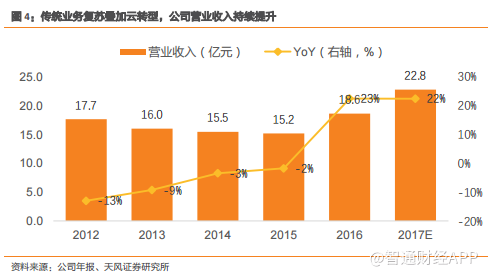

(2)营业收入有望重回中长期高增长通道。受传统ERP行业景气度下降影响,公司营业收入自2012年起经历了短期小幅下滑。但自2016年起,受益于公司云业务的高速发展和传统ERP行业的相对回暖,公司营业收入开始逐年增长,2016年实现全年营收18.6亿元,增速23%。 我们预计2017年全年营收约23亿,增长率大于20%,高增长趋势有望维持。

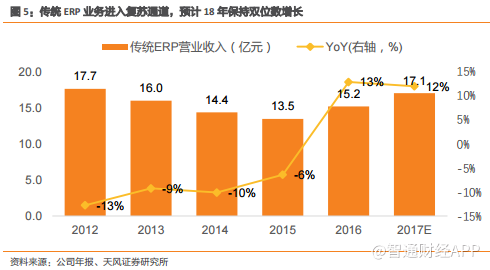

(3)传统业务步入双位数增长通道,预计双位数增长有望持续。自2012年起,受宏观经济影响,公司传统ERP营业收入连续4年呈现负增长态势。近几年伴随着“中国制造2025” 的全面推进及互联网发展,企业管理者愈发重视使用IT技术提升管理效率,ERP需求有所 回升。受益于宏观经济政策及企业管理者重视管理效率双重推动,公司2016年ERP营收重回增长通道,增速13%。我们预计18年,传统ERP业务有望保持在双位数增长。

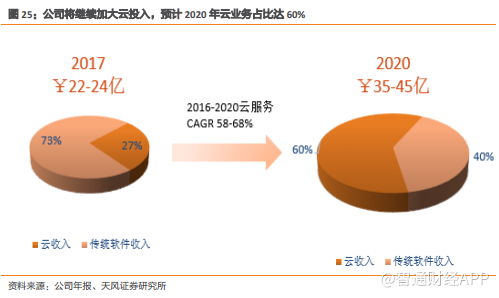

2.率先战略云转型,预计2017年云收入占比超过25%

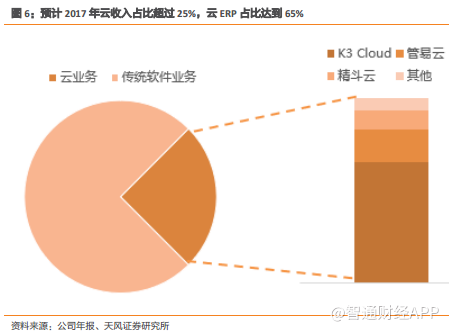

(1)云转型方面走在行业前列,预计全年云收入占比超过25%,达5.5~6亿元。

尽管传统ERP软件市场份额与主要竞争对手相比略逊一筹,但金蝶自 2011年底即发布云转型战略,利用另一赛道优势,逐渐缩小差距,有望实现超越。2016年云业务收入占比18%,远超同期国外主要竞争对手SAP的13%,Oracle的12%,可见其云战略转型的前瞻性和决心。我们预计 2017 全年云收入占比超过25%,营收达5.5~6亿元。

(2)云ERP产品丰富,金蝶云表现抢眼。

除去已剥离的云之家和其他行业云产品,目前公司云 业务贡献主要来自金蝶云、精斗云和管易云。金蝶云针对中大型企业,截止17年中,金蝶云收入同比增长70%,是最畅销的主力产品。金蝶云客户中80%来自新签客户,客户增长率大于80%,增量市场潜力巨大,预计17全年收入占云业务比重约65%。精斗云为小微企业提供财务管理、进销存等功能,收入增速大于50%。管易云主要应用于电商行业,收入增速大于40%。除软件和云服务外,公司还将基于云平台的数据为客户提供增值服务,未来形成新的利润增长点。

三、中国SaaS进入高景气长周期,五年复合增速有望40%+

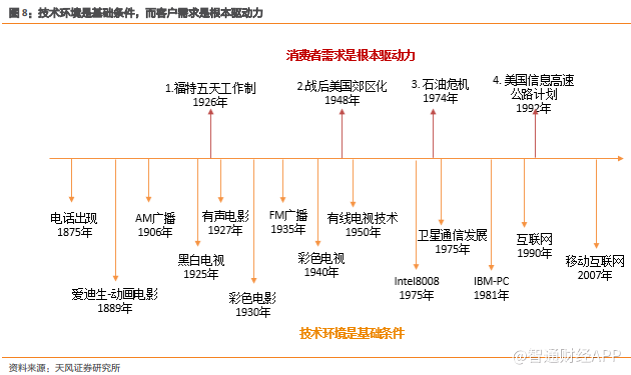

应用环境成熟为变革的前提条件,而客户的需求为变革发展的根本驱动力。90年代初,美国提出信息高速公路计划之后,互联网整体开始飞速发展,SaaS目前已处于发展全面普及阶段,而中国SaaS刚刚步入快速发展阶段。我们认为此前客户需求和技术环境的共同制约了此前国内SaaS行业的发展,造成了中美SaaS行业发展速度的差异。

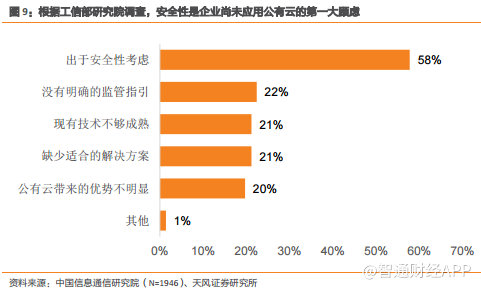

瓶颈之一:需求端,以往中国企业对云安全认知不足。根据中国信息通信研究院调研,58% 的企业尚未使用公有云是出于安全性考虑,安全是企业尚未应用公有云的第一大顾虑。企业将数据存储在云服务商的服务器上,对数据的控制力减弱,承担着数据被丢失与篡改、数据泄露、中止服务等数据安全风险。虽然客观上云服务商有比一般企业IT系统更好的安全和运维机制,但企业对云安全认知不足降低了其对云服务的接受程度。

瓶颈之二:应用环境是基础条件,国内底层架构IaaS技术发展缓慢。IaaS与SaaS的关系 就好像地基与大楼,SaaS的崛起依赖于底层IaaS技术的成熟。亚马逊云2006年对外开放,同年发布其IaaS产品AWS EC2,2009年实现关键的弹性云平台自动弹性伸缩功能,美国公有云市场从此正式起步。而国内IaaS市场领导者阿里云,2009年成立,2011年开始大规模对外提供云计算服务,至2015年才正式实现自动弹性伸缩功能,比亚马逊晚了6年。

但我们的研究发现:自2017年起,我们发现以上两大限制因素发生了显著变化,以往制约中国SaaS市场发展的瓶颈正在被突破。

1.需求驱动:用户重新认识云的安全性,同时80后走向关键岗位

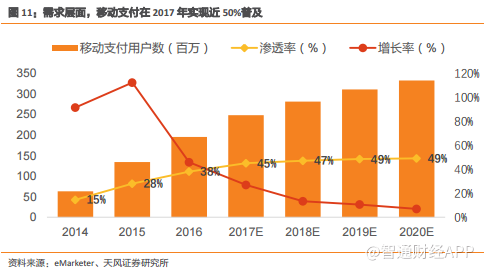

用户对云端安全的顾虑性减弱,标志性事件是2016年后移动支付普及。中国移动支付市场近年来快速发展。根据国际市场研究机构eMarketer,中国移动支付渗透率已提升至近50%。工信部数据显示,中国移动支付交易规模已超81万亿元,位居全球之首。消费级市场用户行为的变化将会进一步催生企业级市场的变革,近年来市场的教育使得客户对云端数据的安全性有了重新的认知,对安全的顾虑性减弱。

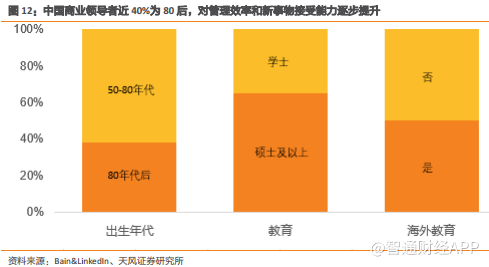

80后正逐步走向关键工作岗位,长期来看将更重视企业信息化的支出。根据Bain和LinkedIn联合调研报告,近4成的商业领导者为80后。安永全球CIO调研也指出,中国CIO平均年龄39岁,有年轻化的趋势。对新事物接受程度高、受教育程度高、善于学习海外经验的年轻一代逐渐走上关键工作岗位,重视用软件提高企业管理效率,将进一步激发SaaS企业级市场的需求。

2.技术条件:以阿里云为代表的国内IaaS底层架构基本成熟

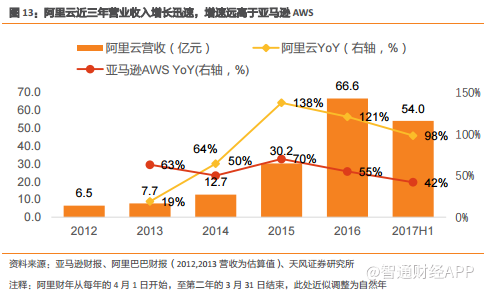

应用环境层面,以阿里云为代表国内IaaS厂商技术在2017年基本成熟。2015年阿里正 式上线开放ECS云服务器核心的自动弹性伸缩功能,能够在高峰期时自动增加ECS实例, 业务回落时自动减少ECS实例,计算能力不算提升。因此,阿里云自2015年起营业收入 增速大幅提升,远远超过亚马逊AWS。2016年,阿里云营收达66.63亿元 连续8个季度超过100%增长,发展迅速。国内IaaS 技术的成熟,使国内SaaS服务商开发产品时,有了更多基础设施选项,为国内SaaS的应用开发和在大企业尤其是国企中的普及提供了便利。

全球来看,阿里云国际竞争力迅速提升。2017年全球云计算排名中首次出现中国厂商的身 影,阿里跃居第四,并作为远见者首次登上Gartner全球IaaS魔力象限。Gartner预测未 来阿里云将作为领导者之一,与Amazon、Microsoft一同主导全球IaaS市场。相较于国外IaaS 产品,国内产品价格更低,尤其在推行按秒付费之后,能够一定程度上降低SaaS软件供应商成本,改善利润边际。借鉴美国IaaS和SaaS行业发展规律,我们认为,我国SaaS行业已经迎来了高增长时点。

3.未来五年SaaS进入高景气长周期,2021年规模达300亿

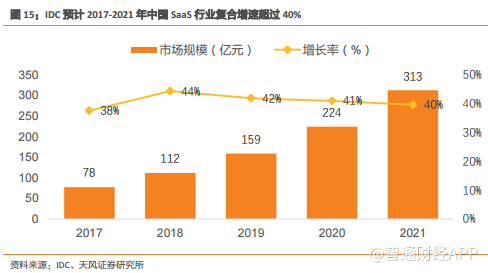

我们认为中国SaaS行业进入高景气长周期。国内SaaS市场接受度逐渐提升,大型企业子公司及集团新业务板块开始使用云产品,成就了中国SaaS行业巨大的潜力。根据IDC预测,未来五年SaaS行业复合增速超过40%,市场规模将在2021年达 300亿元。同行用友2016/2017年内生云收入也明显加快,我们认为中国SaaS行业进入高景气长周期是大概率事件。

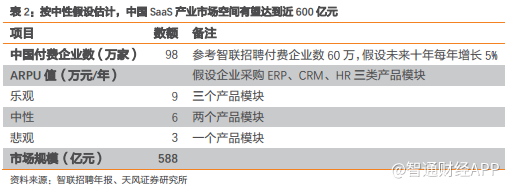

按中性假设估计,我国SaaS产业市场空间有望达到近600亿元。根据智联招聘2017财报,平台服务的独立雇主数为61.3万家,保守假设付费企业数60万家,以未来十年复合增长率 5%计算,预计十年后我国SaaS行业付费企业数将达到98万家。分别以乐观、中性、悲观态度估计企业采购 ERP、CRM、HR模块个数,计算出ARPU值为3-9万。按中性假设预计,我国SaaS行业市场空间有望达到近600亿元。

四、先发优势+产品线延伸,公司云业务竞争力有望不断提升

1.技术变革,产品创新成为行业竞争制高点

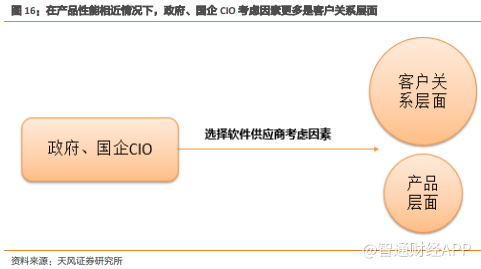

传统ERP时代产品没有变革,客观关系是客户选择软件服务商的重要依据。用友公司总部北京,政企领域积累深厚,1988年即成立公司。而金蝶1993年成立公司,总部在深圳,比用友成立晚了约五年。以上“基因”决定了用友占据传统ERP行业政府、大中型国有企业市场的龙头老大,而金蝶则深耕中小企业市场。

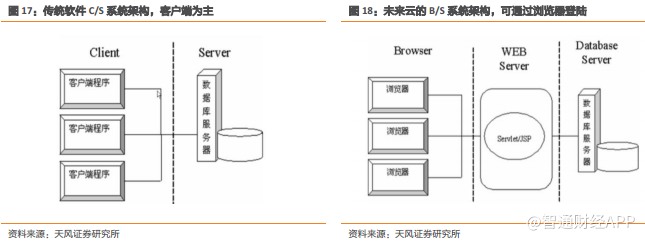

而云相对传统软件是10X变革,技术架构与传统软件架构完全不同。传统软件仍以C/S架构为主,以客户端为访问模式,而云则是以B/S架构为核心,主要以浏览器为访问模式,灵活度大幅提升。这样的产品底层架构的变革,对企业产品研发提出了非常大的挑战。在ERP时代,不论产品如何升级,但是基于C/S架构的开发。这一挑战不仅仅是技术层面,更是组织架构层面。

2.先发优势奠定产品优势,稳居中型企业云ERP市场第一

(1)公司转型顺利,预计2017年云收入5.5~6亿,在中型企业云ERP市场领先。根据IDC的报告,公司云ERP产品2017H1市场份额排名第一,达到18%,这与国内和国际主要竞争对手,均拉开了比较大的差距。考虑云ERP市场成规模发展已有三年多时间,我们认为这一市场份额对行业格局很有代表意义。考虑云ERP主要应用于收入在1亿元以上企业,我 们认为公司在中型企业云市场已建立一定优势。

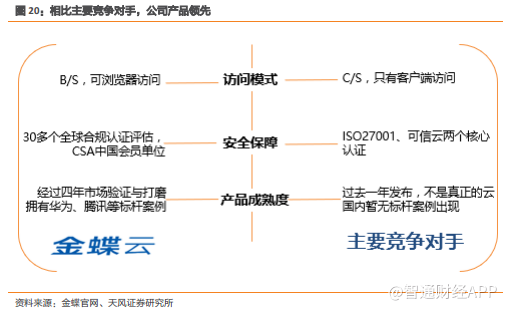

(2)金蝶云产品优势显著,在最根本性的产品架构和安全性上领先。此前我们提到,产品是云时代决定客户选择的关键因素。根据我们的了解,金蝶云在与包括Oracle Netsuite、管家婆等国内和国际主要竞争对手上,产品处于领先的地位。产品架构和安全性,是客户最关注的两大因素。比如在产品架构层面,金蝶云采用B/S架构,可以充分发挥云的灵活性。比如在安全层面,根据CSA中国网站,金蝶云通过了国际云安全联盟中国CSA的认证。

(3)客户同时关注产品成熟度,金蝶签约多家全球领先企业打造标杆案例。企业客户在采购产 品时,同时关注产品成熟度,以降低风险,而公司有无产品标杆案例最能说明问题。金蝶最大的云产品 ERP 云已经在互联网与IT、食品餐饮、商业服务领域取得领先,先后签约腾讯、华为、ofo、可口可乐、路虎等全球领先企业,应用于其分支终端网络。

3.横向纵向持续延伸产品线,公司竞争力有望不断提高

(1)领先背后是公司优秀的产品,产品领先背后是战略前瞻性和执行力。早在2013年,公司就看到了产业的巨大潜力,下定决心,从人才到资金资源全部向云倾斜。决心的体现是,是基本不考虑对传统业务的牺牲。执行力层面,公司在产品研发和创新方面迅速推动,推出金蝶云。金蝶云产品自2013年起在市场推广,经过四年多的锤炼和打磨,成为了一款成熟的云产品。云是所有软件公司转型方向,软件云化适用于所有规模的企业客户。行业龙头Salesforce即从中小企业转向大型企业。金蝶云一代在2014年左右推出,考虑行业研发周期,我们预计2018年公司有望推出针对大企业的云产品。

(2)2018年公司持续在横向纵向完善产品线,致力为客户提供一站式服务。近期,公司已收购中国CRM SaaS领先公司纷享销客,产品线实现从ERP到CRM的延伸。我们预计,若整合,公司有望实现ARPU值提升。纵向层面,2018年年中公司有望推出大企业云产品,以开源模式颠覆软件行业。公司在中型企业云领域优势有望进一步延伸到大企业领域云领域,实现中国企业级SaaS市场完全的统一。

五、受益行业高增长和竞争力突出,预计云业务复合增速超过60%

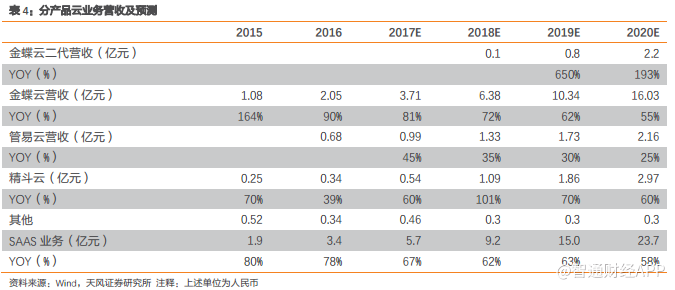

1.腾云而上,预计2020年云收入近24亿元

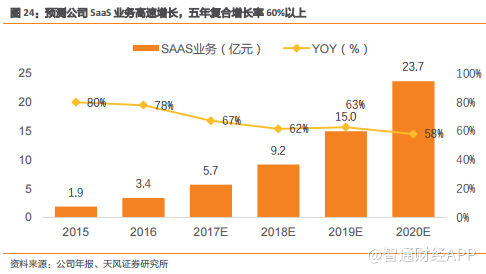

(1)受益于行业空间广阔及公司竞争优势扩大,预计公司SaaS业务年复合增长率60%以上。

从目前的市场反应来看,企业客户对SaaS接受度正在提高,云计算使得ERP应用范围从制造业转移至服务业,同时未来三年大企业云化市场开始逐步启动,中国SaaS行业即将迎来全面高增长时期。公司凭借六年在SaaS行业的投入和积累,在产品、市场、战略布局方面优势明显,在中长期竞争中构筑了较高的竞争壁垒。基于以上,我们预测公司云业务收入将在2020年接近24亿元,五年复合增长率60%以上。

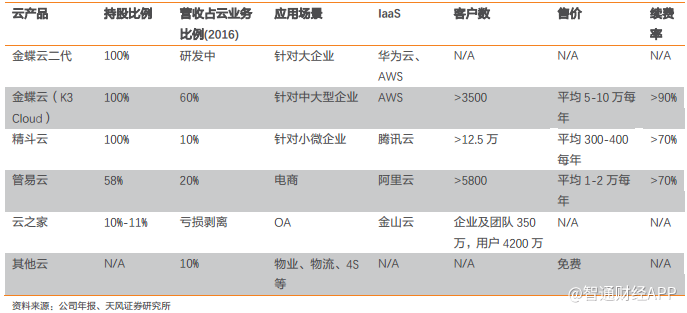

(2)公司未来将主推四款云产品,实现对大中小型企业客户的全面覆盖。

目前主力产品为针对中型企业的金蝶云,即K3 Cloud,预计将占云收入约65%。其他产品主要是精斗云和管易云。公司正在研发EAS对应产品,即针对大型企业的金蝶云二代,预计一部分将使用新合作的华为云IaaS,以开拓政府及国有企业市场。现有三款云产品客户数增速快,用户粘性高,其中金蝶云客户增长速度更是达到了80%,用户续费率大于90%,客户生命周期的延长提高了单个客户价值,使得营业收入长期可持续。

我们预计18年年中推出针对大企业的金蝶云二代产品,暂时不考虑新加入的HR产品。

1)金蝶云二代:预计2018年四季度开始推广下一代金蝶云产品;不同于传统 ERP阶段,云时代企业云市场竞争在于产品技术,而公司在该领域具备较大的先发优势。在市场刚刚启动,创新产品缺乏竞品的背景下,我们看好金蝶云二代放量。大企业模块单价预计50万元左右,参考EAS产品年新增客户数,保守考虑假设19和20年推广180家和400家。

2)金蝶云:2017年下半年公司客户数同比翻倍,考虑6个月确认周期和单价下降,18年保持70%以上增速;IDC预计未来五年SaaS行业增速40%,考虑ERP渗透率低 和大中企业支付能力更强,预计中长期增速在50%以上,而公司是行业龙头且竞争 优势持续扩大。

3)管易云:考虑电商行业增长趋缓,预计增长中枢逐步下移。

4)精斗云:受益于小微企业上云需求旺盛,预计精斗云2018年收入超过1亿元, 接近管易云。

2.传统ERP行业景气度高于预期,18年有望保持双位数增长

(1)产业反馈,从大企业到中小企业IT支出需求非常旺盛。

考虑宏观增速放缓,我们判断这是 企业高管IT支出比例提升所致。在全球数字化转型的大趋势下,截止2017年上半年,中国企业级应用软件市场规模达到16.05亿美元,同比增长11%。根据IDC 预测,中国企业级应用软件未来五年复合增长率超过15%。

(2)结构来看,大企业和小企业需求全面旺盛,预计EAS等维持双位数增长。

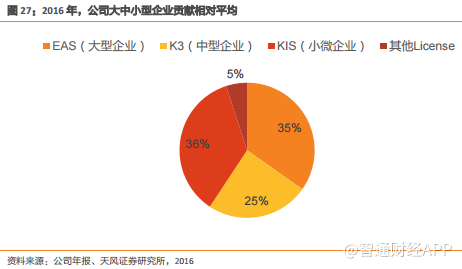

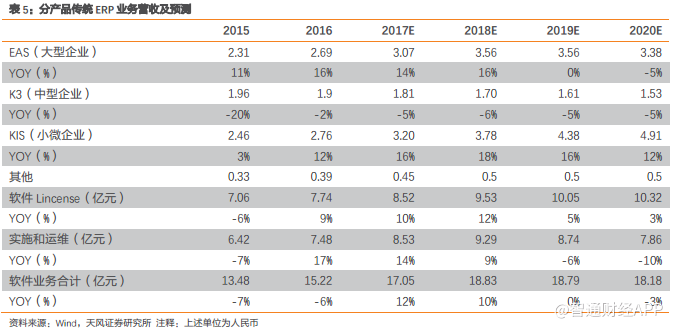

公司传统ERP 主要有三款产品,其中EAS针对大型集团企业用户,客单价较高,同时受益于大企业信息化渗透率提升,收入增速约13%。K3针对中小型企业及部分大型制造业企业,前几年经历由直销转分销,销售折扣增加,同时一定程度上受金蝶云冲击,营收有所下滑。KIS针对小微型企业,受益于SME市场的蓬勃发展,收入增速约16%。我们预计短期EAS及KIS增速将维持双位数增长。

1)EAS:针对大企业的EAS方面,公司17年回款增速超过20%,考虑制造业升级背景我们预计18年景气度持续,但19年推广云化业务存在“左右互搏”。

2)K3:现阶段开始出现“左右互搏”状况,考虑金蝶云持续推广,预计未来三年延续萎缩状态。

3)KIS:企业业务流程变化加速ERP应用,根据IDC预计未来三年中小ERP行业增速超过15%,而公司是行业龙头,预测未来三年增速15%左右。

4)实施运维:实施和运维主要与软件增速尤其是EAS增速有关。

六、估值&风险

1. 迎来戴维斯双击,2018年目标市值201亿港元

估值核心假设: 1、传统业务PE估值:海外ERP龙头SAP成熟期估值稳定在30X左右,考虑港股市场保 守给予PE 2018年14X估值。随着金蝶传统业务主动收缩,2020年PE 12X

2、云业务PS估值:海外云ERP龙头Netsuite高增长期估值15~25X,考虑港股市场保守给予PS 2018年14X估值。考虑公司体量和后续成长性,2020年PS 13X。基于此,我们认为,公司2018年合理市值在201亿港元。考虑估值切换和公司云业务竞争力得到进一步提升,我们上调公司目标价49%从4.7港元至6.9港元。

2.风险提示

(1)金蝶云二代产品推广进度低于预期:若推广进度低于预期,公司云收入增速存在低于预期的风险。

(2)公司中型企业ERP云市场竞争加剧:若市场竞争加剧,可能导致公司市场份额下滑, 同时毛利率下降。(编辑:张鹏艳)