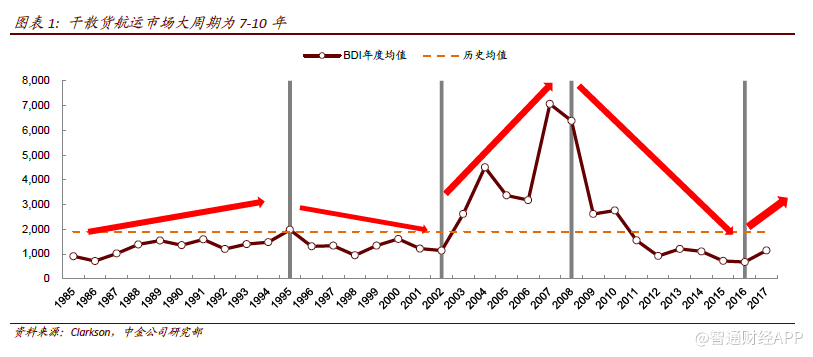

智通财经APP获悉,中金发表研究报告称,航运是全球化市场,具有长周期特点(干散货大周期为7-10 年)。中金认为以干散货和集装箱为代表的全球航运市场在2016年触底复苏,随着供需关系继续改善,未来几年有望继续复苏过程。

中金表示,集运推荐海丰国际(14.4 倍市盈率,4.2%分红收益率);干散货推荐中外运航运(0.6 倍市净率),关注中远海特交易性机会;油运密切关注招商轮船和中远海能A/H。

十年等一回:航运市场周期分析

以干散货和集装箱航运为代表的全球航运市场在2016 年触底,经过2017 年的小幅复苏,目前正处在继续复苏的早期道路上:

1)全球经济增长筑底回升且具有持续性,带动贸易量增速显著加快(从2016 年的2.3%加快至2017 年4.3%,贸易量增速对GDP 增速的弹性自2012 年之后首次回到1 以上,且将继续保持快于GDP 的增长),为航运市场提供良好的需求环境;2)供给方面新船订单在2016 年创下历史最低,目前在手订单与现有运力之比也处于过去20 年以来最低值,后续订单对2020 年以前的运力影响较小,同时叠加行业持续整合市场集中度提升(集运)、环保规则(2019 年压载水公约、2020 年低硫燃油限制)等因素,有效运力增长有望更加克制。航运超级周期(类似BDI达到10000 点)需要需求持续快速超预期增长和运力增长滞后(受造船产能限制)两个因素叠加和共振,难以再次出现;但从历史数据来看航运大周期持续的时间约为7 到10年,目前市场处于底部复苏的状态是相对明确的,可以预期未来数年的持续复苏(虽然过程中可能继续面临波动)。

盈利和估值水平仍处于低点

航运公司的盈利和估值水平均受到行业大周期的影响。

由于航运市场呈现强周期的特点,航运公司盈利弹性巨大。以重组前的中国远洋(干散货业务)为例,盈利高点可到190 亿元人民币(2007 年),市值超过3000 亿人民币;重组前中海集运(集运业务)盈利高点可到30~40 亿元(2007 年和2010 年),市值超过600亿人民币;中外运航运盈利高点可到3.47 亿美元,高点市值超过300 亿港币,我们预测的2018 年盈利(7000 万美元)仅相当于高点的20%。

从估值水平看,周期向上时市场将给予航运公司更高估值(因为盈利能力、船舶本身价值均会随着运价上涨)。目前全球航运公司的整体估值为1.3 倍市净率,低于历史均值1.4倍;A 股航运板块的整体市净率为2.0 倍,低于历史均值的2.9 倍,处于相对底部;而H股部分航运公司估值更低:中外运航运0.6 倍,中远海能0.5 倍。

集运龙头公司盈利弹性巨大,且对运价弹性远大于油价

从历史来看,集运行业可以提供丰厚回报。以全球最大的集运公司马士基航运(Maersk Line)为例,市场高点时其盈利可达26 亿美金,随着市场复苏马士基2017 年的盈利指引为在2016 年亏损3.84 亿美金的基础上改善超过10 亿美金(即盈利目标约为6.16 亿美金,即使受到黑客的攻击前三季度累计已经实现美金4.58 亿美金)。

油价上涨的影响分析:BDI 本身是各种船型期租水平的均值,已经扣除燃油成本,因此BDI 的上涨隐含了船东将燃油成本转嫁给货主。对于集运公司,在过去几年低油价的情况下,燃油成本占集运公司总成本的比例已经大幅降低(海丰国际的这一比例从2013 年的26%降低至2016 年的12%,2017 年上半年回升至14%;远洋集装箱运输航程成本占总成本约20%),并且可以通过燃油附加费的形式转嫁到客户。以Alphaliner 的BAF 数据为例,集运船东大约在油价上涨之后2-3 个月内上调燃油附加费。

公司盈利对于运价和运量的弹性远大于对于油价的弹性:根据马士基2016 年报,以2016年的数据为基础,其他条件不变的情况下,燃油价格上涨100 美元/吨(相对于2016 年均值上涨45%),对盈利的负面影响为4 亿美金,而平均运价上涨100 美金(相对于2016年上涨5.6%),对盈利的增厚可达到11 亿美金,而运量增长1%对盈利的增厚约为1 亿美金。

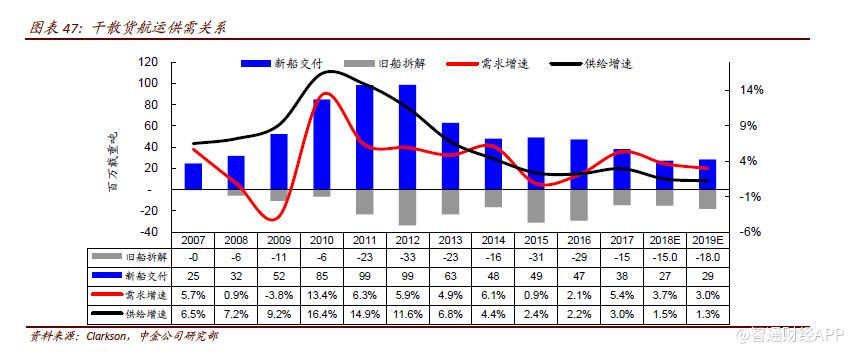

干散货航运:供给增速确定性放缓,供需关系继续改善

中金预计供给增速从2017 年的3%放缓至2018 年的1.5%,主要由于新船交付同比减少28%至2700 万吨(Clarkson 预计2600

万吨),2019 年进一步放缓至1.3%。需求增速受益于小宗散货增长和运距拉长,我们预计2018/19

年分别同比增长3.7%、3.0%(按周转量衡量),供需关系将继续改善。

供给增速确定性放缓。过去几年干散货运力增速一直在不断下降:从2010 年的16%的高位,降低至2016 年的2.2%,虽然2017 年环比略有加快(3%),但中金预计未来两年有望继续下降:根据当前的在手订单量,中金预计2018 年运力交付量同比减少28%至2700 万载重吨(高于Clarkson 预计的2600 万吨),考虑到上年延期中金假设2019 年交付量为2900 万载重吨。中金预计2018~19 年拆解量分别为1500 万载重吨、1800 万载重吨(2015 年为1500万载重吨),考虑到压载水公约执行。中金称,即使假设由于运价回升拆解量降低至1000 万载重吨的低位,2018/19 年运力增速也只有2.1%、2.2%,低于需求增速。

需求端:房屋新开工、基建投资支撑中国干散货需求;全球需求保持增长。中金预计2018 年全球干散货运量在2017 年增长4.2%的基础上继续增长2.8%,由于运距拉长,按吨海里衡量的干散货航运需求增速将达到3.7%,2019 年有望保持约3.0%的增速。

具体来看,中国仍然有望成为最重要的驱动因素(预计占2018 年新增铁矿石进口量的81%),但是占比将有所下滑(2017 年占比86%)。另一方面,小宗散货有望成为最大的驱动因素,增速有望从2017 年的同比2.2%提升至2018 年的同比3.3%。小宗散货包括钢材、木材及其他品类。小宗散货品类繁多,不容易受单一国别的影响,但与全球产量增速的相关度更高,收到全球经济增长的驱动。

保守条件下估算,即使2018 年中国铁矿石进口没有增长,全球干散货航运需求仍有望同比增长2.5%(按周转量衡量),高于供给增速(1.5%),干散货需求仍将处于上行周期。但目前钢厂利润丰厚,更愿意使用高品位进口矿,因此进口需求有望继续小幅增长。

继续推荐核心标的中外运航运(00368)

中外运航运:干散货带来弹性,集运稳定增长,LNG 进入收获期干散货运输有望带来盈利上行空间:我们预计2018 年BDI 均值约为1500 点(历史均值为1900 点),年初至今实现的均值为1246 点。BDI 每提升100 个点位,盈利增厚约700~900万美元;2008 年市场高点时公司盈利曾达到3.47 亿美元,其中干散货航运业务2.57 亿美元,且目前的船队已是当时的2.5 倍 (2008 年船队规模为26 艘共133 万载重吨,截止到2017 年6 月30 日最新自有船队规模为37 艘340 万载重吨)。此外,BDI 为TCE 运价的平均值,已经扣除燃油成本的影响。

集装箱运输有望实现稳定增长:亚洲区域内市场竞争格局好,需求增速高于全球平均。LNG 运输有望提供稳定收益:预计 2018~20 年分别为1200 万、2600 万和3000 万美元。有望受益于招商局集团内部的整合。

目前公司股价对应于0.6 倍2018 年市净率,17.1/11.2 倍2018/2019 年市盈率,估值具有吸引力。公司目前账上现金达到7 亿美元,净现金5.7 亿美元(合港币44 亿元),市值

仅为94 亿港币。维持盈利预测,重申推荐和目标价2.9 港元。春节前后需求淡季提供布局时机,节后工厂复工、补库存将带动BDI 季节性上涨,带来股价催化剂。

中远海特:A 股唯一干散货相关标的,关注交易性机会

中远海特是目前A 股市场稀缺的与BDI 相关的航运标的,公司近一半的航运收入(多用途船)和BDI 有较强相关性,但弹性小于BDI,且小船型复苏滞后(2017 年上半年BDI同比上涨101%,而公司多用途期租水平同比上涨37%)。半潜船或面临压力:2016 年起公司半潜船开始执行YAMAL 项目天然气模块运输,2016/1H17 毛利率达到42%/43%,而2013-2015 年公司的半潜船毛利率为20%~30%;目前该项目已经投产,运输项目基本执行完毕,半潜船即期市场由于海工需求不佳面临压力,这一部分运力投入即期市场后盈利能力将下滑。不过近期油价上涨,对海工设备的运输需求或将出现回升。

特朗普新政加码基建带来潜在利好:特朗普在国情咨文中明确基建计划金额为 1.5 万亿美元,在10 年间完成,大约年均 1500 亿美元。公司运输的货类包括以工程机械设备、电力设备、钢材等,将受益于美国基础建设加速。

根据公司业绩快报,预计2017 年实现归母净利润2.4 亿元,较2016 年同比大幅上涨379%。中金小幅下调2017 年盈利预测9%至2.4 亿元,主要反映汽车、木材、沥青船的期租水平下滑;同时由于公司半潜船进入即期市场运价面临下行风险(相比YAMAL 项目而言),下调2018 年盈利预测29%至3.54 亿元。

目前股价对应2018 年34.1 倍市盈率,1.2 倍市净率。维持中性评级和目标价6.40 元,建议关注BDI 波动带来的交易机会(历史来看公司股价与BDI 相关性高,相关系数达到0.7)。

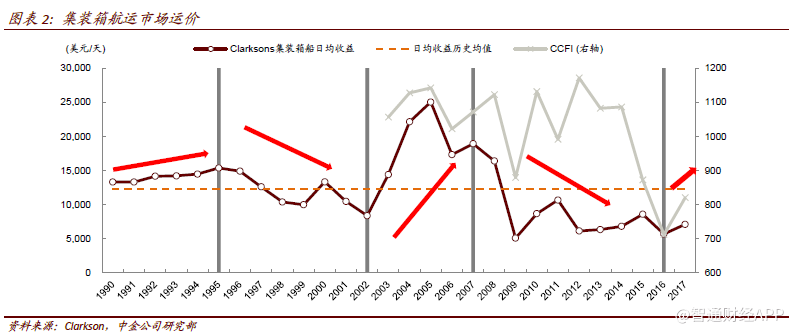

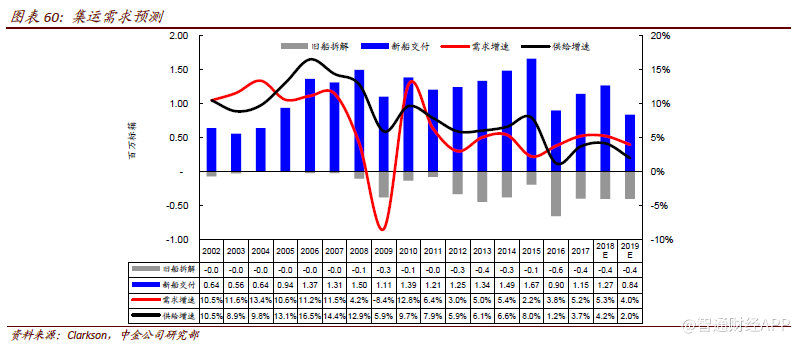

集装箱航运:需求旺盛提供支撑,整合带来集中度提升

由于大船交付,中金预计2018 年运力交付将小幅增加11%至127 万标准箱,拆解量维持在2017 年的40 万箱,对应运力增速4.2%,较2017

年的3.7%略有加快,但2019 年将放缓至约2%,因为运力交付将减少34%至84 万箱。由于运力交付主要集中在1、2

季度,因此上半年即期运价可能承压,但得益于供需关系的改善,合同运价有望同比上涨,随着三季度进入需求旺季,即期运价也将迎来改善。行业整合继续进行,集中度提升利好竞争格局,增强周期复苏的可持续性,关注各龙头企业的经营策略。

供给端:闲置运力已被消化,供给增速低于需求

2016 年9 月运力排名全球第7 的韩进海运破产,大量运力闲臵,闲臵运力占比一度达到8%。随着韩进破产事件影响消退、运力重新进入,同时受益于今年以来需求增长和运价回升,闲臵运力大幅减少,目前闲臵运力占比降低至1.8%,已经处于历史低位。2017 年净新增运力(交付减去拆解)为75 万箱,对应增速3.7%,考虑闲臵运力占比从年初的7%降低到年末的2%,实际有效运力增速达到约8.7%。即使如此,2017 年CCFI 指数同比上涨15%,更多反映即期运价的SCFI 指数同比上涨27%,主要是由于旺盛需求提供支撑。

需求:全球贸易和中国出口支撑集运需求。中金预计2018 年集运需求将在2017 年增长5.2% 的基础上保持5.3%的增速,其中跨太平洋(美线)、亚欧线增速将有所放缓,其他航线有所加快,尤其是亚洲区域内市场需求2017/2018 年有望增长6.5%、6.7%。预计2019 年集运需求增速约为4%。

行业整合、新航运联盟利好竞争格局

集装箱运输规模效应明显,行业呈集中化趋势。过去几年,在运价低迷情况下,航运市场发生多起大型并购重组或破产事件,包括:达飞收购东方海皇,中远集运与中海集运整合为中远海控,赫伯罗特与阿拉伯轮船的合并,日本三家航运公司川崎汽船、商船三井和日本邮船将集运业务整合为Ocean Network Express,马士基收购汉堡南美,以及2016年9 月韩进海运(当时排名全球第七)破产事件。假设上述并购整合都完成后,前十大运力的占比将提高到82%,集中度进一步提升。

行业整合、新航运联盟利好竞争格局。1)新三大联盟较原四大联盟规模更大,能够提供更多航次、航线和直航点,发挥网络优势,提升服务覆盖范围和服务质量。2)联盟成员之间可以通过舱位互换、资源共享等措施节约运营成本。3)行业集中度的提高有利于船东达成默契,稳定运价,同时对于运力投放和新船订造相互制约,增强周期复苏的可持续性。4)韩进破产事件导致货主/货代更重视货物的安全问题,即使支付一定的溢价也愿意选择规模靠前、财务状况良好的班轮公司,对于行业龙头和运价都是利好。

海丰国际(01308):细分市场龙头,量价齐升,结构改善带来效率提升

聚焦亚洲区域内市场,需求增长高于平均水平,运价波动小且处于回升通道。亚洲区域内部集装箱航运市场与全球市场息息相关,克拉克森(Clarkson) 预测 2017 年和 2018年该市场需求增速将从 2016 年的 5.6%分别提高至6.6%和6.7%,快于全球5.2%和5.3%的增速。由于竞争格局更好,亚洲内部的运费相比全球航运公司更为稳定。事实上,CCFI日本航线2018 年1 月份以来同比去年上涨了7%。中金预计2018 年海丰国际运输量将实现两位数左右的增长。燃料成本占公司总成本的不到 20%,货量结构的改善(回程货增加)有利于公司更好控制成本和提高效率,;可以部分抵消油价上涨的影响;并且由于需求强劲,一定程度上可通过燃油附加费 (BAF)转嫁给客户。

公司预告2017 全年盈利将录得约 50%的同比增长,主要得益于:1)运量的快速增长(2017年 1-9 月期间海运量/货运量同比增长 13.7%/9.4%。2)公司运营效率有所提升(回程货增加、货量更加均衡提高装载率和成本经济性,增强盈利能力)。盈利预告基本符合此前预期(45.4%)。

中金小幅上调2017 年盈利预测3%至1.84 亿美元;考虑到近期油价上涨及中金大宗组上调2018 年布伦特油价至68 美元/桶(同比上涨28%),维持2018 年盈利预测2.13亿美元,对应增速16%,我们的2018 年盈利预测基于1)海运量同比增长8%,2)平均单箱收入上涨2%,3)380 燃油价格同比上涨25%。上调目标价20%至10.65 港元,对应于17 倍2018 年市盈率。目前公司股价对应于2018/19 年14.4/13.2 倍市盈率,股息收益率仍可达4.2%/4.5%,维持推荐评级。

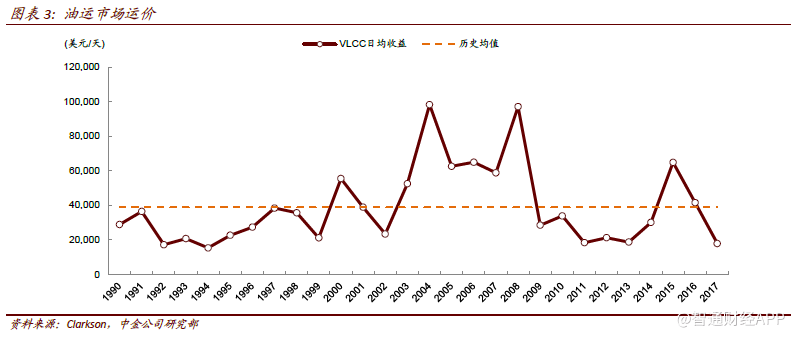

油轮运输:运价探底,复苏在前

中金预计2018~2019

年全球油品海运进口量增速分别为2.8%、2.9%,其中原油需求增长2.8%、2.8%,考虑运距增长,预计油轮运力需求(按吨海里计算)增速分别为3.5%,3.0%。

根据现有订单,中金预计2018 年仍有较多运力交付(3100 万吨,但较2017 年的4000万吨已经大幅减少21%,2019 年将进一步减少18%至2500 万吨。我们假设2018、19 年拆解量维持在今年的1000 万吨左右。因此预计2018、2019 年供给增速为3.4%、2.4%,较2017 年的4.8%将放缓。

从订单上来看,目前在手订单占运力的比为11.5%,处于历史低位。油运船舶由于其安全性要求高,通常15 年以上船龄的船只将面临需求不足运价低、运营维修和油耗成本高的问题,因此其盈利能力大大降低,面临拆解。而目前全球油运船队中,15 年以上的运力占比为19%(为三个子板块中最高),其中原油轮占比为20%;而订单占15 年以上船龄的比例仅为67%,其中原油轮占比为63%,这一比例是历史上相对较低的。也就是说,目前的在手订单交付之后也不能填补将逐步退出市场的15 年以上老旧船只。

运距拉长提高吨海里需求。过去几年,随着技术成熟和成本降低,美国页岩油产量逐步释放,尤其是2016 年11 月OPEC 限产以后,北美页岩油持续增产,今年以来美国日均原油出口量达到约90 万桶/天,较去年同期翻番。值得注意的是,今年以来美国出口到欧洲、亚太地区的原油量显著增加,运距更长利好油运需求。美国到亚洲地区的原油主要以VLCC 油轮运输(也有少量苏伊士型油轮),有望为VLCC 市场带来持续的增量需求。根据行业咨询机构BICMO 的测算,2017 年中国进口原油的平均运距为7500 海里,较2016年的7100 海里增长5.6%。

短期看运价可能继续承压:由于运力交付加快、OPEC 减产等因素,2017 年VLCC 期租水平均值为1.8 万美元/天,较2016 年同比下滑57%,已经远低于历史均值3.9 万美元/天。四季度延续到下一年一季度通常为油运需求旺季,2017 年四季度旺季不旺,拖累一季度运价表现,而由于运力交付相对集中在上半年,因此短期看运价可能继续承压;预计三季度开始随着交付节奏放缓、需求进入相对旺季,运价将改善。

密切关注中远海能、招商轮船。中远海能:内贸油运稳定,LNG 增量贡献,外贸油运弹性高,目前公司A/H 股估值对应于0.8 倍/0.5 倍2018 年市净率(尚未考虑增发,若增发完成将增厚H 股BPS),均处于历史底部,由于短期运价继续承压,我们暂时维持中性评级,建议密切关注。招商轮船:干散货业务改善,油轮业务待复苏,目前公司股价对应于26.4/14.0 倍2018/19 年市盈率,1.3/1.2 倍市净率,维持中性评级和目标价人民币5.15 元。(编辑:刘瑞)