本文选自“王涵论宏观”微信公众号,作者王涵、王轶君、贾潇君。

内容摘要

美股暴跌:不是基本面,而是利率冲高的杀伤力显现。美国1月非农数据的超预期增长(20万vs18万)是上周五(2018年2月2日)美国股债暴跌的催化剂。而结合前期公布的1月制造业PMI(59.1)来看,近期美国经济并不差,所以美股暴跌并非是经济基本面恶化导致的。但是,经济不差对股市来说是一把双刃剑。一方面,企业的盈利改善有赖于基本面的好转;另一方面,通胀和增长预期的上行又会导致利率快速上升,压低股市的估值。从股债双杀的格局来看,利率向上对股市的冲击开始显现。

加速上升的利率背后:核心通胀的隐忧,上行的加息预期。在海外宏观年报《重构全球新格局》中曾谈到2018年美国的核心矛盾在长端利率的上升,主因在于核心通胀的向上。1月非农数据中更值得注意的是小时工资超预期的涨幅,叠加前一日公布的超预期单位劳动力成本,指向市场不仅对油价有担忧,更多开始警惕对劳动力成本上行带来的核心通胀压力。而对核心通胀的担忧则进一步转化为对联储加息预期的上行。这是使得美国长端利率上升在近期出现加速的原因。

专注后续影响:美国中小企业的偿债困境。受益于危机后的低利率环境,美国企业债权融资规模明显扩大。然而,随着利率拐点已显,利率的持续上升将使得企业面临1)融资成本抬升和2)潜在偿债风险的双重困难。中小企业可能会面临更大的压力,其前期债权融资规模较大企业提升更多,且短期偿债能力较大企业已经出现恶化,而偿债难未来将抑制中小企业资本开支。美国ETF资金配置已开始体现市场对企业偿债的担忧。

美股暴跌对新兴市场的影响:短期有冲击,中期可控。对新兴市场而言,前期“美债收益率上涨、美股涨、美元弱”的环境可能是最好的组合。但美股波动上升叠加短期美元稳对新兴市场而言环境是边际恶化的。但从全年来看,全球基本面仍有韧性,叠加美元中期弱势未改,新兴市场面临的外部环境仍然不差。

风险提示:全球基本面恶化、美国金融市场自身风险将对新兴市场不利。

正文

美股遭遇黑色星期五 股债双双暴跌

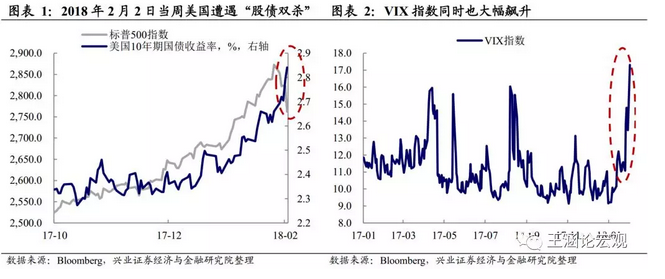

美国资本市场:从“股涨债跌”到“股债双杀”。2018年2月2日美国1月非农数据公布后,美国市场遭遇“黑色星期五”——股债双双暴跌:标普500指数跌幅达2.12%;Nasdaq综合指数跌幅达1.96%;Dow Jones工业平均指数跌幅达2.54%(为2016年6月份以来最大单日跌幅);美国10年期基准国债收益率一度升至2.8506%,创2014年1月以来盘中新高;VIX波动率也大幅飙升。

美股暴跌:不是基本面,而是利率冲高的杀伤力显现

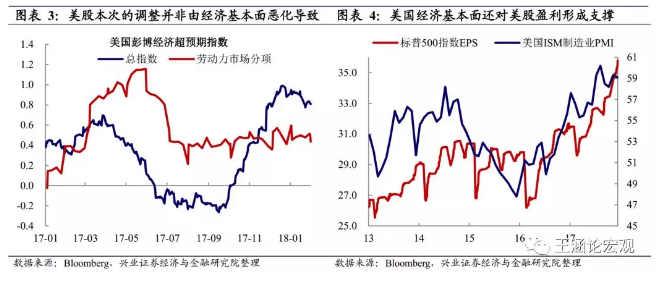

非农数据超预期强劲,美国经济仍在持续复苏。虽然美股的暴跌发生在非农数据公布之后,但美国劳动力市场基本面数据其实不差,并且明显超出市场预期:2018年1月美国非农就业增长20万人,超出市场预期的18万及上修的前值18.1万;失业率连续第四个月维持在4.1%的历史低位;劳动参与率维持62.7%;平均小时工资环比0.3%、同比2.9%,双双高于市场预期,其中同比增速更创下2009年6月以来最高。而美国整体的经济基本面数据也仍然持续向好,PMI指数和消费者信心指数维持在高位,指向美国经济动能仍然较为强劲。因此,美股本次的调整并非由经济基本面恶化导致。

“低利率高增长”的蜜月期支撑了美股前期的持续上涨。2017年,实际上对于美股而言,处于一段宏观环境最舒服的时期。特朗普交易的退潮,叠加通胀仍弱使得利率持续下行。虽然美国经济的长期预期随着特朗普交易有所降温,但美国经济自身自2016年末开始复苏,在2017年都处于温和复苏的状态。经济基本面持续复苏利好带来的企业盈利改善,叠加低利率环境下估值较高,均对美股形成支撑。

通胀预期回暖推动美国长端利率上行,估值下降的冲击开始酝酿。实际上,我们在2017年12月18日发布的海外经济年报《重构全球新格局》和此后数篇报告中已经多次提示通胀预期回暖将催生美国长债收益率上行,而这一逻辑自2017年12月中旬就开始持续兑现,标志着利好美股的“低利率高增长”的蜜月期已经结束。但在经济基本面持续向好和税改落地的双重支撑下,企业盈利向好的预期战胜了担忧利率中枢抬升对估值的冲击,因此在美债下跌的前期,美股仍能维持持续上升。

随着利率不断上行,估值冲击不断增强,超过盈利改善的支撑。随着美债收益率不断快速走高,经济复苏带来的乐观情绪利多逐步出尽,投资者对企业债权融资成本上行的担忧情绪开始逐步占据主导地位。而当利率上行的恐慌持续的累积发酵,估值冲击战胜盈利改善的支撑,将触发美股的大幅调整。这也是我们在2月2日看到的“经济尚好,股市却暴跌”。预计未来美股的表现还将继续取决于某一段时期“经济复苏”更强还是“利率上升”更快,这至少意味着美股在2018年的波动率将上升,因此类似周五(2月2日)的波动率冲击可能不是最后一次。

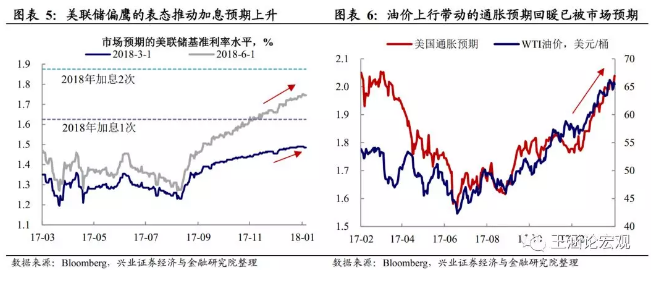

助推近期美债收益率快速上行的,是美国通胀预期的抬升。正如我们在2018年1月16日的报告《通胀的阴影在靠近——基于油价与长期逻辑的分析》中提示,油价上涨带来的的通胀预期回暖已经部分被市场预期,但彼时核心通胀上行的压力可能尚未被市场充分预期。而本轮利率中枢抬升背后的主因,正是市场对核心通胀的回暖逻辑的逐步认同。而市场认同的加速(进而导致美债收益率在本周的快速上升)实际上有两个主要触发点。

美联储1月联储会议偏鹰,加息预期上行。2018年1月美联储议息会议声明提及“同比通胀率预计近期将继续略低于2%,但将在中期内稳定在委员会2%的目标左右”,“委员会预计,经济状况将以一种支持进一步逐步提高联邦基金利率的方式发展”。美联储偏鹰表态后,市场预期的3月加息概率由78.4%升至83.5%,市场对联储的长期加息预期也进一步向联储2018年加息3次的目标靠拢。这些都进一步推升了市场对核心通胀回暖的预期。

1月平均小时工资涨幅超预期,进一步推升核心通胀预期。本次2018年1月非农数据触动市场神经的关键在于平均小时工资增速的超预期提升。正如我们在2017年8月17日的报告《揭开美国弱通胀的真相》中提示,2017年以来美国核心通胀走软的主要制约是平均小时工资的增长乏力。而本次非农数据中平均小时工资的超预期提升似乎被市场解读为工资进入上行周期的潜在信号,而对核心通胀的担忧则进一步转化为对联储加息预期的上行,这也直接导致数据公布后美债收益率出现明显跳升,成为美股暴跌的最终触发点。

加速上升的利率背后:核心通胀的隐忧

作为触发本次利率快速上行、股市大幅调整的重要原因,美国核心通胀上涨可能仍将继续成为2018年的主要矛盾。

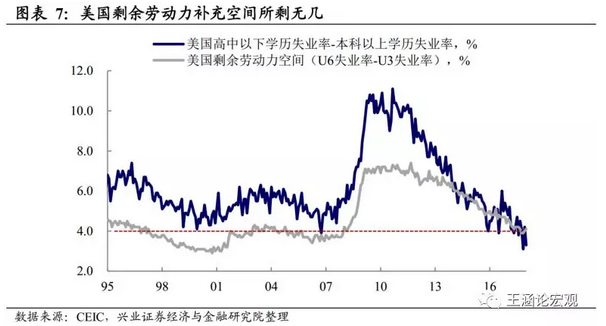

美国工资增速大概率进入加速期,支撑核心通胀反弹。除了2018年1月单月数据给出的工资上行信号外,我们认为2018年美国工资增速大概率将进入加速上行期。主要逻辑有二:(1)美国剩余劳动力补充逐步接近上限;(2)工作小时回落后将进入平均时薪上涨的轮次。

从劳动力供给的角度看,剩余劳动力供给接近上限。正如我们在2018年海外年报《重构全球新格局》及2017年11、12月非农点评中指出,此前美国工资增长的乏力背后主要的原因在于剩余劳动力的补充缓解了涨薪压力。但我们注意到,目前U6与U3失业率的缺口已经降至低位,潜在劳动力的补充也逐步接近上限。可以看到劳动密集型的低端服务业的招工难度越来越高,服务类工资上涨的压力已经有所体现。因此,美国工资增速大概率正逐步接近上行拐点。

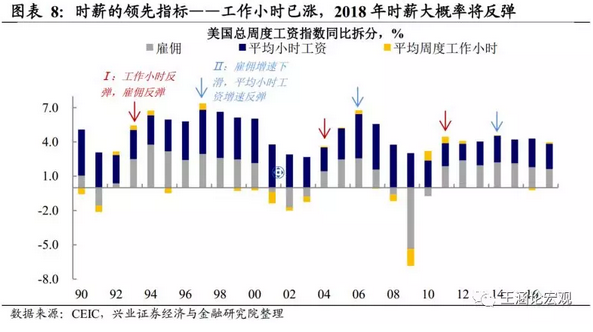

从周期角度:2017年工作小时的反弹是2018年小时工资反弹的先行指标。回顾过去周期可以看到,当经济逐渐向上时,企业往往倾向于按照“先让员工加班→再增加雇员→最后加工资”这个顺序进行。这也不难理解,因为企业总倾向于先调整相对容易调整的工作小时,而倾向于最后增加自己的成本。而2016年末我们开始看到企业盈利改善,2017年员工工作小时已增加。这意味着,在基本面短期仍然不弱的基础下,2018年企业进一步增加雇员到再提高工人的收入也是相对比较确定的。尤其,如果考虑到前面所述的潜在劳动力供给已至瓶颈,可能看到小时工资相对于工作小时的反弹幅度可能更大。

产出缺口闭合的背景下,税改也将增加美国核心通胀的上行压力。美国税改已在2017年底落地。与此同时,根据CBO的数据,截止2017年2季度美国实际GDP的产出缺口自2008年金融危机以来首次闭合。在产出缺口转正的背景下,一方面意味着税改对经济中长期的刺激作用有限,另一方面也意味着,对通胀的刺激作用会大于对经济的推升作用。这种观点在12月美联储会议纪要及联储官员的表态中也有所体现。

专注后续影响:美国中小企业的偿债困境

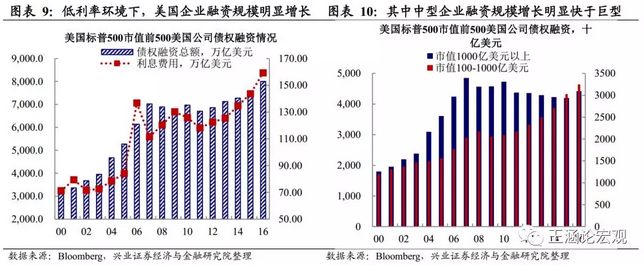

低利率的环境下,美国企业(尤其中小企业)的增长受益于债权融资“规模大+成本低”。在金融危机之后低利率的环境下,美国债权融资的规模出现明显增长,与此同时,利息费用也有明显增加。而拆分企业规模我们看到,中小型企业债权融资规模增速明显高于巨型企业。因此我们不难发现,低利率环境下债权融资“规模大+成本低”,收益最多的主要是美国中小型企业。

在利率上升的背景下,中小企业低利率融资的后遗症可能成为潜在风险点。在过去低利率的背景下,大小企业的资质差别并没有体现在融资成本和企业债收益率上。但是随着利率的上升,美国企业债权融资的成本将直接被推升,这不仅会挤压企业利润,还将给企业偿债和资金周转带来一定压力。因此,未来需要关注的风险点在于:

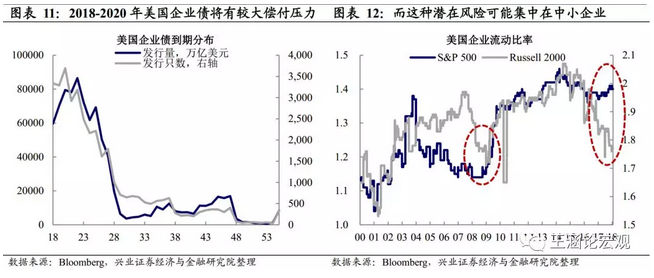

企业债面临大量到期。从企业债的到期分布看,这种压力主要将集中在未来三年。大量到期的企业债意味着融资成本将在未来三年有一个集中的提升。

中小企业短期偿付能力可能快速恶化。如前所述,享受低利率环境而获得债权融资规模快速扩张的主要是中小企业。而从衡量企业偿债比率的指标来看,美国大企业的短期偿付能力尚且维持在高位,而中小企业的短期偿债能力于2015年开始已经出现下滑,这与美国重启加息周期的时间点也是吻合的。因此,如果未来利率进一步上行,中小企业将面临融资成本上升和偿付能力恶化,这将对资本支出形成抑制,这无疑是一个潜在的风险。

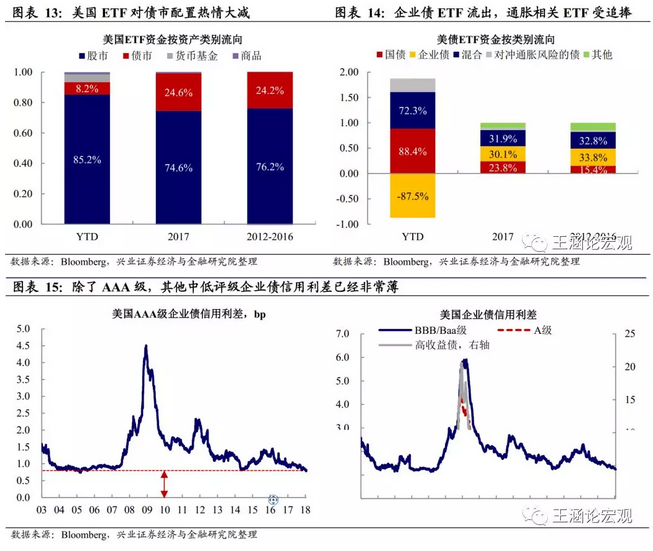

上述的风险,实际上已经部分体现在美国ETF减配企业债的行为上。实际上,这种担忧在美国ETF的资产配置中已经有所体现。2018年年初开始,美国EFT对股市和货币基金的配置明显加速,而对债市配置热情大减。在对债市的配置中,从年初到现在ETF配置企业债明显减少,转而对国债的配置大幅上升。企业债的信用利差为我们提供了一个很好的解释:目前各等级的企业债信用利差均已经接近历史底部,除了AAA级企业债,其他种地等级企业债的信用利差已经非常薄。而AAA级之所以能维持尚且较高的信用利差,可能是高等级企业债的收益率过低,不足以满足投资人覆负债成本的最低要求。因此,整体而言,企业债的吸引力大幅下降。与此同时,随着通胀预期抬头,通胀相关的ETF也受到了市场的追捧。

美股暴跌对新兴市场的影响:短期有冲击,中期可控

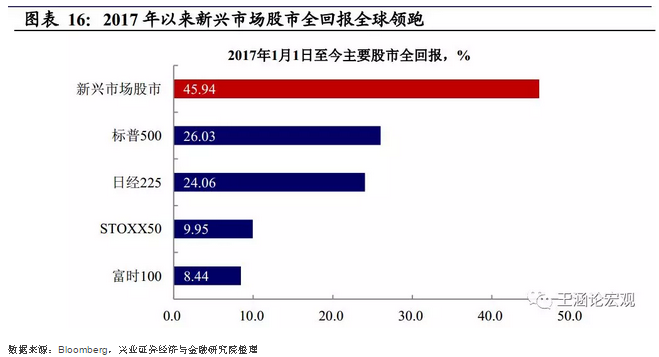

对新兴市场而言,蜜月期也可能已经过去。对新兴市场而言,前期“美债收益率上涨、美股涨、美元弱”的环境,可能是最好的组合。因为美债收益率上涨,美元下跌,可能意味着资金在从美国债券市场中撤出,且向海外配置,同时美股上涨则意味着整体风险偏好仍然较高。因而,这个过程中,新兴市场是享受资金流入的。我们也能看到2018年以来新兴市场股市是跑赢美股的。

但美国市场近期的调整对新兴市场而言是边际性恶化的。首先,利率冲击下美国波动率上行,风险偏好有所减弱;其次,美国通胀预期回暖下带动美国长端利率快速上升,可能导致美元边际上贬值有所放缓甚至一段时间内“贬不动”。因此,对于新兴市场而言,外部环境边际上有所恶化,受益可能相对减弱。

但从全年来看,新兴市场面临的外部环境仍然不差。全球这一轮经济复苏可能尚未结束,基本面仍有韧性。同时,更重要的是,当前发达经济体整体仍处于金融危机以来这一轮大周期复苏的后期,其中一个特征即其他发达经济体,无论从基本面还是货币政策角度,都在追赶美国,那么意味着美元中期弱势的格局仍未改变。这对于新兴市场而言,无论从基本面(美元弱势则意味着商品价格不会因为美元而暴跌,对新兴市场基本面是一个支撑),还是从流动性角度而言,仍然是偏正面的环境。

而这一逻辑何时被打破,需关注两个方面:一是经济基本面本身何时出现拐点,从本轮全球复苏的顺序来看,需关注中国需求的下行拐点;二是市场自身的风险,这包含前面所述的美国小企业的流动性问题。

风险提示:全球基本面恶化、美国金融市场自身风险将对新兴市场不利。

(编辑:姜禹)