智通财经APP获悉,押注债券在2024年上涨的交易员并不担心最近的回调。相反,他们认为这是在美联储开始降息之前抓住债券收益率上升(即债券价格下降)的机会。

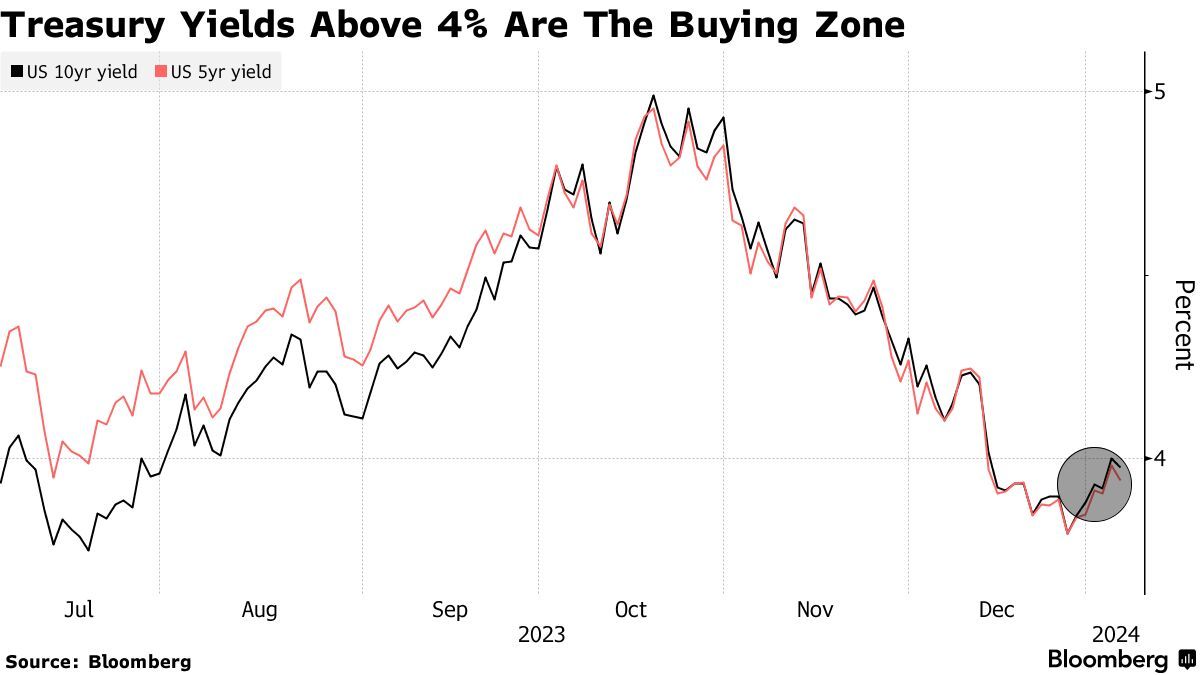

上周五,在美国12月非农就业数据出乎市场意料地强劲之后,债券价格下跌。不过,随着十年期美债收益率升至接近去年12月中旬以来的最高水平4.1%,债券买家蜂拥而至,令债券抛售得到遏制。

尽管数据显示美国经济持续走强,但债券的这一反弹显示出过去两个月市场情绪的明显转变,即投资者越来越相信,债券市场正在从数十年来最严重的低迷中稳步复苏。尽管最近有所回升,但美债收益率仍远低于去年10月的峰值,原因是交易员押注美联储最早可能在3月开始降息。

摩根大通资产管理公司的投资组合经理Priya Misra表示,十年期美债“只要收益率在4%至4.2%之间就可以买入”。他指出,在美联储去年12月的政策会议之前,十年期美债收益率处于该区间上方,“要突破4.2%,我们必须重新加息、或者取消降息的计划”。

债券市场在2023年最后两个月的反弹使其结束了数十年来最严重的下跌,并推动了交易员对债券将在2024年上涨、且债券收益率不会重新测试之前峰值的押注。虽然投资者注意到,如果即将公布的数据可能会改变对美联储潜在利率路径的预期,收益率可能会走高,但一些大型投资公司一直将债券近期的下跌视为买入的好时机。

道明证券策略师上周五表示,虽然短期内债券仍可能进一步下跌,但他们仍然相信劳动力市场正在降温,十年期美债收益率将在2024年底降至3%。

WisdomTree固定收益策略主管Kevin Flanagan表示:“债券市场还没有打算放弃他们对美联储今年降息的乐观预期。”“逢低买入的观点将继续存在,要改变这种情况需要的不仅仅是一份就业报告。”

值得注意的是,并非所有债券都被视为可以免于损失,如果交易员因经济强劲而进一步降低降息押注,对政策利率敏感的两年期美债可能面临重新定价的风险。市场本周还将面临进一步的考验:美国12月CPI数据将公布,370亿美元十年期美债将进行拍卖——这将提供一个衡量需求的关键指标。此外,纽约联储主席威廉姆斯的讲话也备受关注,他是近期反驳市场对今年年初大幅降息的官员之一。

尽管美联储自去年7月以来一直维持利率不变,且上周公布的美联储12月会议纪要显示政策制定者预计可能在今年开始放松货币政策,但这很大程度上取决于通胀是否会继续回落。接受调查的经济学家预计,美国12月CPI将同比上涨3.2%,高于11月的3.1%,但核心CPI同比涨幅将从4%降至3.8%。

通胀率仍高于美联储2%的目标,但增速已明显放缓。此外,美联储青睐的通胀指标过去6个月的年化增长率仅为1.9%,这是三年来该指标首次低于美联储的目标水平。

投资机构Columbia Threadneedle Investments的固定收益全球主管Gene Tannuzzo表示:“随着时间的推移,十年期美债收益率可能会跌至3.5%以下,而这取决于通胀水平的下降和经济增长的放缓。”“通胀下降和经济增长放缓的趋势意味着,美联储有一个放松货币政策的框架,而这很有可能在今年上半年发生。”

策略师Ira F. Jersey和Will Hoffman也表示:“未来几个月,随着市场消化掉一些降息的影响,美债收益率可能会走高。但我们仍然认为,到年底,美债收益率将在更大的牛市趋陡趋势中整体走低。”