智通财经APP获悉,东吴证券发布研报称,金地商置(00535)布局核心一二线城市,土储充沛且成本较低。公司近两年销售增长迅速,再加上公司在核心城市持有和在建的大量优质物业,机构首次覆盖给予公司“买入”评级,目标价1.5元港币。

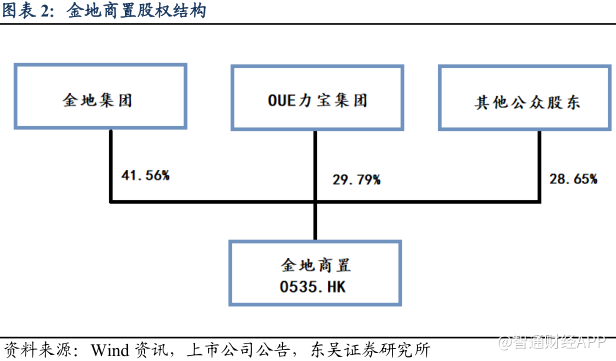

金地商置是金地集团旗下综合型物业开发、运营与管理的专业化公司,股权结构清晰,控股股东金地集团持有公司41.56%股权,OUE 力宝集团持有公司29.79%股权,其余为公众股东持股。

销售增长迅速,盈利可期

目前公司致力于发展五大业务板块:以城市综合体为主体的商业中心投资与运营;公寓和住宅的开发销售及物业管理;写字楼的运营及物业管理;产业园区的开发、运营及物业管理;超五星级酒店、精品酒店的开发与运营。公司业务可细分为物业开发、物业投资及管理两大业务板块。

2016年公司实现营业收入87.07亿元,同比增加105.31%,其中物业开发收入84.47亿元,占比达97%,房地产开发业务仍是金地商置收入的主要贡献来源。

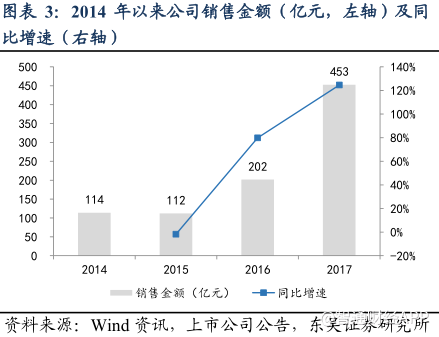

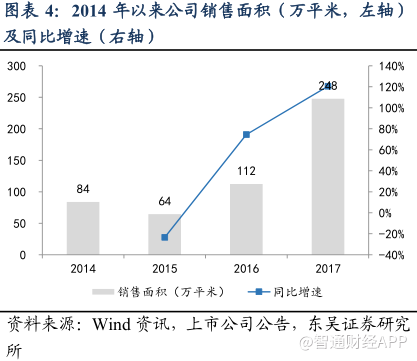

2017年全年公司销售金达额达452.8亿元,同比增速达124.69%,近两年销售金额复合增速达101%。核心原因在于公司土地储备布局前瞻,公司重点布局核心一二线城市,2015年以来基本面大幅上行。

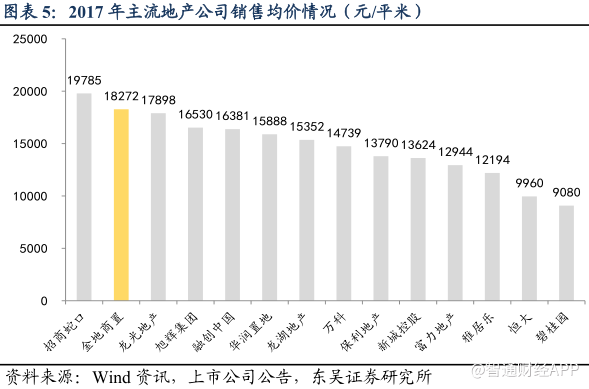

2017年公司全年销售均价18272元/平米,同比增长1.88%,2014年至今销售均价复合增速达10.42%,与主流地产公司对比,全年公司销售均价处于中高水平。公司销售均价保持较高水平主要因重点布局一、二线城市,并且公司具备较好的品牌知名度和良好的产品品质,能够保持较好的市场竞争力,获取一定的市场溢价。

前瞻拿地,土地储备充沛且成本较低

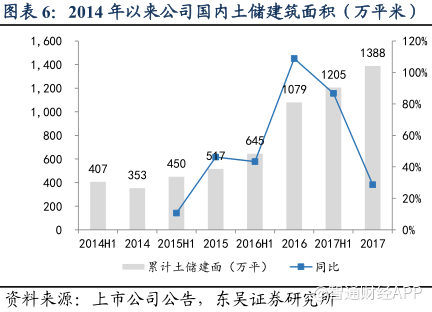

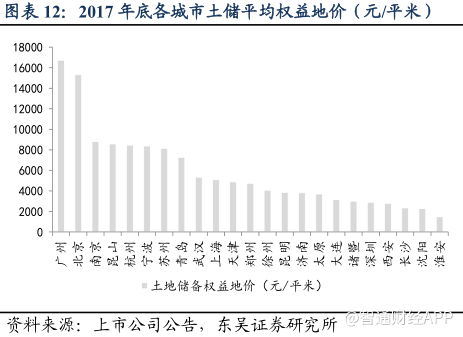

截至2017年底,公司国内土地储备累计建筑面积达1388.2万平米,同比增长29%,2014-2017年土地储备总量保持58%的复合增速,同期公司土储分布城市个数从9个上升至23个,稳步提升。

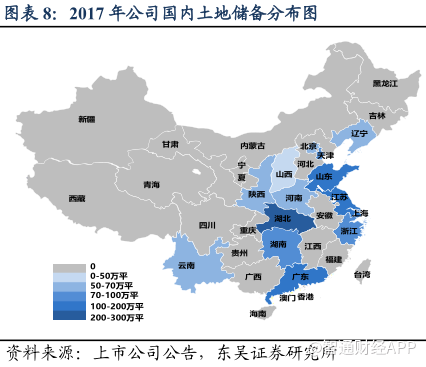

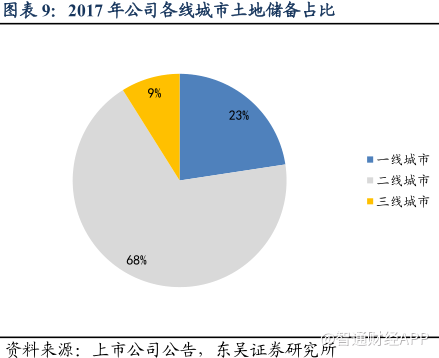

公司土地储备多集中在核心一二线城市,其中一线城市(北京、上海、广州、深圳)累计土储建面314万平米,占比达22.6%;二线城市(武汉、杭州、南京、长沙、天津、西安、青岛、沈阳、郑州、昆明、太原、济南、苏州)合计952万平米,占比达68.5%;三线城市及其他(昆山、淮安等)累计123万平米,占比仅8.9%。

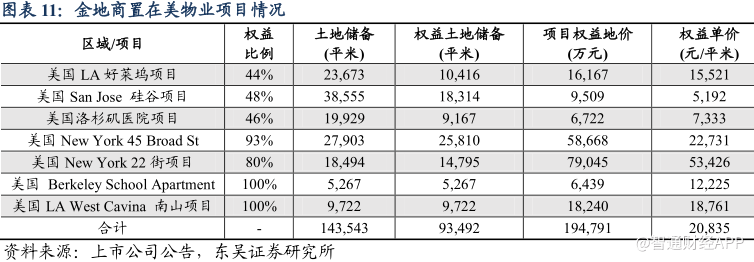

除在国内布局外,公司也在海外进行了一定布局,目前在美国拥有7个项目,位于纽约、硅谷、洛杉矶等城市。截至2017年底公司海外土地储备达14.35万平米,权益土地储备9.35万平米,权益均价20835元/平米。

公司提前布局核心城市,全国土储权益均价仅保持5521元/平米低位,而公司2017 年销售均价接近18300 元/平米。这主要源于公司拿地方式前瞻且多样化,主要通过公开市场招拍挂、收并购两大方式获取优质廉价土地。

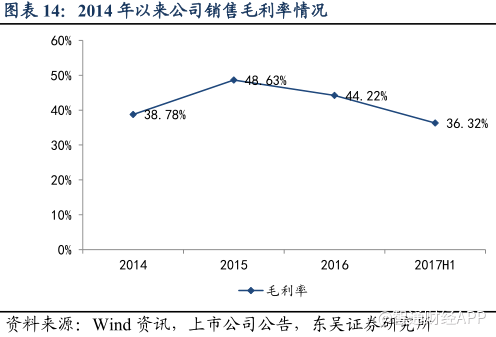

公司拿地策略灵活,多次收并购以较低成本优质土地资源,为公司项目的高毛利打下坚实基础。2017 年上半年公司结算毛利率继续居于高位,保持在36.32%水平。

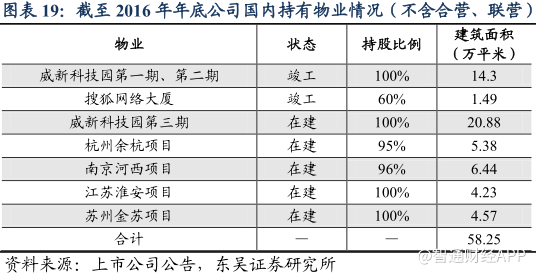

持有物业位于核心地段,租金可观

公司旗下持有的投资物业位于核心城市核心地段,出租率高提升公司租金规模,深圳威新软件科技园第一、二期,北京搜狐网络大厦目前出租率均达100%,未来公司的近百万方在深圳及上海的产业园,包括深圳威新科技园第三期等项目运营后,租金收入有望进一步提升。

管理团队经验丰富,股权激励体系完备

公司四位执行董事凌克先生、黄俊灿先生、徐家俊先生及韦传军先生均来自于金地集团,有着长时间的房地产行业从业经验,具备丰富的中国房地产开发、营运及管理经验。

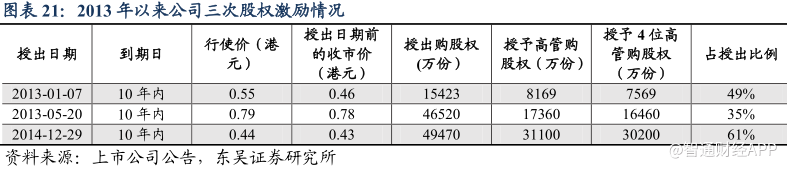

公司自2013年通过股权激励方式对管理层进行激励,效果较强。三次股权激励计划合计授出11.14亿股购股权,其中授予4位执行董事5.42亿份购股权。

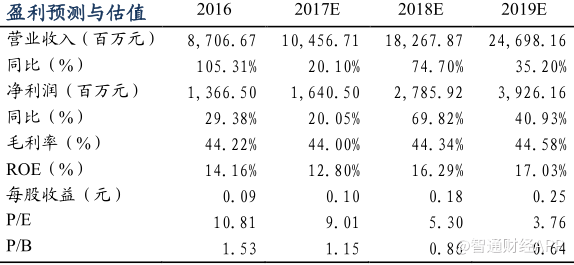

盈利预测与估值

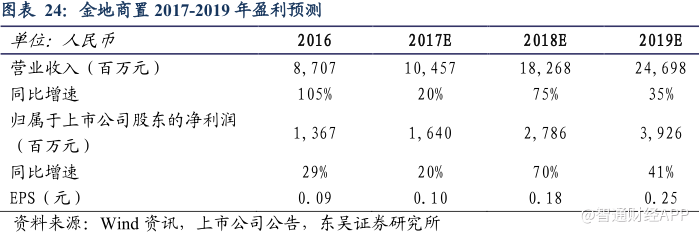

东吴证券对金地商置未来的盈利预测基于以下假设:

(1)2018-2019年房地产市场销售整体稳定,销售规模不会大幅下降。2017年12月25日全国住房城乡建设工作会议召开,会上提出“针对各类需求实行差别化调控政策,满足首套刚需、支持改善需求、遏制投机炒房”。同时表态“扎实推进新一轮棚改工作,2018年改造各类棚户区580万套”。东吴证券预计2018、2019年房地产市场销售规模将呈现整体稳定、小幅波动的走势,销售规模不会大幅下降。

(2)东吴证券预计公司2018年能够达到人民币600亿元销售规模。公司土地储备充足,且布局的城市基本面较好,东吴证券判断未来几年,公司销售规模仍然能够保持30%左右的复合增长速度。

(3)公司在售及在建项目能够顺利竣工交付。一般房地产行业从预售到竣工入伙,周期在1.5-2.5年左右,金地商置2015-2017年签约销售金额分别为112、202、453亿元,这些销售的产品将陆续在2017-2019年结算。

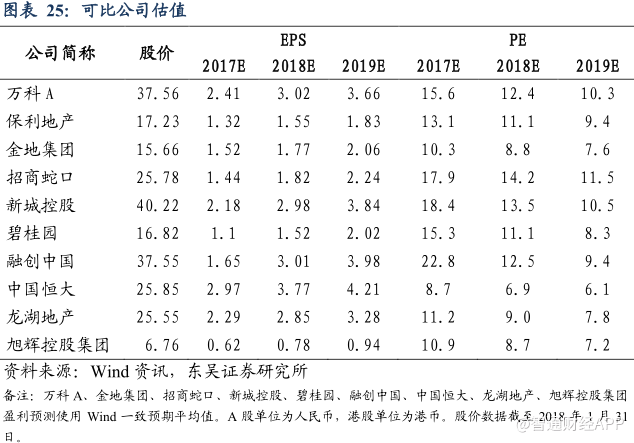

东吴证券预计2017-2019年公司EPS分别为0.10、0.18、0.25元人民币,对应PE分别为9.0、5.3、3.8倍。与A股及港股的主流地产公司相比,公司PE估值较低。

投资建议

金地商置拿地前瞻,重点布局核心一二线城市,土地储备充沛且成本较低,目前土地储备规模接近1400万平米。公司销售增长迅速,近两年销售金额复合增速达101%。同时公司还在核心城市持有大量优质物业,同时还有大量在建物业,未来租金收入将持续提升。

东吴证券预计2017-2019年公司EPS分别为0.10、0.18、0.25元人民币,对应PE分别为9.0、5.3、3.8倍,首次覆盖给予“买入”评级。考虑到港股可比公司对应2018年PE估值中枢在9.6倍,东吴证券给予金地商置目标价1.5元港币,对应2018年6.9倍估值。

风险提示

行业销售规模大幅下滑;按揭贷款利率大幅上行;房地产政策大幅收紧;房企资金成本大幅上行;港股波动性较大。(编辑:王梦艳)