今年6月末,蜻蜓眼三维电子腹腔内窥镜获得欧盟CE认证叠加“十四五”大型医用设备配置规划两大利好曾为微创机器人带来一波向上行情。而10月末,图迈多科室注册申请获NMPA批准的利好则为微创机器人带来第二波,且这波行情持续了一个月。

智通财经APP观察到,11月24日,微创机器人盘中股价达到21.2港元,大有超过年中高点之势。并且从10月24日低点14.2港元来计算,微创机器人一个月内的股价涨幅达到49.3%。

不过在11月24日当天有一个业内“小插曲”。拥有完整自主知识产权的国产腔镜手术机器人——精锋®单孔腔镜手术机器人SP1000获批上市。而这也让微创机器人的国内同行精锋医疗®成为中国首个、国际第二个,掌握多孔和单孔腔镜机器人核心科技,且两款产品都已获批上市的公司。

而这也就意味着,在手术机器人国产替代的道路上,微创机器人不仅需要直面巨头直观医疗,还需要关注国内同行的发展。

亏损继续放大的背后

就市占率而言,2022年全球手术机器人市场规模为85亿美元,其中直观医疗公司收入62.22亿美元,按照收入计算全球的市场份额超过73%;就专利数而言,直观医疗在全球共拥有7015项专利,这些专利属于1484个不同的专利系列。根据直观医疗最新财报显示,在全球范围内仍然有4300多项有效专利,同时还有2100多项专利正在申请中。

由此可见,作为全球腹腔手术机器人的鼻祖,直观医疗在全球手术机器人市场拥有绝对的统治地位。不过在国内市场,针对手术机器人行业的国产替代一直在加速。截至今年上半年,国内市场除了直觉外科的达芬奇系统之外,包括威高、微创、康多、精锋等本土企业的多款手术机器人产品也顺利获批上市。

而随着微创机器人、康多机器人、精锋医疗的腔镜手术机器人获批,中国腔镜手术机器人多孔领域也形成了“1+4”的竞争格局。

不过这也意味着,国产手术机器人厂商如今不仅需要在研发上发力,还要在商业化层面与直观医疗竞争,而在商业化的初期阶段,营销开支变大,收入难以覆盖支出的现象便开始出现。

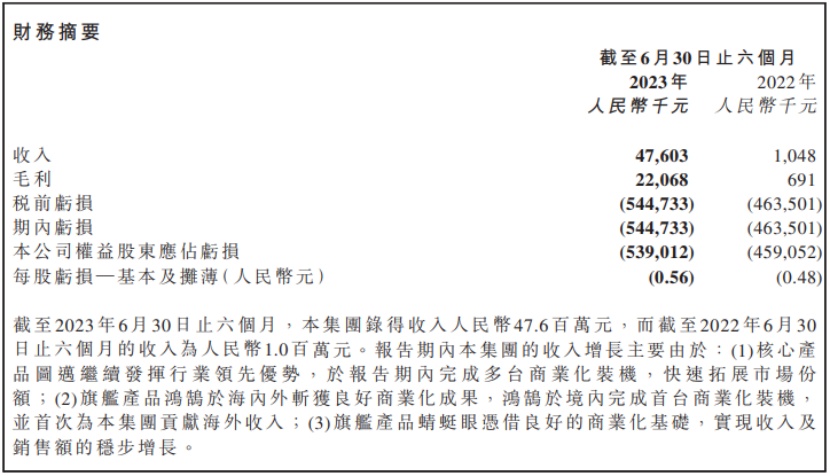

以微创机器人为例,其2022年年报显示,公司期内实现收入2160.3万元,同比增长904.79%;毛利656.2亿元,同比增长614.04%。但与此同时,公司权益股东应占年内亏损11.40亿元,同比扩大95.53%。

而最新披露的2023年中报则显示,公司今年上半年实现收入4760万元,虽然相比去年同期收入105万元实现大幅增长,但同期归母净利润亏损也达到5.45亿元,较去年同期亏损4.64亿元,亏幅扩大17.46%。其主要因为公司多款产品上市导致销售开支大幅增加、去年较多活动及相应支出延后至下半年、年初推进业务聚焦后存在额外一次性的调整开支。

从今年上半年的费用端表现来看,公司依然以商业化推广为主。数据显示,公司当期销售费用1.27亿元,同比增长97.8%。其主要原因则依然是销售拓展以及医生培训和临床教育的材料消耗增长。

不过持续的营销费用增长表现在业务上则是微创机器人在不断验证自己的商业化能力。

从具体业务来看,今年上半年,微创机器人的核心产品图迈腔镜机器人实现4台商业化装机,并在多家头部三甲医院实现中标;鸿鹄骨科手术机器人则在境内完成首台商业化装机;而蜻蜓眼电子腹腔镜延续了去年以来的商业化基础,也实现稳步增长。

截止今年上半年,图迈累计完成超过1200台临床手术,仅上半年超过500台,鸿鹄全膝关节置换手术累计超过600台。

打破专利和技术壁垒,加速国产替代

今年6月14日,合资生产的国产达芬奇手术机器人获批“国械注准”,意味着本土化生产的达芬奇手术机器人正式获批上市。

一方面从总量来看,此前中国市场达芬奇装机量已超330台,侧面反映出直观医疗在国内较高的商业化程度;另一方面,直观医疗旗下的达芬奇手术机器人虽然2020年之后专利陆续到期,但其专业壁垒及先发优势依然存在。

在这两方面优势下,本土达芬奇上市无疑会对尚处于商业化初期的国产品牌带来新的一轮冲击。但即便如此,国内企业依然存在“弯道超车”的机会。

首先从市场角度来看,中国腔镜手术机器人市场渗透率相较美国市场明显偏低。截至2021年9月30日,中国达芬奇手术系统安装台数仅为约240台,占全球安装台数的3.7%。中国仅有10%不到的三甲医院采用了达芬奇手术系统。并且直观医疗可能处于商业机密等原因,并没有在中国国内商用单孔手术机器人。其次,直观医疗近年来一直在吃“专利红利”,技术创新进度较慢。目前直观医疗在中国出售的达芬奇手术机器人是其在2014年商用第四代产品,而其最新一代的达芬奇SP正式商业化还要追溯到2018年三季度。

但实际上,手术机器人是一个非常需要先发优势的赛道,但在单孔腔镜机器人领域,直观医疗和达芬奇产品在国内并无优势,而这也让单孔腔镜机器人成为了国产腔镜机器人打破达芬奇垄断的一个突破点。

目前来看,国内首款获批的单孔手术机器人是北京术锐的单孔蛇形臂手术机器人,在今年6月份获批获批国家药品监督管理局(NMPA)三类医疗器械注册证,成为国内首个内窥镜单孔手术系统,填补国内空白。而11月24日精锋SP1000的获批也成为了国内第二款获批的单孔手术机器人系统。

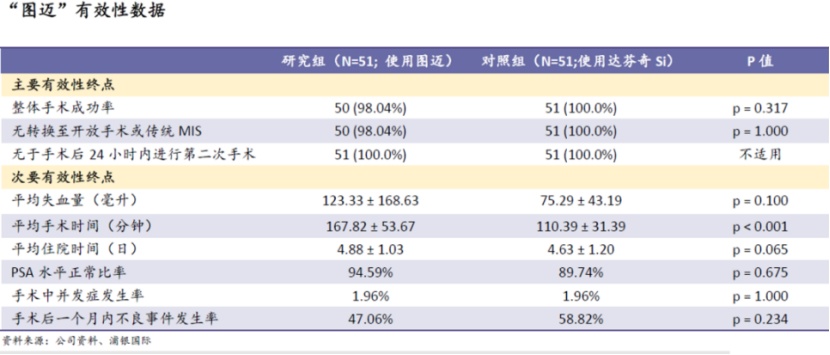

而在与直观医疗的竞争中,微创机器人将落脚点放在商业化和产品性价比上。公司的图迈腔镜手术机器人是国产第一家获批的四臂腔镜机器人,而且能够完成RALRP。相较直觉外科,微创机器人的图迈已实现核心技术突破,部分临床指标不逊于达芬奇Si,且图迈1-2年迭代一次的速度远快于达芬奇,技术与使用体验差距快速缩小。此外,图迈具备成本优势,定价较达芬奇更灵活(预计平均售价较达芬奇Xi低30%)。

叠加政策支持采购国产设备,及更优的本土服务及商业化能力,图迈便有望从达芬奇手中抢夺部分订单。

但这并不意味着微创机器人能在市场上直面直观医疗。从专利角度来看,截至今年上半年公司已获授权的国内外专利总数为324项,虽有长足进步但与直观医疗建立的超过2000+的专利壁垒来说仍存在较大差距,说明在国产替代道路上,国内头部企业依然任重道远。