智通财经APP注意到,在美国赤字不断膨胀的背景下,美国财政部将于周三公布11月至明年1月的拍卖细节。市场普遍预计,下周所谓的季度再融资销售(包括三年期、10年期和30年期美债)总额为1140亿美元,高于三个月前的1,030亿美元。

本周,美国财政部将再次上调票据和债券拍卖价格,不过有相当一部分人预计,财政部将放缓增长步伐,以避免推高收益率。

在接受调查的23家公司中,有9家的策略师预计增幅较小,他们对下周销售额的低端预测为1,080亿美元。这一群体中的许多策略师认为,在8月宣布规模大于预期的再融资计划后,收益率飙升,是财政部倾向于较少增加票据和债券供应,而是发行更多期限在一年或更短时间内且需求强劲的票据的原因。

富国银行策略师Michael Pugliese在10月24日的一份报告中表示,“财政部官员不可能对10年期国债收益率在上次宣布再融资后的跃升感到高兴”。

彭博汇总了一级交易商的预测,之后财政部周一表示,由于收入强于预期,它下调了本季度联邦借款的预期。摩根大通表示,这一数据支持了增加债券拍卖规模的需求,但指出美国国债发行量低于该行的预期。

在美国财政部8月2日宣布再融资后的两天内,作为全球借款基准的美国10年期国债收益率总计上涨了约15个基点。事实证明,美国10年期国债的收益率略高于大多数交易商的预期,而且各期限国债的销量都有所增加。上个季度的退款额高于5月份的960亿美元。

上周,10年期美国国债收益率自2007年以来首次突破5%,原因是投资者准备迎接更多的债券发行,以及美联储将在较长一段时间内维持紧缩政策的前景。该债券周二的收益率约为4.8%。

拍卖组合

对于下周的公债标售,市场预期为480亿美元的三年期公债、410亿美元的10年期公债和250亿美元的30年期公债,总计1140亿美元。对这批资产的综合估值在1080亿至1160亿美元之间。

花旗集团的Jason Williams表示,普遍的看法是,放缓票据和债券拍卖的增长将使美国财政部面临过度依赖票据的风险。票据已经占到财政部债务的20%左右,这是财政部行业顾问建议的上限。

美联储在量化紧缩过程中减持美国国债的计划也加剧了融资压力。

包括巴克莱、杰富瑞、摩根士丹利和富国银行在内的公司都预计美国财政部的拍卖活动将放缓。

杰富瑞的经济学家Thomas Simons等人认为,对短期国债的强劲需求是放缓债券和票据发行增长的一个原因。他预计下周的退款总额将达到1120亿美元。

以10年期国债为例,在提供预测的23家一级交易商中(ASL Capital Markets没有提供预测),大多数交易商预计新发行和重新发行的规模将增加30亿美元。这将与上一季度的模式相同。然而,9家经销商预计增幅不超过20亿美元,1家预计10亿美元。

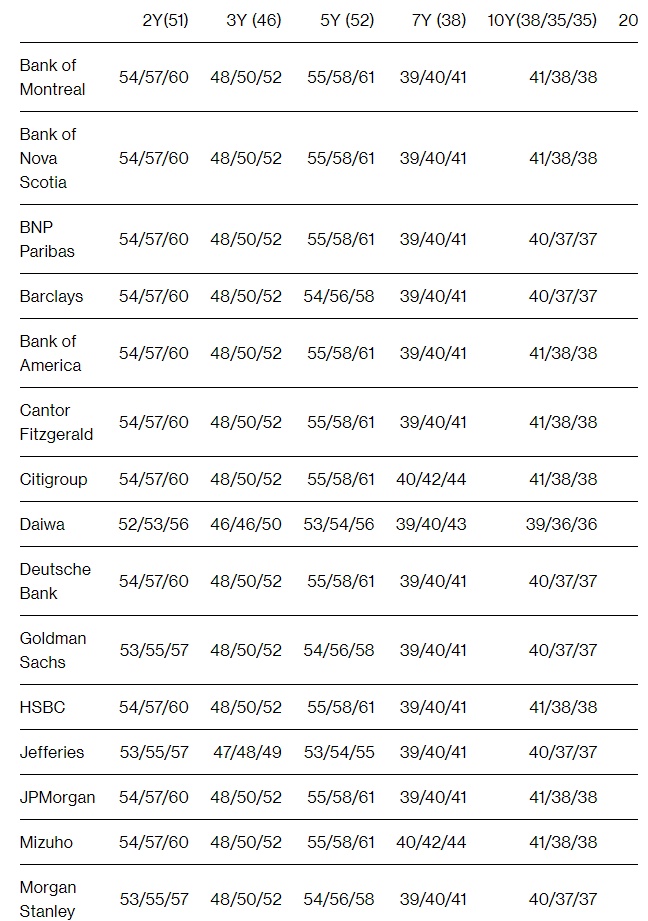

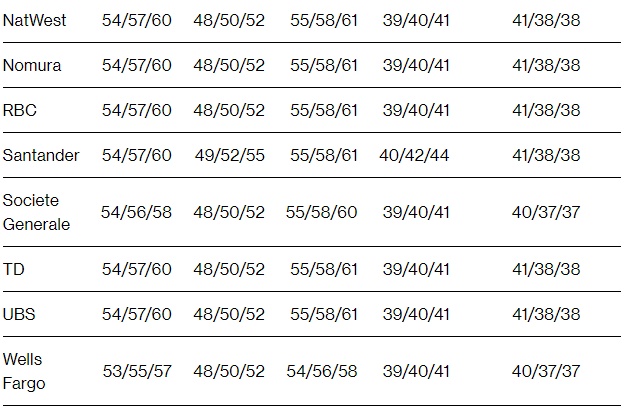

以下是对11月、12月和1月固定利率债券拍卖的预测,单位为数十亿美元,括号内为最近的规模。2至7年期国债拍卖是每月新发行一次,而10年期、20年期和30年期国债拍卖是每月新发行两次。