本文来自招商证券(香港)的研报《2018年汽车汽配展望:关注产品力胜于行业周期,优势企业突破成长边界》,作者为招商证券(香港)分析师梁勇活。

智通财经APP获悉,招商证券(香港)发表研报称,保守预测2018年汽车汽配行业销量增长2-3%,SUV、豪华车及新能源汽车高增长。预计市场延续分化格局,中国汽车市场规模庞大,给予优势整车厂足够大的成长空间,产品力上升的公司将持续扩大市场份额;零部件龙头从中国供应商向全球供应商转型,拓展新的成长空间;长周期成长股不断突破成长边界,周期属性被弱化,属稀缺性投资标的并产生确定性溢价。

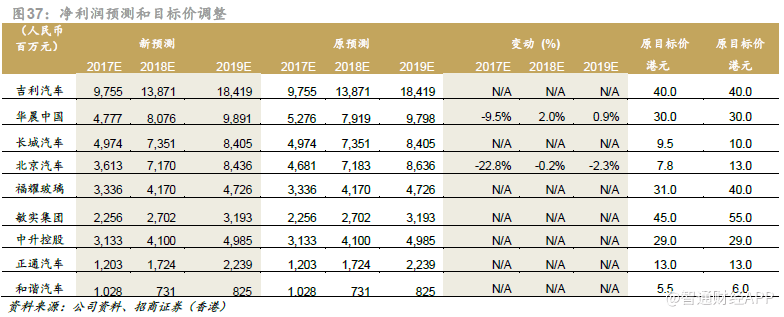

招商证券推荐长周期成长股,相关股份估值享受确定性溢价2017年汽车股跑赢恒指约4%,当前整车和经销商平均估值不贵,分别为9.9x和8.7xFY18P/E。

招商证券表示,自主品牌成长龙头吉利汽车(00175)及宝马制造商华晨中国(01114)值得关注;优质零部件厂商估值处于中高区域,股价回调期吸纳市场扩张能力强的零部件厂商敏实集团(00425)和福耀玻璃(03606);短期关注估值相对低、业绩弹性高的豪华车经销商正通汽车(01728)和中升控股(00881)。

预计2018年行业平稳低速增长

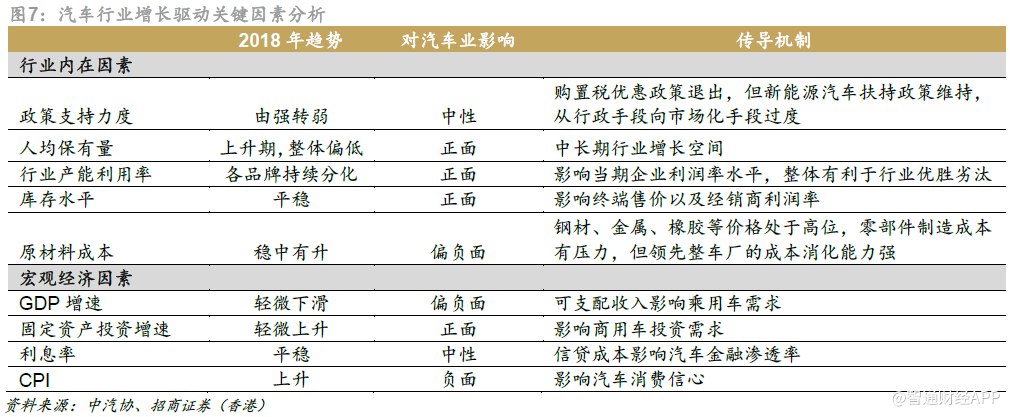

政策面偏中性,行业增长回归自然增长

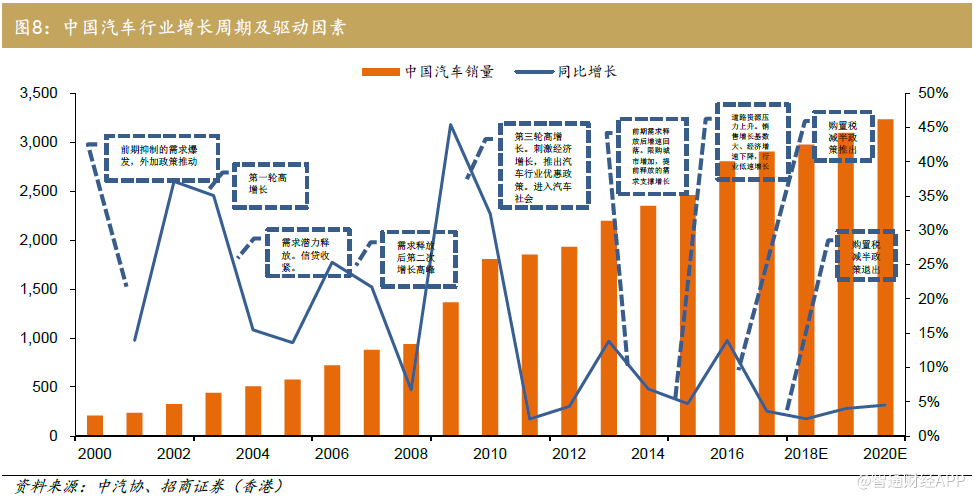

前11月中国汽车合计销量同比增长3.6%至2585万辆,购置税优惠幅度减半后行业增速从2016年13.7%的超常增长回归至可持续且合理的增速区间。2016-17年政府通过刺激汽车产业拉动经济的任务已经完成。

从政策面看,2017年底传统汽车领域的小排量汽车的刺激政策完全退出,预计2018全年政策面偏中性。预计支持新能源汽车发展方向不变,但政策导向进入调整期,逐步从政策驱动向市场驱动转变。

整体看,虽然行业内在增长驱动因素偏中性,但宏观因素总体看是中性偏正面,对行业强刺激政策的退出后产生的波动具有承受力,行业增长将从超常增长向自然增长回归。

保守预计2018年行业销量增长2-3%,增速温和放缓,需要时间从超常增长向自然增长回归。预计未来行业的可持续的增长速度约为3-5%,增长动力包括汽车市场渗透率(约14%)仍有上升空间,城镇化持续推进,低线城市的首购需求上升,以及持续的消费升级。

但是,2017年底购置税优惠完全退出引起的提前消费,行业整体规模的高基数以及经济景气度将限制2018年行业增长幅度。

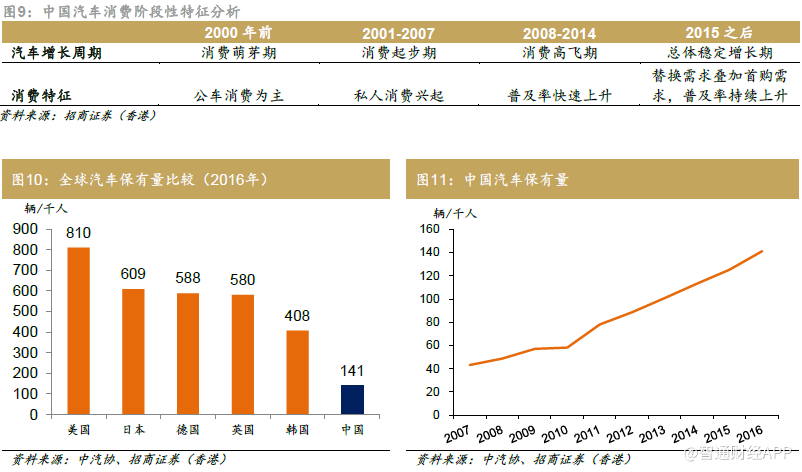

汽车刚性需求旺盛,市场渗透率持续上升

中国的汽车消费潮兴起于2000年,经历过萌芽期、起步期和爆发性增长期,我们认为中国的汽车市场远未到成熟饱和的阶段,刚性需求明显,未来几年是汽车普及率持续上升期,属于继普及率快速上升后的平稳增长周期。据公安部交管局统计,截至2016年底,全国机动车保有量达2.9亿辆,其中汽车1.94亿辆,每千人保有量为141辆,与发达国家的成熟市场相比,市场渗透率仍有提升空间。

城镇化持续推进,催生购车新势力

城镇化令流动人口从农村向城市转移,农业转移人口成为汽车消费新增长动力。中国每年投入巨额城镇交通新增固定资产投资,改善城镇交通设施水平。

近5年,中国在城镇交通的固定资产投资每年均有2万亿元以上,每年规划新建农村公路不低于20万公里。目前,村通公路工程改善低线城市交通,“村-镇-县”的经济和交通联系大部分已经打通,区域性的经济联动使得新车需求加速向三线以下中小城市集中,特别是人口50-100万人四线城市。

根据中国交通运输部近期统计数据,2013-17五年间,全国新建改建农村公路127.5万公里,99.24%的乡镇和98.34%的建制村通上了沥青路、水泥路,乡镇和建制村通客车率分别达到99.1%和96.5%以上,城乡运输一体化水平接近80%,农村“出行难”问题得到有效解决,交通扶贫精准化水平不断提高,农村物流网络不断完善。上述因素均为低线城市产生购车新势力打下基础。

低线城市的首购需求上升,高线城市持续消费升级

一线、二线、三线及以下的城市具有不同的汽车消费结构特征。在三线及以下的低线城市中,首次购车占该地区汽车销量比重达36%,二线、三线及以下城市的首购需求远超一线城市。而一线城市换购及增购的需求比率趋于上升,占该区域销售占过半以上,这些区域的汽车消费升级的趋势明显。

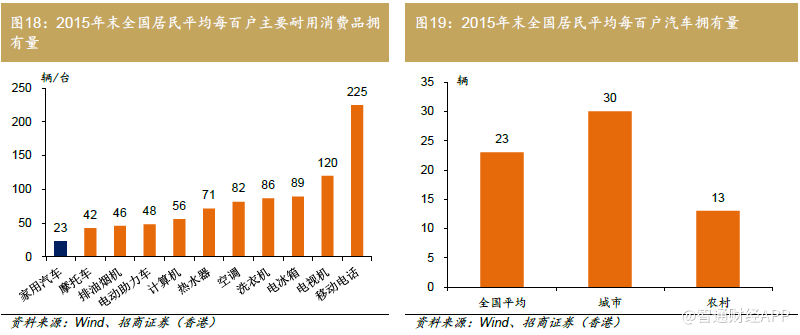

通过家庭内部的消费结构看,城乡之间具有显著的梯度结构。通过与其他的家用耐用消费品相比,中国城乡家庭的汽车普及率滞后于其他耐用消费品。再从城乡之间的对比看,城乡汽车普及率相差约2-3倍,预计未来低线城市汽车需求增长仍持续高于高线城市,原因是在这些地区汽车仍是普及率偏低的耐用消费品。

SUV需求旺,消费结构向上趋势明显,中国品牌市占率上升

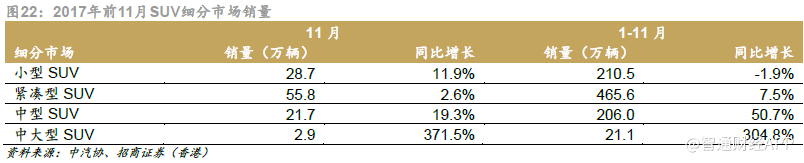

前11月,中国SUV销量同比增长14.5%至909万辆,预计2018年SUV销量持续快速增长10-15%:

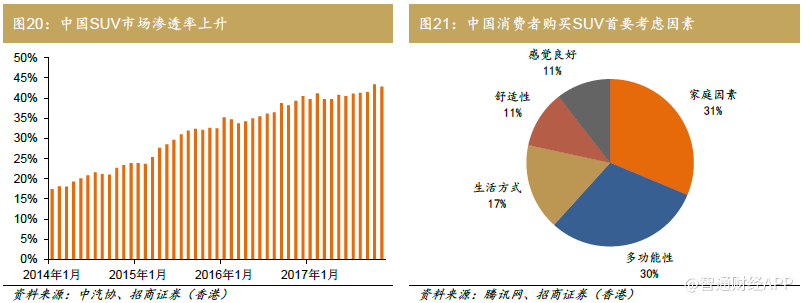

1)从消费结构看,轿车向SUV转移的趋势依然延续,SUV的市场渗透率从前三年的不足20%攀升至目前40%,预计未来市场渗透率持续将超过50%;

2)从需求面看,SUV满足消费者个性化需求,大空间、舒适性等特点与中国“4-2-1”的家庭人口结构特点契合。满足家庭消费需求是购买SUV的首要原因,其次是SUV的多功能性,比如5座SUV满足全家出行,7座SUV满足两个大型家庭出行,保证舒适性的同时也有足够的空间放置婴儿车、家庭用品、运动装备等;

3)从车型比较看,SUV比轿车有更优越的越野性能,更高底盘,通过性更好,更适合旅游出行;

4)从产品供应方面看,涡轮增压发动机保证小型SUV的动力性能,令SUV市场产品线不断下移,同时豪华车的SUV化趋势明显,使得SUV产品线上下拓宽,品类更加丰富,满足消费者多样化的需求。

SUV市场内部结构分化,前11月小型SUV受购置税优惠政策变动影响,出现下降,但该细分市场规模依然很大。紧凑型SUV及中型SUV出现显著增长,消费升级的趋势明显。

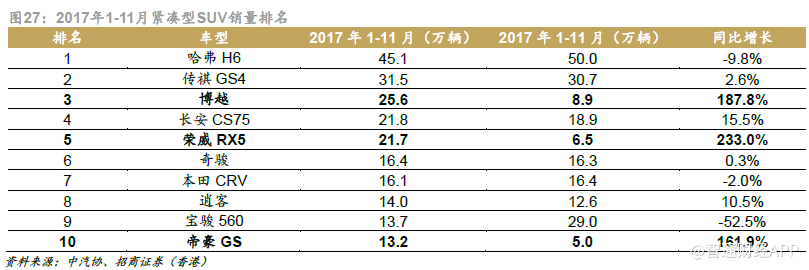

从品牌结构看,中国品牌的市占率明显提升,占据前十大销量SUV品牌其中六个,整体市场份额同比上升2.2个百分点。欧系、日系市场份额上升2.3和1.2个百分点,韩系、美系市场份额显著下降4和1.6个百分点。

在紧凑型SUV这一最大的细分市场中,市场竞争加剧,SUV王者哈弗H6市场份额下降,销量第二名传祺GS4 增速也低于行业平均水平,吉利的博越和帝豪GS均出现高增长,依然有很强的增长潜力。

豪华车市场超预期增长,预计2018年双位数增长

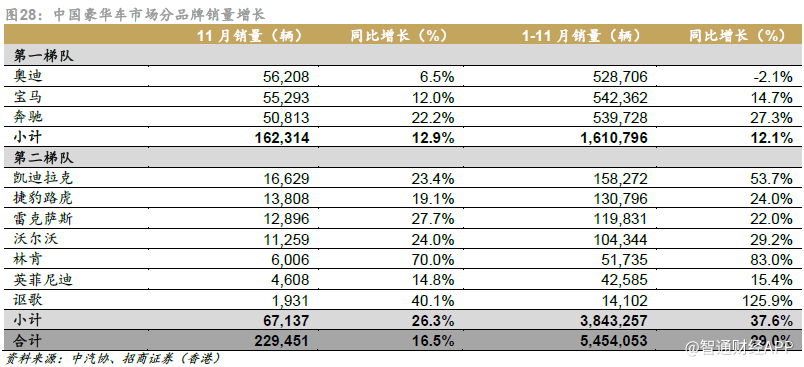

受益消费升级以及豪华车厂商的新产品周期,前11月中国豪华车销量同比增长16.5%。

第一梯队(一线)的奥迪、宝马和奔驰年销量均在60 万辆左右,其中奥迪因处于弱产品周期出现负增长。当前奔驰在豪华车市场增速是一枝独秀,体现出其新产品周期具有持续的、强劲的产品竞争力。

宝马增速逊于奔驰,处于产品上升周期的初期阶段,我们预计宝马的产品周期有望持续至2020年。奥迪在下半年的销量有所反弹,目前处于旧产品周期的末端,依赖较大的终端折扣提升销量,预计奥迪明年也将进入其新产品周期,销量或有复苏。

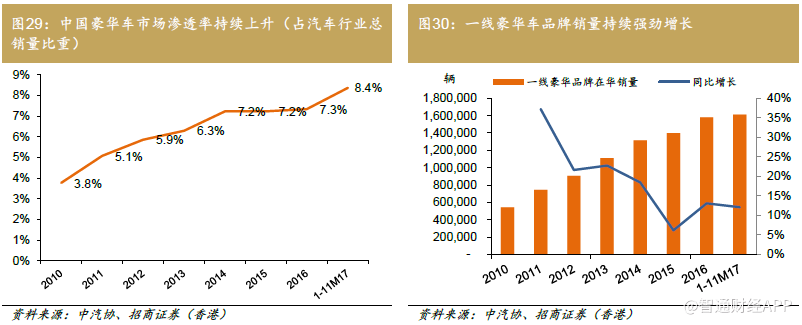

第二梯队(二线)的豪华车品牌因基数相对低,增速比第一梯度三强更快。按中国汽车总销量计,当前豪华车市场渗透率8.4%(如按整体乘用车市场比重计,渗透率为9.8%),预计仍有较大的上升空间。尽管目前大部分厂家仍未公布2018 年销量目标,我们预计2018 年豪华车市场有望实现10%以上增长。

关注产品力胜于行业周期

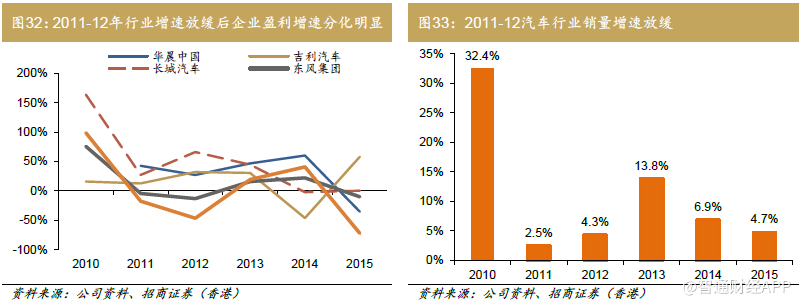

根据2011、2012和2017年经验,在刺激政策退出后,行业从高增长回归中低速,该阶段显著特征是市场格局分化,产品力强势的公司盈利持续增长,市场份额、平均售价、利润率均逆市上升。尽管市场竞争激烈,但是中国汽车市场庞大,优势企业获得足够大的成长空间。预计行业将延续2017年的分化态势,领先的中国品牌保持凌厉攻势,产品线向上突破至主流合资品牌固守区域。德系及日系产品力相对强势,市场份额稳固,有望继续承接弱势品牌韩系及法系流失的份额。

我们维持在行业减速期选股聚焦成长性的观点,以2011-12为例,该两年是行业高增长后进入的低增长期,但是长城汽车/华晨中国/吉利汽车产品线向上,三个公司均保持盈利持续增长,而东风集团(代表整个行业)受周期影响大,潍柴动力(商用车)受影响最大。

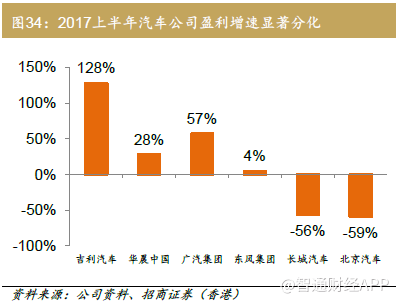

再以2017年上半年为例,购置税优惠政策在2016年底缩减一半,但2017年上半年吉利汽车和华晨中国处于产品线强周期,受行业增速放缓影响不大,两公司销量、利润均出现强劲增长,利润率均保持上升趋势。

对于零部件细分行业,我们认为零部件细分龙头凭借研发和成本控制的综合优势,从中国供应商向全球供应商转变,市场空间不断突破使其能够保持快速稳健成长。市场空间的突破,使得这些公司降低受中国汽车行业周期性影响的风险,长期增长的确定性变得更高。

敏实集团和福耀玻璃是该细分行业的翘楚,海外市场不断拓展,海外业务收入占比目前均超过30%,预计未来海外收入占比将越来越高,有望成为全球领先的细分行业巨头公司。

中国汽车市场规模庞大,给予优势整车厂足够大的成长空间,产品力上升的公司将持续扩大市场份额。零部件龙头从中国供应商向全球供应商转型,拓展新的成长空间。诸如此类的长周期成长股不断突破成长边界,周期属性被弱化,属稀缺性投资标的并产生确定性溢价。

在投资策略方面,我们认为长周期成长股及豪华车产业链仍是明年最值得关注的投资方向。重点推荐成长龙头吉利汽车及宝马制造商华晨中国,推荐优质零部件厂商估值处于中高区域,股价回调期吸纳市场扩张能力强的零部件厂商敏实集团和福耀玻璃;适当关注业绩弹性高的豪华车经销商正通汽车和中升控股。

公司分析

吉利汽车:领克奠定未来竞争优势

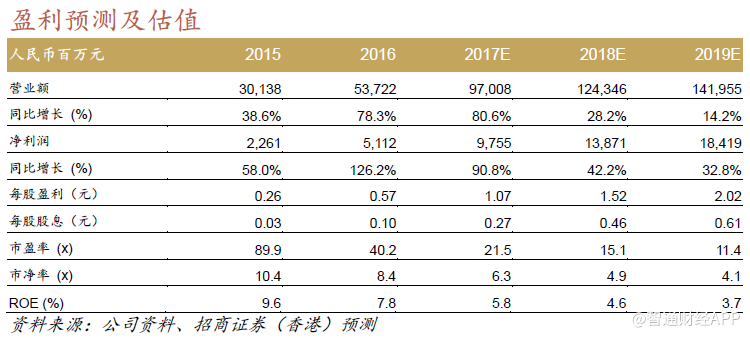

公司是长周期成长股公司全年销量125万辆,较上年增长63%,我们预计公司2018年销量达160-170万辆,2019年有望提前实现200万辆的战略目标。2017年公司销售增长质量高,轿车和SUV全面发力,预计2018年公司维持产品结构均衡、销量快速增长的节奏,仍保持强劲盈利增长,主要得益于SUV车型强劲增长、产品售价提升以及产能利用率提升。

尽管公司同比基数很高,但第四季度月销量增速加速上升,10-12月分别为30%/38%/42%,显示吉利3.0代产品进入成熟期,增长趋势极为强劲。从12月销量看,公司保持均衡快速增长势头,共有7款车月销量超万辆。其中旗舰车型博越、帝豪GS、帝豪GL月销量均取得历史新高,新上市的S1第二月销量便达9千辆,销量破万辆指日可待。

新上市的领克01首月销量6千辆,产销量攀升速度好于我们预期,也优于与另一旗舰车型博越及同业自主品牌高端车型水平(博越用了3个月才达到月销量6千辆,长城WEY首月销量只有3千辆)。当前领克01需求旺盛,严重供不应求,我们跟踪的经销店显示当前提车需要等待4个月,销量上升潜力巨大,领克引领的产品线二次爆发已经拉开序幕。

公司是长周期成长股,长期增长确定性高,我们把估值基期切换至2019年。维持目标价40港元,相当于16.4x FY19 P/E。估值接近于华晨中国高增长期(2011-12年)的平均估值水平。领克的产销量提升,公司分红率提升,2017财年业绩公布等信息有望成为公司股价催化剂。公司是整个汽车行业中具有稀缺性的长周期成长股,市场波动期逢低吸纳放大收益。

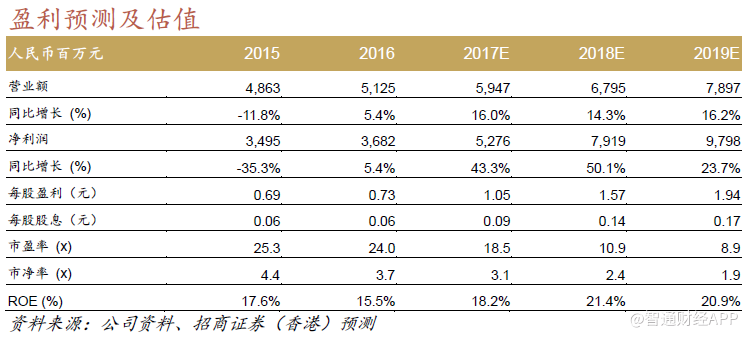

华晨中国:宝马产品力持续提升,强周期持续至2020年

前11月宝马销量同比增长23.8%(去年同期8%)至35.1万辆,增长显著恢复的动力。第三季度宝马集团来自华晨宝马合营公司的投资收益同比下降8%至1.68亿欧元,同期华晨宝马销量同比增长约15%。两者走势反差源于新5系上市初始成本较高,7月和8月销量仅为8千辆左右,尚未达到稳态销量,令产能利用率低。预计2018年新5系产能提升后月销量恢复至1.3万-1.4万辆的高位,将会改善盈利能力。

我们预计X3/新3系/X2/X5等新车型的推出使宝马的强周期持续至2020年。下调2017E净利润预测9%反映宝马5系上市初期费用增加,上调2018-19E净利润预测2%/0.9%反映更好的规模经济效益,维持目标价30港元,公司是豪华车业务最为纯粹的汽车制造商,2016-19E净利润年复合增长达39%,目标价30.0港元相当于15.6x FY18E P/E。

(编辑:胡敏)