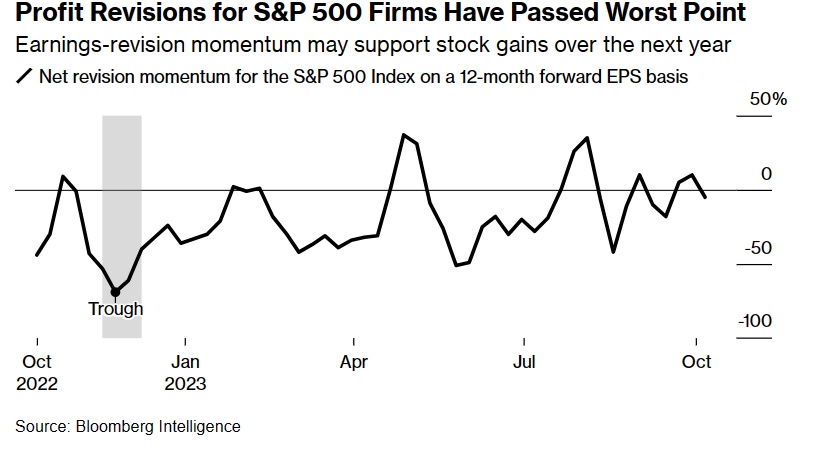

华尔街分析师们甚至在业绩密集披露期之前就提高了对美国企业的盈利预期(EPS预期),这表明随着通胀回落缓解了众多行业面临的压力,利润至暗时期可能已经过去。

彭博行业研究(Bloomberg Intelligence)汇编的预期数据显示,这推动了一项被称为每股收益(EPS)修正趋势的指标(衡量未来12个月EPS预期的上下变化)大致转向正区间,远高于2022年11月的负70%的低点。这是自2022年第一季度以来财报季开启前最乐观的业绩上修数据,一般来说只有在高管们发布最新预测后,业绩预期才会整体有所上调。

分析师们对于标普500成分公司的乐观盈利预期,意味着美股看涨趋势全面到来只是时间问题。此外,彭博统计数据显示,自2021年初以来,标普500成分公司中实际EPS指标超出分析师预期的比例一直维持在80%左右。根据彭博模型,业绩这个因子在财报季可能比利率预期对股价的影响更大。

从DCF模型来看,虽然相当于DCF估值模型中分母端r指标的10年期美债收益率续创2007年以来最高点,且持稳于高位,但如果分子端的现金流预期能够持续向上修复,很大程度上能够拉高股票等风险资产的定价范围,也就是拉高风险资产的估值水平。而分子端现金流预期极大程度上以财报季的业绩表现为基准,因此企业利润上修,尤其是每股收益这项指标能否超出预期,对于股票等全球风险资产定价趋势至关重要。

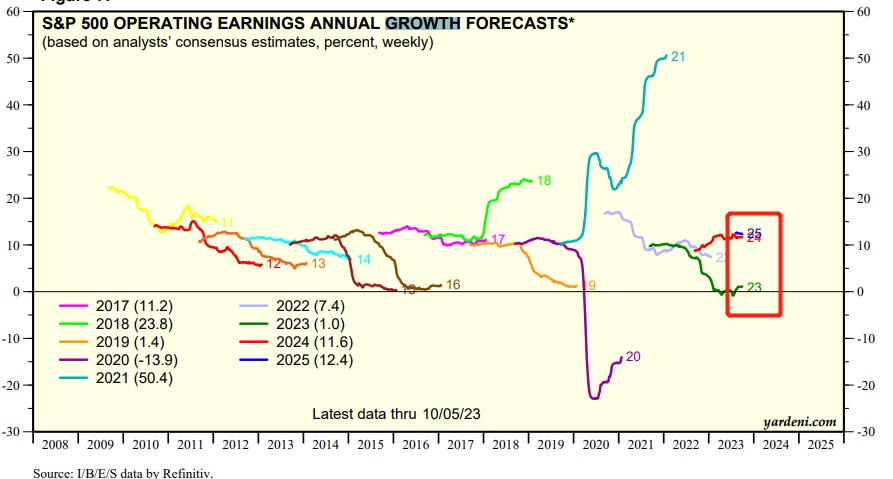

EPS已熬过至暗时刻! 有望于Q4步入上修轨迹

这些上修举措表明,随着企业准备发布第三季度财报,市场乐观情绪日益增强。虽然标普500指数整体利润水平料将连续四个季度下滑,但这可能标志着利润下跌跌势的结束,分析师们普遍预计EPS将在今年最后三个月迈入上修路径。

这种前乐观的前景为美股本月的反弹提供了重要支撑,加上市场仍然乐观地认为,尽管一些行业仍受到通胀压力和就业市场吃紧造成的挤压,但美联储仍有可能在经济增长未受影响的情况下结束本轮加息。

Wealth Consulting Group首席执行官Jimmy Lee表示:“一些分析师被迫改变了他们的盈利预期,许多人越来越看好未来一年左右的利润增长趋势,以及未来几个季度企业们在没有美联储继续加息这一不利因素的情况下能够应对的情况。”

标普500指数利润修正已过最低点——利润修正趋势可能会在明年支撑美股上涨

目前交易员们焦急等待将于周四公布的消费者价格数据,以巩固对美联储政策的预期路径,以及权衡政策预期对经济和企业利润的影响。周三,美国劳工部报告称,9月份生产者支付价格(即PPI)上涨速度快于预期,但利率期货市场仍在押注美联储本轮加息周期可能已经结束。

“我希望我们最终会出现一个‘金发姑娘’(Goldilocks)情形,即通胀进一步下降,美联储更快地变得鸽派,从而刺激未来更早降息的预期升温,进而在不损害就业和经济的情况下降低通胀。”来自Wealth Consulting Group的Lee表示。"如果发生这种情况,本季度晚些时候风险资产将呈现大幅上涨趋势,股票市场的基金经理们将追逐他们错过的基准回报。”

业绩复苏趋势尚未平衡,科技行业复苏预期尤为强劲

预期数据显示,标普500指数(S&P 500)中许多行业的利润预期都有所改善。彭博行业研究的数据显示,近几周,随着原油价格攀升,能源生产商、科技公司和那些依赖可自由支配的消费者支出的公司走在了行业预期前列,尤其是包括各大芯片巨头的科技公司业绩复苏预期最为强劲。公用事业和房地产仍然是业绩预期最弱的行业。

在削减成本之后,科技和通信服务公司的利润水平预计将在第三和第四季度大幅提高,而必需消费品、医疗保健和材料公司的利润预计将继续承压。

这一分歧凸显出,随着美联储加息影响波及整个经济,且通胀仍居高不下,一些行业的前景仍不明朗。因此,据Univest支持的财富咨询公司Girard的首席投资官Timothy Chubb表示,在投资者信心出现彻底好转之前,可能需要分析师们更广泛地上调更多行业利润预期。

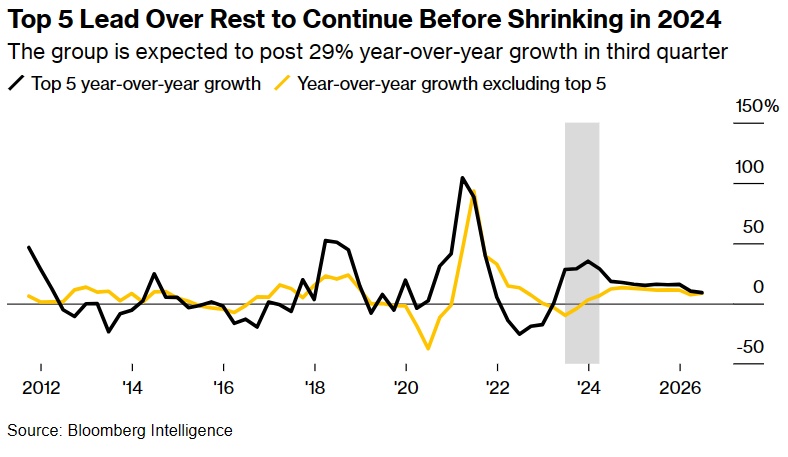

标普500指数中最大市值的科技股可以说主导了今年的盈利复苏趋势。彭博行业研究统计数据显示,包括苹果公司(AAPL.US)、微软(MSFT.US)和谷歌母公司Alphabet(GOOGL.US)在内的五大科技巨头预计在截至9月份的三个月里利润将同比增长29%。相比之下,标普500指数整体EPS可能下滑约1%,剔除这五大科技公司后的下降幅度则高达4.3%。

前5大科技公司利润增幅将继续领先于其他标普成分公司——预计第三季度将实现29%的同比增幅

财报季来了,美股的“翻身季”也跟着来了?

在有着“全球资产定价之锚”称号的10年期美债收益率飙升之际,美股基准指数——标普500指数陷入长达两个月的抛售浪潮,其中9月跌幅甚至达到近5%。但随着美股财报季到来,寄望于美股从2023年最糟糕的一个月中走出的多头势力有着保持乐观的理由:标普500指数成分公司的整体利润有望从第四季度开启大反弹浪潮,并且历史数据显示实际业绩超预期的可能性非常大。

彭博行业研究统计的预期数据显示,华尔街分析师们普遍预期标普500指数的整体每股收益(EPS)即将步入上升通道,从明年开始可能将恢复高达10%的高增速路径。对于一个坚持不懈地展望未来的股票市场来说,看涨的重点理由之一就是企业利润水平将在今年Q4起恢复增长趋势——这也是支撑英伟达、特斯拉和Meta等大型科技股高估值的重要逻辑。

在过去的30年里,历史数据显示大约60%的标普500指数成分公司在某个季度的每股收益将超过分析师普遍预期。不过近几年的统计数据显示,自2021年初以来,这一比例一直维持在80%左右。

来自彭博行业研究的高级分析师Wendy Soong表示:“分析师在最近几个季度大幅下调业绩预期,因此企业能够更轻松地实现利润增长,从而提振市场,本财报季可能会继续出现这一情形。”

高盛近日表示,从过去的情况来看,财报季大概率是美股丰收期,尤其是对科技巨头而言。高盛援引历史数据称,即将到来的第三季度业绩可能会催化大型科技股的势头逆转,自2016年第四季度以来,大型科技公司业绩在81%时间里超过分析师普遍预期。

分析师们对于标普500成分公司的乐观盈利预期,意味着美股看涨趋势全面到来只是时间问题。从长期投资主义框架来看,随着市场在近期激进定价高利率预期,大幅回调将创造出难得的逢低买入良机。

美国投资机构Fundstrat全球股票策略师Mark Newton周二表示,美股正处于触底的过程之中,这意味着投资者可能很快就会看到完美的逢低买入良机。国际大行瑞银预计,标普500指数今年年底将达到4500点,在利润预期支撑下,瑞银预计该指数到明年6月份将达到4700点。

美国银行近期将标普500指数年终目标点位从4,300点上调至4,600点(标普500指数当前为4376.95点),并预计该指数可能最高升至4,700点。美银策略师股票策略师Savita Subramanian列出5大理由看涨美股,其中至关重要的一点在于:市场看空情绪急剧升温意味着反转行情降临,“美银卖方指标”暗示未来12个月美股将上涨超10%。