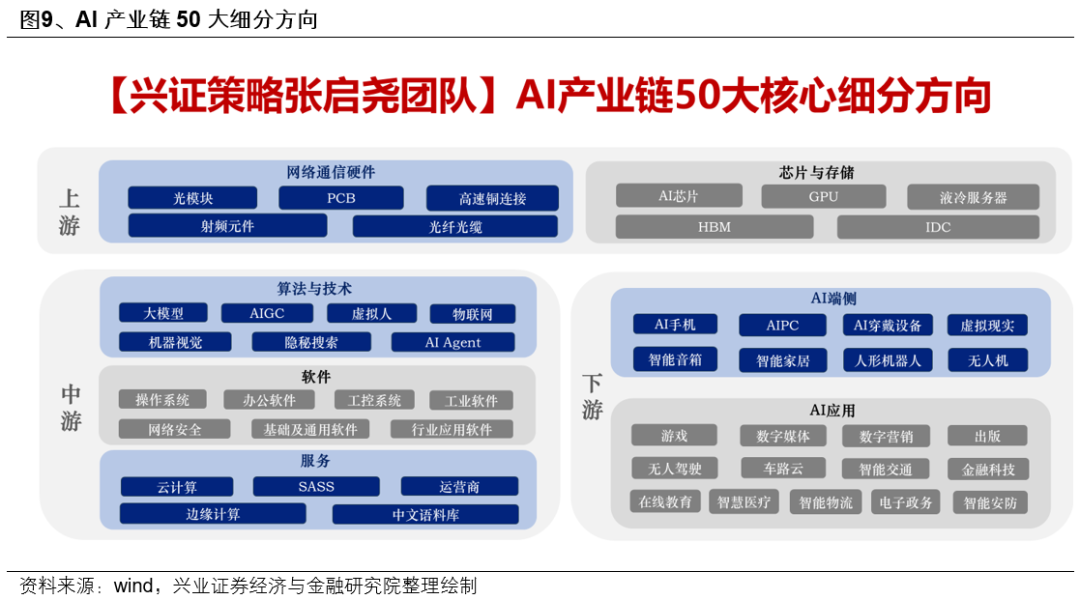

智通财经APP获悉,兴业证券发布研报称,近期科技板块的位置已自底部抬升,整体仍处于高性价比区间,海外不确定性仍在降温,风险偏好修复带动海外市场尤其是科技板块大涨并重回年内高位,也将对A股科技成长板块形成映射。该行认为,可以以AI产业链为抓手,关注上游算力自主可控与中下游应用创新。关注上游GPU、光模块、PCB、IDC(算力租赁);中游AIAgent、SASS、行业应用软件、基础及通用软件;下游人形机器人、在线教育、金融科技、虚拟现实、数字营销等。

兴业证券主要观点如下:

一、四大指标看当前科技成长板块的位置与性价比

该行认为,6月市场主线有望再度偏向科技成长。近期,已观察到成长板块已自底部“蠢蠢欲动”。当前从拥挤度、滚动收益差、成交占比、日历效应等各项指标来看,近期科技板块的位置已自底部抬升,整体仍处于高性价比区间:

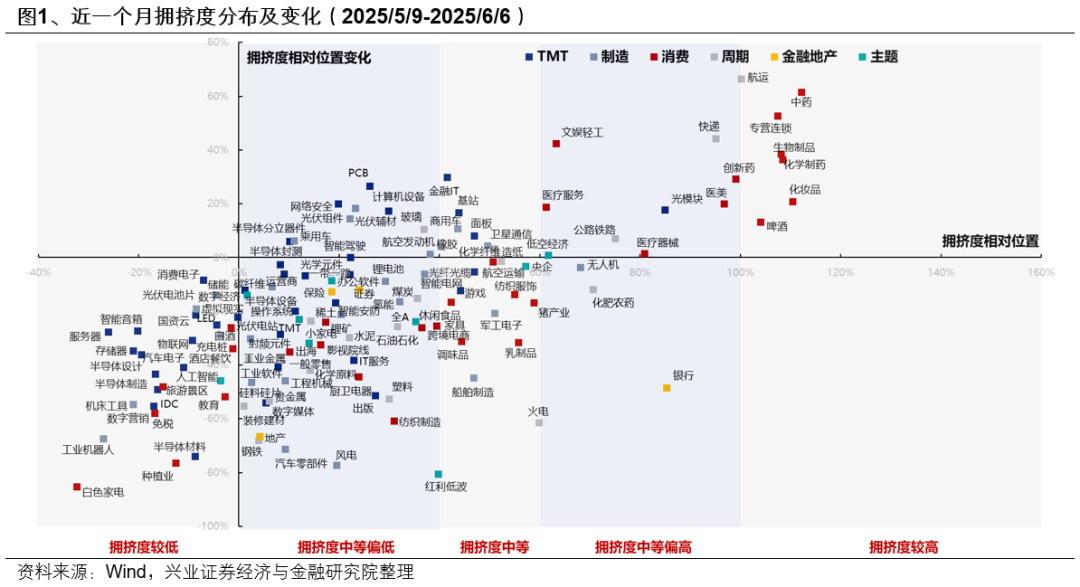

拥挤度看,近期部分科技细分方向拥挤度已开始从底部回升,但多数仍处于偏低水平;

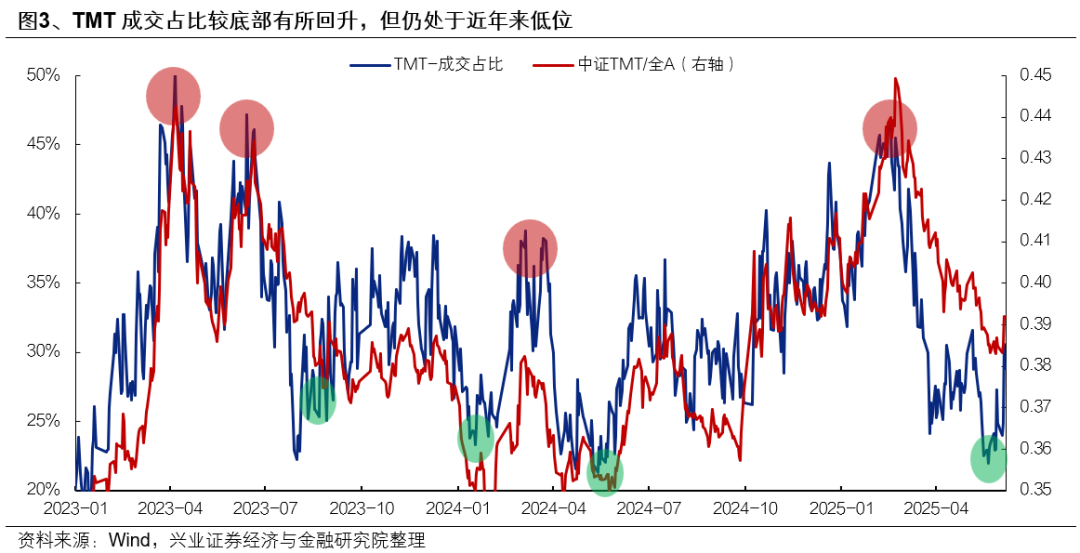

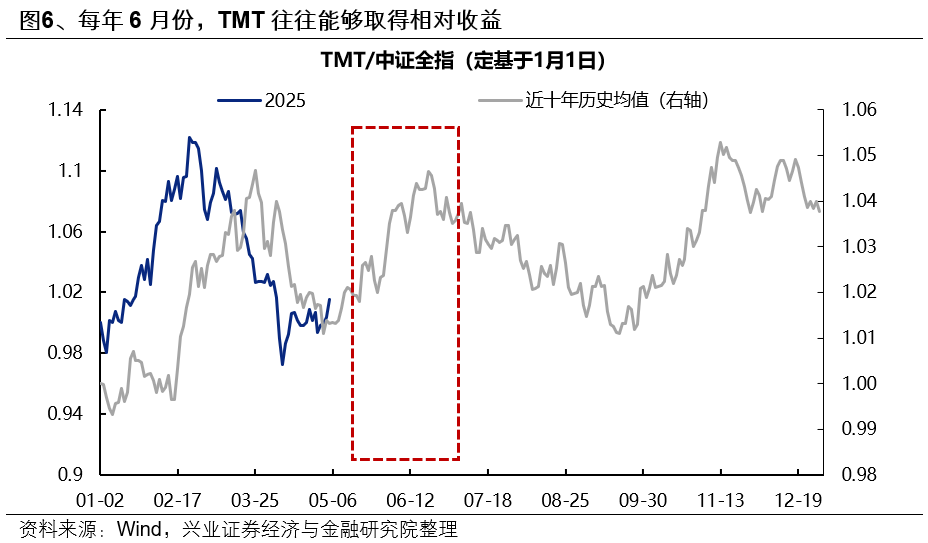

滚动收益差看,近期TMT与全A的滚动40日收益差快速修复至0%偏下方,仍远低于10%的经验性顶部。参考历史经验,随着科技成长行情的趋势逐步确立,后续仍有进一步修复的空间;

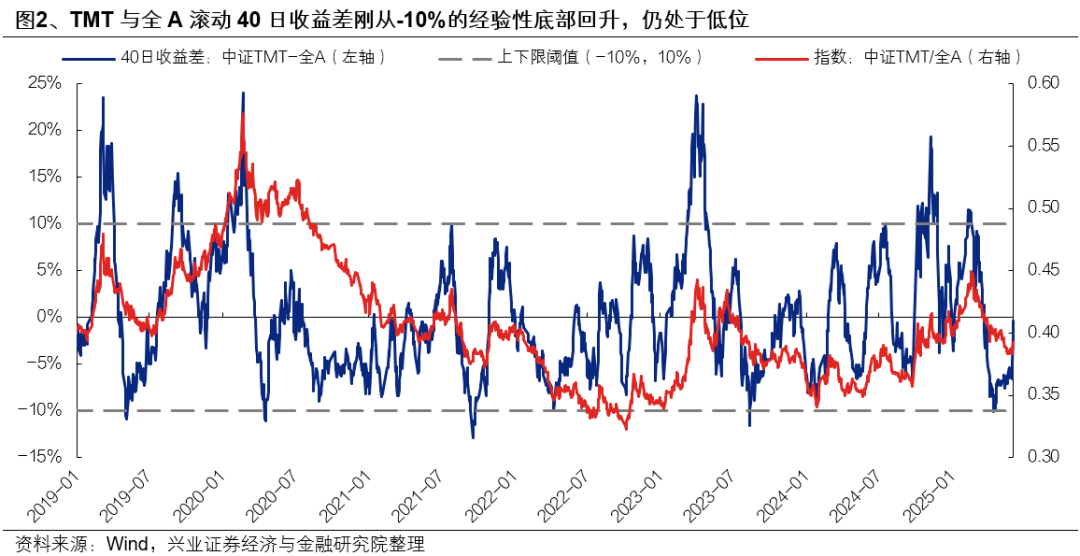

成交占比看,此前5月下旬时TMT成交占比回落至22%、23%左右的历史低位,一度低于2023年和2024年多数科技风格调整到位时的水平。而当前已快速回升至30%左右,但较近几年TMT行情高峰时的40%-50%的水平仍有较大差距。

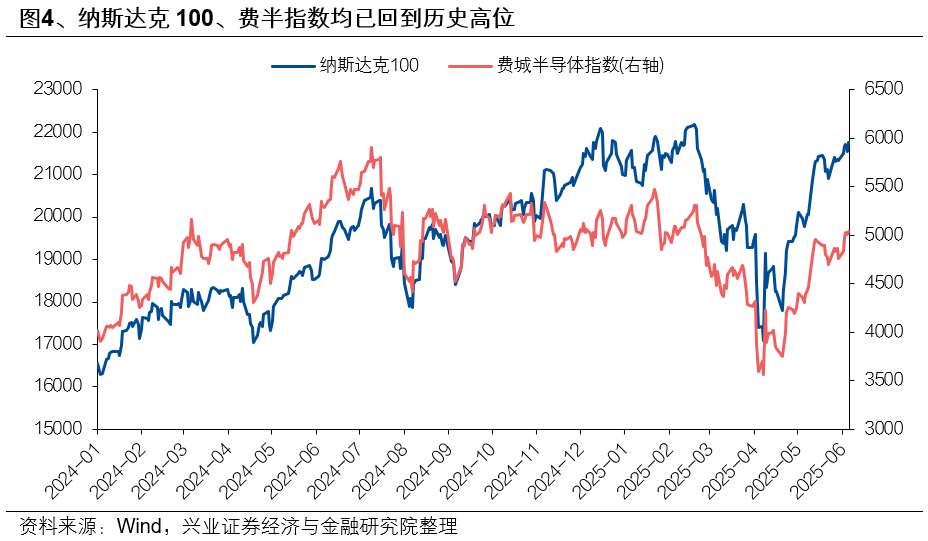

其次,近期海外不确定性仍在降温,风险偏好修复带动海外市场尤其是科技板块大涨并重回年内高位,也将对A股科技成长板块形成映射。当地时间6月6日周五公布的非农就业数据好于预期,缓解了市场对美国经济即将放缓的担忧。

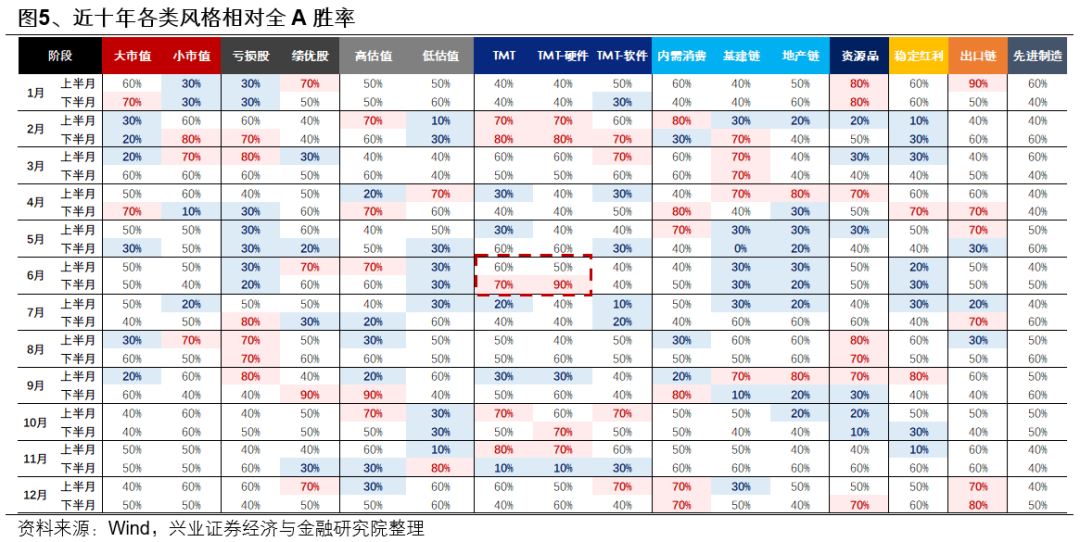

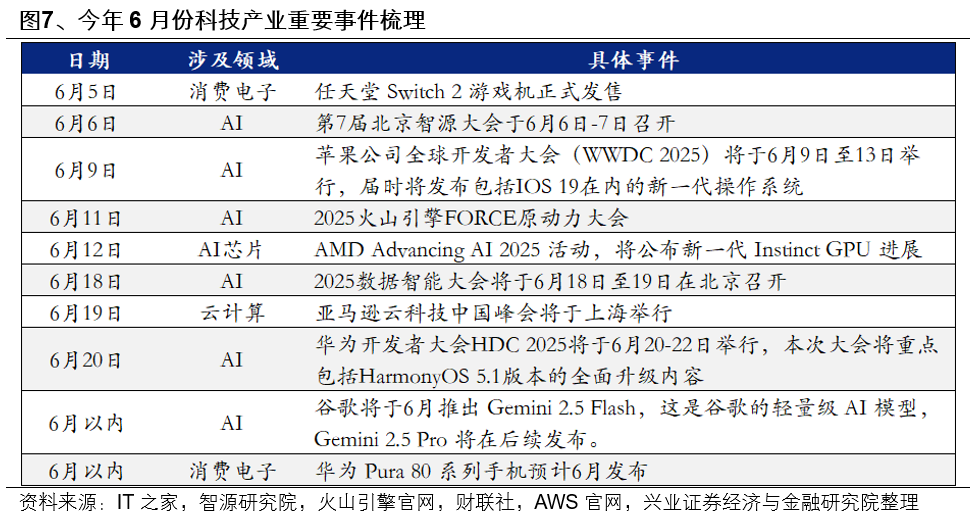

此外,从近十年风格表现的日历效应看,6月份科技板块也表现出相对较高的胜率。每年2月到3月上旬,是全年中风格β最为鲜明的阶段之一,科技成长风格较为突出。但到了3月下旬至5月,市场逐渐步入一个更加均衡、各类风格胜率基本相当、没有特别明确主线的阶段,科技成长板块的胜率也明显回落。而进入6月份,科技成长往往会再度进入到一个相对占优的窗口,这其中来自产业的催化是重要驱动。对于今年,后续的一系列科技产业重要事件同样有望提供催化。

二、科技板块中,重点关注哪些方向?

以AI产业链为抓手,关注上游算力自主可控与中下游应用创新。AI50大细分方向中,可率先关注上游GPU、光模块、PCB、IDC(算力租赁);中游AIAgent、SASS、行业应用软件、基础及通用软件;下游人形机器人、在线教育、金融科技、虚拟现实、数字营销等。

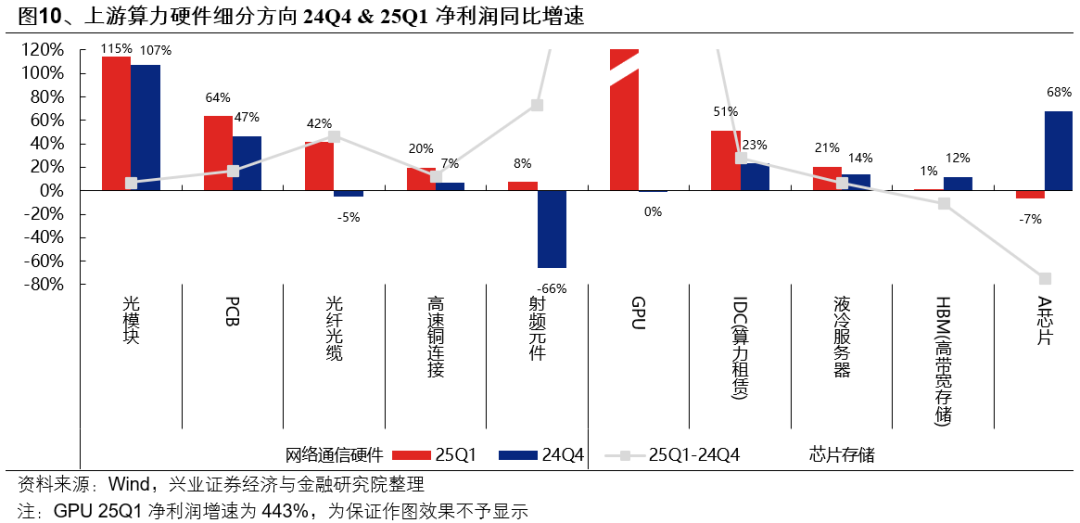

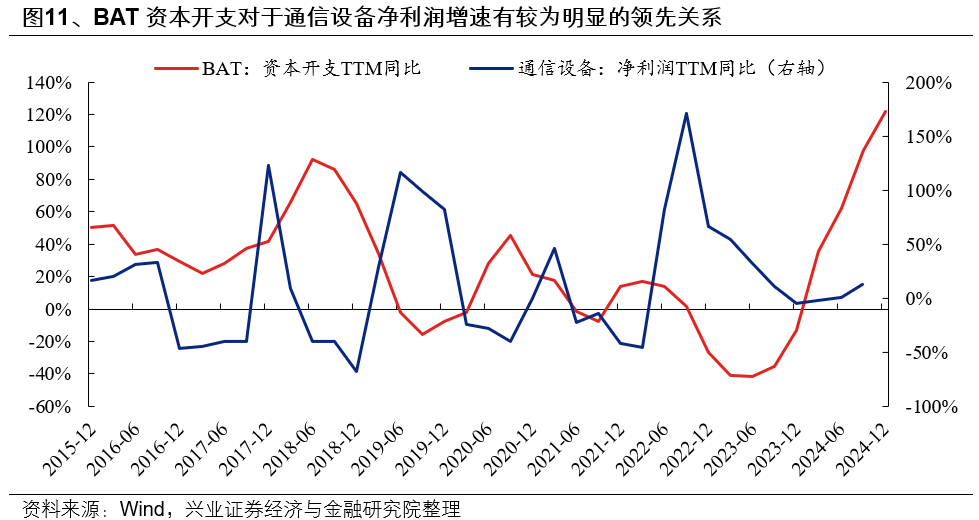

一方面,AI投资加码叠加自主可控,上游算力景气确定性仍在。上游算力作为率先受益于本轮AI产业趋势的领域,一直是AI产业链中景气确定性较强的方向。往后看,中下游应用创新加速带来的需求爆发也将反哺拉动上游算力需求成倍增长,国内互联网大厂仍在大幅加码AI资本开支,叠加自主可控的大趋势下,上游算力景气确定性仍在。重点关注GPU、光模块、PCB、IDC(算力租赁)等方向。

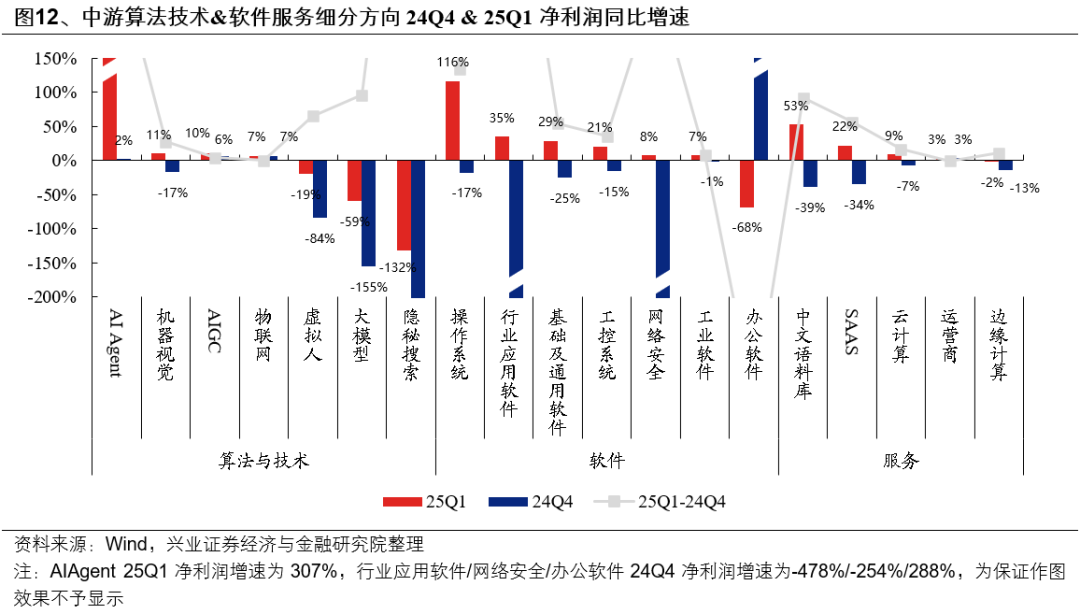

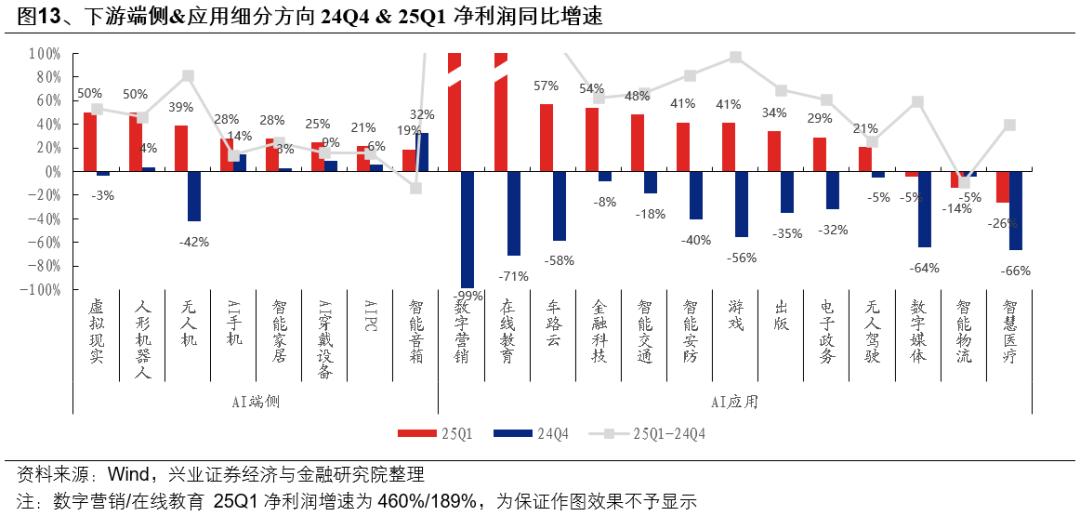

另一方面,DeepSeek带动本轮AI产业逻辑向中下游应用端的多元化创新转变,中下游将是本轮科技行情中最具备弹性的领域。25Q1,随着内需复苏、AI产业突破,上游相对于中下游的景气优势已在收敛,多数AI中下游产业链细分方向净利润增速迎来改善:

中游算法技术&软件服务产业链中,25Q1业绩增速较高且相对24Q4改善的方向包括:AIAgent、操作系统、语料库、行业应用软件、基础及通用软件、SASS等。

下游端侧&应用产业链中,25Q1业绩增速较高且相比24Q4改善居前的方向包括:数字营销、在线教育、车路云、金融科技、虚拟现实、人形机器人等。

风险提示

经济数据波动,政策宽松低于预期等。