报告摘要

一、中美瑞士谈判后市场或如何演绎?

本周一新华社发布中美日内瓦经贸会谈联合声明,标志着自4月“对等关税”冲突以来贸易摩擦出现实质性缓和。此次双方宣布在90天内暂停新增关税、保留部分低位税率,并建立后续对话机制,释放出明显的“降温”信号。值得关注的是,中方在本轮谈判中占据主导地位。从代表规格来看,本轮谈判由副总理领衔中方代表团,显示出中方对此次协商的高度重视和务实态度,也表达出较强的“推动缓解、主动主导”意愿。

“对等关税”暂停超预期,中美综合税率仍处于较高水平。本轮瑞士谈判中,中美双方取消了自4月2日以来互相加征的部分不理性关税,这一结果符合我们此前预期。但年初以针对芬太尼问题设立的20%关税、10%基础关税仍被保留,24%关税也未被完全撤销,仅是暂停实施90天。若后续24%关税再度实施,则美国对中国综合关税水平或仍维持在50%以上。此次中美瑞士会谈真正超预期的部分是美国对中国24%的“对等关税”暂停实施90天,使得当前中美整体关税水平小于特朗普此前宣称的80%。

短期“东升西降”叙事强化,风险偏好短期修复。此次声明在形式与节奏上积极主动,但从内容看,中美双方对于目前存在的结构性问题均未提及,中方也明确维持稀土出口管制政策不变。可以推测,本轮中美谈判节奏更多由中方主导,该局面的出现的背景或是由于特朗普政府关税政策演绎超预期、美国国内选情紧张、美股市场压力下的阶段性让步行为。虽然本轮会谈并未触及深层结构问题,但阶段性“止血”机制足以有效缓解市场对外部冲击的悲观预期,短期内有望提振投资者风险偏好。

结构性分歧犹存,中长期下调关税空间有限。一方面,尽管部分关税暂停,但当前的税率对于多数出口企业或依然形成实质性压力。同时中方在本轮谈判中处于相对优势地位,将增强国内总量政策的定力。另一方面,核心结构性争议尚未实质性缓解,当前仍以“阶段性暂停+保留低位税率”的方式处理分歧,反映出双方在根本性问题上的立场仍有较大差距。因此,当前的关税“降温”更像是“暂时性休战”,未来若美方完成与其他主要贸易国家的谈判,关税压力或将再度上升。

二、投资建议

从当前市场环境看,总量政策定力持续强化、核心城市楼市改善型拐点渐出、两融规模处于历史高位与“抢转口”贸易带来的出口韧性,叠加政策对指数的重视,将使得市场指数或继续保持较强韧性。资金预计围绕一季报景气度较高且具有中期产业趋势的细分反复轮动。这些板块包括:

1)公用事业等红利类资产;

2)Ai上游及恒生科技龙头;

3)黄金、核电设备、军工等;

4)年轻人消费下沉相关的宠物、美妆等。

投资者应对上述细分逢低布局,同时,建议关注沪深300中机构配置集中度显著低于指数成分占比细分的质优龙头。

报告正文

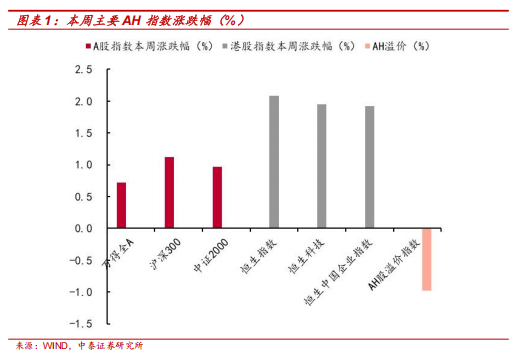

本周市场呈现震荡上涨走势,大盘成长板块涨幅较大。指数方面,本周主要指数均有明显涨幅,其中万得全A、沪深300、中证2000分别上涨0.72%、1.12%和0.97%。成交额方面,本周万得全A日均成交额为1.27万亿,环比减少6.39%,市场热度略有回落。

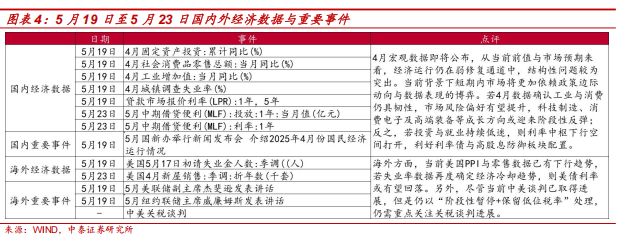

本周我们就本周中美瑞士谈判哪些超预期,后续将面临哪些预期差进行讨论。

一、中美瑞士谈判后市场或如何演绎?

本周一,新华社发布中美日内瓦经贸会谈联合声明。声明提出,中华人民共和国政府和美利坚合众国政府认识到双边经贸关系对两国和全球经济的重要性;认识到可持续的、长期的、互利的双边经贸关系的重要性;鉴于双方近期的讨论,相信持续的协商有助于解决双方在经贸领域关切的问题;本着相互开放、持续沟通、合作和相互尊重的精神,继续推进相关工作。这标志着自4月“对等关税”冲突以来,双边贸易摩擦出现实质性缓和。中美宣布在90天内暂停新增关税、保留部分低位税率,并建立后续对话机制,释放出明显的“降温”信号。值得关注的是,中方在本轮谈判中占据主导地位。从代表规格来看,本轮谈判由副总理领衔中方代表团,显示出中方对此次协商的高度重视和务实态度,也表达出较强的“推动缓解、主动主导”意愿。

“对等关税”暂停超预期,中美综合税率仍处于较高水平。本轮瑞士谈判中,中美双方取消了自4月2日以来互相加征的部分不理性关税,这一结果符合我们此前预期。但年初以来针对芬太尼问题设立的20%关税、10%基础关税仍被保留,24%关税也未被完全撤销,仅是暂停实施90天。若后续24%关税再度实施,则美国对中国综合关税水平或仍维持在50%以上。此次中美瑞士会谈真正超预期的部分是美国对中国24%的“对等关税”暂停实施90天,使得当前中美整体关税水平小于特朗普此前宣称的80%。

短期“东升西降”叙事强化,风险偏好短期修复。此次声明在形式与节奏上积极主动,但从内容看,中美双方对于目前存在的短期敏感问题(例如芬太尼税、TikTok收购等)和中长期结构性分歧(例如经济结构性改革和贸易顺差等)均未提及,中方也明确维持稀土出口管制政策不变。可以推测,本轮中美谈判节奏更多由中方主导,该局面的出现的背景或是由于特朗普政府关税政策演绎超预期、美国国内选情紧张、美股市场压力下的阶段性让步行为。虽然本轮会谈并未触及深层结构问题,但阶段性“止血”机制足以有效缓解市场对外部冲击的悲观预期,短期内有望提振投资者风险偏好。科技股可能最先受益,尤其对恒生科技指数与港股科技龙头构成情绪修复型利好。在中美关系缓和叠加AI板块基本面逻辑双重支撑下,港股“中美缓和预期+产业龙头集中化”仍是值得重点关注的主线。

结构性分歧犹存,中长期下调关税空间有限。一方面,尽管部分关税暂停,但当前的税率对于多数出口企业或依然形成实质性压力。同时中方在本轮谈判中处于相对优势地位,将增强国内总量政策的定力。另一方面,核心结构性争议尚未实质性缓解,当前仍以“阶段性暂停+保留低位税率”的方式处理分歧,反映出双方在根本性问题上的立场仍有较大差距。因此,当前的关税“降温”更像是“暂时性休战”,未来若美方完成与其他主要贸易国家的谈判,关税压力或将再度上升。预计这一窗口期或维持一个季度左右,届时中美24%关税暂停措施也将面临重新评估。考虑到中美之间在技术、供应链、国家安全等领域的长期博弈,中美在中长期达成与2019年类似的“系统性关税下降”难度已经显著提升,市场对此应保持理性预期。

二投资建议

从当前市场环境看,总量政策定力持续强化、核心城市楼市改善型拐点渐出、两融规模处于历史高位与“抢转口”贸易带来的出口韧性,叠加政策对指数的重视,将使得市场指数或继续保持较强韧性。资金预计围绕一季报景气度较高且具有中期产业趋势的细分反复轮动。这些板块包括:

1)公用事业等红利类资产;

2)Ai上游及恒生科技龙头;

3)黄金、核电设备、军工等;

4)年轻人消费下沉相关的宠物、美妆等。

投资者应对上述细分逢低布局,同时,建议关注沪深300中机构配置集中度显著低于指数成分占比细分的质优龙头。

三下周展望

四 周度市场回顾及展望(5月12日-5月16日)

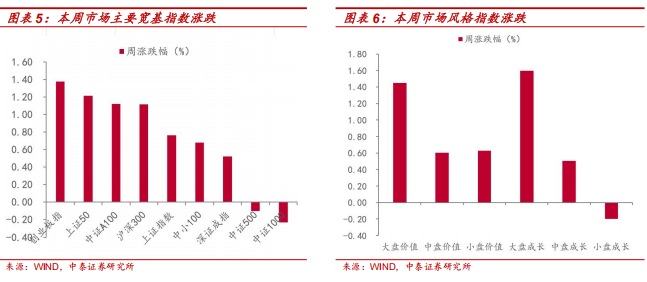

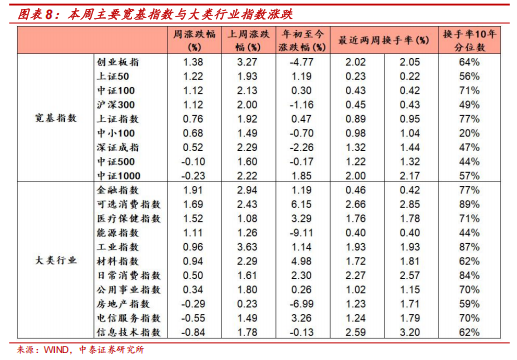

本周市场主要指数大多上涨,创业板指指数涨幅较大。三大指数中,上证指数上涨0.76%,深证成指上涨0.52%,创业板指上涨1.38%。本周大类行业大多上涨,其中金融指数、可选消费指数上涨明显。换手率方面,信息技术、电信服务换手率回落明显。从风格表现来看,本周大盘成长板块涨幅较大。

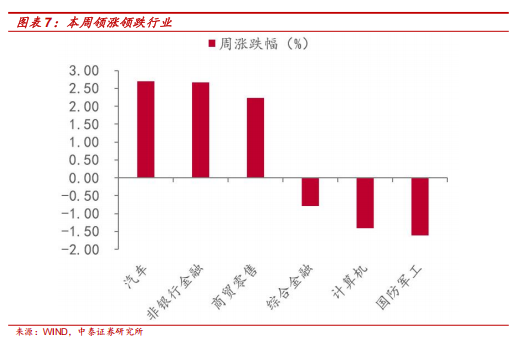

本周中信一级行业大多上涨,其中汽车、非银行金融、商贸零售领涨市场。活跃度方面,本周一级行业活跃度涨跌不一,其中交通运输,非银行金融,煤炭回升明显。

4.1 指数与行业表现

宽基指数:本周市场主要指数大多上涨,创业板指指数涨幅较大。活跃度方面,本周中证1000换手率回落明显。

大类行业:本周大类行业大多上涨,其中金融指数、可选消费指数上涨明显。换手率方面,信息技术、电信服务换手率回落明显。

一级行业:本周中信一级行业大多上涨,其中汽车、非银行金融、商贸零售领涨市场。活跃度方面,本周一级行业活跃度涨跌不一,其中交通运输,非银行金融,煤炭回升明显。

4.2 情绪指标跟踪

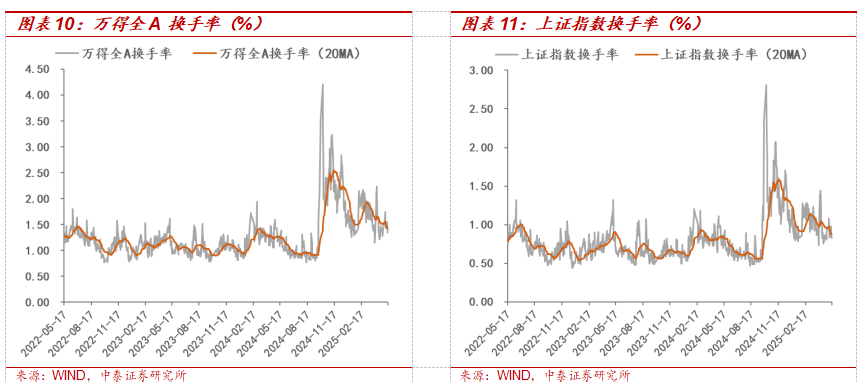

全市场活跃度:过去十年全A日均换手率区间大致为0.5%-3%,20日平滑后本周全A换手率较上周有所下降。截至5月16日,5日平均换手率达1.45%,处于十年分位的82.2%。创业板指换手率区间大致为1%-5%,20日平滑后创业板指换手率有所下降。截至5月16日,创业板5日平均换手率为2.02%,处于历史分位的64.2%。

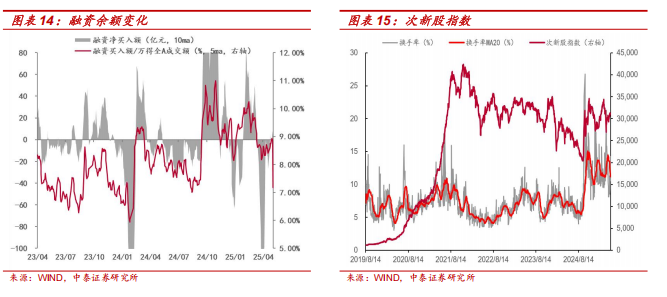

场内融资:本周融资余额有所下降,截至5月15日,融资余额为17967.28亿元,较上周末下降4.1亿元,5日平滑后融资买入额占全市场成交额8.85%,较上周上升0.1%。

次新股指标:5日平滑后次新股指数换手率较上周回升2.20%,截至5月16日,次新股5日平均换手率达到11.61%,处于历史分位93.30%。

4.3 估值指标跟踪

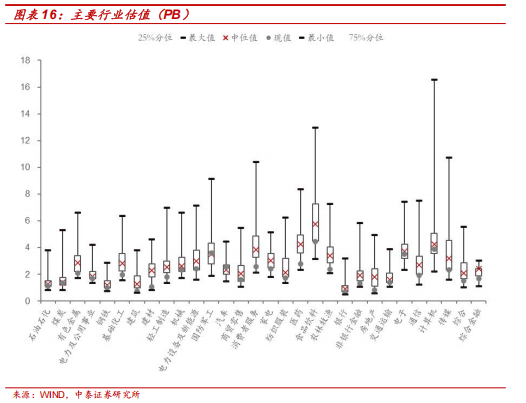

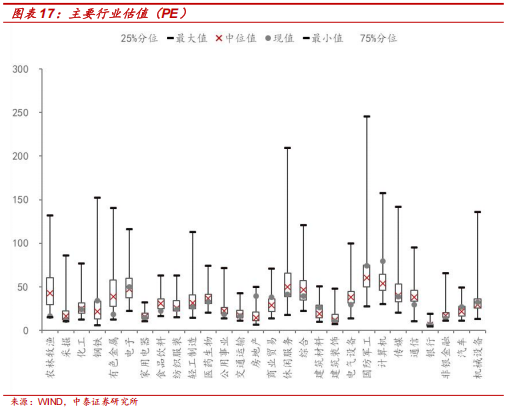

主要行业估值:PB估值中国防军工、汽车行业高于历史中位数;

主要行业估值:PE估值中钢铁、电子、房地产、商业贸易、建筑材料、国防军工、计算机、汽车、机械设备水平高于历史中位数;

风险提示:

全球流动性超预期收紧,市场博弈的复杂性超预期,政策变化的节奏复杂性超预期等。

本文来源于微信公众号“修炼投资的水晶球”;原标题为《中美瑞士谈判后市场或如何演绎?》,作者为中泰证券策略分析师徐驰,张文宇;智通财经编辑:文文。