A股市场本周有所回调,主要宽基指数普遍下跌。在主要宽基指数中,本周科创50涨幅最大,涨幅为3.0%,而中小板指跌幅最大,跌幅为4.8%。

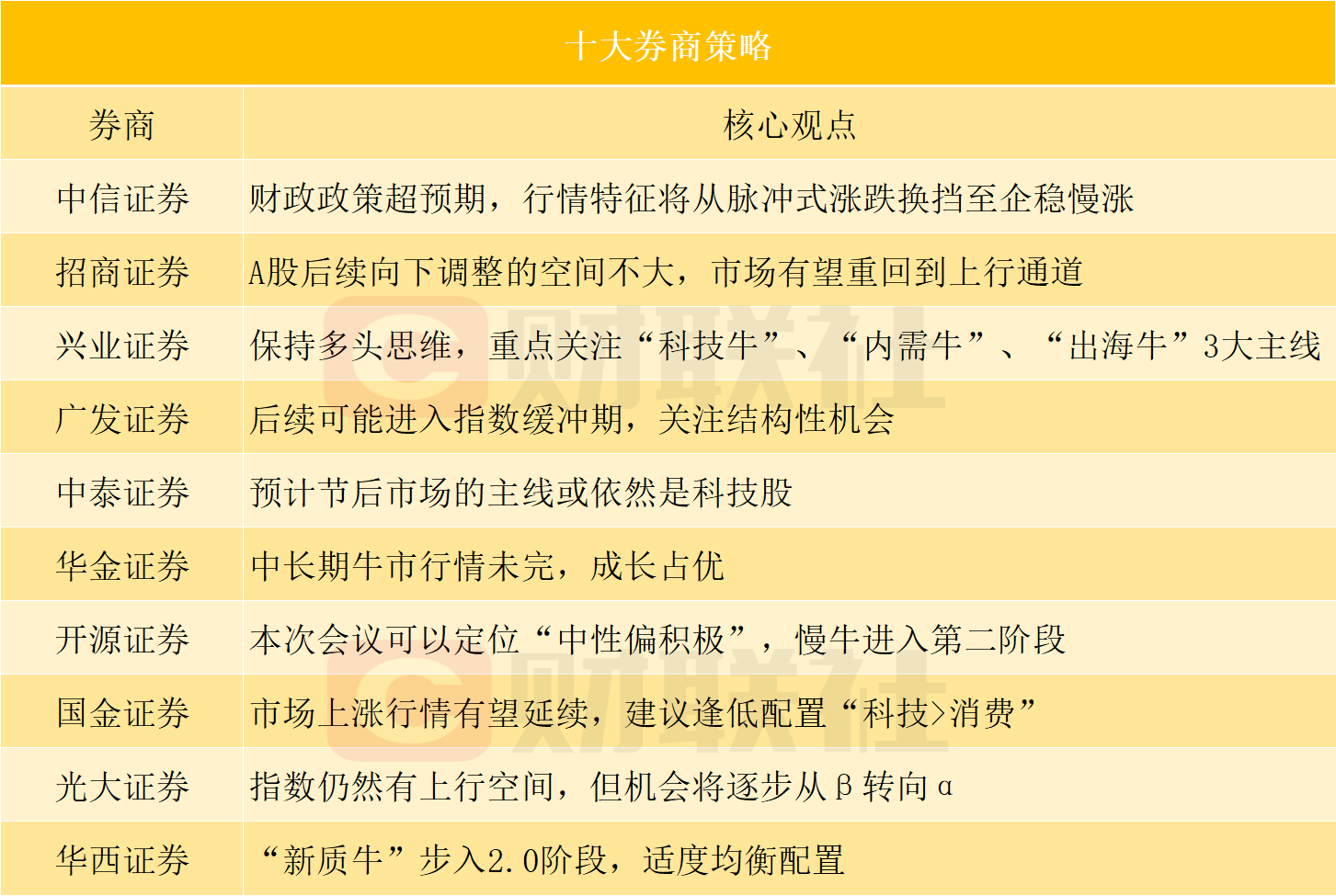

中信证券:财政政策超预期,行情特征将从脉冲式涨跌换挡至企稳慢涨

财政政策是当前市场关注的焦点,财政部的政策表态整体超预期,政策思路的转变比力度的大小更重要;当前市场正处于预期大逆转向行情大拐点的过度阶段,市场在前期脉冲式上涨后多空博弈加剧,场外增量资金的入场节奏放缓,但潜在入市资金规模依然较大,行情将逐步从资金面情绪驱动转换至基本面验证驱动,行情特征将从脉冲式涨跌换挡至企稳慢涨。

配置上,依然建议以低P/B和内需修复为主线。低P/B风格重估方面,房地产、银行、非银金融以及建筑建材等行业是最明确的主线之一。内需板块估值修复方面,建议重点关注攻守兼备的消费互联网,低估值高回报且经营有望率先企稳的乳制品、大众餐饮等必需板块,以及经济预期修复带动下的酒类、人力资源、酒店等顺周期方向。

招商证券:A股后续向下调整的空间不大,市场有望重回到上行通道

周六财政部新闻发布整体来看中性偏正面,对A股风险偏好改善产生积极影响,并为后续政策留有余地和想象空间。A股后续向下调整的空间不大,在市场回到理性合理水平位置之后,持续发力的政策推动经济企稳,市场也会重新回到上行的通道中。

后续市场有望沿着以下三个方向继续寻找机会:

1)从三季报及年报业绩角度:医药、食品饮料、电子、通信、有色等预计三季报业绩相对稳健或有边际改善动力;

2)从政策的导向来看:针对房地产、政府投资、提高居民收入和提升消费结构的政策也将会不断发力;

3)从产业趋势演化来看,目前全社会智能化之下以AI+领域产品化在逐渐落地,国家安全相关如军工、信创等领域也在快速发展;人口老龄化下的医疗医药,“智安医”是可以预期的有长期投资机会的方向。从增量资金的角度,924以来,ETF主要流向创业板与科创板,融资资金则偏好“券商+科技”。

兴业证券:保持多头思维,重点关注“科技牛”、“内需牛”、“出海牛”3大主线

保持多头思维。在“抓住重点、主动作为”的政策新导向下,持续的政策组合拳将带来股市环境和中国经济的良性循环。因此,对于本轮行情,我们认为其绝不仅仅是短期政策加码带来的反弹,而应当成一段更大级别的、趋势性的行情的起点来看待。

短期的动荡并不可怕,关键是为未来长期、可持续性的行情阶段寻找到真正的主线。这里我们建议抓住1个变化:政策导向的变化,把握2个方向:并购重组、“重视股东回报”,重点关注3大主线:“科技牛”、“内需牛”、“出海牛”。

首先,精选“科技牛”,包括半导体、通信、新能源车、国防军工、计算机AI、医药生物、先进制造业为代表的新质生产力等方向。

其次,精选“内需牛”,看好新兴服务业、传统消费等领域的泛消费行业龙头,关注分红、增持、回购注销行为。

第三,继续看好 “出海牛”。掘金新能源车、电力设备、家电、消费电子、家具等出海产业链的优胜者。

广发证券:后续可能进入指数缓冲期,关注结构性机会

化解风险(地方债、地产、银行)的财政政策,是周六发布会重点,核心作用在于修复资产负债表和各类主体的信心,也是股票修复估值和经济企稳的前提。但蓝部长提到,“绝不仅仅”是这些,也就是说,刺激需求(人口、消费、投资)的财政政策,仍在进一步筹划当中,核心作用在于拉动PPI和ROE,决定能否走出健康的基本面牛市。

根据往年经验,广义财政(化解风险+刺激需求)确认强度的时间大约在12月中旬。在广义财政的最终预期证实之前,考虑市场短期大幅修复了信心,后续可能进入指数缓冲期,关注结构性机会,包括但不限于:①产业投资(苹果链、半导体、信创、卫星互联网等);②连续12个月PB破净;③并购重组。

中泰证券:预计节后市场的主线或依然是科技股

当前市场狂热情绪逐渐下降。在市场意识到政策框架并未转向,以及财政力度保持定力,财政方向的重点仍在新质生产力相关科技板块后,我们预计节后市场的主线或依然是科技股。

科技股中我们建议关注国产替代密切相关的:核心军工、算力、半导体设备等。出口链、创业板与恒生科技的中期走势与11月5日美国大选的结果密切相关,当前建议观望。

对于长久期投资者,当前可考虑逢低布局红利类资产与长债。

华金证券:中长期牛市行情未完,成长占优

当前政策依然积极、基本面修复有待验证下A股可能维持震荡走势,结构性行情延续,中长期牛市行情未完。

比照历史复盘,当前A股放量后可能走震荡后再上涨的走势:(1)短期内政策依然积极、外部风险有限。(2)基本面继续处于修复趋势中,但强度和持续性仍有待验证。(3)政策发力导致信用回升从而提升A股估值的中长期逻辑未变,中长期牛市行情未完。

结构性行情下成长占优,短期关注科技成长、核心资产和部分低估值国企。

开源证券:本次会议可以定位“中性偏积极”,慢牛进入第二阶段

国务院新闻办公室于2024年10月12日举行新闻发布会,请财政部部长蓝佛安介绍“加大财政政策逆周期调节力度、推动经济高质量发展”有关情况,并答记者问。与部分投资者原本预期的全面型政策不同,本次会议的重点更多集中在风险的化解和新增债务的使用,对于民生收入端、后周期的消费端着墨较少。但与部分投资者认为本次会议偏低于预期不同,我们认为本次会议可以定位“中性偏积极”,虽然增量政策规模并未确定,但会议三大亮点指向财政持续发力且有空间、资金来源确定、化解风险决心足,因此未来加力且又平滑的增量政策带来潜在的“慢牛”机会,当前第一阶段反弹已经基本结束,慢牛进入第二阶段。方向上来看,本次会议重点超预期的地产链短期将得到更多关注,中性偏积极的政策情形对盈利和风险偏好起到温和提振,科技风格更受益,同时需要关注后续政策落地后可能出现的信用扩张优势行业。

国金证券:市场上涨行情有望延续,建议逢低配置“科技>消费”

财政发力或将加大居民、企业资产负债表的改善力度,夯实“市场底”。我们亦将维持对本轮“反弹”行情偏乐观的态度,建议逢低配置“科技>消费”方向。同时,考虑到海外风险犹在,未来市场能否更加持续的走出“反转”仍依赖于“盈利底”出现。倘若后续财政发力的结构上可以更多聚焦在投资、促薪资和就业等“资产端”,预计国内企业“盈利底”将有望前置,届时,更长的趋势性“反转”行情将由此开启。

自 9 月下旬以来宏观层面积极因素明显增多:924 系列货币政策“组合拳”、9 月底政治局会议,以及本次财政政策会议等,宏观政策定调整体较为积极,并且近期部分政策也逐步得到落地执行,致力于有效改善居民资产负债表及带动市场预期回暖。不过,考虑到:宏观政策传导至基本面数据改善仍然需要一定的时间,预计“盈利底”或出现在 2025Q3,在此之前市场仍处于“市场底”至“盈利底”的阶段,即市场行情的上涨更多来自于分母端扩张(流动性及情绪面驱动)。对应至风格及行业配置层面,维持重点推荐具备:中盘+超跌+低估值+股息率上修的“成长>消费”,尤其成长亦将受益于回购预案规模占比最高。

光大证券:指数仍然有上行空间,但机会将逐步从β转向α

指数仍然有一定上行空间,但机会将逐步从β转向α。历史来看,短期市场迅速上行之后,市场通常会转为震荡上行,在10月12日财政政策的积极表态下,市场指数整体仍有上涨机会,但投资机会或将逐步从β转向α,未来一段时间投资结构的选择可能将更为关键。

配置方向上,可关注弹性标的及顺周期两个方向。10月份市场风格或将仍偏均衡。通过对均衡风格下的各行业进行打分,偏情绪类行业中,元件、黑色家电、通信设备(物联网)等行业得分相对较高,而偏顺周期类行业中水泥、保险、白酒等行业得分较高,相对而言,这些得分较高的行业可能更加值得投资者关注。

华西证券:“新质牛”步入2.0阶段,适度均衡配置

国庆后A股快速回撤,主因前期市场上涨过快叠加政策预期打得太高,本周发改委发布会和财政发布会后,市场已逐步修正预期。可以预见的是,A股市场持续暴涨的行情是不可持续的,“疯牛、快牛”也不利于资本市场平稳健康发展。本轮 “新质牛”已步入2.0阶段,接下来市场将逐步向理性情绪回归,股市波动率也会有所下行,这样行情才会走的更稳、更远。

行业配置上:适度均衡配置,关注受益于政策发力的大消费(食饮、汽车、家电、医药)、优质成长主题(智能驾驶、人工智能)、重组并购主题等。

本文编选自“财联社”,智通财经编辑:陈筱亦。