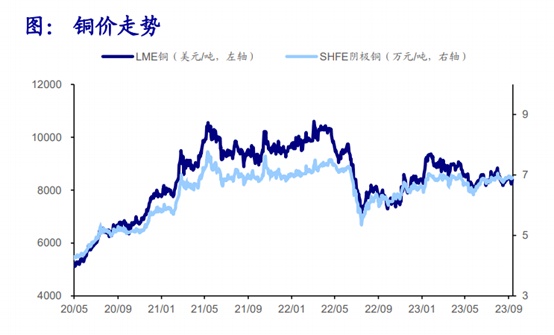

今年以来,随着美联储加息进入尾声,在流动性预期的改善,金融属性主导下,铜价获得了一定支撑,再维持高位运行状态。再叠加国内稳增长政策持续发力,稳地产政策不断优化,部分城市启动“认房不认贷”政策,存量贷款利率调降等消息提振市场情绪,利多铜价走势。

在这样的背景下,近期的铜交易市场的声音便逐渐大了起来。作为全球重要的有色金属生产商,洛阳钼业(603993.SH,03993)重回上升轨道的预期也逐渐为市场所聚焦。自9月开始,洛阳钼业A+H股价一路上行,截至9月15日止,其A股累涨10.82%,H股更是累涨15.57%,一改此前震荡回落趋势。

尽管纯利大幅下滑的2023年中期业绩难逃市场的谨慎审视,但很显然,业绩筑底和行业景气度拐点将至,无疑也让不少投资者从中看到了洛阳钼业在未来“利空出尽”后的复苏机遇。

中期纯利大降八成,多元产品协同布局

智通财经APP了解到,洛阳钼业主要从事铜、钴、钼、钨、铌、磷肥及金矿产的采选、冶炼和深加工业务,拥有较为完整的一体化产业链条。

从资源禀赋上来看,洛阳钼业是全球最大的白钨生产商和第二大的钴、铌生产商,也是全球前五大钼生产商和领先的铜生产商,磷肥产量位居巴西第二位,同时公司基本金属贸易业务位居全球前三。

由上也不难看出,洛阳钼业的业绩波动与有色金属行业的周期性息息相关。从2023年中期财报来看,实现营收867.26亿,同比下降5.5%,归母净利润7.03亿元,同比减少83%。综合来看,业绩同比下滑主因在于TFM铜钴产品出口受限导致销售受到影响,以及公司磷产品市场价格较上年同期下跌所致。

为了平滑周期,洛阳钼业布局多元产品组合。从产量上来看,2023上半年公司实现铜/钴产量16.9/1.94万吨,同比分别增长23.59%、85.55%;钼/钨金属产量8389/3813吨,同比分别变化+7.91%、-9.93%,其中铜/钴产量完成年度指引中值的40.6%和39.2%,未完成产量指引中值的原因是TFM混合矿上半年未投产,随着项目逐步投产、满产,下半年会有增量,或可完成年度产量目标。此外钼钨产量完成年度指引中值的62.1%和54.5%,超额完成任务。

在此其中,铜钴业务是公司盈利重要来源,但在2023年公司的毛利同比下降77.5亿元,其中主要是铜钴产品毛利同比下降44.8亿元,占全公司下降总金额的57.8%,也成为业绩大幅下滑的重要因素。

而从销量方面看来,2023H1铜钴板块实际销售为铜9.3万吨,钴1663吨。在价格上,2023H1铜钴价格分别同比减少10.8%/58.2%至8703美元/吨和15.36美元/磅,增利点在于2023H1钼价同比增长56.3%至40.9万元/吨,减利点在于2023H1磷价(磷酸一铵)同比减少45.7%至579美元/吨。贸易板块方面,期内IXM委任新CEO,归母净利润超人民币3亿元。

费用端来看,管理费用和财务费用的大幅增长导致期间费用率增加。2023上半年公司销售期间费用率3.17%,较2022年的2.36%提升0.81个百分点。其中上半年三费总计26.38亿元,其中销售费用0.28亿元,同比下降4.24%;财务费用13.7亿元,同比增长87.81%;管理费用12.1亿元,同比增长46.27%。

量价齐升可预期,押注新能源大势

时至九月中旬,铜价的高位震荡依然给洛阳钼业带来了基本面上的提振。

根据Mysteel资料显示,进入9月份,传统消费旺季背景下下游加工企业消费并未出现明显回升。一方面铜价多数时间维持69,000元/吨上方震荡,且周内BACK月差走扩至300元/吨以上。

另一方面,国内对于地产的扶持政策持续出台,近日,央行再度释放流动性,这对于市场情绪而言又是相对较好的提振,叠加目前社库再度呈现去化,库存走低,需求或将好转,目前市场观点对铜价持谨慎看多的态度。

好消息是,2023年4月,公司与刚果(金)国家矿业总公司(Gécamines)就TFM权益金问题达成共识,TFM权益金问题现已解决,TFM铜钴产品顺利恢复出口。截至2023年半年报,公司共累积铜库存24.07万吨,钴库存2.95万吨,受该消息所影响,该库存有望在下半年形成销量释放。由此,公司指引2023年铜钴产能及产量大增,可见对下半年铜钴板块收入及利润有望形成巨大的提振作用,加速业绩的复苏增长。

值得关注的是,近年以来,洛阳钼业与宁德时代合作开发多种新能源材料,从而备受市场关注。据了解,在去年9月,宁德时代取代洛阳市国资成为洛阳钼业的第二大股东,同时意味着洛阳钼业有望成为全球新能源产业链上游举足轻重的矿业公司,二者优势互补,协同效应显著。

作为拥有铜、钴、钼、钨、铌、磷、镍等多矿种的全球化矿业公司,洛阳钼业近年来聚焦新能源金属,加速开发TFM和KFM两个铜钴矿,未来铜钴产能将实现倍增。在镍钴方面,洛阳钼业通过参股华越镍钴低成本项目,该项目已于22年4月达产,22年实现营收65.7亿元,净利润25.1亿元,权益法下确认投资收益7.15亿元,业绩逐步进入收获期。

而在新能源产业链最为关注的锂矿方面,洛阳钼业与宁德时代联合取得了玻利维亚两个巨型盐湖开发权,第一阶段投资超10亿美元,项目将兴建两家锂盐工厂,碳酸锂年产能合计将达到5万吨,初步布局锂金属,对长期发展形成充分支撑。

可以预期的是,该公司借助宁德时代在电池全产业链的布局和领头地位,进一步拓展产品组合,提升行业地位。同时,获得产业链下游企业战略投资,意味着洛阳钼业的投资价值和发展潜力被业内认可,或将引发其价值重估。

东方证券在首次覆盖报告中提到,洛阳钼业为全球矿业巨头,两大世界级铜钴矿即将放量,顺周期成长优势突出,预测公司23-25年每股收益分别为0.45、0.49、0.53元,由于2023年业绩受“权益金”问题影响较大,因此选取2024年可比公司15XPE的估值,对应目标价7.35元,首次覆盖给予“买入”评级。

国信证券则认为,公司是全球领先的新能源金属生产商,拥有全球顶级铜钴矿山,两大世界级项目建设及投产使公司铜矿产量两年内翻番,对铜价具备高业绩弹性,独特的“矿业+贸易”模式助力公司稳健成长,维持“买入”评级。