本文来自方正证券的研报《从制造业PMI数据看2018年经济》,作者为方正证券分析师卢亮亮。

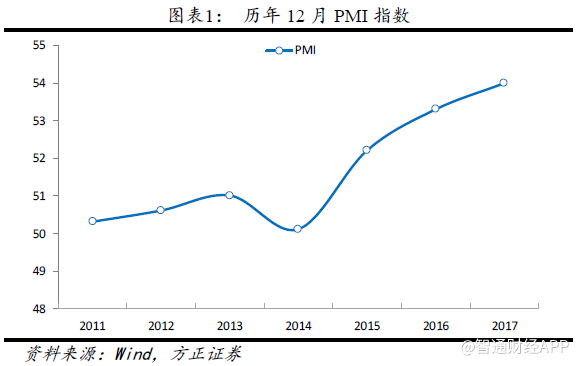

智通财经APP获悉,中国12月官方制造业PMI51.6%,前值51.8%;非制造业商务活动指数为55.0%,前值54.8%。方正证券发表研报,对12月制造业PMI数据作出点评:

1、去年3、6、9月的生产呈现“季末冲高”的异常现象而12月却没有出现,主要是因为12月不存在由于环保督查导致的季末突击生产以及采暖季的停产限产的双重影响。但是出口订单的季节性冲高托底12月的相关生产活动。随着内需的逐渐复苏和去产能政策的调整,中期视角下的行业景气将继续上行。

2、四季度的供需扩张呈现季节性放缓,但企业对未来的生产经营保持乐观预期。供求缺口的变动与原材料价格的涨跌之间呈现了显著性的相关关系(相关系数高达0.81),2018年的供求关系将朝着外需复苏内需稳中趋缓、供给结构性优化的方向发展,商品价格将继续维持高位但增速趋缓。

3、从历史经验规律上看,本轮小型的库存周期将持续2年半左右,本轮去库存结束的时间大概率在18年的三季度。

4、2018年服务业投资增速将超预期,带动固定资产投资增速超预期。

具体内容如下:

一、外需持续改善下制造业行业景气将维持上行趋势

12月制造业PMI为51.6%,环比11月回落了0.1个百分点,继续保持在51%以上的水平。12月PMI 并未出现今年以来生产数据“季末冲高”的现象。这一异常现象与环保督查以及出口相关生产活动影响了企业的生产节奏。PMI分项中的新订单指数、生产指数、原材料库存指数、新出口订单和工业企业出口交货值同比增速均存在同样的异常波动现象。

4季度没有了环保督查的干扰,因此也不存在相关行业季末突击生产的现象;相反,北方地区进入采暖季(2017 年11 月15 日至2018 年3 月15 日)后进行了新一轮的停产限产。钢铁、焦化、铸造、建材、有色、化工等行业限产均在30%以上,甚至高达50%或者完全停产。因此,高耗能行业未能重现3、6、9月的风光。

另一方面,外需的持续景气带动外贸继续高增,出口订单在新订单指数环比回落0.2 个点的同时逆势上升1.1 个百分点,进口指数也上升了0.2个点。未来12 个月内全球经济增长将保持相对稳健,官方(OECD)和非官方(Conference Board)的全球领先经济指标目前仍处于坚挺的上行趋势。强劲的外需带动下,中国制造业行业的景气度维持强韧性,随着内需的复苏和去产能政策的调整,中期视角下的行业景气将继续上行。

二、四季度供需扩张季节性放缓,企业对未来保持乐观预期

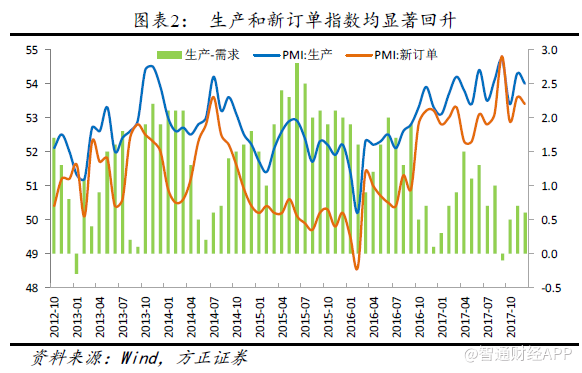

2015年12月供给侧改革开启之后,制造业生产与需求之间的关系逐渐向平衡方向收敛。进入2017 年4 季度后,受环保政策的约束,高耗能行业的生产收缩。4 季度生产指数回落了0.7 个百分点。而新订单指数则回落了1.4 个百分点,这可能与工程开工淡季、2017 年冬季大气污染防治攻坚有关。

总体上看,生产和需求虽然在4 季度受季节性因素回落,但仍在扩张。这点可以从企业对未来经营活动的预期可以看出,12 月生产经营活动预期指数为58.7%,较上月上升0.8 个百分点。

供求关系是影响价格的重要因素。供求关系改善是2016-2017 年价格持续上涨的根本原因。12 月生产和需求分别回落0.2 和0.3 个点,带动12 月的主要原材料购进价格指数和出厂价格指数分别上升了2.4和0.6 个百分点。

统计数据显示,供求缺口与原材料价格之间的相关系数在2015 年后、2016 年后以及2017 年后的样本中分别为0.8101、0.8122 以及0.8134,统计意义上都非常显著。2018 年欧美经济继续复苏、新兴市场加入复苏行业,全球经济回暖;国内深化供给侧改革,去产能由总量性去产能转为结构性优化产能,商品价格维持高位但是增速趋缓。

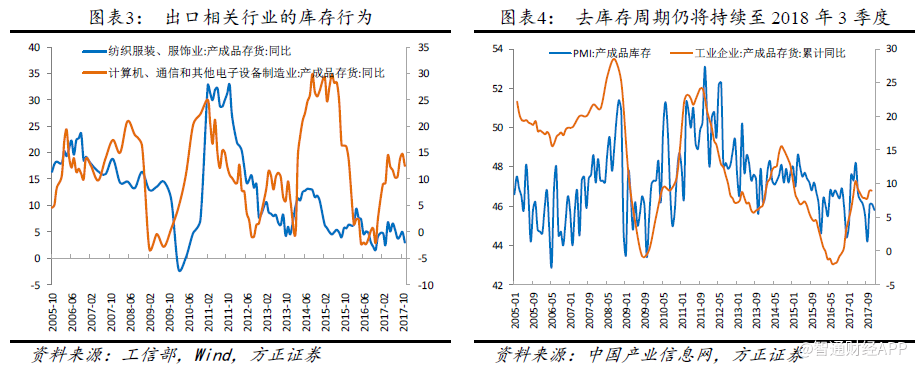

三、周期视角下本轮去库存大概率在18年3季度结束

从周期角度看,本轮库存周期(短周期)处于产能周期(中周期)的产能出清阶段,因此会呈现小周期特征以及宏观和微观库存的不一致。2016 年6 月开始的补库存阶段持续到了2017 年中期便开始去库存,但欧美经济复苏带动出口相关行业的库存行为不同于整个工业行业。比如,纺织服装的去库存力度非常弱,计算机通信行业的库存仍在高位。

从历史经验规律上看,本轮小型的库存周期将持续2 年半左右,那么据此判断,本轮去库存结束的时间大概率在18年的三季度。

四、2018年服务业投资将超预期,带动固定资产投资增速超预期

非制造业商务活动指数保持了平稳的增长态势。从行业结构上看,邮政快递业、电信广播电视和卫星传输服务业、互联网软件信息技术服务业、货币市场服务、保险业等行业商务活动指数位于高位景气区间,企业经营活动较为活跃,其中的邮政快递和互联网软件信息技术服务已经连续多月处于高景气运行区间,体现了服务业需求也在进行一轮升级。

美国的数据显示,美国资本支出前五的行业分别是互联网、电商、科技硬件、软件、IT 服务,也就是说资本开支率先复苏的领域一般是服务业领域,2018年中国的服务业领域将有一波超预期的投资,尤其是与高质量发展相关的服务业领域。

另一方面值得注意的是建筑业商务活动持续处于景气高位区间。12月的新订单指数也比11月高了3个百分点。2017年中央经济工作会议强调了经济增长从高增速转向高质量发展阶段,稳中求进。对于明年固定资产投资,我们认为应该有新的判断。

首先,房地产投资同时受商品房销售回落、补库存、棚户区改造、租赁房建设等因素影响,2018年房地产市场调控政策要保持连续性和稳定性,因此,房地产开发投资稳中趋缓,预计在5-7%。

其次,基建投资的稳增长需求减弱,但惠民生的需求上升,财政政策在2018年将转向“重点领域和项目”,精准脱贫、乡村振兴战略以及区域协调发展新机制等领域均需要基建投资发力,预计明年基建投资增速在13%左右。

第三,不包含在基建投资里面的政府投资明年可能超预期,这也可能是建筑业订单维持高景气的原因之一。截至今年11月,教育、卫生、文体等社会领域的固定资产投资增速高达19.8%,14.3%和13.1%,这部分的投资占固定资产投资总额超过了4%。因此,综合来看,明年的固定资产投资增速将超市场预期。

风险提示:美联储加息缩表超预期;国内金融去杠杆;改革低于预期。(编辑:胡敏)