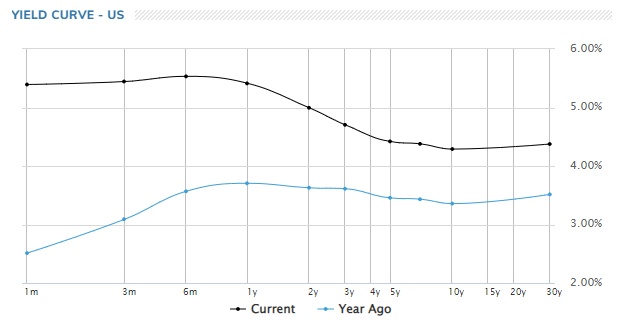

智通财经APP获悉,知名投资研究机构Yardeni Research创始人Ed Yardeni周一表示,尽管美国通胀率下降,但美国联邦政府赤字规模将迫使债券市场较长时间保持高收益率,他尤其强调道“全球资产定价之锚”——即10年期美国国债收益率可能将维持在4.25%-4.5%左右的阶段性高位。Yardeni表示,这主要因为美国财政部将迫于承受提高美债收益率的压力,以吸引国债买家,最终这些资金用于抵消政府高额的开支。

有预测数据显示,在2023财年,美国政府赤字规模可能达到约2万亿美元。Yardeni在一份报告中写道:“这是有史以来最高的赤字,不包括新冠疫情期间的巨额支出,尽管美国总统拜登声称他领导的政府已采取措施削减赤字规模。”

一般来说美债收益率跟随通胀而变动,通胀升温,美债收益率则跟随升,反之亦然。但是这位市场资深分析人士表示,即使通胀逼近美联储2%的锚定目标,在未来一段时间“全球资产定价之锚”——即10年期美国国债收益率可能仍会维持在4.25%-4.50%左右的高位(目前在4.28%附近),这意味着全球风险资产后续可能集体承受下行压力。

目前美国经济形势似乎与传统意义上的经济学理论相悖。通常而言,当美国经济扩张时,赤字规模往往会大幅缩小,而当美国经济蹒跚走向硬着陆时,赤字就会扩大,因为在刺激和福利项目上有额外的支出。

“因此,赤字与名义GDP之比与失业率和实际GDP增长率通常呈负相关,”Yardeni写道。“因此,像美国经济现在这样,在经济增长、失业率接近历史最低水平(最近约为3.5%历史低位)的时候,看到这一比例上升是极不寻常的。”

尽管越来越多经济学家认为美国经济可能实现软着陆,但Yardeni指出,今年的税收收入下降是造成赤字的部分原因。Yardeni指出,尽管薪资和企业所得税收入创历史新高,反映了经济的强劲势头,但截至7月,个人所得税收入从4月的创纪录2.7万亿美元降至2.2万亿美元。

与此同时,美国联邦支出正在快速增长,净利息收入、社会保障和医疗保险是最高成本。按12个月期限计算,仅利息这一项就同比增加达6280亿美元。随着成本的增加和主要收入来源的减少,财政部将不得不依靠发债来为联邦支出提供资金。

少了美联储这个大买家,全期限的美债收益率可能越来越高

然而,少了美联储这个大买家,美国财政部将更加依赖私营部门来承担联邦债务规模,这意味着高收益率才能刺激市场的买入情绪。

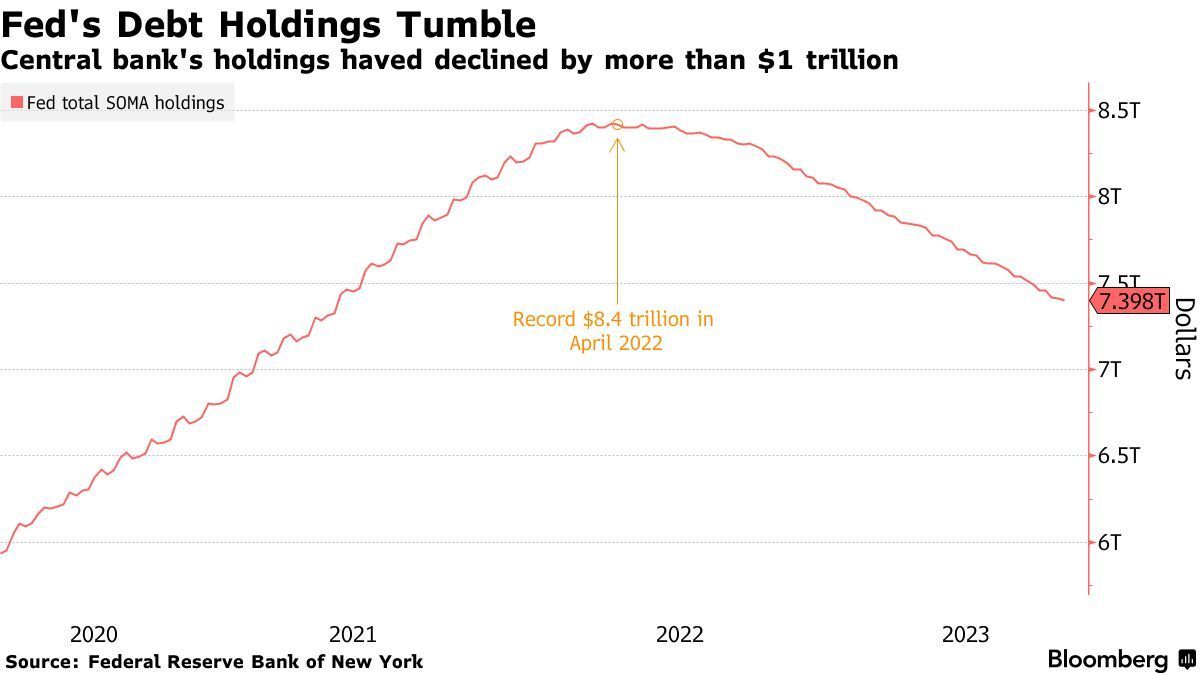

纽约联储公布的最新数据显示,系统性公开市场账户(中央银行资产组合的官方名称)——目前约为7.4万亿美元,低于去年4月创纪录的8.4万亿美元。这意味着美联储自去年开始缩减其庞大的资产负债表以来,目前已顺利减持大约1万亿美元规模的美债资产。

随着美联储透露有可能将量化紧缩政策(即缩表,也被称作QT)持续至明年,也就是说,美联储允许其投资组合中的包括10年期美国国债在内的各期限债券资产到期并在不进行债券再投资的情况下减持美债,以及美国商业银行在高利率环境下专注于遏制存款外流,意味着美国财政部将不得不愈发依赖私营部门和机构投资者购买其发行的国债。这种发债情况大概率带来这样一种后果:那就是美国财政部不断提高各期限的美债收益率,使其更具投资吸引力。

美国财政部已经在8月份开始扩大其美国国债的拍卖发行规模,这是两年多来的首次。加拿大皇家银行资本市场(RBC Capital Markets)美国利率策略主管Blake Gwinn预计11月份会有类似的扩大发债规模的举动,明年2月份则会有另一次,尽管这些规模将相对8月而言显得略微缩小。

“美国财政部如何试图抵消美联储不参与国债购买所带来的巨大购买层面缺口,也是衡量QT对市场影响的一个重要组成部分。”RBC美国利率策略主管Gwinn表示。

Yardeni写道,随着债券类型的共同基金和各大ETF的净资金流入减少,在债券投资者看来不断推高各期限的美债收益率可能是必要的。与此同时,货币市场共同基金表现较好,截至上周,周度基准的净流入已超过1万亿美元。

“全球资产定价之锚”狂舞之势未止,风险资产估值面临下行风险

美国财政部债券发行规模持续扩大的预期、美联储坚定继续缩表进程,叠加美联储将在长时间维持较高利率(higher for longer)的市场预期不断升温,或将共同促使美债收益率和实际收益率持续稳于高位甚至进一步迈入上行空间。

近期,有着“全球资产定价之锚”称号的10年期美债收益率持续位于2007年11月以来的新高,这在很大程度上反映出美国联邦政府赤字规模持续扩大的预期,以及暗示降息押注逐渐退场,取而代之的是市场预期利率水平将长期维持在较高水平。

MUFG美国宏观战略主管George Goncalves表示:“更大规模的新增美债将体现在期限溢价方面,特别是实际利率上。为了消化这些新增债务,债券名义收益率和实际收益率很有可能随之上升。”

有着“老债王”之称的比尔·格罗斯(Bill Gross)近日表示,美国债务被市场“高估”了,格罗斯预计,10年期美国国债收益率的公允价值约为4.5%,这预示着“全球资产定价之锚”可能还有上行空间。当前10年期美国国债收益率在4.28%附近,距离8月份创下的4.36%这一年内最高点越来越近。

从理论层面来看,10年期美债收益率相当于股票市场中重要估值模型——DCF估值模型中分母端的r指标。华尔街分析师们一般以10年期美债收益率为基准设定r值,在其他指标(尤其是现金流预期)未发生明显变化的情况下,分母水平越高或者持续于高位运作,股票,尤其是风险较高的科技股等风险资产的估值自然也越低,尤其是业绩真空期分子端几乎无变化。