本文来自“Wind资讯”微信公众号。

2017年翻篇了,从美林美银统计的表格来看,所有投资大类都获得正收益,但是风光背后也暗藏隐忧。

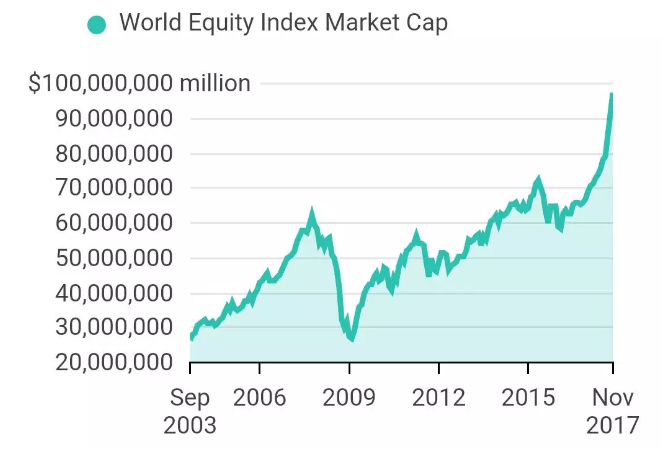

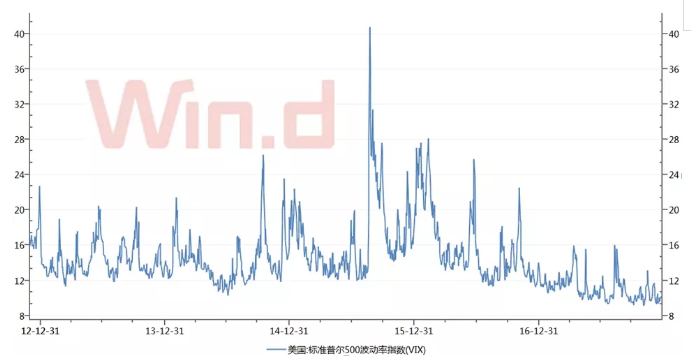

现在全球股市市值加起来约99万亿美元,距离100万亿美元大关仅一步之遥。股市价格的上扬伴随着极低的波动率,甚至在历史上首次低于债券的波动率。所有人都相信这样的上涨会一直持续下去,市场陷入一种麻木的乐观情绪中。

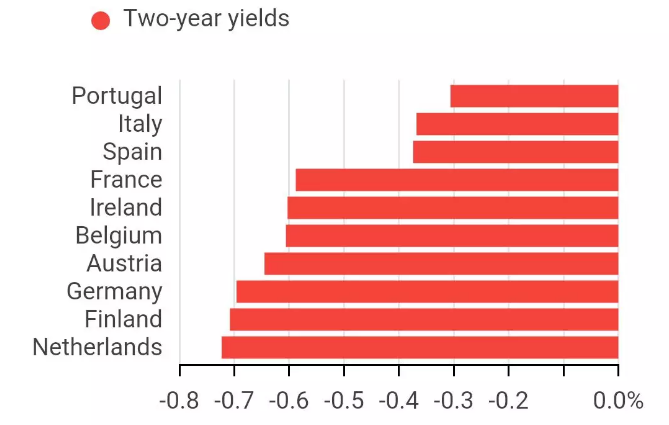

债市看上去也有点泡沫,2年期欧元区政府债券收益低于欧元区利率,这意味着很多国家政府的借款成本比存款利率还要低。

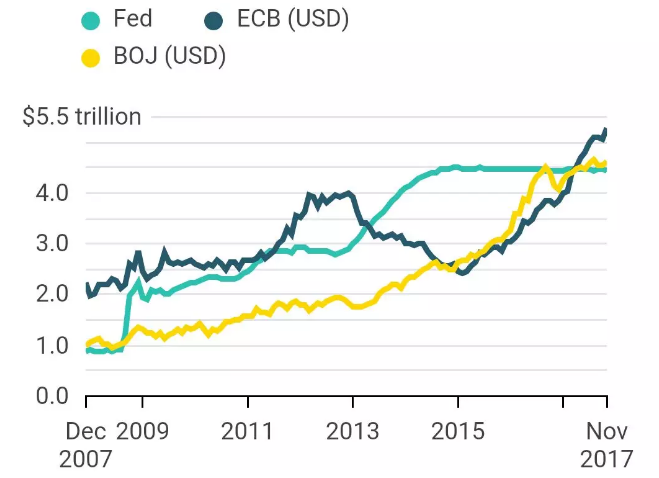

金融危机以来,各国政府资产负债表都急速扩张,但是从2017年开始都有收缩的意思,美联储今年已经加息3次,预计2018年将继续加息3次,缩表计划也提上日程。但是欧元区央行还在买买买,资产负债表的扩张仍然在继续。

美债收益率曲线越来越平坦,华尔街都在担心何时会出现收益率倒挂。从历史记录来看,国债收益率曲线倒挂通常是经济衰退的一个先行信号。BMO在最新的2018利率展望报告中表示,预计在2018年3月美联储FOMC会议时就会出现收益率曲线倒挂的情况,如果3月不出现,6月也会出现。BMO称,“只要美联储仍处于积极的加息进程中,美债收益率曲线就会继续平坦化,即使通胀水平在上升。”

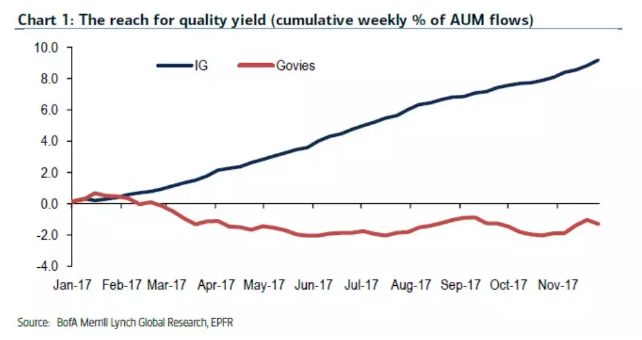

政府债券收益率越来越低,投资者纷纷涌入公司债券。欧洲投资级债券已经连续45周资金净流入,相反政府债券则连续流出。

2017年还有两个市场火热程度让我们不得不侧目。第一个是艺术品市场,达芬奇的《救世主》以4.5亿美元拍卖成交,此前预估价只有1亿美元。溢价4.5倍,打破历史记录。

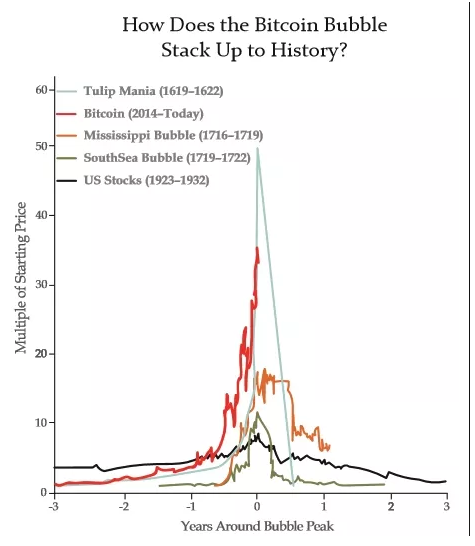

另一个就是比特币,尽管监管层和投资大佬一直强调比特币毫无价值,炒作风险大,但是并不影响它一路走高,2017年涨幅高达1100%。

2018年全球市场会有哪些“坑”?

2017年全球金融市场经历了比特币狂飙、美股屡创新高、美元指数持续下跌、特朗普税改落地等一系列大事,2018年又会有哪些风险等待着你呢?

比特币会迎来泡沫破灭还是成就新一轮金融革命

加密货币在2017年集体爆发,比特币从年初的不足1000美元,最高升至19000多美元,市值也接连超过奈飞、大摩、高盛、迪士尼、通用电气等知名上市公司的市值。荷兰有不少市场人士认为,此轮比特币疯狂程度可与1634-1637年间的郁金香泡沫比肩。

对于比特币估值,市场出现分歧,包括摩根大通CEO Jamie Dimon在内的行业大佬称其为“欺诈”;投资咨询公司ADM Investor Services International驻伦敦的全球策略师Marc Ostwald表示,如果有关部门开始实施反洗钱法律,那么加密货币“可能会被取缔”。

但另一方面,有些人则把加密货币视为金融领域中最革命的力量之一,巴克莱、瑞士信贷、加拿大帝国商业银行、汇丰银行、MUFG和State Street这六家世界上最大的银行此前加入了此前瑞银开启的一个名为“Utility Settlement Coin”的项目,即创建新数字货币。

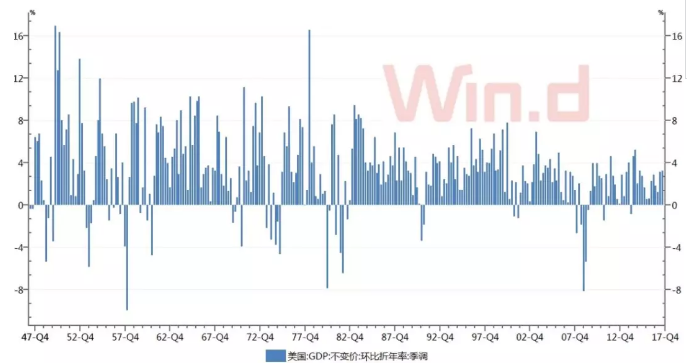

美国经济能否持续扩张

始于2009年年中的这轮缓慢但稳健的经济扩张已是美国历史上第三长的扩张周期。到2018年第一季度,目前的经济周期将持续35个季度,追平1960-69年,成为现代史上第二长扩张周期。如果延续到2019年下半年,将超越上世纪90年代的经济繁荣所缔造的10年扩张纪录。

不过,虽然持久性令人印象深刻,但美国经济自大衰退以来的各种表现却乏善可陈。例如,实际国内生产总值的累计涨幅(20%)远低于60年代(52%)或90年代(43%)。同样,相对较慢的增长速度使得经济中没有了那些典型的失衡——通货膨胀过热、劳动力极度短缺或资本投资过度——这些失衡往往会终结经济周期,或导致美联储过度收紧货币政策从而扼杀经济增长。

在未来一年,投资者将不得不评估周期的可持续性,因为金融市场的过热和美国企业加杠杆的资产负债表存在风险。

美国仍存政治因素

经过了2016年选举年,2017年政治局势相对稳定,但2018年11月美国将举行中期选举,将影响到其能否获得连任。而根据历史经验,在以往的22次中期选举中,在位总统所在政党平均在众议院失去29个席位,在参议院失去4席。

当前共和党在国会两院掌握了控制权,但特朗普的政策落地尚且十分艰难,除了迟迟未能废除奥巴马医改,近期通过的税改也经历了一波三折,而在2018年的第一个月,特朗普还将面临融资法案的考验。但如果2018年国会控制权易手,甚至只要众议院落入民主党手中,特朗普未来的政策更加难以落实,而这将是2018年美元面临的一大政治风险。

美联储换届,欧洲央行行长换届

除了美国中期选举,美联储及欧洲央行人事变动也将对外汇市场起着举足轻重的影响。

费希尔已于今年10月提前卸任美联储副主席职务,2018年2月美联储主席耶伦任期结束,而纽约联储主席杜德利将于2018年年中提前退休,因此美联储“三巨头”(主席、副主席和纽约联储主席)都将换人。而联邦公开市场委员会投票席位每年都会迎来常规轮换,有分析认为,2018年美联储的政策立场或略偏向鹰派,但仍存较大变数。

欧洲央行行长的8年任期将在2019年10月底到期,花旗分析师指出,接任德拉吉的人选会在2018年年底公开,此前,葡萄牙财长Mario Centeno被任命为欧元集团总裁,这就意味着下一任欧洲央行行长来自主流国家的机会大大增长。但花旗认为这一问题不会成为2018年的一个主要事件。

美国10年期国债收益率迎来拐点

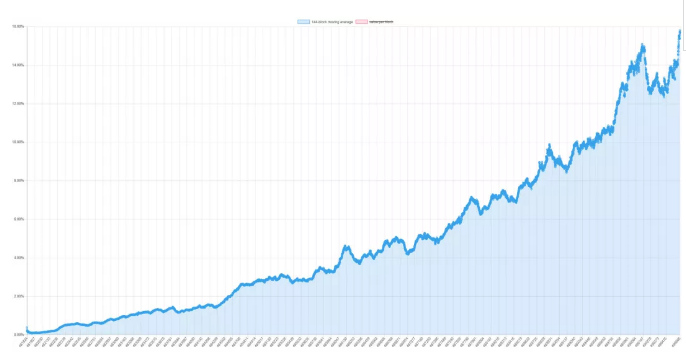

ZeroHedge撰文称,美国10年期国债收益率曲线可能迎来几十年来最大的一次转折,问题是,国债收益率会拐头向下,以避免过高利息超出美国政府承受能力,还是会向上突破,刺破风险资产中过度繁荣的泡沫。

而目前CFTC数据显示,美国30年期国债收益率净多头头寸正逼近阶段新高。

美国国债收益率曲线趋平

除了美国10年期国债收益率可能迎来拐点外,美国国债收益率曲线趋平也是市场一大隐患。虽然美联储已经迎来多次加息,但美国长期国债收益率并没有明显走升,短期和长期国债之间的利差正不断缩小。一个完全持平或反转的收益率曲线可能会影响债券交易,挑战美联储的紧缩政策,并增加经济周期出现衰退的风险。

股市波动率或将回归

2017年全球多国股市不断创出新高,但是波动率却维持在低位。他们可能会被价格波动的回归所唤醒。根据2017年10月资产管理公司Artemis Capita估计,有超过2万亿美元实际上是依赖市场稳定来产生回报的。如果波动性最终回归,那将加大全球股市和债市出现巨额亏损的风险。

退出欧佩克组织(OPEC-xit)或成新词

Marketwatch认为,市场可能会出现一个新词OPEC-xit,成员国可能退出欧佩克组织以免于遵守减产协议,但分析认为油价有望继续走高。(编辑:曹柳萍)