中药显然成为了二级市场的“防御板块”。仅拿港股中药板块而言,自2022年开始便跑赢了上证指数、远超恒生指数。

背后的逻辑在于,中药行业受政策扶持,加之中药集采降价幅度相比化药温和,以及创新药的业绩兑现存在不确定性,因此,兼具确定性和成长性的中药板块,受资本市场追捧。

尽管中医药行业具备政策优势,但并非所有的中药企业都具有良好的基本面,业绩较差的企业股价跟随上涨源于拔估值,而基本面出彩且低估的企业则是戴维斯双击。

我们从A股、港股所有医药企业2022年财报中发现,在646家医药企业中,康臣药业的净资产收益率(ROE)高达23.7%,在行业前7%的位置,净利润规模在行业前18%的位置,应收账款周转天数仅有47天,资产有息负债率仅9.2%。再回顾以往的财报数据,康臣药业的业绩表现也是非常稳健的,这就可以解释为何在上半年康臣药业股价会有超30%的强劲上涨了。

尽管中药企业股价都已有不少涨幅,但据智通财经APP观察,目前港股市场中的康臣药业(01681)仍兼具低估及基本面,是投资者不容错过的好标的。

业绩强劲增长,经营效率提升

2023年上半年康臣药业的业绩延续稳健增长的态势,实现营业收入11.2亿元人民币(单位,下同),同比增长12.7%;毛利8.36亿元,同比增长13.3%;毛利率为74.7%,与去年同期基本上维持;归母净利润为3.48亿元,同比增长17.2%;每股基本盈利0.4408元,同比增长17.8%。每股股息0.15港元,保持稳定分红回报股东。

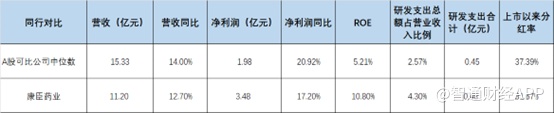

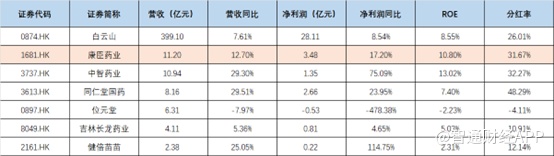

截至8月24日晚间,A股有73家中药上市企业,已经披露中报企业的有39家。与已经披露中报的A股中药企业相比,康臣药业的净利润远高于同行的中位数水准。不仅如此,公司的ROE以及研发支出占比也远高于同行中位数水准,分红率也基本上维持在同行中位数水平左右。

再看港股市场,目前港股有11家上市中药企业,共7家披露中报业绩。对比这几家企业,康臣药业不管是营收规模还是利润规模,都处于行业领先位置,且业绩增速表现也十分可观。除此之外,公司的ROE、分红水平也均处于行业前茅。

由此可见,与A股大部分中药上市企业对比,尽管康臣药业营收规模较小,但其盈利能力非常突出。在港股市场中,公司则处于领先水平,可见其基本面十分扎实。

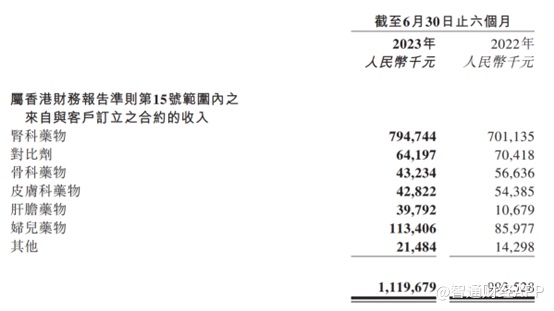

业绩稳健增长的背后是公司拳头产品尿毒清颗粒持续增长(2013—2022年销售收入CAGR为15%左右)。尽管2022年底开始,尿毒清颗粒集采价格逐步落地执行,加上中药材价格持续上涨,但尿毒清颗粒在上半年仍旧取得稳健增长,这点尤为难得。

此外,肾科药物方面,康臣药业还蕴含着一款潜在的重磅产品——益肾化湿颗粒。上半年该产品销售收入同比大增约40%(2022年较2021年增长超30%),有望成为继尿毒清颗粒后的又一重磅产品。

妇儿药物是公司业绩增长的第二支柱,上半年亦表现十分亮眼。数据显示,2023年上半年,公司妇儿药物的销售收入约1.13亿元,同比增长31.9%。

影像对比剂方面,受碘帕醇注射液没有完成一致性评价而没有参与集采拖累,2023年上半年,对比剂销售收入小幅下降8.8%,但核心产品钆喷酸葡胺注射液仍有增长,市场份额挺进前二,稳住影像板块基本盘。

玉林制药在品牌、渠道、终端继续发力,实现“线上+线下”双渠道销售,实现销售收入1.45亿元,同比增长10.6%。

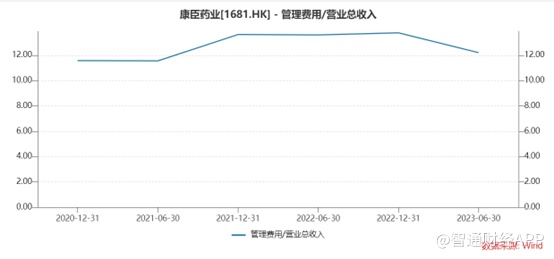

多项业务数据亮眼的背后,主要得益于康臣药业管理层卓越的管理能力,公司降本增效显著。

数据显示,上半年公司管理费用率开始回落,由2022年同期的13.6%下降至2023年上半年的12.2%。

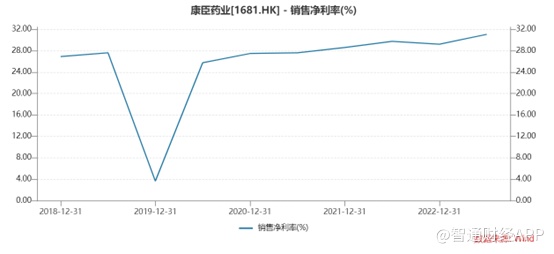

在毛利率基本上与去年持平的情况下,销售净利率由2022年同期的29.9%提升至2023年上半年的31.1%。

值得一提的是,上半年公司的应收账款余额较2022年底下降26.3%至1.91亿元,应收账款周转天数从2022年的47.6天,大幅下降到36.2天,同时现金及其等价物增长4%,达到31.6亿元。

尽管康臣药业上半年为投资者交出一份十分不错的成绩单,但未来能否持续成长是诸多投资者重点关心的问题。

围绕“1+6”产品系列开展,成长有保障

现有产品增量市场可观。据智通财经APP了解到,中国慢性肾病(CKD)患者多,患病率达8.2%,而知晓率仅10.0%,存在巨大市场空间和渗透率提升潜力。为提升市场渗透率,康臣药业持续拓展尿毒清颗粒的基层市场和扩大各级医院覆盖,持续进行足量足疗程推广。

益肾化湿颗粒被纳入2019版医保目录(乙类)后,康臣药业加大对益肾化湿颗粒的临床研究,为医院端的推广积累学术势能。2023年上半年,公司完成益肾化湿颗粒循证医学研究立项和方案制定,同步推进基药目录准入工作。加之CKD1-3a期患者群体数量庞大,益肾化湿颗粒未来市场潜力十足。

为了巩固肾病市场的龙头地位,康臣药业采取“自主研发+外联合作+研发创新联合体”模式,在肾科积极布局中药创新药、小分子创新药和仿制药,实现CKD1-5期全覆盖,积极探索肾病中西医结合治疗新模式。

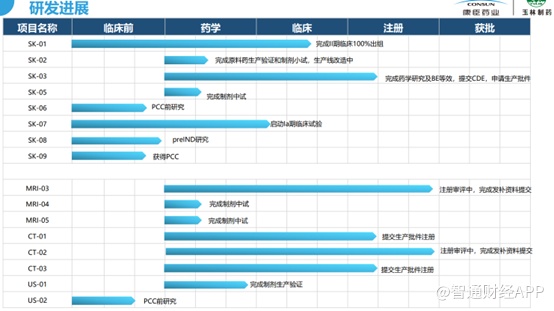

肾科管线方面,共有9个项目在推进。其中,治疗糖尿病肾病的中药创新药SK-01黄芪散微丸II期临床出组100%,新一代治疗尿毒症瘙痒症一类新药SK-07注射液已获得药物临床试验批准通知书,治疗肾性贫血的仿制药SK-03罗沙司他胶囊已提交注册申报。伴随公司更多肾病产品管线的兑现,公司业绩的可持续也将得以保障。

再看妇儿系列,该板块核心产品为源力康®右旋糖酐铁口服溶液。作为唯一进入国家基药、医保目录的口服液补铁剂,2022年开始推进50mg大规格转换,在2022年上半年销售收入几乎无增长的情况下,下半年实现近30%的同比增长,2023年上半年更录得近40%的同比增长。随着大规格的推进,妇儿系列有望持续高增。

影像对比剂方面则将迎来新药上市期。财报显示,已上市的碘帕醇注射液预计年内完成一致性评价,在2024年有望逐步恢复。此外,公司预计2024年将有2个CT造影剂上市,2025年将有2个MRI造影剂上市。伴随着新品上市,公司影像板块将有望保持稳健增长。

玉林制药在“品牌+渠道+终端”战略下,引爆药店纯销上量,持续做大市场规模,也将实现稳步增长。

如此看来,在未来成长方面,康臣药业的“1+6”产品线都有保障。

结语

综上来看,2023年上半年康臣药业为投资者交出稳健增长的业绩,在其持续创新及深耕市场下,康臣药业未来业绩的成长性亦有保障。

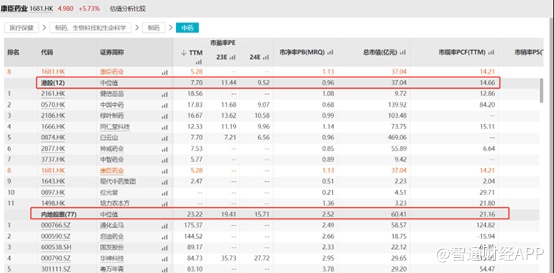

从二级市场角度上看来,当前康臣药业的估值并没有反应其自身的价值。Wind数据显示,当前港股中药PE中位数为7.70倍,A股中药PE中位数为23.22倍,而康臣药业PE仅仅5.28倍,远低于行业中位数水平。

不仅如此,与公司过去估值水平相比,其当前的估值水平亦处于近10年来的底部水平,可见康臣药业被市场大幅低估。

值得一提的是,今年5月份康臣药业被纳入MSCI,意味着国际资本市场对公司的投资价值、稳定业绩表现及业务发展前景的认可。由此可见,康臣药业是不可多得的基本面扎实兼具成长且低估的投资标的。