本文来自微信公众号“港股直通车”,作者为投中研究院、基岩资本。

近期,趣店、搜狗等一批国内企业相继在美国上市。在又一波赴美上市热潮席卷全国之际,投中研究院联合基岩资本共同发布《2017年美国中概股研究报告》,对美国中概股最新发展趋势进行了以下系统性的分析和盘点。

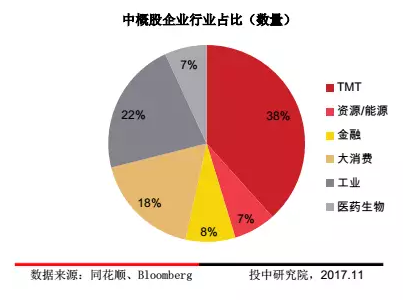

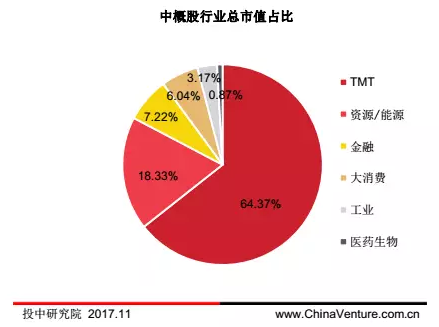

现状1:TMT企业为中概股主要组成部分

从20世纪90年代开始,中国公司在接受外国资本的情况下,开始了海外上市的历程。截至日前,TMT行业成为了美股中概股市场投资的主要驱动。资料显示,38%的美股中概股股票集中于TMT行业。从股票市值分布上分析,TMT行业市值占据全部美股中概股的64.4%。

事实上,TMT企业成为中概股主要组成部分是中概股上市两次浪潮作用影响的结果。其中,中国移动(1997年上市)、中国电信(2002年上市)属于国有大型企业海外上市的产物,百度(2005年上市)、京东(2014年上市)是2000年后获得美元基金投资的互联网企业代表。

国有大型控股企业海外上市能够吸引更多外资流入中国,是国家政策的作用产物。而国内互联网企业上市则是由于过往的美元基金投资退出需求,通过美股上市能够实现以合理价格退出并获得回报。目前国内的TMT企业仍旧将海外上市作为选择也是出于基金退出的这一考量。

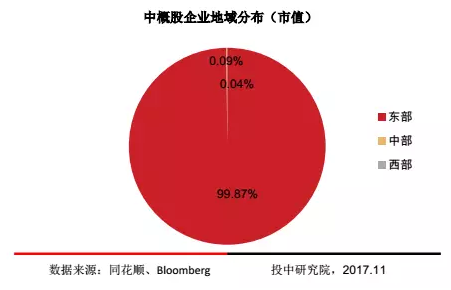

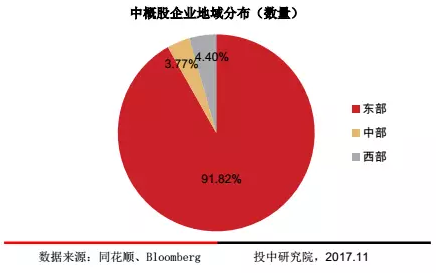

现状2:地域分布呈现数量上和市值上的双重集中性

目前美股中概股企业的地域分布呈现数量上和市值上的双重集中性,即大部分中概股均成立、运营于东部沿海地区。从数量上看,华北、华东和华南分别分佈了47%、26%和18%的中概股企业,剩余地区(华中、西北及东北等)仅占全部美股中概股数量的9%。

而在市值方面,美股中概股的集中程度更加明显,近60%的市值由华北地区的中概股企业创造,其次是华东地区占到了全部市值的36%。地域分布的集中性不仅仅是由于地理环境因素导致,还和地区间经济发展、社会人口和政策因素密切相关。

现状3:VC/PE青睐投资于国内的高成长、高技术壁垒、轻资产类型企业

投资中概股的股权基金更加青睐于国内的高成长、高技术壁垒、轻资产类型企业。而TMT和消费类企业能够和投资机构理念更好匹配,因而能够较多的获得私募股权基金的投资。

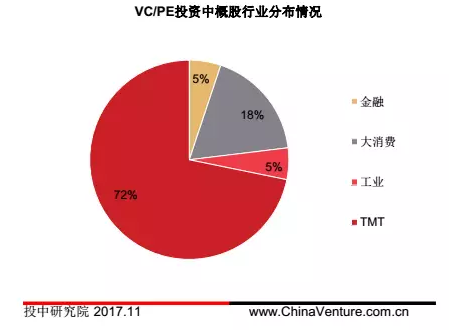

根据投中资料产品CVSource的统计,我们获得了1996年以来的VC/PE投资中概股的资讯,经不完全统计至少有40家中概股企业在上市前曾经获得过VC、PE等股权投资机构或天使投资人的投资。在目前已知的近40家中概股企业中,72%的被投企业集中于TMT领域,另外有18%的被投企业属于大消费类企业。

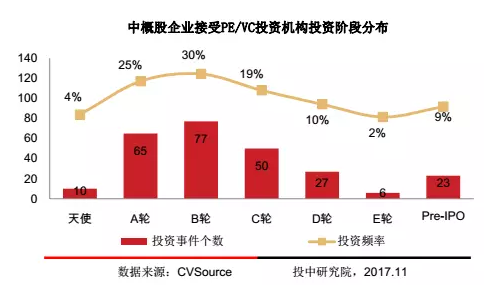

从投资阶段分布来看,投资中概股的VC/PE更加倾向于在VC阶段的A轮和B轮进行投资,和企业产品生命周期曲线呈现正相关性。而从VC/PE机构的资金背景上分析,投资中概股企业的机构大多数均具有美元基金背景。

企业赴美上市的深层原因1:中美两国资本市场的政策差异明显

除了吸引外资和美元基金的投资退出需求,国内企业选择远渡重洋,赴美上市的深层原因主要还是在于中美两国资本市场政策上的显著差异性。中国和美国的上市机制存在着明显差异,即中国目前的IPO发审采用“审批制”,而美国则是“注册制”。在流程时间和资讯披露要求上,美国资本市场提出的要求要少于中国资本市场,但中国资本市场对于企业的资讯真实性和风险管控上更加严格。

正是由于中国A股市场在盈利能力、资产负债等财务指标上对拟上市企业提出了更高的要求,对于处于扩张期、销售收入增加迅速但尚未盈利的企业,选择纳斯达克上市就不失为合适的选择。

例如京东于2014年5月份上市美国纳斯达克时,在招股书内公布的第一季度净亏损为37.95亿元,这一财务资料显然不能满足国内主机板上市的财务指标要求。类似于京东,TMT、消费等轻资产行业在目前国家脱虚向实的大政策背景环境下也难以登陆国内A股市场,他们也将美股市场当做下一步筹资的目的地,如2017年10月和11月上市的趣店和搜狗均选择了美股上市,一方面避开了国内审批制的漫长等待,另一方面能够在扩张期内加快筹资步伐。

企业赴美上市的深层原因2:A股市场上市条件设置更加严格

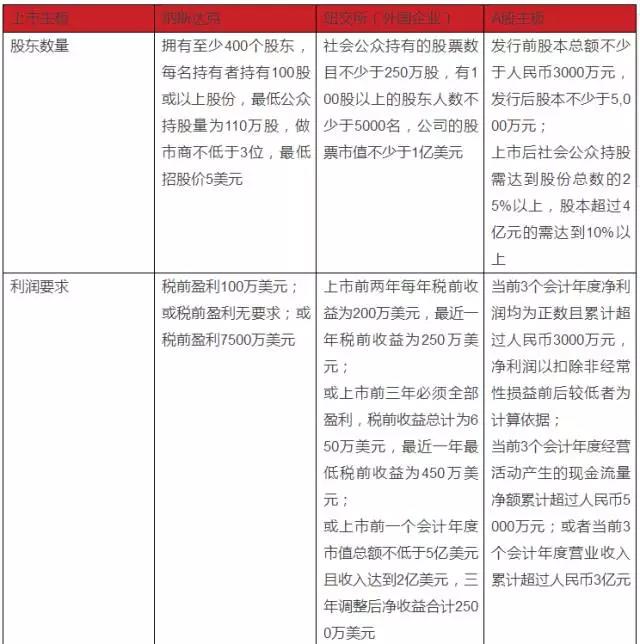

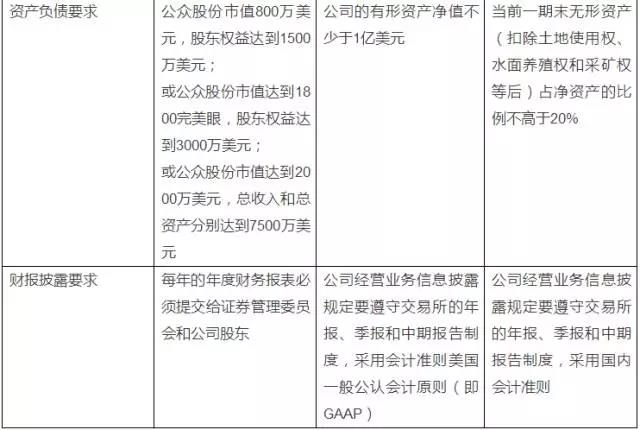

在上市条件设置上中国A股市场比美国纽交所、纳斯达克的标准更加严格,在盈利能力、资产负债等财务指标上对拟上市企业提出了更高的要求。

根据各股票交易市场讯息整理所得三大市场的IPO条件如下所示:

企业赴美上市的深层原因3:中美股市在估值角度上存在着较大的差异

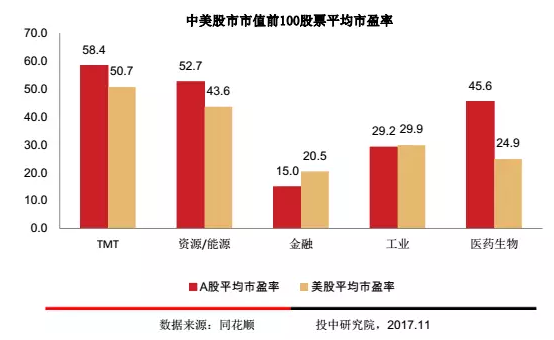

中美股市在估值角度上存在着较大的差异,长期以来中国股市的市盈率高于美国股市,但在特定的行业市盈率差距较小。中国股市在TMT、资源/能源、大消费、医药生物等板块市盈率高于美国,但在金融和工业板块市盈率却低于美国。差异最为明显的是医药生物板块,相差1.83倍。

目前中概股的热门行业(TMT、金融和消费)私有化后国内IPO将会遭遇阻碍。所以,短期内中概股的回归仍将以借壳上市为主要方式,一些小市值、低负债的的主机板公司会成为中概股追逐的投资目标。

展望未来:美国中概股市场的未来趋势一览

三大趋势

由于新晋上市公司增加和私有化退市的影响,中概股市场短期内数量规模上不会发生大的变化,但资金体量会进一步扩大。

中概股未来将兼具美股和国内A股市场行业特点,未来将有更多金融企业进入美股市场,而满足国内A股上市条件的中概股企业未来将更多转向私有化借壳。

美股市场和A股市场各具所长,美股市场中概股未来依旧为国内泛消费、TMT企业上市的首要选项。

未来展望

相比于中概股企业上市高峰的2011年,目前美股中概股总体数目已经下降了近30%,现有160余档股票参与交易,其中近67%的股票为2009年以后的上市企业。由于新晋上市公司增加和私有化退市的影响,预计中概股市场短期内数量规模上不会发生大的变化,但资金体量可能会进一步扩大。

在未来,由于国内相关政策和监管规定在近期内无法出现大的变革,美股市场仍旧和A股市场各具短长。对于国内处于发展扩张期,收入迅猛增长但盈利水平欠佳的大消费、TMT行业的企业来说,出于对上市条件的满足情况、成功上市的可能性、上市进程所需时间成本以及对估值、收益率等方面的考虑,中概股市场是这类企业上市的首要选项。

而满足国内A股上市条件的中概股企业未来将更多转向私有化借壳。由此可以预计,在未来,如生物医药、人工智慧等技术科学为导向的行业领域中,有望出现一批优质的且有相当规模的中概股企业回归国内资本市场上市。在美股市场和A股市场各具短长的情况下,国内企业自会综合考虑自身情况,选择最合适自己的资本市场发行上市。(编辑:肖顺兰)