智通财经APP获悉,天风证券发布研报称,绿色动力环保(01330)运营项目超负荷运作,发电量高涨,蚌埠、通州、宁河秸秆等大型项目持续投产,保证了公司业绩中期高增长。同时,“十三五”期间垃圾发电行业市场新增空间高达1781亿元,期间年复合增长率超20%,行业前景远大。

此外,公司A股IPO有望年底发行,AH溢价达35%,低估值凸显价值洼地,机构给予公司“买入”评级。

大型项目陆续投产,储备项目遍布全国,未来三年高增长可期

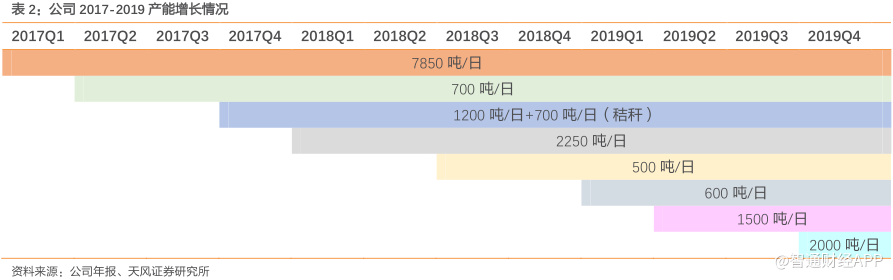

公司近期投产了1210吨/日的蚌埠项目以及700吨/日的宁河秸秆项目,明年将陆续投产2250吨/日的通州、500吨/日的宁河垃圾焚烧项目,后年也有4个产量4600吨/日的大型项目投产,目前公司几乎所有项目都在超负荷运作,实际处理量超过设计处理量,许多地区垃圾处理供不应求。

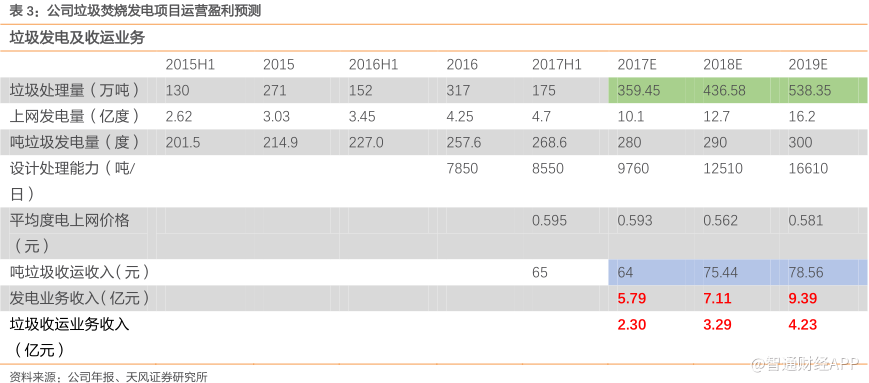

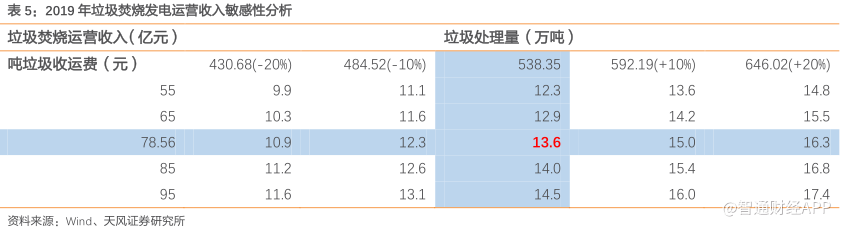

预计公司17-19年年垃圾处理量为359.45、436.58、538.35万吨,增速达到13%、22%、23%。经过多年完善化的运营管理,2017年公司每吨回收垃圾可发电接近280度,相比2015年每吨发电215度发电效率提升30%。

另财政部有望于2018年公布第七批可再生能源电价补助目录,公司安顺一期、惠州、蓟州等项目有望进入补助目录,届时将与公司之前8个项目一样享受0.65元/度的上网电价,因此公司的售电业务将迎来量价齐升,营业收入有望大幅增长。

1.公司项目总览及进度分析

公司目前在手项目总共37个,其中已投产13个垃圾焚烧发电项目及1个秸秆焚烧发电项目,处理量9760吨/日,装机量220MW;在建6个项目,处理量6850吨/日;已筹建19个项目,处理量12850吨/日。

2.2017-2019年公司垃圾处理量增长情况

绿色动力环保在全国各地12个省及直辖市都有项目覆盖,相较于大多数项目地集中的情况,公司在外延发展上做到了行业领先,并且项目储备充足,在可预见的未来每年不断地都有中大型项目投运,可以预测公司的垃圾处理量及发电量都将随着行业的发展迎来持续的高速增长。

3.垃圾处理量和上网电价量价齐升,推动公司业绩增速走高

公司目前所有垃圾处理项目均为垃圾焚烧发电项目,目前垃圾焚烧项目的建设期大约为一年半,未来公司新项目的不断建设与投产都在增加着公司的产能,而垃圾焚烧行业的现状是呈现供不应求状态,尤其在发达地区,公司目前大部分项目都处理实际处理量超过设计处理量的状况,许多项目的超负荷程度达到20%-30%。

根据测算公司17-19年垃圾处理量约为359.45、436.58、538.35万吨,增长率为13%、22%、23%。此外,经过公司多年的经营管理以及设备的改进,项目的平均吨垃圾发电量也在逐年增加。

自2016年8月财政部公布第六批可再生能源补贴目录以来,全国许多项目建成投产,按照之前批次的规律,2018年中期大概率会公布第七批补贴目录,公司早期运营的8个项目全无例外的进入了补贴目录,按照0.65元/度的电价获取售电回报。因此,在未来两年内,安顺一期、惠州、蓟州、句容、蚌埠一期、通州一期等项目均有望进入补贴名单享受0.65元/度的上网电价,在此之前各项目将按照当地标杆电价获取售电收入。

4.涉足生物质发电业务,单项目发电量十分可观

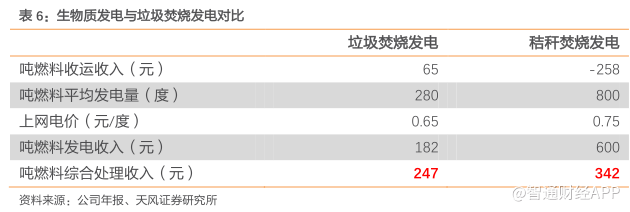

公司首个生物质发电项目,宁河秸秆焚烧发电项目进入今年四季度已经投产,处理量为700吨/日。相对于垃圾焚烧发电项目,秸秆焚烧的优势在于吨发电量高,达到800-1000度/吨,以及0.75元/度的生物质发电上网电价,虽然在秸秆的收运上需要付出每吨258元的费用,但是由于较高的上网电价以及高热值的发电量,每吨秸秆带来的综合性收入还是远超垃圾焚烧发电业务的收入。

处理每吨秸秆所带来的综合性收入达到342元,相比于每吨垃圾的247元高出38%,主要原因在于秸秆焚烧的高热值所带来的高发电量,这也是公司未来有意布局生物质发电的重要原因。由于高电价和高发电量,目前想要收秸秆的费用也在水涨船高,市面价格已达到300元/吨,宁河项目的秸秆采购是有政府负责,公司支付每吨258元的费用,因此在宁河项目上暂时没有原材料提价的风险。

业务进入高速扩张期,公司定位纯运营类环保公司估值便宜凸显投资价值

公司计划A股IPO,将发行1.16亿股,募集不超过人民币5.6亿元,折算股价约为4.91元,相较港股溢价接近38%。公司预计将于2018年一季度A股发行。经过A股会计准则调整后,公司今明两年的业绩增速有望达到18%和46%,对应PE为13.5倍、9.2倍,相对于港股运营类环保公司16倍的PE,公司有着显著的价值洼地价值。

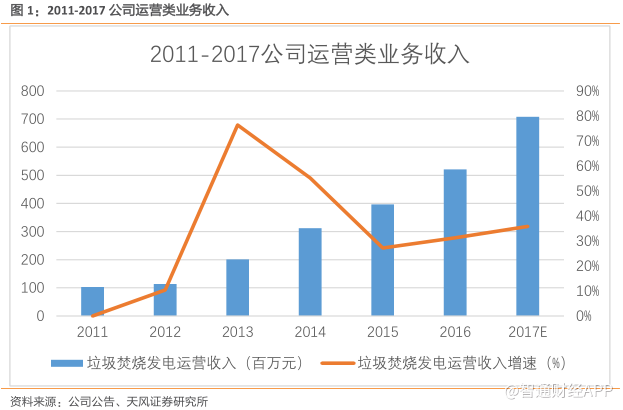

1.公司多城市布局项目充盈,运营收入稳步增长

近年来公司的运营类业务营收增速稳步提升,营收绝对值高速增长,在A股会计准则下,公司的营业收入几乎将全部来自项目运营的收入,即垃圾运收及焚烧发电的收入,公司目前扩张增速远超过行业平均增速,垃圾焚烧行业在特许经营模式下区域排他性非常强,往往一家企业一旦获取当地特许经营权经营时间都将超过30年,其他企业只有通过并购的模式才能进入当地市场,公司目前手中有28个特许经营权,遍布12个省及直辖市,由于需求量不断上升,多个已投产的项目都开始建造二期工程,未来已投产项目的内生增长同样值得期待。

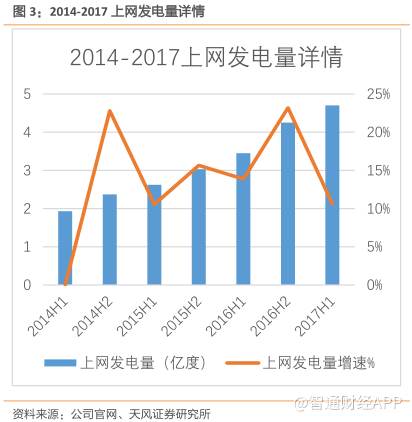

2.焚烧技术工艺不断进步,量与质并行发展

公司近年来垃圾处理量的增长处于稳步上升阶段,这和公司每年都有稳定的项目落地量息息相关。同时可以发现发电量的增速每年都高于垃圾处理量的增速,这也间接反映出公司的技术在不断革新,焚烧工艺的提升带来了垃圾热值的提升从而促进了吨垃圾发电量的增长,从2014上半年的每吨垃圾发电203度经过四年时间今年上半年的数据为269度,增长幅度达到33%。

由于对垃圾进行焚烧处理的单位成本相同,因此焚烧工艺的提升对企业利润的提升立竿见影,多发的电量所产生的上网电价收入可直接提升企业的税前净利润,非常可观。

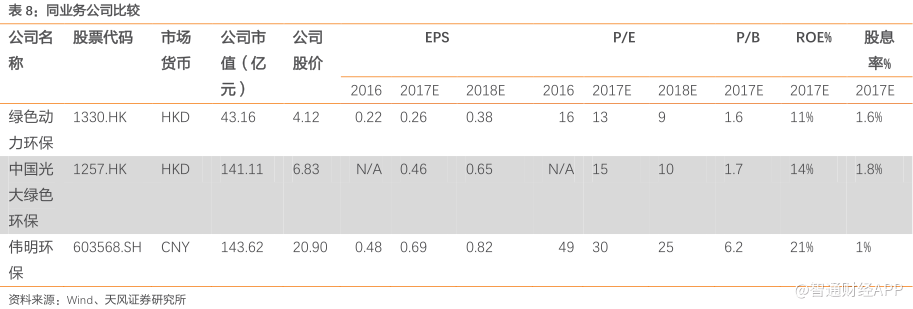

3.细分领域同业对比,体现企业估值洼地投资价值

细分行业中与公司业务接近的上市公司有光大绿色环保和伟明环保,分别于H股与A股上市。在会计准则转换后,公司的财务数据更加务实,利润几乎全部来自于运营收入,无论从PE或者PB来看公司目前的估值都是非常低的。就算是A股IPO后的A股发行价4.91元相比港股高出38%,其A股估值在同市场同行业中也是低估值,在看好公司未来持续性收入增长的大前提下,暂时的估值洼地所带来的投资机会更显得宝贵。

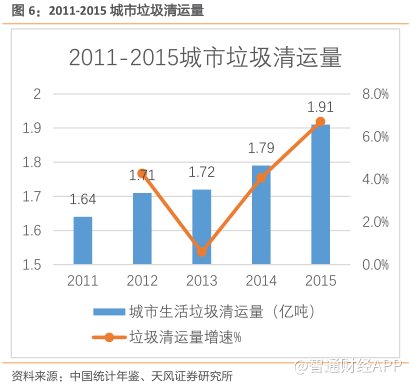

城镇垃圾无害化处理大规模发展,垃圾焚烧行业迎来千亿市场

根据发改委与住建部《“十三五”全国城镇生活垃圾无害化处理设施建设规划》“十三五”期间全国城镇生活垃圾处理规模将由75.83万吨增长至110.49万吨,新增34.66万吨,在垃圾填埋规模缩小的情况下,垃圾焚烧处理设施规模将由23.52万吨增长至59.14万吨,新增35.62万吨,年复合增长率达到20.25%,按照设备规模吨投资额50万计算,“十三五”期间垃圾焚烧建造市场规模为1781亿元。

目前垃圾焚烧行业处于高景气周期,在2017年7月能源局公布的《可再生能源发展“十三五”规划实施的指导意见》中,规划了到2020年将垃圾焚烧布局规模提高到了1022万千瓦的目标,而在2016年底国家发改委公布的《可再生能源发展“十三五”规划》中提到,2020年城镇生活垃圾焚烧发电装机目标为750万千瓦。

相比于“十二五”前政策稀少且粗放,近年来关于垃圾焚烧发电行业的政策不断完善而且落实到了细则上,可以看出国家无论是从环境保护、可持续发展战略以及新能源扶持等各方面都奠定了垃圾焚烧作为城市生活垃圾无害化处理的主流方式的基础,行业前景也十分可期。

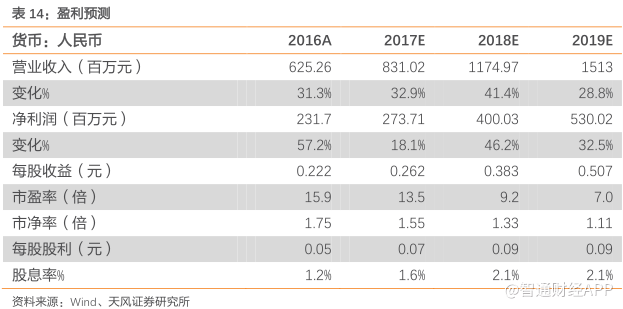

估值

天风证券预计17-19年营收为8.31、11.75、15.13亿元,归母净利为2.74、4.00、5.30亿元,对应EPS为0.26、0.38、0.51元,对应PE为13.5倍、9.2倍、7.0倍,给予“买入”评级。

按照港股运营类环保公司16倍的PE值估算公司2018年的股价为7.12港元,通过DCF-FCFF模型测算,公司股权价值对应目标股价为6.91元,因此看好公司在未来一到两年内股价的上升空间。

(编辑:王梦艳)