本文来自中信建投证券的研报《2018,钴铜为攻,锂铝为守》,作者为中信建投分析师李俊松。

智通财经APP获悉,中信建投发表研报称,2017年除贵金属外,有色金属价格整体上行;特别是受供给侧改革的铝和以新能源汽车产业链为主线的钴、锂等锂电材料价格涨势较好。落实到二级市场,铝、钴和锂铜箔等锂材板块都有超额收益。但铜、锌股价与商品价格背离,究其原因,主要是市场对需求、价格持续性的认可度不同。

中信建投认为,需求持续增长和供需改善带来业绩爆发是2018年的有色投资逻辑,核心是从供给端转移到需求端;需求持续爆发的锂电材料板块(钴和锂)仍为确定性较强的小金属投资品种,特别是需求边际改善的铜板块;同时,供给侧改革带来铝板块业绩的爆发也值得关注。

钴:需求端受益于新能源汽车放量,高能量密度方向带动三元电池产量不断提升;同时,2018年钴矿供给增量有限,供给弹性较低而需求大规模释放,后续供给缺口或将持续扩大;更为重要的是,钴价上涨将进一步激发囤货资金进入转为隐性需求;嘉能可(00805)新计价模式下,国内钴盐价格或将在成本和供给不足背景下继续上涨。未来拥有钴矿资源和在刚果拥有“拿矿渠道优势、粗制氢氧化钴冶炼厂和钴精矿直接进出口资质”的企业将充分受益核心标的:洛阳钼业(03993)。

锂:2018年上半年继续看好碳酸锂价格,长期更看好氢氧化锂,优选氢氧化锂占比高,成本具显著下降空间的公司;同时,新进布局锂盐的电解液龙头也值得关注。

铜:全球铜资本开支大幅下降背景下,未来铜矿新增产能非常有限。欧美经济持续高增长带动需求边际改善,国内铜下游消费的电力和空调企业原材料库存持续上涨,终端消费企业进入补库周期;更为重要是的,从铜矿企业库存角度来看,铜行业或再度进入被动补库存阶段,铜价有望继续上涨。把握高弹性铜业股,关注铜价上涨带来库存升值的铜材加工股;核心标的:江西铜业(00358)、紫金矿业(02899)。

铝:受益于供给侧改革,电解铝运行产能大幅下降,电解铝将从去产能→去产量→去库存演化,2018年供给缺口或现,铝价或再度上涨带动公司业绩释放,高弹性铝企将充分受益;继续关注铝产业链投资机会,核心标的:中国铝业(02600)。

钴板块:钴短缺已临,价格有望继续上涨

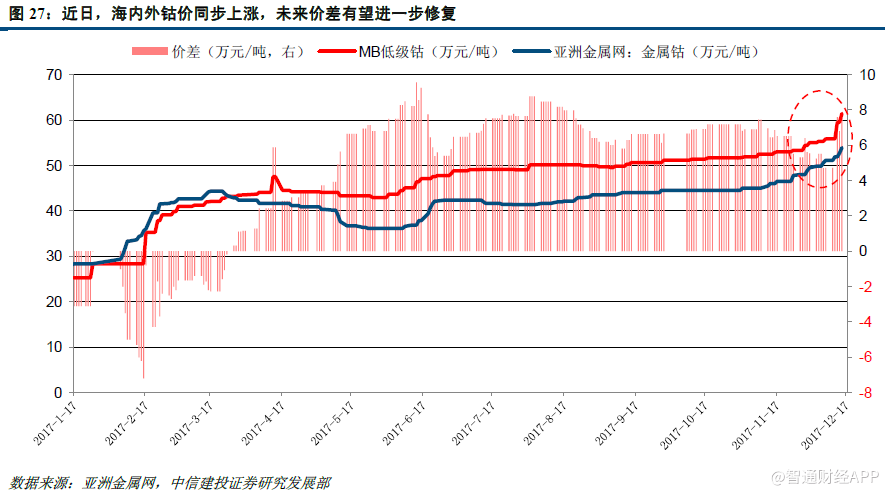

近日,海内外钴价格持续上涨,MB低级钴价已达到35.55美元/磅(折合为国内金属钴价格为61.44万元/吨,截止到2017年12月17日),月涨幅17.1%,年初至今涨幅已达到143.5%;同时,国内金属钴价也跟涨至53.9万元/吨,月涨幅达17.2%,年初至今涨幅94.9%。

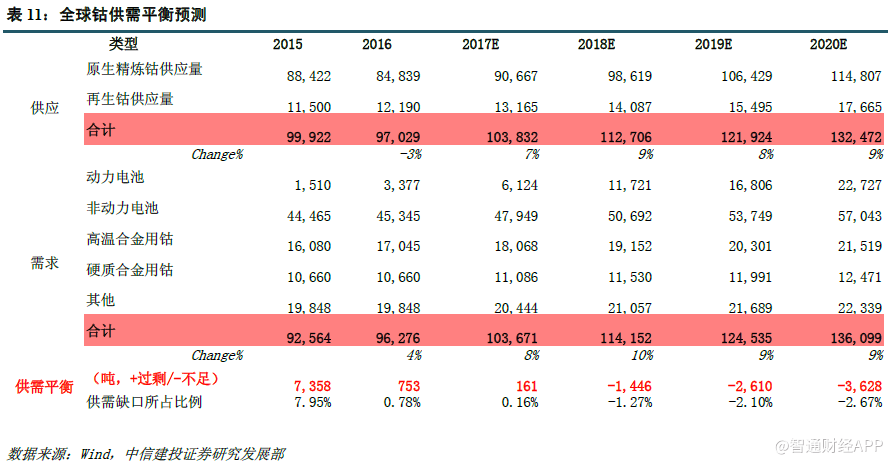

2018,钴短缺来临,供需紧张与成本共同驱动钴价继续上涨。我们预计,2018年钴或将出现超1200吨以上的缺口,后续缺口或将持续扩大;更为重要的是,嘉能可等大型钴矿贸易商对于2018年长协单或将采取新计价模式:系数→固定加工费定价,一方面反映钴精矿走向紧缺的趋势,另一方面也势必导致钴冶炼企业成本上升。

国内部分冶炼企业的低价库存消耗殆尽后,成本抬升与供需紧张将驱国内外钴价差进一步修复;未来拥有钴矿资源和在刚果拥有“拿矿渠道优势、粗制氢氧化钴冶炼厂和钴精矿直接进出口资质”的企业将充分受益。

我们认为,未来涨价依旧可持续,主要逻辑基于:

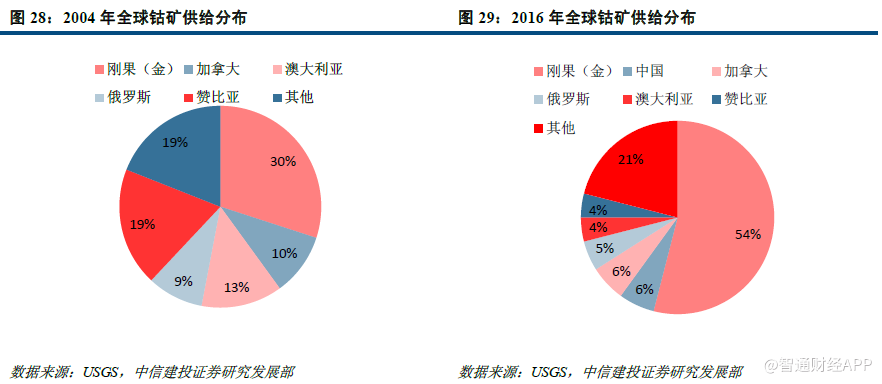

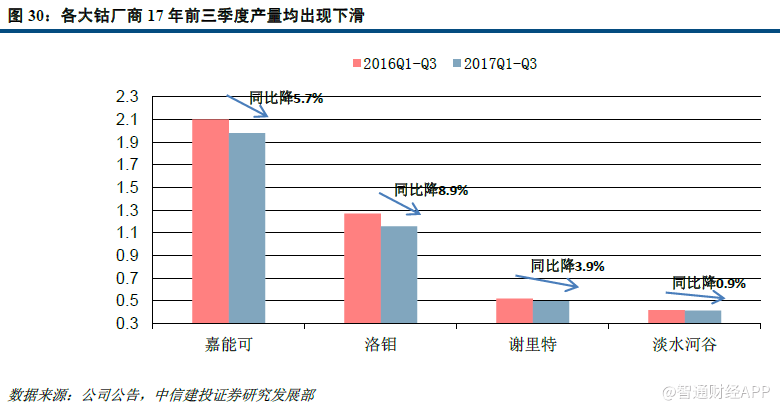

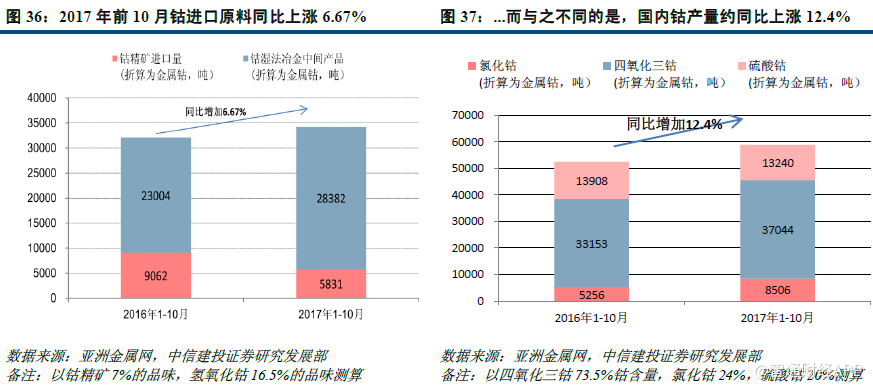

供给端:大型矿山产量继续下滑,未来增量有限,资源为王。2017年,即使在钴价持续上涨过程中,2017年Q1-Q3大型海外大型钴矿企业产量呈现同比下降,未来供给风险仍存;同时,手抓矿的采选品味逐步降低,还受制于合法性因素的限制,未来增量有限;同时,2018 年全球新增钴矿山供给有限,钴精矿的供给弹性较低,在刚果禁令限制钴精矿直接出口的背景下,未来钴精矿供给趋于更加紧张,产业链呈现资源为王的格局。

需求端:传统3C领域稳定增长,三元扩产拉动硫酸钴需求爆发。与供给不同的是,传统3C领域,类似于笔记本电脑出货量持续增长,拉动对四氧化三钴需求;更值得关注的是,在三元动力电池领域,无论政策补贴目录导向还是三元正极材料产量均呈向好趋势,2017-2019年三元正极材料企业处于产能大幅扩张期,硫酸钴需求有望迎来爆发式增长。

库存端:海外囤货库存增加并转换为隐性需求,内外价差导致国内低价库存加速消化。MB钴价上涨时期或将激发海外大型贸易商和基金机构囤货行为,这部分库存或转换为隐性需求。

随着未来钴金属紧缺预期愈加浓厚的背景下,囤货库存有望持续增加,而在钴供需格局未得到实质性转变之前,这部分库存不会从隐性需求→供给,钴或具备一定金融属性。与之不同的是,国内金属钴价格持续低于海外MB钴报价,国内进口钴原料的成本持续走高,带来的是国内钴冶炼企业低价库存逐步被消化,此从无锡盘钴库存量也可以得到进一步验证。更进一步,国内大型正极材料厂的原料占比也呈下滑趋势,这也反映出国内无论钴冶炼企业或是下游消费的正极材料手中的低价钴原料库存均逐渐被消化。

投资逻辑:优选高弹性钴资源龙头,关注外延布局的二线钴盐落实到二级市场,从资源布局的角度,首选洛阳钼业。我们预计,金属价格每上涨25%(12 万元/吨),洛阳钼业净利润增厚8.27亿元,eps增厚0.05亿元。因此,从“业绩弹性及估值、嘉能可新定价模式影响程度和存货收益”三个方面的受益程度考虑,我们建议优选买入洛钼。

锂板块:锂价持续高景气,未来氢氧化锂表现值得期待

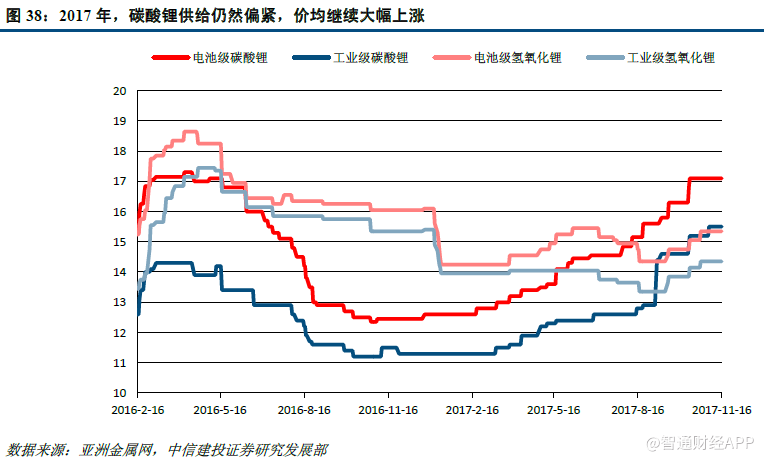

供需紧张助推碳酸锂价格大涨。受益于碳酸锂价格一路上涨,上游资源端扩充进程速度也得到一定提升,海外主要的盐湖SQM、FMC、ALB 和矿山Marion、Cattlin 均处于环比上升趋势;同时,这也刺激了中游碳酸锂冶炼厂商的生产积极性我国电池级碳酸锂月产量由1 月的4000吨左右增加至10月的7195吨,增幅将近80%。

根据锂业分会统计,2018年即使供给端锂盐产能扩张幅度较大,并且多数规划为依托锂辉石为原料的锂盐产能扩产;但值得注意的是,多数中游项目投产均在2018年下半年,并且核心瓶颈仍集中于资源是否能够得到有效保障的问题。虽然新兴锂矿贡献的产出也会有所增长;但短期内,由于新兴锂矿供应的锂精矿的品位、杂质含量不同于传统锂矿,锂盐企业的冶炼工艺需要做出针对性的调整,同时锂盐产品进入到下游客户的供应链(特别是用于动力电池)还需求经过下游的检测与认可。

同时,盐湖提锂项目也多数在5月份之后才能给正常生产,锂云母提锂大规模放量也或将等到2019年之后;因此,我们仍判断2018年上半年碳酸锂供应或将继续偏紧,价格仍将维持强势状态。

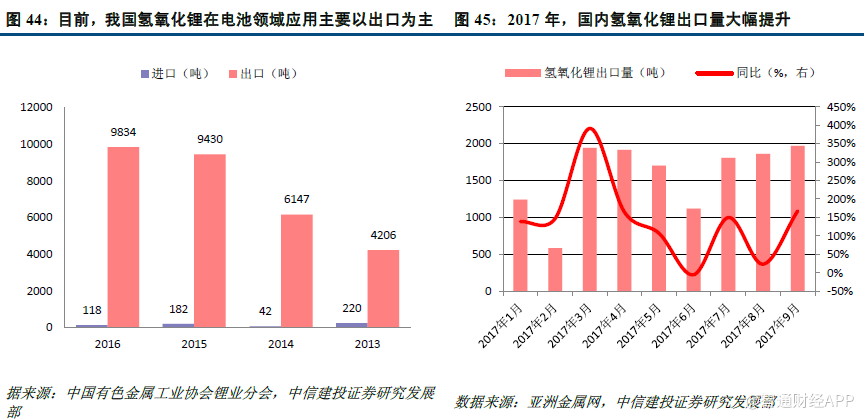

2017年,氢氧化锂的价格却并没有如同碳酸锂那样强势上涨,主要原因在于三元动力电池的高镍化还需时日,目前国内主要三元正极材料类型还是以NCM 523、622、111 为主,这三种型号的三元材料均可由碳酸锂制得。但是,我们预计2018年高镍三元材料占比将显著提高,NCM811和NCA或将带动氢氧化锂需求爆发,持续高景气或将到来。

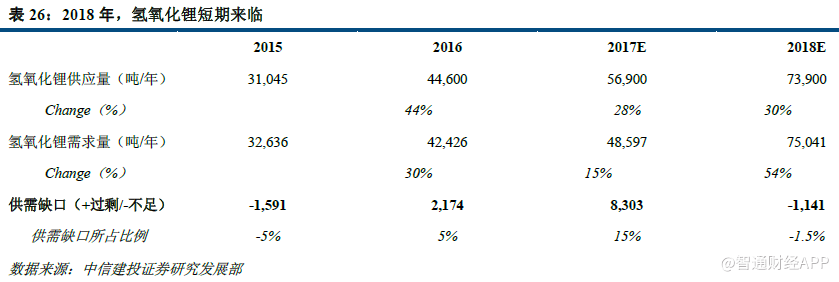

随着未来三元材料的高镍化程度进一步加深,氢氧化锂需求将迅速释放。同时,由于目前碳酸锂价格始终维持高位导致企业对氢氧化锂的投入不足,而且新增产能的投放周期较长,大规模投产时间至少需要等到2018年下半年之后。根据我们的测算,2018年将是氢氧化锂受次出现供需缺口的年份,供需缺口达到-1141吨,之后伴随着新能源汽车的逐渐放量,这一缺口还将继续扩大,从而支撑氢氧化锂价格逐渐走高。

铜:周期向上拐点已临,关注高弹性铜业股

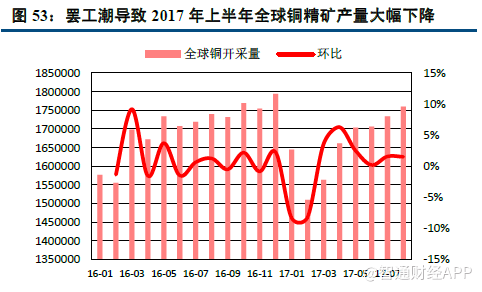

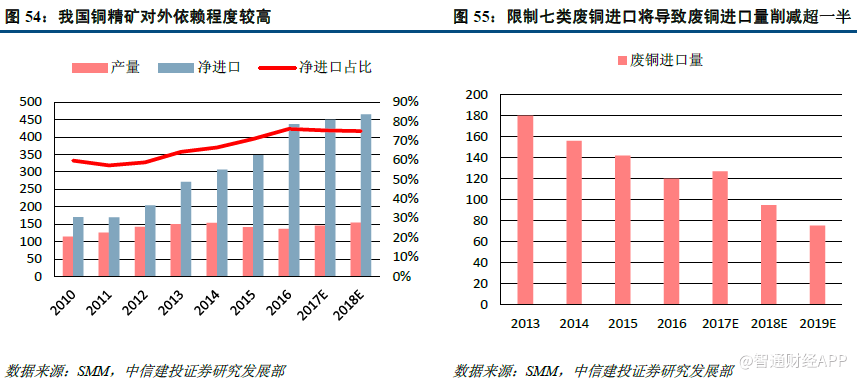

2017年上半年由于受到多数铜矿山劳工协议到期以及罢工停产当地出口政策波动等影响,全球铜矿产量出现显著下滑。与此同时,我国出台一系列政策限制废杂铜进口,2018年七类废杂铜或将被禁止进口。国内铜原料对外依存高,限制进口废杂铜将导致铜供给大幅收缩。铜精矿供应紧张导致加工费低位运行,供给收缩也已经在铜价中有所反映。

过去几年,铜价持续低迷导致全球铜资本开支逐年下降。根据我们对过去几年全球铜矿资本开支的整理,发现铜矿资本开支与铜价呈现显著的正相关关系。由于自2011 年开始,LME 铜价始终处于下行态势,因此全球铜矿资本开支呈现出逐年下滑的态势。虽然2017 年上半年罢工在一定程度上提振了铜价,但由于新增产能的投资相对铜价仍存在一定滞后期,全球的铜矿新增产能依旧有限。根据SMM统计的数据,2018年全球铜矿新扩建产能为69.35万吨。

根据WBMS 数据,全球范围内铜消费主要集中在中国、美国、欧洲,2017年1-8月三者占比分别为49%、7.6%、16.9%。从2017 年以来这几个地区的经济运行情况来看,铜下游需求稳中向好,我们认为这也会在一定程度上拉动铜价上涨。

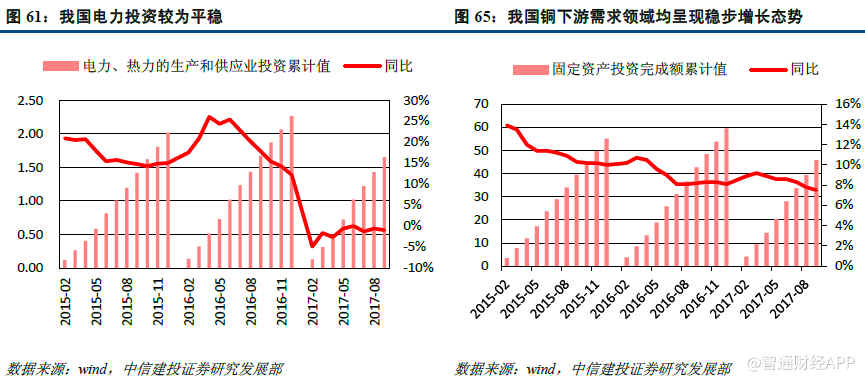

国内方面:固定资产、电力投资带动铜需求增速较为稳定。更重要的而是,国内消费铜企业补库周期不容忽视。如果从下游微观企业的角度对铜需求进行研究,我们发现随着全球经济形势的转暖,下游空调、电力企业已经开始进入新一轮的主动补库存周期。

海外方面:美欧经济复苏,进一步提振全球铜消费量。从全球范围内来看,除中国以外,美国、欧洲每年对铜的消费量占比也较大,达到20%以上。更重要的是,从全球铜矿企业自身库存周期角度,铜矿企业或正处于被动去库存阶段。除此之外,新能源汽车未来也将是铜消费量的一大增长点。

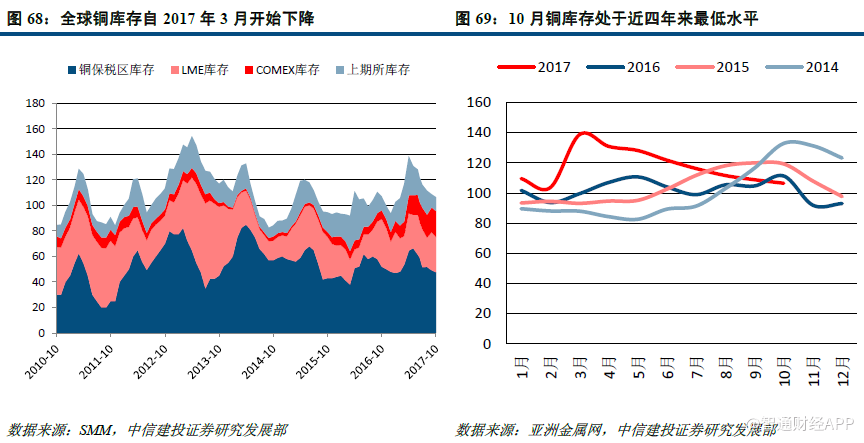

根据我们之前的分析,在供给增速下降以及需求持续扩张的双重影响下,铜库存持续下滑,也对铜价形成强有力支撑。

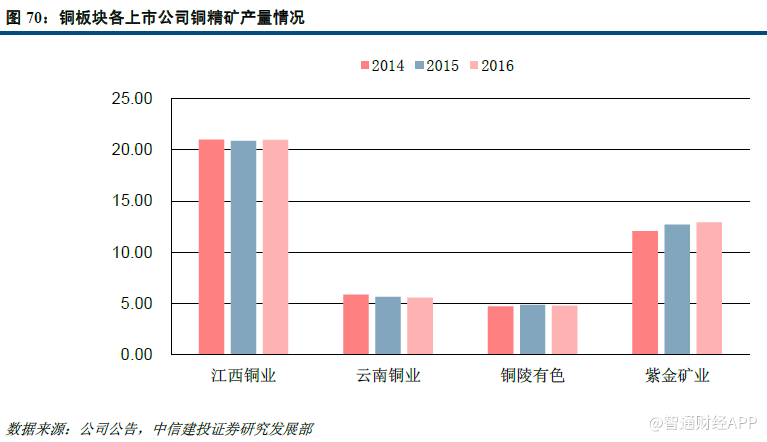

我们对铜板块各上市公司的铜精矿产量情况进行了进一步梳理,江西铜业产量最高,稳定在21万吨左右,其次是紫金矿业,达到12.93万吨。从业绩弹性角度来考虑,江西铜业最为突出,当铜价每提升5%,江西铜业的业绩提升3.5亿元,其次为紫金矿业,弹性也较大。

铝:供改叠加环保限产,硬短缺或再度激发铝价

双管齐下:清理违规产能+限制新增产能。

从目前的政策执行效果上来看,无论是清理违规产能还是限制新增产能投放,供给侧改革已经取得了显著的成效。

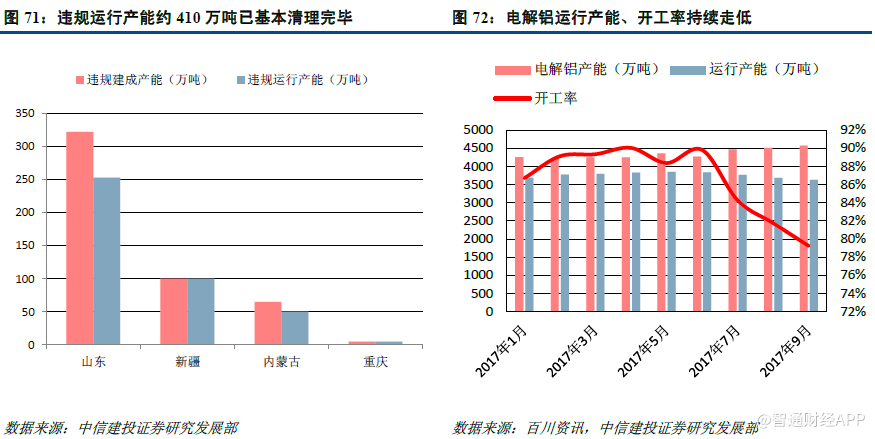

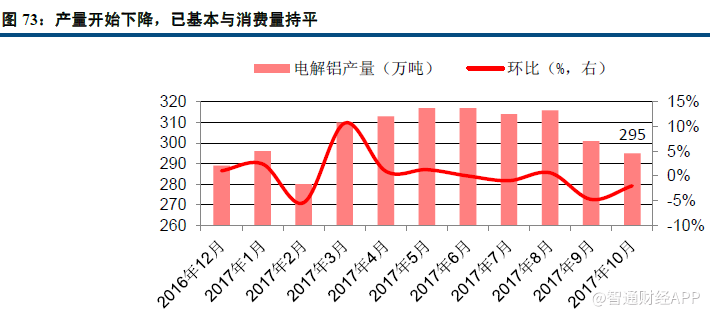

供给侧改革之一:电解铝产量、库存双降,清理违规产能已初具成效。通过电解铝去产能政策合计减少电解铝违规建成产能492.2 万吨,特别是减少违规运行产能也高达408 万吨,电解铝违规产能已基本清理完毕。更为重要的是,电解铝开工率也已经下滑至80%以下,单月产量也持续走低,据亚洲金属网统计,10 月电解铝产量继续环比下降2%至295 万吨,已基本和电解铝单月消费量持平。

供给侧改革之二:新增产能增速放缓,未来或将陷入停滞。我们认为在总运行产能达到这一天花板后,根据现有政策,新增产能的投放就会陷入停滞的状态,而电解铝需求每年都会有一个稳定的增长,因此未来电解铝行业的供不应求是必将会到来的。

值得注意的是,部分新建产能没有还没有对应的产能置换指标,因此其中部分产能无法投放。

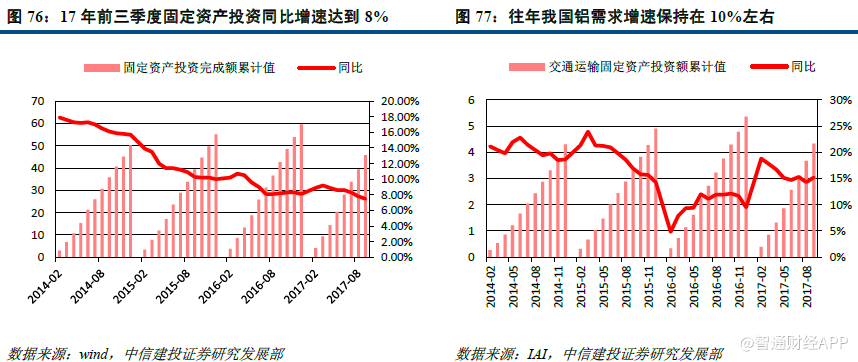

冬季采暖季限产,限产力度稍不及预期,但不改未来长期趋势。多地政府公告错峰生产具体方案。即使采暖季魏桥不减产,信发减产不及预期,错峰生产依旧影响2017/2018 年产量分别达到16.4/38.1。长期来看,电解铝需求增速较为稳定。

短期内,市场过于担心短期采暖季限产对铝加工限产带来的需求影响,但铝下游需求分布情况比较分散,且每年的消费量增速都与GDP 增速保持趋势性一致,以往多稳定在7-10%左右,我们预计未来原铝消费量至少保持与国内GDP 增速一致。与此同时,即使环保限产也使下游铝加工产能收缩,但对需求影响较弱。

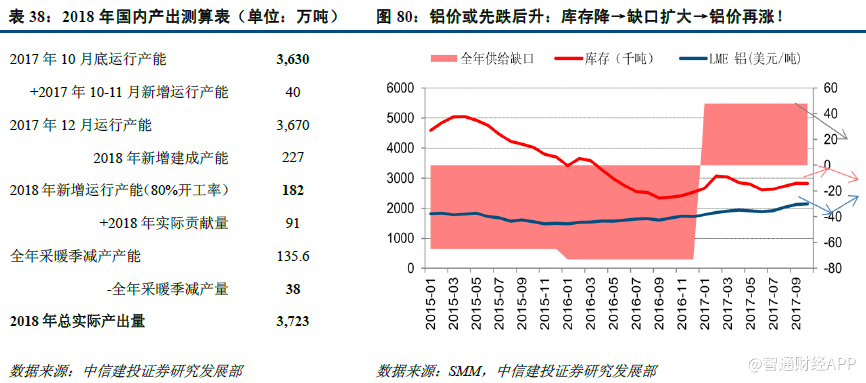

短期来看,迟迟未降的电解铝库存或为铝价核心抑制因素,我们预计1月将迎来库存实质下降的拐点。我们预计,2017国内电解铝产量将分别达到3644万吨,今年12月有望真正迎来电解铝的供给不足,那时候大家担心的高位库存也将有望迎来实质性的下降。

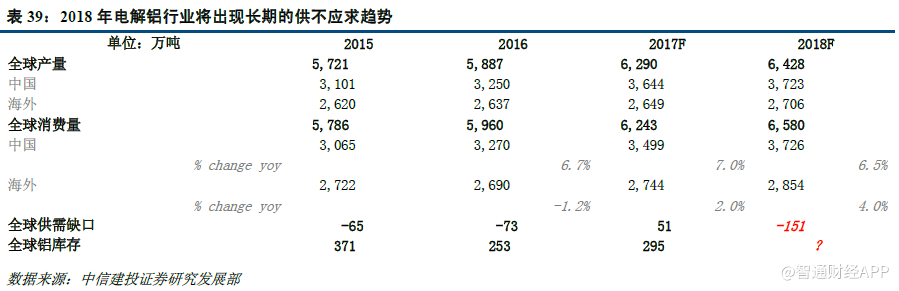

归结于一点,还是要落实到未来供给缺口到底能有多大,铝价未来怎么走。我们预计2017、2018年国内电解铝产量将分别达到3644万吨和3723万吨,并从2018年开始将出现长期的供不应求趋势,供需缺口出现或将驱动铝价进入上升通道。

从成本端来看,氧化铝、电力、预焙阳极是电解铝的主要成本构成,成本占比分别达到46.9%、31.4%、14.5%。自2017年下半年开始,原材料端价格同步大幅上涨推动电解铝行业平均成本。根据上海有色网,截止到2017年11月底,电解铝价格下跌至14700元/吨,平均完全成本已经达到约15700元/吨以上,铝厂平均亏损额达到约1000元/吨,成本中枢上涨短期或对铝价形成强有力支撑。

我们认为,电解铝在需求端稳步增长,去产能政策效果有望逐步体现,随着“2+26+3”城冬季采暖季政策逐步执行,电解铝有望迎来“去产能→去产量→去库存”的转变,铝价有望重回上行通道,具备全产业链布局的龙头有望充分受益于涨价周期,通过对铝产业链上的标的进行梳理,我们认为能够充分受益的标的为中国铝业。

风险提示:宏观经济波动带来的风险,新能源汽车发展低于预期的风险,公司自身项目不及预期的风险等。(编辑:胡敏)