虽几经风传,内地火锅餐饮企业海底捞至今还没上市,其底料供应商却坐不住了。7月6日中午,复合调味料生产商颐海国际(01579)截止公开发售,录得近1倍超额认购。有外媒称,颐海将以每股3.3港元(下同)定价,略高于招股价中间价3.2元,原本招股价范围是2.98元至3.42元,集资约8.58亿元。

智通财经了解到,颐海在全球发售2.6亿股股份,其中包括国际发售股份2.34亿股,香港发售股份数目0.26亿股,7月13日挂牌上市,保荐人为中金。

资料显示,颐海是海底捞火锅底料的独家供应商,其一半以上收入来自于海底捞集团。餐饮企业业绩波动较大,易受负面事件影响,颐海未来的业绩与海底捞经营状况紧密相连,不免引起投资人及市场担忧。

半数以上销售收入来自海底捞

颐海国际的起源可追溯至2005年,当年四川海底捞在成都成立了分公司,负责生产火锅底料,并供应给海底捞集团经营的海底捞火锅餐厅。自2007年1月1日起,颐海便独家获得永久免使用费使用“海底捞”品牌的权利。

2013年,颐海国际在开曼群岛注册成立投资控股公司,其第一大股东及实际控股人为张勇、舒萍夫妻,拥有47.76%的股权,两人亦是海底捞集团的控股股东。除此之外,马云等人创建的云锋基金也持有颐海6%的股权。

2014-2015年,颐海国际进行了重组,整合原先海底捞集团下的火锅底料及复合调味料业务。目前,该公司的主要产品分为火锅底料、火锅蘸料和中式复合调味类,提供56个产品。

智通财经查询第三方咨询公司Frost & Sullivan的数据发现,按2015年销售额计算,颐海是国内第二大火锅调味料生产商。同时,它还是最大的中高端火锅底料生产商,占超过30%的市场份额。

海底捞餐厅是其最主要的客户。两家企业的合作包括:颐海国际向海底捞集团销售海底捞定制产品,以作其火锅餐厅的店内消耗;利用自身拥有的配方生产海底捞零售产品,放置于海底捞火锅餐厅展示,让客户外带;向海底捞集团的一家联属公司蜀海供应链供应零售及定制调味品,让蜀海通过自身经销渠道销售给餐饮服务供应商。

除此之外,颐海国际还通过经销商模式向区域商销售产品,再由区域商委聘下级经销商或零售商进行销售。

从招股书披露的业绩来看,目前为止,颐海国际最大的收益来源仍是海底捞集团。2013至2015年,来自海底捞集团的销售收益分别占该公司总收益的57.2%、55.6%及54.0%。

紧抱“大树” 近三年业绩漂亮

靠海底捞“输血”的颐海国际到底有多赚钱?从招股书来看,这家公司近三年业绩十分漂亮。2013年至2015年,该公司的收入分别为3.16亿、4.98亿和8.47亿,复合年增长率为63.8%。与此同时,颐海的净利润也由2013年的2210万院增加至2015年的1.24亿元,复合年增长率为137.6%。同期的净利润率由7%增长至14.7%。

颐海国际称,业绩大涨主要因为三个原因——经销网络扩大使得向经销商的销售增加;产品组合增加;向海底捞集团的销售增加。

Frost & Sullivan提供的另一组数据,或许能更好解释颐海国际近三年暴涨的业绩:2013年至2015年,国内海底捞餐厅的数量由93家增至142家,海外餐厅也增加了数家。智通财经获悉,自2014年开始,海底捞开店的速度就在成倍提升,此前其每年开新店的速度约为5-8家。

颐海国际来自海底捞的销售收入也由2013年的1.81亿元增至2014年的2.77亿元,并进一步增至2015年的4.58亿元。

由此可见,海底捞不仅仅是颐海国际倚靠的大树,还是其业绩提升的“发动机”。但是,其业绩与海底捞捆绑得如此紧密,不免让人担心,一荣俱荣一损俱损,海底捞业务一旦出现变动,颐海也将受到影响。

比火锅更“火辣”的行业

针对市场在此方面的担忧,颐海国际也直言不讳。该公司称,海底捞集团的业务可能会因其任何潜在挑战而受到负面影响,从而可能会对公司的销售造成不利影响。倘若对海底捞集团的销售大幅下降或失去海底捞集团,则或将对颐海的盈利能力及经营业绩造成重大不利影响。

海底捞集团一直被视为火锅行业的传奇,收入和利润让不少竞争对手望尘莫及。据媒体公开报道,此前海底捞的营业收入由2012年的31亿元增长至2014年的50亿元。

但分析人士指出,目前餐饮市场整体增速放缓,且餐饮企业业绩存在不确定性,极易受食品安全等负面新闻报道影响。“对海底捞品牌的保护不力,可能会削弱品牌商誉价值,并对我们的业务及经营业绩造成不利影响。”颐海国际在招股书中称。

同时,海底捞面对的是一个比火锅更“火辣”的行业,越来越多的餐饮企业投入其中。其中包括各城市自己风格特性突出的传统火锅品牌;针对年轻消费群体的新兴火锅品牌;此外还有不少娱乐圈明星也在投入这一市场,自己开店当老板。竞争激烈可见一斑。

曾有业内人士分析,目前火锅市场存在的最大问题就是同质化竞争严重,海底捞要面对的是来自诸多新兴火锅品牌的竞争。同样的,颐海不仅有同类型的调料供应商对手,还要防着火锅企业推出相同业务板块。

据Frost & Sullivan的调研资料,中国火锅调味料和底料市场一直竞争激烈,导致市场分散。目前占据较大市场份额的共有5家底料生产商,颐海排在第二位,市场占有率为7.9%。第一位是“红九九”,占有9.2%的市场份额;第三位为“天味”,占据7.0%的市场份额。在偌大的火锅底料市场中,这5大底料生产商占据的总市场份额也仅有30.9%。

零售渠道仍具发展潜力 事关成败

虽然从前三家占据的市场份额来看,颐海并没有明显优势,但颐海专注的是中高端市场。上文中提到,在高端底料市场,颐海位列第一,占34.7%的市场份额,排在第二位的德庄火锅,市场份额仅有10.7%。

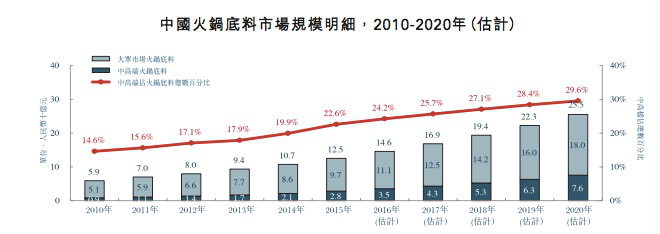

Frost & Sullivan称,2015年中高端火锅底料市场占有率为22.6%,但鉴于对优质品牌需求的上升,更多客户均愿意付出高价购买由具有强大质量保证及良好食品安全记录的行业生产商及供应商生产的火锅调味料,预计2016年中高端火锅底料市场占有率为24.2%。从预测图看,未来该数字还将保持稳步增长。

此外,调研数据显示,2015年零售渠道为火锅调味料的最大销售渠道,占国内火锅调味料整体市场规模的50.1%。其次为餐饮服务渠道,占市场的46.1%。并且预期火锅调味料市场日后将更加集中在零售渠道。

在市场和零售渠道方面,颐海显然还有发力空间。其在招股书中称,公司已在全国范围建立了广泛的经销网络。截至2015年12月31日,覆盖了国内31个省级地区、所有一线城市、28个二线城市及134个三四线城市,产品可送达各城市沃尔玛、家乐福等超过6000家大型超市及杂货店等传统零售渠道。

颐海还通过经销商布局海外市场,将产品销售至北美、欧洲等地区的国家及市场,并通过天猫、京东等电商渠道来补充实体销售网络。

据智通财经了解,2013年至2015年,颐海通过经销商实现的销售收入分别为1.25亿元人民币(下同)、2.17亿元、3.70亿元,复合年增长率为72.3%,分别占其总收入的39.6%、43.5%及43.7%。

颐海称,在此次集资款项用途中,25%的资金将用来寻求收购具备成熟电子商务、海外渠道来提升公司经销能力或能够补充公司产品组合及推动业务增长的企业。另外,还将拿出部分资金用来扩充其销售团队。

此次IPO后,扩展销售渠道和目标客户、丰富产品类型,也是颐海保持利润增长速度、摆脱对海底捞业绩依赖的关键所在。