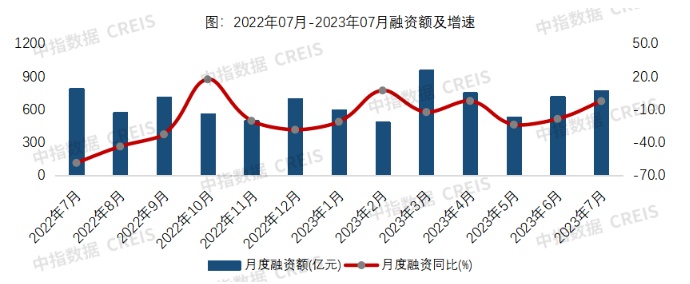

智通财经APP获悉,7月以来,央行、金融监管总局等机构连续释放利好消息,房地产融资政策维持宽松。中指研究院监测,2023年7月房地产企业非银融资总额为771.2 亿元,同比下降2.5%,环比增长7.7%。行业平均利率为3.46%,同比下降0.31个百分点,环比增加0.46个百分点。2023年1-7月房地产企业非银融资总额为4812.9亿元,同比下降11.7%。

7月10号,央行、金融监管总局发文延长“金融16条”有适用期限政策到2024年12月底,引导金融机构继续对房企存量融资展期,加大保交楼金融支持。7月24日中央政治局会议释放了积极信号,明确了“适时调整优化房地产政策,因城施策用好政策工具箱,更好满足居民刚性和改善性住房需求”。8月3日,央行召开金融支持民营企业发展座谈会,强调推进民营企业债券融资支持工具(“第二支箭”)扩容增量,强化金融市场支持民营企业发展;满足民营房地产企业合理融资需求,促进房地产行业平稳健康发展。

近期中央及各部委密集发声,带动了房地产市场预期和信心的修复,但从政策改善到市场见效通常需要一个过程,因此在中央定调之后更需要地方加快落实具体政策,尤其是政策较为严格的核心一二线城市,政策优化将有助于推动销售企稳。此外,在房地产销售未实现整体企稳回升之前,加大房企融资支持至关重要,只有供求两端协同发力,才能最大程度的保障房地产行业平稳健康发展。

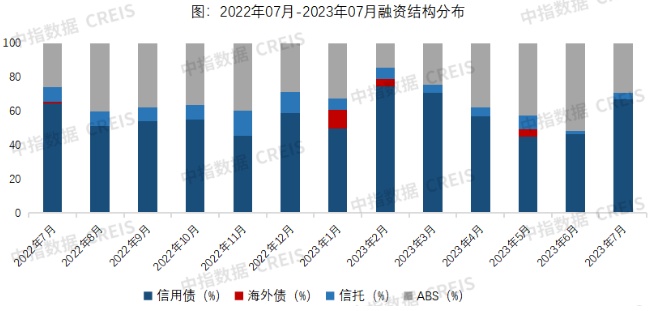

从融资结构来看,7月信用债规模占比66.8%,信托占比3.9%,ABS融资占比29.3%。具体来看,7月,房地产行业信用债融资515.5亿元,同比微增0.4%,环比增长54.9%;无海外债发行;信托融资29.7亿元,同比下降54.9%,环比上升133.0%;ABS融资226.1亿元,同比上升10.3%,环比下降39.0%。

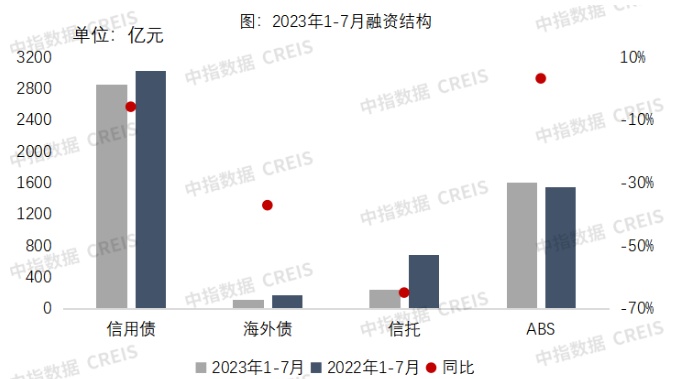

2023年1-7月,房地产行业信用债融资2855.9 亿元,同比下降5.8%;海外债发行110.7亿元,同比下降37.1%;信托融资241.1亿元,同比下降65.0%;ABS融资1605.2亿元,同比增长3.3%。

7月信用债发行略有恢复,发行总量同环比均增长,其中,万科、绿城、滨江、新城、新湖中宝等5家非央国企成功完成信用债发行。7月24日,新城控股2023年度第一期中期票据完成簿记发行,中债增提供全额无条件不可撤销连带责任保证担保,本期中票发行规模8.5亿元,期限3年,票面利率为4%。6月14日,新城控股成功发行江苏省首单由中证金融、地方担保公司及证券公司等多家机构以“央地合作”增信新模式的11亿元公司债。7月25日,杭州滨江房产集团股份有限公司完成2023年度第二期中期票据发行,实际发行总额6亿元,发行利率3.85%。7月,非央国企发行量为2023年以来高位,但发行企业局限在个别企业中,“第二支箭”利好政策并未普惠至多数民营房企。

7月海外债连续两月断发后,2022年6月以来,有9个月均无海外债发行,其中,2022年8月-12月海外债连续5个月无新发行,2023年以来海外债偶有发行,发行企业以越秀、金茂、新城等未出险企业为主,海外债发行渠道几近中断。

ABS发行金额环比有所下降,但发行量仍维持高位,其中,供应链ABS是发行规模最大的一类资产证券化产品,占比达42.7%,CMBS/CMBN、类REITs分别占比40.8%、8.7%。

从融资利率来看,本月融资综合平均利率为3.46%,同比下降0.31个百分点,环比增加0.46个百分点。融资综合平均利率下降主要是本月ABS融资成本走高,拉高了整体利率。其中,信用债平均利率为3.38%,同比上升0.09个百分点,环比下降0.07个百分点;信托平均利率为6.97%,同比下降0.76个百分点,环比下降0.1个百分点;ABS平均利率为3.19%,同比下降0.50个百分点,环比增加0.73个百分点。

从典型房企债券发行来看,本月招商蛇口融资额度最高,合计50.0亿元,平均融资利率2.97%,融资成本最低。

2023年8月到期债券余额为694.4亿元,其中,海外债占比为16.4%,信用债占比为83.6%。2023年内到期债券余额为3393.9亿元,其中,海外债占比为31.6%,信用债为64.8%。